明天就又是一次FOMC会议,今年的感觉就是每一次会议之前都觉得很重要,每一次会议之后都觉得或多或少有点索然无味。

经济的不确定性依然很大,所以市场总是会在会议之前期待联储可以或多或少降低一些不确定性。但联储的策略是数据依赖,所以每次会议后面也没有太多增量信息。

所以时至今日,我们一方面要理解上面这一点,适当调整一下自己的预期,另一方面也要认识到这确实是历史上最快的一次加息,可能结束的前夜。所以合在一起,又想期待一个很大的转折,又不敢期待一个很大的转折。

我能想到的最好的比喻,是你持有的一个股票已经连续14个涨停板了,你的直觉和理智告诉你,总有一天他会涨不动,但你看到他涨不动之前,你都不敢随便卖出。

所以在FOMC之前,我想讨论三个问题,两个是经济的,一个是市场的,两个经济问题分别是:

1,六月暂停,七月加息,到底是种怎么样的可能性

2,经济情况到底如何

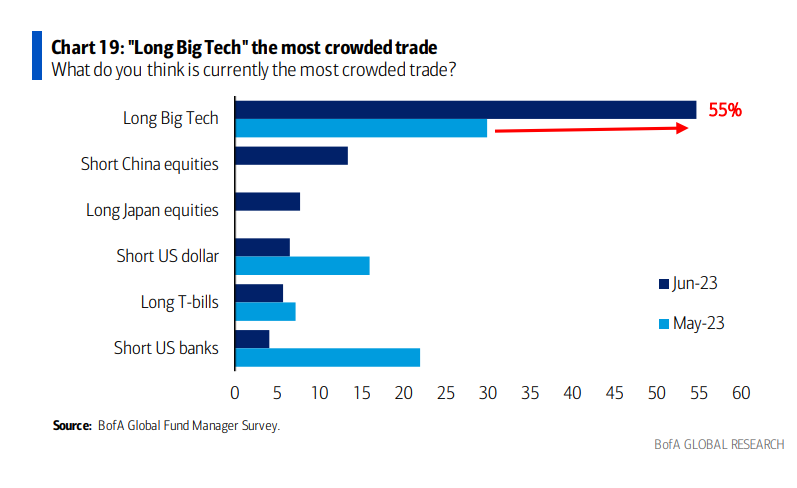

3,市场在交易啥

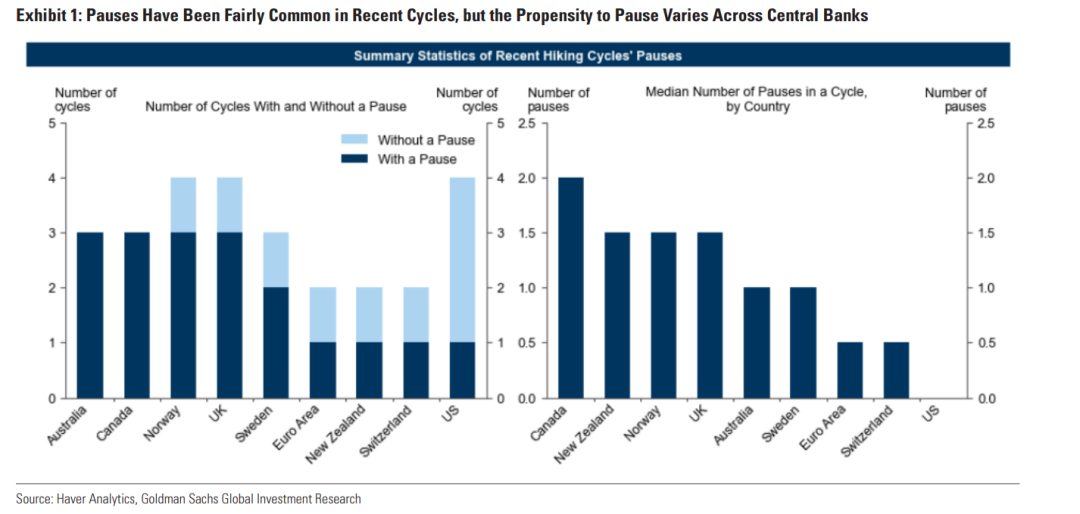

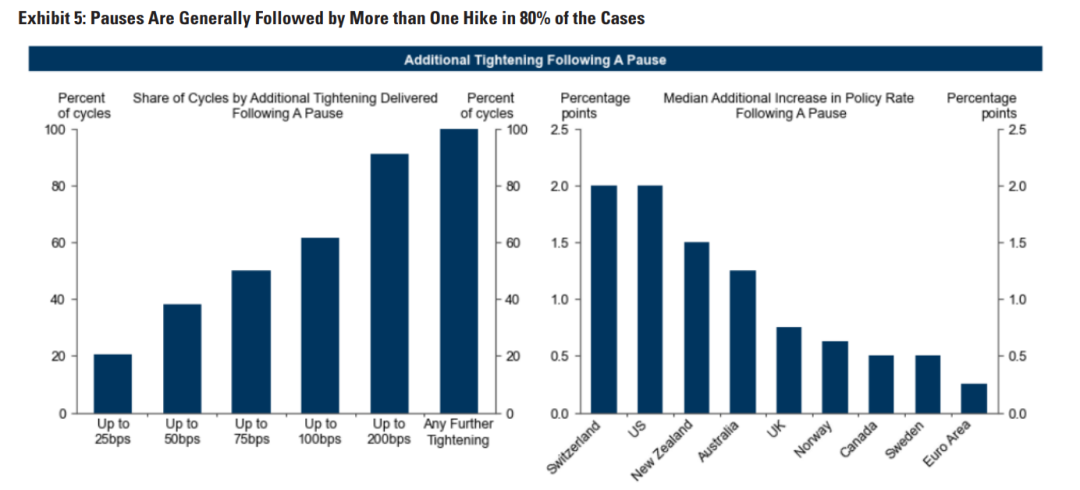

首先第一点,借用高盛研报的看法,加息先暂停,然后再继续加息并不是一个很罕见的事情,之所以我们觉得这个事情不太常见,是因为联储很少干这个事情

可以看到澳洲和加拿大经常在加息过程中暂停一下在加息,美国是比较少见的,一般就连续加息,加息结束就结束。

所以我也更理解了为什么很多美国本土投资者,都愿意下注七月份不会继续加息,而海外看美国的投资者有时候会觉得美国会再加息。

上图中,从1995-2023年,美国唯一一个被视作加息暂停再加息是2016年,但那次是有一个细节问题在的,耶伦在2013还是2014年承诺过在2015年底之前开始加息,然后2015年中国并不太好,全球金融市场的波动很大,811汇改之后尤其如此。所以耶伦为了兑现自己的承诺在2015年12月选择加息,然后2016年停了一整年,这个暂停我觉得不太可以参考。所以换句话说,加息暂停再加息,是一个1995-2023年都没有发生的事情。

当然,在这个年代,我们凡事都不能说绝对,我很讨厌车轱辘话反复说,但这个地方你换个角度思考,如果鲍威尔要致敬沃尔克,他确实可以提高一下Terminal Rate的预测范围。

那么问题是,这样做的目的和意义是什么。

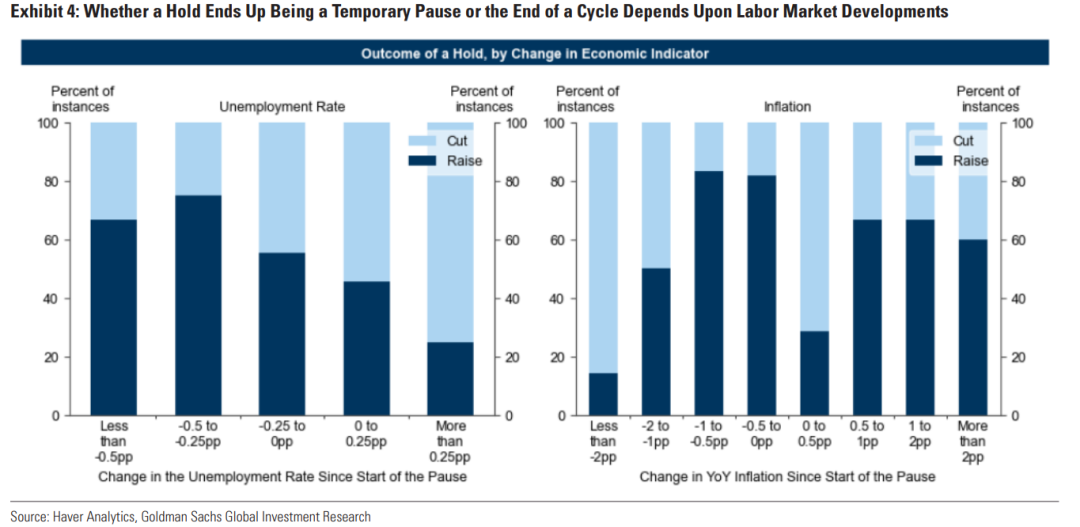

在1995-2023年,这种情况经常出现在失业率和通胀不确定的时候,如果对比的话,你会发现过去这种情况主要是看失业率的

那么这里就有一个思考了

- 1995-2023年,通胀一般都很低,所以联储确实应该把失业率当做是主要的变量

- 现在,如果我们今晚看到联储六月份不加息,然后我们在思考七月份联储是否加息的时候,到底是看失业率,还是看通胀?

我比较有信心今晚会有好心人记者问鲍威尔这个问题,但我今天确实不想熬夜了。所以我觉得鲍威尔还是会说自己数据依赖。

其实我觉得通胀还是很关键的,因为我自己感觉美国经济目前的情况是下面几个情况的杂糅

1,制造业垃圾,服务业好,但服务业对GDP的拉动大

2,服务业好,也不是销量好,很多也是通胀高

3,企业目前没有太多再融资的压力,所以根本不着急裁员的问题,所以服务业有压力,会往下但也不能急

4,企业没有再融资的压力是因为市场预计2024年降息,而企业债大规模到期要到2025年。

看起来很混乱。但如果你层层剥开,你会发现通胀还是所有问题的根源

- 如果通胀高,这里说的通胀高的意思是未来3个月因为基数效应,PCE和CPI回到3%左右,然后就跌不下去了,同时联储坚持2%的目标。

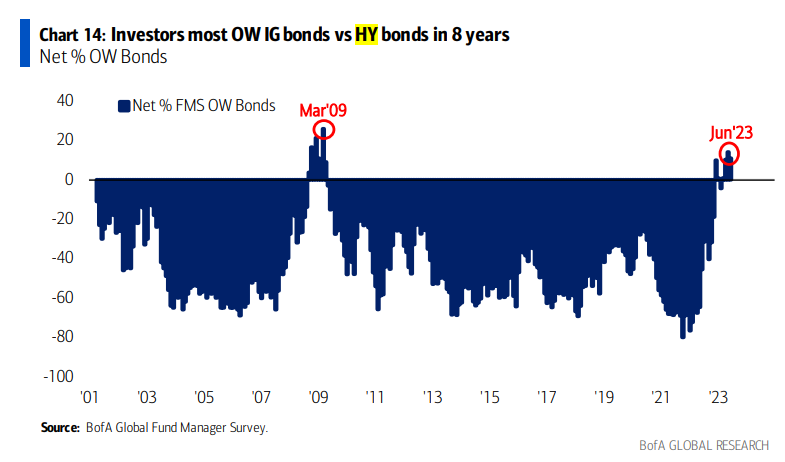

那么服务业企业的收入不会太差,短期EPS不会太差,但联储可能被迫Higher for Longer,等到市场2024年降息预期被打破,大家会开始思考再融资压力这个事情。届时信用利差可能开始走高。

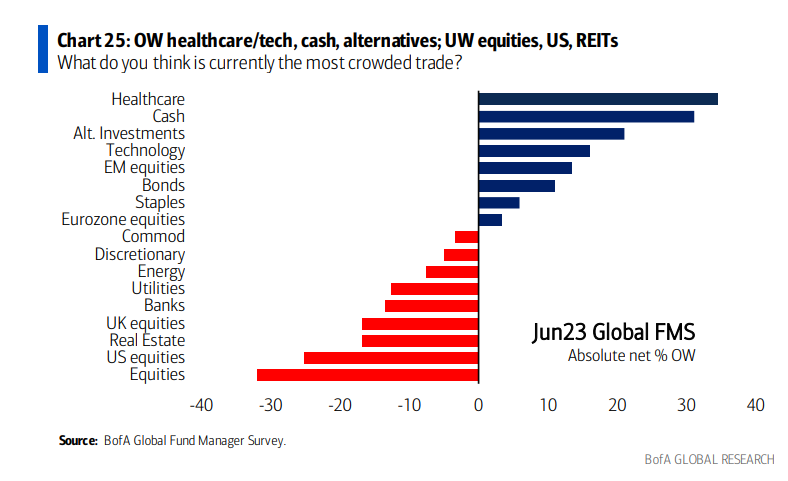

也是有人在增配投资级债券,低配高收益债的。

这个走势就是倒逼联储在两个艰难的选择中做一个:要么放弃自己的2%通胀目标承诺,要么冒着可能萧条的风险继续加息。

- 如果通胀不高,那么企业的EPS可能会差一点,但联储拥有更大的转圜余地。2024年降息的概率更大

那么你会发现确实很多人买医药,以及大型科技公司

所以就像之前说的,现在市场,不同的交易者的思路是迥异的,不同行业的交易者看到的东西也是迥异的。

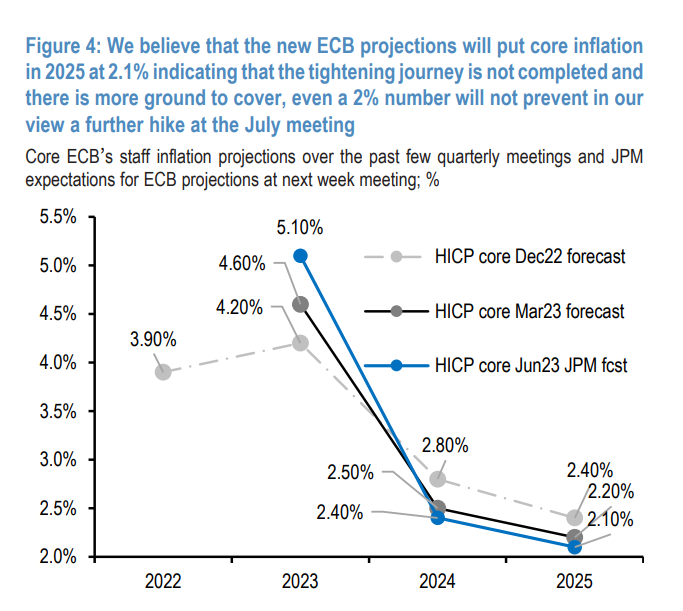

从这个角度来说,确实如Timi所说,这个决策是非常艰难的。大摩的一篇研报叫做End of Cycle:Dream or Obsession. 发达国家在经历了历史上最凶猛的加息过程之后,距离自己的通胀目标可能还有1-2年的距离

就我自己而言,我其实是相信联储会在六月暂停,然后七月份也不会加息的,因为目前来看通胀只是回落速度慢,不是不回落

联储一直说的是自己2%的通胀目标,并没有说自己要不要在2024年之前做到,其实对于联储来说,我觉得最理想的做法是下面这个

- 在这个位置停下来,目前的利率比现价GDP更高,毫无疑问是限制性的水平,无非有些人会质疑限制的程度还不够高。

- 然后执行下面两个策略:如果二次通胀,就继续加息,如果没有二次通胀,就静静等待通胀回落。中间如果发生风险,再考虑降息。

所以我自己觉得我们有三条路径

1,六月加息暂停,2023年Q3通胀因为基数效应开始二次走高,联储开始第二次加息,而且可能不一定就是25bp

2,六月加息暂停,七月不加息,然后市场软着陆,联储按兵不动,在通胀回到2%左右的时候再考虑要不要担心通缩(这个假设的问题在于,我觉得美国经济不错和通胀不低是有关的,很难说通胀走低的时候,美国的经济还能一直很好,而且如果联储这样行动,我觉得信用利差是会走阔的)

3,六月加息暂停,七月不加息,中间发生黑天鹅(影子银行,地缘政治),然后联储降息。

我自己其实不太能理解六月加息暂停,然后七月就加息25bp停下来

历史数据也说明,如果加息停止,再加息,就不会只有一次。这个也很合理,停止需要很多逻辑,停止后再加息需要更多逻辑,那怎么可能一次25bp就完事。

但坦率说,我不知道上面三种情况的分布概率大概是多少

第一种会打爆现在美股的持仓结构,而且这种情况我觉得黄金1880是站不住的。可能要在1700找支撑。最好的资产可能是通胀类资产。

第二种就是简单的软着陆结局

第三种需要看天。到底什么是黑天鹅不知道。

如果你要我说,我觉得1和3的概率是更大的,取两个名字的话,分别可以叫做

- 通胀魅影重来

- 加息终点的鬼故事

坦率说我还没想好这两个情况到底要干嘛,但我觉得也不着急,我觉得带着这个思路,去看今晚的会议就可以了。

精彩评论

👍👍