©懂财帝原创 · 作者|唐潮

2008年11月,北欧寒冬凛冽。在芬兰赫尔辛基的一台小型服务器上,中本聪发表了《比特币:一种点对点的电子现金系统》一文。

其中,他阐述了基于加密技术、时间戳技术、区块链技术等新兴系统构架理念。

当时的人们或许怎么也没想到,此后13年间,诞生于边远冷僻地带的区块链技术,竟会在全球掀起一轮又一轮炽热的金融科技浪潮。

以中国为例。凭借着去中心化、可溯源性以及不可篡改性等特点,区块链技术正成为解决供应链金融行业顽疾的一剂良药。

灼识咨询发布的报告显示,2019年,中国供应链金融市场规模为23万亿元。预计到2024年,供应链金融市场规模将达到40.3万亿元,期间CAGR为11.8%。

面对澎湃生长的数十万亿级产业风口,资本加速涌动,互联网科技巨头也相继入场。

据公开资料,截至2020年底,在第三方供应链金融科技解决方案赛道中,联易融$联易融科技-W(09959)$ 市占率第一,蚂蚁、京东科技、平安壹账通$金融壹账通(OCFT)$ 紧随其后。

穿透股权结构,目前,腾讯持有联易融18.89%的股份,是其最大的外部股东。据此来看,这似乎更像是一场腾讯、阿里、京东、平安之间的较量与缠斗。

只不过,与消费互联网时代不同的是,随着国家反垄断政策和金融监管政策的趋严,这场B端领域的战争必然不会形成赢者通吃、一家独大的行业格局。

供应链金融的前世今生

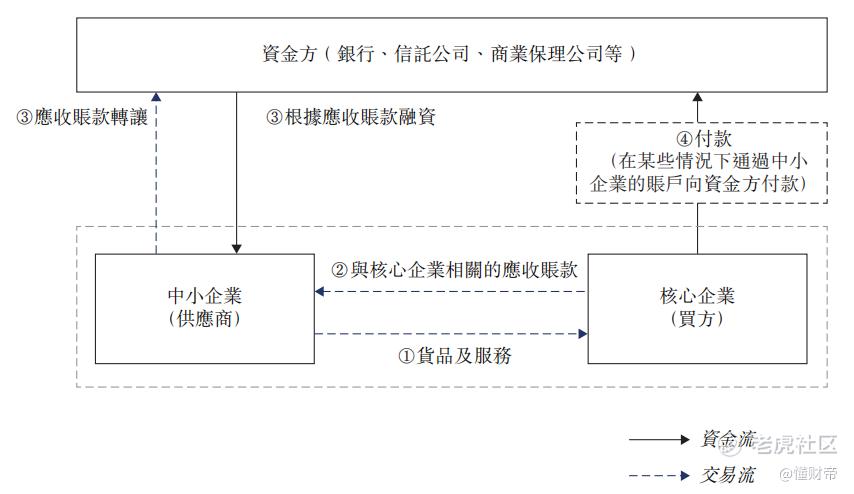

简单来说,供应链金融就是金融机构基于某龙头企业(通常称为“核心企业”)的信用,来为服务于该龙头企业的中小供应商提供经营融资服务,以提升整条供应链的货物和资金流转效率。

以基于应收账款的保理流程来举例。现在,海天酱油要向一家规模较小的大豆厂采购大豆,但海天酱油实力雄厚,凭借自己在产业链中的强势地位并没有立刻支付采购费。

于是,海天酱油账上就多了一笔应付账款,大豆厂则多了一笔应收账款。

之后有一天,大豆厂流动性突然紧张,急需资金。而这时,大豆厂就可以用海天酱油的应收账款作为抵押品,从银行、信托公司或者商业保理公司处获取资金。

回顾历史,这一金融服务并不新奇。早在30多年前的欧美,哈佛商学院教授迈克尔·波特提出“价值链”理论后,便有多家商业银行试水相关业务。

作为舶来品,供应链金融业务进入中国已有20余年,但却一直不愠不火。甚至在2008年金融危机后,还出现了上海钢贸案、承兴控股供应链金融操作内幕等负面事件。

从宏观角度深度剖析行业困境,懂财帝认为,这在很大程度上源于经济周期波动下金融货币政策的调整。

如2018年,金融货币与信用政策全面紧缩,众多中小企业、大型民企、甚至部分国企相继爆雷,直接导致供应链金融行业进入萧条期。

以微观视角来审视,实际上,整个供应链金融行业最大的症结在于信息的障碍与不对称。

一位信托公司相关人士曾在接受《21世纪经济报道》采访时透露,“我们公司有一笔业务涉及银行个人贷款的应收账款,十多亿规模,有四五万笔底层资产。像这种情况是不可能每一笔都去核实的,只能进行一定比例的抽查。”

类似的风险评估缺失间接放大了金融与法律风险。例如上海钢贸诈骗案,多家钢贸商就采取了伪造仓单、重复质押的方式向银行套资,而银行仅依靠单纯的人工审核,很难从错综复杂的单据、票据中寻找出漏洞。

不过,科技是唯一可颠覆、重塑供应链金融行业的力量。如今,凭借AI、大数据、云计算、区块链等新兴技术的成熟与落地,第三方供应链金融科技解决方案服务商已开始打破核心企业供应链各个环节之间的信息藩篱。

联易融在其招股书中写道,“我们的科技解决方案利用不可篡改的数字账本记录供应链数据,并根据应收账款资产与区块链记录创建Digipo(代表应收账款的数字凭证)。”

另外,公开资料显示,蚂蚁集团旗下的蚂蚁链(BaaS平台)也是依据区块链技术来创建应收账款的数字化记录,最终帮助银行便利地跟踪小微供应商的应收账款,并验证其真实性。

与此同时,更值得注意的是,去年9月,央行、工信部、国资委等8部委共同颁布的《关于规范发展供应链金融支持供应链产业链稳定循环和优化升级的意见》明确指出,金融科技是供应链金融发展的必要条件。

新兴科技叠加政策扶持。毫无疑问,数十万亿供应链金融产业的东风已蓄势待发。

四强争霸赛

消费金融战场格局已定,腾讯不愿在产业互联网时代重蹈落后的覆辙,决意加速进击。

恰逢金融监管政策趋严,蚂蚁集团、京东数科(后更名为京东科技)IPO暂停,腾讯加持的联易融趁势而上,抢先登陆资本市场。

4月9日,联易融科技正式在港交所挂牌上市。数据显示,此后一个月内,联易融股价迅速攀升至25.1港元,较17.58港元的招股价上涨了42.78%。这在近期急剧动荡的港股市场中,已实属不易。

剖析股价增长逻辑,投资者们追捧押注的背后,实际是看中联易融科技在供应链金融行业中的龙头地位。

其招股书显示,按照2020年所处理的供应链金融交易量计,联易融力压互联网科技巨头,市占率达到20.6%,蚂蚁集团为19.8%,京东科技为15.9%,平安壹账通为6.9%。

仅从数据来看,供应链金融赛道的战事似乎已剑拔弩张。但实际上,各方势力交集甚少,大家主要还都是在自己的一亩三分地耕耘劳作。

懂财帝基于公开资料,对联易融、蚂蚁、京东科技、金融壹账通四家公司进行了简单的对比分析。

底层技术是供应链金融业务的核心驱动力。目前,四家公司在新兴技术的应用上大致相同,它们都是借助AI、大数据、区块链技术保证底层资产的真实性,为金融机构或核心企业提供风险数据参考。

只不过在储存数据的云计算服务平台上各有不同的选择。联易融背靠腾讯,用的是腾讯云,蚂蚁、京东科技、金融壹账通用的则是个各自母公司的云服务器。

盈利模式是完成商业变现的关键。一位行业人士透露,“目前供应链金融数字化解决方案的收费模式有两种,一种是一次性开发系统的费用,另一种则是根据促成的交易量来收取服务费或订阅费用。而通常来说,客户都会选择第二种。”

兴业证券研报显示,联易融的供应链金融解决方案一般按所处理供应链资产量或所促成融资金额的0.1%-0.8%收取服务费。2020年,联易融营收为10.29亿元。

其余三家公司并未公布自己的收费模式,只有蚂蚁在此前IPO时发布了相关业务的营收数据。2020上半年,蚂蚁集团旗下以蚂蚁链与金融云服务为主的创新业务及其他板块营收为5.44亿元。

综合对比,四家公司之间差异最大的是客户群体。联易融在招股书中提到,其金融科技解决方案的客户主要来源于房地产、能源、建筑、医药等领域。这意味着,联易融没有特定的深耕领域。

而这主要和腾讯的商业生态有关,其主营的社交、游戏、金融业务涉及的实体企业较少。因此在这一方面,联易融的“金主爸爸”腾讯也显得有些无能为力。

不过好在联易融的客户粘性极高,其2021Q1财报显示,客户留存率高达99%。同期,与联易融合作的核心企业、金融机构客户数分别同比增加76%、26%至116、91家。

除联易融外,蚂蚁集团、京东科技、金融壹账通都与母公司的商业生态深度融合。蚂蚁链、京东科技主要依靠电商与物流生态来拓展客户,金融壹账通则凭借平安集团在金融保险领域的优势,向中小银行输出解决方案。

读到此处,或许投资者们会联想,未来,行业龙头联易融能不能顶住互联网科技巨头的猛烈进攻?

目前来看,我们还不得而知。不过参照美国以及中国产业数字化的发展进程,供应链金融行业将很难出现垄断的行业格局。

尤其在国家反垄断政策的持续重压下,未来,这一赛道大概率将是群雄割据争霸的竞争局面。

带上镣铐跳舞

灼识咨询发布的研究报告显示,2019年,通过供应链金融科技解决方案处理的供应链金融交易量为4.4万亿元。预计到2024年,规模将达到16.4万亿元。

若根据0.1%-0.8%的服务费标准计算,届时,供应链金融科技解决方案的市场规模将有望达到1640亿元至1.31万亿元。

但赛道的扩容并不意味着供应链金融科技企业们都能分享到行业发展的红利蛋糕。

去年,国家八个部委联合发布的文件明确界定,供应链金融还是金融,不是普通的商业活动,某些支付结算环节还是要依仗有金融牌照的机构,不得与现行法律相悖。

一位法律界人士认为,“金融的归金融,企业的归企业,核心企业或科技企业再有能力也不能干持牌机构的事。科技企业未来或许只能安心的做促成交易的中介平台。”

顺着这一思路来看,目前,联易融旗下的部分业务或将存在一定的政策风险。

联易融招股书披露,“我们在若干情况下使用自有资金及通过保理实体收购供应商的供应链资产来促成融资交易,在这种情况下,我们从交易中赚取利息收益。”

简单来说,在这一业务中,联易融通过保理公司间接成为了一家商业银行,赚取利息差作为营业收入。

截至2020年末,联易融已持有超过40亿元的供应链资产。同期,联易融的总资产规模仅为61亿元,公司账上的现金及现金等价物不到6个亿。

另外,联易融招股书还披露,相应供应链资产是其在ABS云解决方案中过桥阶段所短暂持有的资产,“相应过桥流程一般在一至两星期内完成”。

而对于蚂蚁集团、京东科技来说,随着监管要求的落地,未来,区块链业务或将被分拆进入单纯的科技公司。

除了政策风险,联易融正遭遇业务风险。一位投资人向懂财帝表示,联易融通过中国证监会发ABS作为融资工具为客户服务,其中地产类客户资金占比超过30%。如此高的地产公司ABS让这位人士担忧,近期,房地产行业有些风声鹤唳。

联易融内部人士在接受懂财帝采访时透露,“联易融内部房地产行业占总ABS规模约为30%。”不过联易融回复懂财帝称,目前看易融除了ABS,还有多级流转、还有echain等,就是纯科技服务,都是通过SaaS、系统等形式提供服务。

因此,截至6月7日港股收盘,联易融股价为15.9港元,已跌破发行价,较最高点已跌去36.65%。

最后,供应链金融科技公司们面临的关键难题在于如何穿越经济周期。

当前货币超发,流动性较为充裕,实体经济能保持稳定的扩张。但未来,若产能过剩,或货币政策开始收紧,实体企业特别是中小实体企业很容易出现倒闭潮。

届时,该如何帮助金融机构避免大规模坏账的出现,或将成为联易融、蚂蚁、京东科技们的一次重要的毕业大考。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

- FIN -

精彩评论