截至到2020年末,坤哥手下的5只基金被基民们买爆了,规模总计高达1255亿,成为公募基金23年来首位超过千亿的基金经理,“公募一哥”实至名归。坤哥封神的顶峰,莫于过今年年初的那句“坤坤勇敢飞,ikun永相随”。

这些年轻的基民不知道,股市的神,是非常脆弱的。

1

滑铁卢

今年行情看指数的话,不好也不差,218崩盘的大波动已经被收复大部分,指数趋势可以,非常好的慢牛走势。只有参与其中的人才知道,慢牛行情做投资的艰难,因为在指数不愠不火的背后,是疯牛与大熊的交织。

而投了坤哥的基民显然已经没有了去年的好运。

218崩盘后,坤哥掌舵的4大基金(易方达新丝路年前卸任)里的重仓股被暴击,回撤巨大。其中,易方达蓝筹精选、易方达中小盘均暴跌20%以上,易方达优质企业三年持有一度下挫逾15%。

后随着大盘强势反弹,三只基金有所反攻,但中小盘最新净值离高点仍然大跌17.9%。这意味着,年前追高的基民,即便一直拿着装死不动,至今仍然没有解套。

这其中最悲催的是易方达亚洲精选,218崩盘以来,稍有反弹后,继续下挫,一路向南,从高点已经回撤28.5%。这一成绩惨不忍睹,从最近1周、1个月、3个月、6个月维度看,已经是同类300多只基金排名垫底,乃至倒数第一。

其实这只基金的表现一直都很差,只是坤哥其他基金的耀眼表现把这点掩盖了。把时间维度拉长看,1年、2年、3年,它均在同类基金中排名非常一般。这只基金是张坤2014年4月8日接手,如果从这一时间算起,该基金累计上涨68%,年复合回报率仅为7.6%。

2014年到现在,过去7年,时间维度足够长,但7.6%的年化回报,跟中国公募界响亮的“公募一哥”殊荣似乎有点不太匹配。

但是,因为坤哥封神,今年一季度这只基金份额逆势上涨13亿份,较2020年Q4末7亿份的规模呈现了显著增长,基金规模也超过了30亿元。当然,看净值走势图,这批勇敢的抄底者已经被活埋了。(下图蓝线)

封神难,毁神易,坤哥的传奇神话还会延续吗?

2

传奇神话

2012年9月28日,坤哥从何云峰手中接过中小盘基金的掌托权,正式开启公募基金的生涯之路。

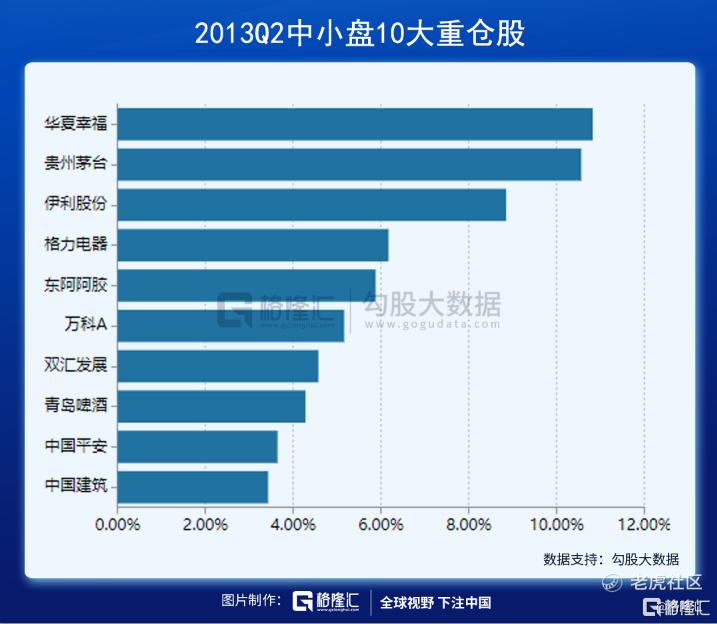

2013年一季度之前,中小盘前10大重仓股没有任何白酒股票。但从当年二季度开始,张坤果断下手贵州茅台,使其仅次于华夏幸福的第二大重仓股,占比基金总仓位的10.56%。

2013年,是白酒行业的渡劫之年。坤哥二季度重仓茅台后,茅台股价并没有上涨,而是相反,继续下跌了将近40%。投资总要对抗市场一次,坤哥选择了继续大手笔买入茅台。

从现在的角度看,这无疑是一笔非常成功的投资,那个时候的茅台,现在的人如何能想到,竟然估值只有区区10倍,还一度跌破过10倍。

但当时来说,与市场整体相比,这算不上一笔厉害的投资。2014年初见底之后,茅台才开始缓涨,勉强跟上大盘的节奏。

当时金融股大爆发,中小票群魔乱舞,短短1年多时间上涨几倍、乃至几十倍的股票太多了。而大块头的茅台表现中规中矩,埋没在大浪之中,毫不起眼。

所以那个时候,坤哥掌舵中小盘基金的前3年(2013-2015年),收益排行始终处于中等偏下,从来没有进入过TOP20。那时候,坤哥就是万千基金经理中非常普通的一名而已。业绩表现平平,同样被持有的基民们喷惨了。

我想,坤哥的时来运转,第一个要感谢的是北向资金。北向资金源源不断流入A股,最终量变产生质变,大大改变了A股的估值生态。从此之后,A股市场风格大变。慢慢地,恒者恒强优选龙头的策略越来越被市场认可。白酒作为优质赛道,经历2013年风暴之后,集体起飞了。

坤哥也从一开始押注茅台起,不断在白酒行业辗转,后来还重仓了五粮液、泸州老窖、洋河股份等一批优秀的白酒企业,大赚特赚。尤其是茅五泸三家,中小盘基金长期占有份额高达25%以上,被投资者戏称世界知名三大酒庄之一。

坤哥绝对重仓、且长期持有白酒,使其赚得盆满钵满。从2012年9月接手中小盘后至今,累计涨幅高达710%,年复合回报率高达27.5%。当然,最近2年大盘牛市,中小盘累计暴涨了200%,贡献最近9年一大波行情涨幅。

也正是这两年超高的回报率,吸引了一大批簇拥者跟风买入坤哥掌托的基金。中小盘,2018年末规模仅为85亿元,2019年快速攀升至186亿元,2020年更是攀升至401亿亿元,相较于2018年末大幅暴增372%,非常之夸张。

而坤哥也始终如一,这些新的资金继续投向白酒,把龙头白酒(尤其是茅台)的红利吃了一波又一波。茅台的董秘曾透露,能够超过5年持有茅台的基金经理不足10人,坤哥就是其中之一。

从2013年至今,坤哥在茅台最困难的时候进入,陪伴茅台经历了几度风雨,最终白酒不负坤哥,创造了坤哥的投资神话。

然而,纵观股市,从来没有一招吃永远。

3

不容乐观

股市是个很神奇的地方,越是未来收益率非常低的时候,却往往越是牛市如火如荼的时候。正如年初坤哥被捧上神位,饭圈的那一套都来了:

只要是坤哥管理的基金,不管位置,买买买,因为他是我的偶像,能帮我赚钱,这是不少基民的单纯想法。然而,在未来,张坤真的能够持续轻松赚取足够惊喜的回报率吗?

当前,中证白酒整体估值已经飙升近60倍,位于历史最高水平。如此之高的估值水平,往2-3年的维度上看,是非常容易看清的,那就是,这个水平,未来2-3年请做好不赚钱的思想准备。

所以,接下来,坤哥掌托的基金主力——蓝筹精选、中小盘如果继续重仓白酒,不较大范围调仓换股的话,未来2-3年可能会表现平平。

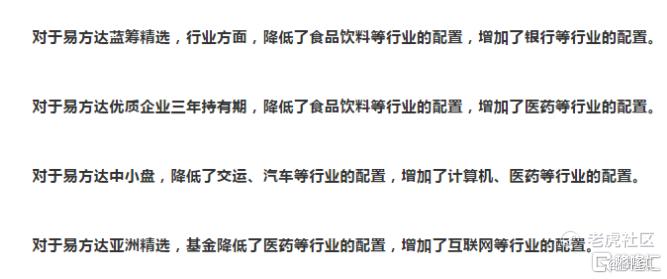

当然,坤哥也意识到了这一点,几只基金都较大幅度降低了白酒仓位,增加了银行、医药、互联网等行业的配置。

张坤4只基金调仓策略

今年一季度,易方达蓝筹精选大幅买入招行,A股买了1.13亿股,H股买了5000万股,合计持仓市值高达82.8亿元,合计占仓位9.41%,为该基金的第6大重仓股。另外,还买入了平安银行,占比3.25%。从今年招行的表现来看,这是一个成功的选择。

但坤哥的其他选择却一言难尽。

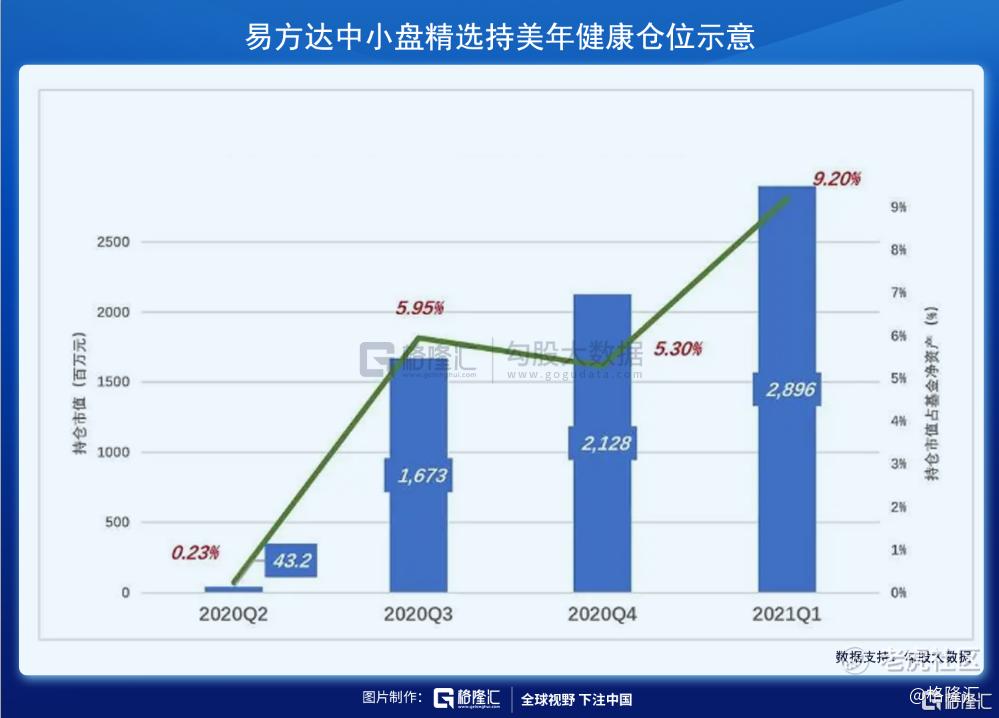

除了银行,坤哥还把目光投向了大医药行业,但出师并不利。截止最新数据,中小盘持有美年健康29亿元左右,占总仓位的9.2%,位列所有重仓股第一名。张坤大规模买入美年健康是去年3季度,单季度加仓了总仓位比例的5.7%,并在四季度和今年一季度再度大幅加仓。最近4个月,美年健康股价从20元直泻至当前的9元,跌幅高达52%以上。从张坤加仓的时间来看,严重亏损。

除了美年健康,易方达中小盘十大重仓之一的中炬高新同样在经历估值和基本面的双杀。坤哥旗下三只基金合计持有了中炬高新9.29%的股权,这是非常高的持股比例了。从买入时点看,坤哥看上去想复制2013年的茅台,再次对抗市场,不断加仓中炬。但这次会有奇迹吗?毕竟中炬即使跌了这么多了,依然40倍的估值,与当年10倍的茅台不可同日而语。

此外,易方达亚洲精选踩中了两只教育股的大雷——新东方和好未来。该只基金重仓的标的没有白酒,覆盖的行业主要为互联网、电商、教育。很不幸的是,长期持股的回报率太低,且3年来的业绩排名都非常一般。尤其是最近半年,直接就是排名同行倒数第一。

从过去看,坤哥的主要能力圈在白酒上,并不在医药、互联网、电商上。

可以看到,坤哥想出圈白酒,但并不顺利。当然,也许这一次坤哥可以像2013年投资白酒一样对抗市场,最终会有回报。

只是这个煎熬,不知道年初喊着“坤坤勇敢飞”的基民们准备好了没。

4

尾声

今年的A股,从指数来看,表现还勉强,218崩盘后,也收复了大半失地,趋势可以,确实走出了慢牛的感觉。

但是,没有人告诉我们真相的是,指数慢牛其实是非常难做投资的,因为行情是非常非常分化的。这边是大牛市,那边是走出了大股灾的即视感。

个人的感觉,这种局面会是常态。因为,我们的经济体,本身就是有产业兴,有产业落,有公司兴,有公司落,有产业正处在顺周期,有产业正处在逆周期里,普涨是奢望,分化才是常态。

这种局面,无论是对个人投资人,还是对基金经理,其实都非常难,有几个人能灵活做到在不同行业切换来切换去。白酒成就了坤哥,但坤哥能不能延续传奇神话是非常难说的。至少目前看来,坤哥的基民们是要接受煎熬的。

巴菲特曾忠告过她的妻子:他死后,请一定购买指数基金,勿听信他人。

这个方法看起来笨,但撕下明星基金经理的光鲜,这些年,中国公募基金经理又有多少人跑赢了沪深300呢?

对基民来说,如果不想自己费心思做研究,买指数基金或许是更好的选择,如果一定要买主动基金,还是警惕一下高位高估值封神的基金。

精彩评论