被高瓴看中的汽车经销商,是下半年最高确定性的板块之一?

近日,汽车产业链备受市场资金关注,就连过去错被誉为最差赛道的下游经销商板块在资本层面上也动作连连。

龙头的中升控股、小而美的美东汽车、和永达汽车以及广汇宝信均有不同的利好公告信息,也存在不同的投资价值逻辑。

而不同的投资逻辑下有一个大底层逻辑,车市回暖。

车市回暖,豪车一骑绝尘

2021年7月5日,中国汽车工业协会发布预测,今年上半年国内汽车销量将达1280.1万辆,同比增长24.8%,其中,乘用车销量同比增长26.2%,与2019年上半年的汽车销量相比增幅约4%。

由于2021年上半年汽车芯片缺货严重,预测的车市销量有此成绩实属不易。

在整个汽车市场,豪华汽车率先回暖,2021年前四月豪华品牌累计销量979251辆,同比增速高达68.3%,渗透率从2018年的8.8%升至2021年4月的15.3%,渗透率处于高位。

结合2020下半年-2021年上半年的汽车销量情况来看,积压的消费需求,因疫情改变的交通出行方式,车型产品多元化,价格下探等内外因素共同推动这一轮的车市回暖。

回顾2018-2020年销量可知,豪华车是汽车里最优质的细分类别。

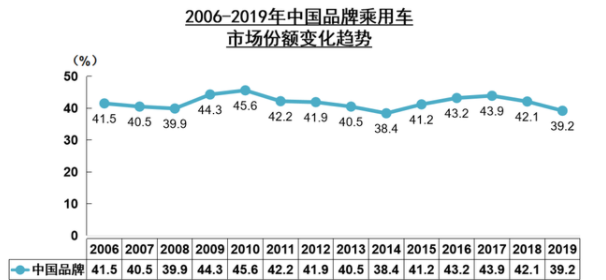

过去的2018-2020年车市,国内汽车市场销量已经连续下跌三年,国产狭义乘用车新车销量分别下跌3.9%、9.2%和6.3%。

面对2018-2020年的车市寒潮,豪华汽车车品牌的销量分别同比增长17.6%、11.7%及19.9%,连续三年逆市增长,至2020年销量为279万辆,其中2020年的德系BBA贡献超6成的豪车销量。

过去,豪车品牌定价高,品牌溢价显著。

如今面对自主品牌的日益壮大,自主品牌不断的蚕食德系以外的市场空间,所以最近三年的豪华品牌价格体系不断的往下探,如BBA的入门级车型已经位于20-25万元价格区间,并逐步将高价车型的实现国产化,实现减配降价跑量。

豪华品牌的品牌形象、溢价一时难以改变,那么在2021年车市景气回暖的前提下,豪华汽车销量大概率将继续跑赢车市平均增速。

豪车经销股

车市景气回暖的高确定性及下半年即将到来的车市旺季,整个汽车产业链均得到市场资金的关注。

汽车进入智能化阶段后,芯片需求大幅增加,除了上游汽车零部件受资金青睐外,过去因赛道差,高度依赖车市行情的下游汽车经销商公司,随着这一次以长线投资出名的高瓴入股中升或将改变市场对汽车经销商公司的看法。

在整个下游豪车经销商公司里面,中升控股(881.hk)、美东汽车(1268.hk)、永达汽车(3669.hk)、广汇宝信&汽车(1293.hk、600297.sh)的市占率位于业界的前列。

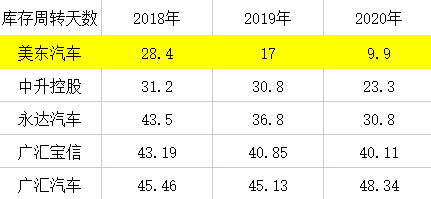

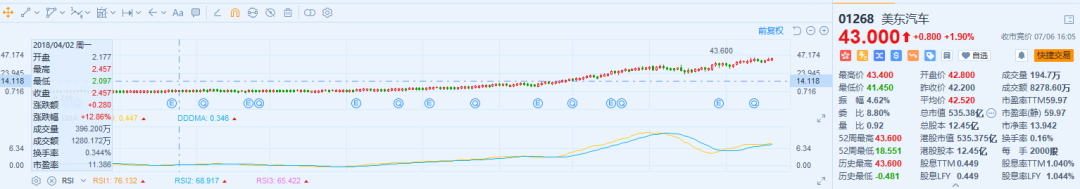

汽车经销商公司极其看重运营管理能力,营收,利润增速,另一重要的数据就是汽车库存,库存越低越有利现金流的周转,周转快的估值也是最高,例如美东汽车。

美东汽车的存货周转天数从2018-2020年期间一直下降,去年更跌至9.9天,即是说车到库后,不用10天就能卖出去收回资金。

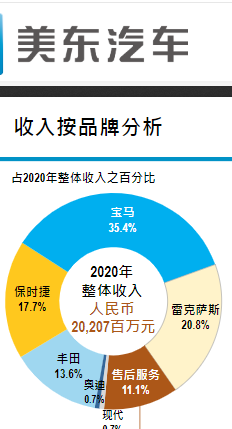

为什么说美东汽车管理能力好,业务结构即可看出端倪。

截止2020年底,美东汽车的运营店以宝马(26间)、雷克萨斯(16间)居多,其中宝马及雷克萨斯的收入分别占总营收比重的35.4%、20.8%,合计占比56.2%。

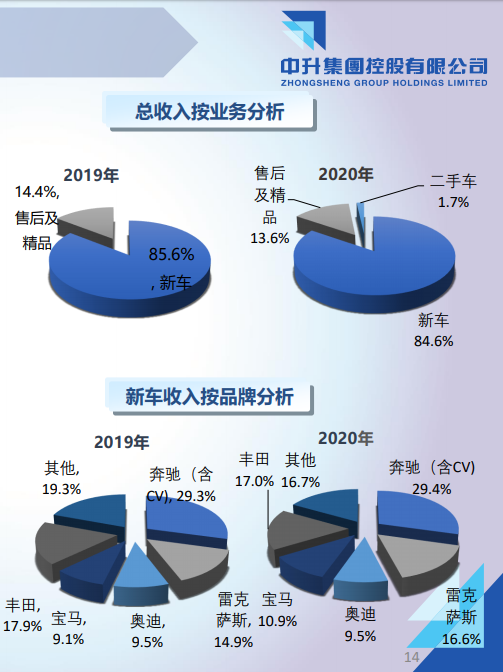

相比美东,中升控股的新车销售收入以奔驰及雷克萨斯为主,两者占比约46%,整体汽车品牌销售结构相比美东汽车比较平均。

鉴于永达汽车的汽车销售收入以宝马、保时捷为主、及广汇宝信的汽车销售收入收入以宝马、捷豹为主。

宝马是美东汽车、永达汽车、广信宝汇的核心收入来源之一,但三者之间的库存周转天数相差甚大。

而中升控股,虽然库存周转天数与美东有不少差距,但是中升控股的营收规模远大于美东汽车,不同的体量面对的是几何级的管理难度,但即使体量大,但在存货周转天数仍然优于永达汽车及广信宝汇。

市场喜欢成长,尤其是有足够长时间的成长纪录的公司,因此从去年开始,美东汽车完全演绎了成长股戴维斯双击的走势,市场愿意给予高估值,公司再通过高成长来消化估值。

在最新的券商电话会议里面,公司提及计划2021年新开9家门店,未来三年新年数量增速约10%,并组建收并购团队为日后的收购交易做准备。

如果说美东汽车是成长股,那么中升控股就是一只处于相对成熟阶段的优质价值股。

这一点可以从中升控股的营收、净利润规模增速、门店数量及估值作综合判断。

华泰证券的报告指出中升控股的最新经营情况:

2Q21:新车销量同比+15%(其中豪华车销量+21%);二手车交易量同比+37%;

1H21:新车销量同比+40%(豪华车+45%),二手车销量+64%。

可知,中升控股经营依旧稳定,尤其是豪车销量继续保持高增长态势。

此外,中升控股发布重大收购公告,拟收购奔驰华南及华西地区最大经销商之一的仁孚中国。

仁孚中国拥有37间奔驰网点,26家经销店,10家在建门店。

2020年营收规模达到216.4亿港元,净利润为7.2亿港元,净资产为53.4亿港元,收购价格暂定为13亿美金(约84亿人民币),估值约1.9x P/B,14x P/E。

根据中升控股电话会议的介绍,仁孚中国的运营及盈利能力优,市占率在华南区域排前三。

仁孚中国本身的经营情况不错,收购的逻辑是纳入中升控股体系后,通过整合将提升仁孚中国奔驰网点的盈利你能力并提升中升控股在华南地区的市占率。

值得关注的是若按照收购价,从收购的估值来看,一级市场的汽车经销商估值约在10-15pe,1-2pb。

若通过收并购的估值来看,永达汽车及广汇宝信,尤其广汇宝信的估值严重低于仁孚中国的收购价。

在正常经营情况下,一级市场与二级市场的估值往往是相差甚大,所以在二级市场十分低的标的若经营改善,往往也存在明显的价值修复行情。

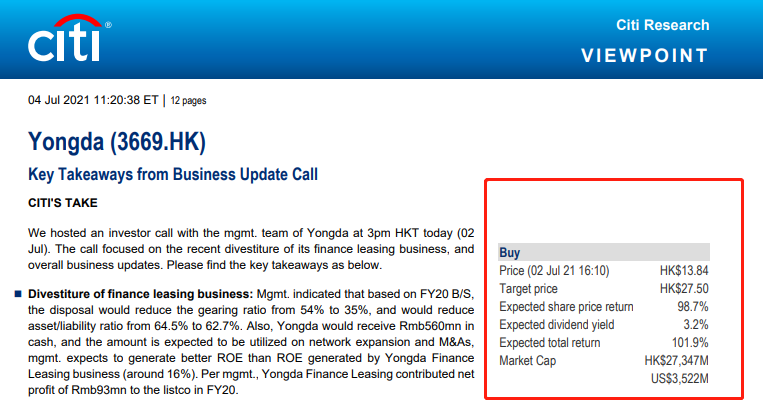

另一只估值略低的汽车经销商股永达汽车在最近也是动作连连。

2021年6月29日永达汽车公告出售永达融资租赁80%股权,金融剥离落地后的永达汽车将获得约5.6亿人民币。

即使公司的净负债率从54%下降至35%,所得的现价也将用于下半年的车行收并购。

这一举动起到修复资产负债表,提高ROE,聚焦主业提高估值的作用。

鉴于这一系列的举动以及2021前5 月国内宝马/保时捷市场总销量相比于2019 同期分别增长33.1%/20.3%的市场结果。

中、外资券商纷纷提高永达汽车的业绩预期及目标价,其中以花旗的目标价最为激进。

汽车经销商业绩好的事实,从最近广汇宝信披露的中报业绩增速公告可相互验证。

由于公司(广汇宝信)主要豪华品牌宝马的优秀表现和捷豹路虎的快速恢复,以及公司坚持“重质发展”,实现了上半年归母净利润高达2020年同期400%的成绩,即不低于3.7亿元人民币。

若根据传统汽车行业全年37或46销量比例来判断,即使下半年芯片缓解令到汽车折扣率回升影响盈利能力,但销量上去后是能够抵扣这一影响,那么保守看广信宝汇全年的业绩应该是不低于7.4亿人民币。

相比其它经销商股,现阶段存在估值修复空间。

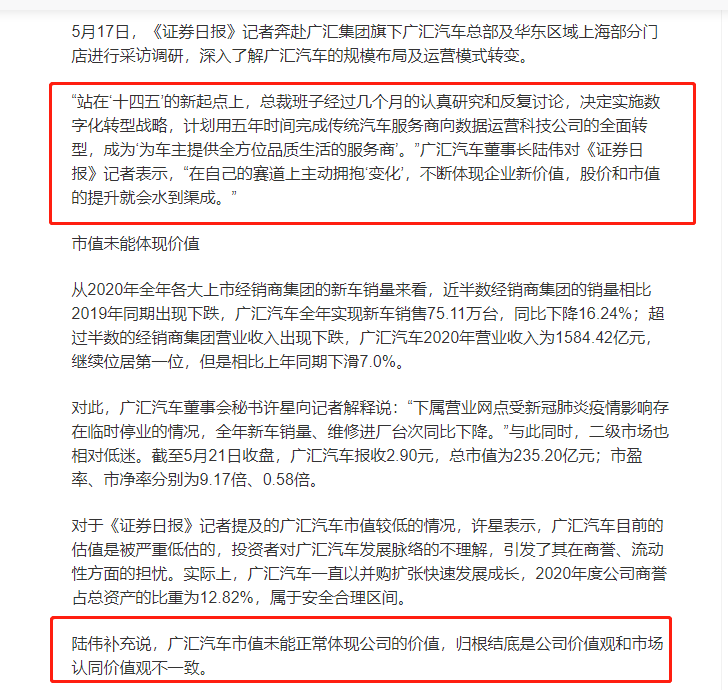

此外,同为广汇汽车及广汇宝信的董事长陆伟,接受采访的时候提及的重要内容如下:

结束语

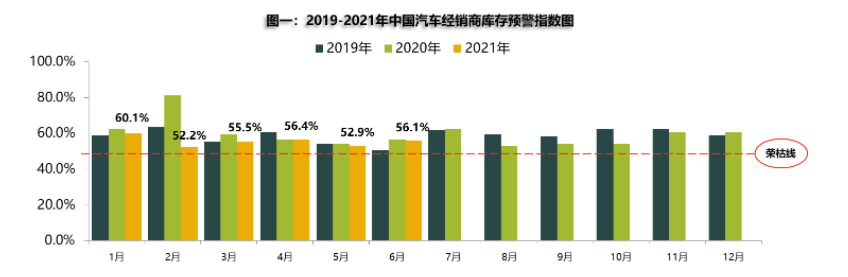

从另一方面看上半年汽车芯片缺货,完全是利好经销商股,尤其是库存高的经销商公司将得到很好的去库存,改变产品结构。

也意味届时上半年的汽车经销商股的存货周转天数将出现不同程度的下降。

从下图可见到,前五月的库存指数下降明显,6月的增加更多的是为下半年旺季的到来提前补货。

结合上半年的各个汽车经销商的业绩增速预期,该板块全年业绩无忧,确定性高。

精彩评论