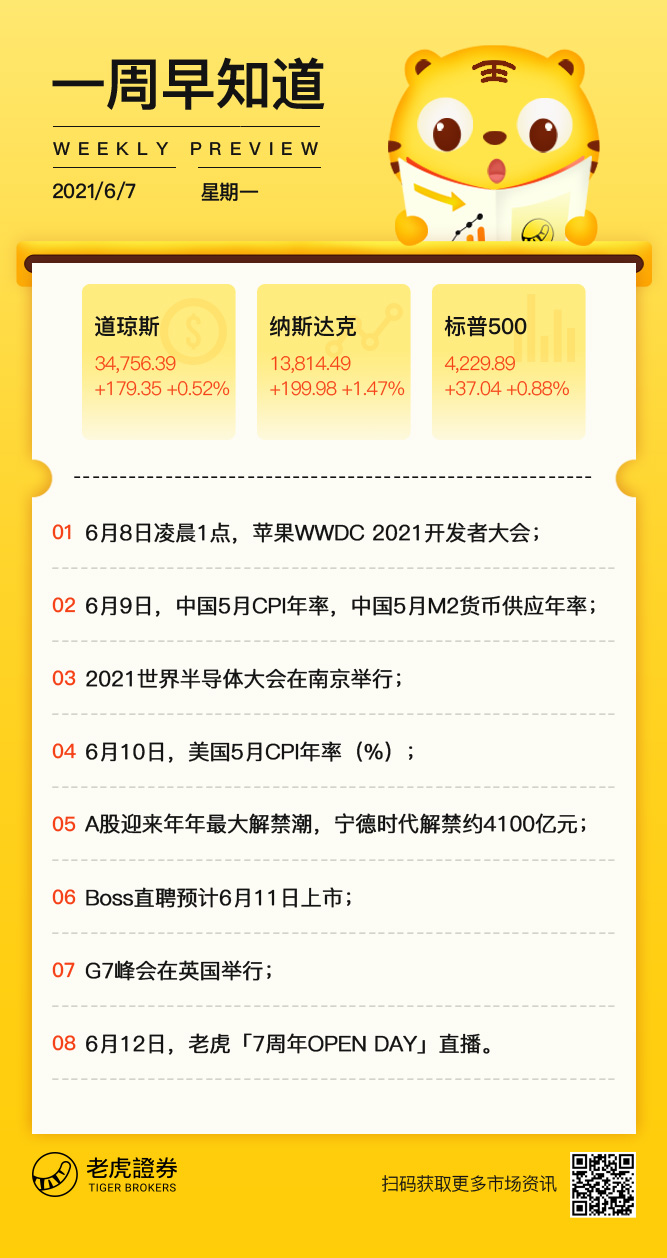

本周大事件第一个,重点关注美国CPI最新数据。$标普500(.SPX)$ $标普500ETF(SPY)$ $纳指ETF(QQQ)$ $道琼斯(.DJI)$

美国劳工部将于周四发布5月份消费者价格指数(CPI),经济学家们一致认为,继4月份上涨0.8%之后,该指数将环比上涨0.4%。与去年相比,传统的总体 CPI 预计将上涨 4.7%,涨幅为 2008 年以来最高。

从市场影响来看,上个月公布的4月CPI涨幅超过预期,导致标普500指数下跌2%,市场对通胀持续快速上升的担忧尤其可能抑制股票市场的长期增长潜力。市场参与者也一直在关注通胀数据对货币政策的影响,美联储预计通胀水平将在一段时间内保持在2%以上,之后才会取消一些危机时期的支持措施。

美联储货币政策决策最重要的参考指标是通胀和就业。由于美联储就业和通胀双目标制,本身就是此消彼长的参数。如果就业市场好转,美联储对通胀的容忍度将会随之降低,进而加快货币政策转向的进程,另一方面,美联储定下的长期通胀目标在 2%,若价格压力进一步增大,也将逐渐增强美联储加息预期。

在这个节点,美国财政部长耶伦时隔一个月后再次对市场利率发表看法。耶伦表示,美国总统拜登提出的4万亿美元支出方案将对美国有利,即使它会导致利率上升。如果美国最终利率水平略微升高,这实际上对(美国)社会和美联储而言都是有利的。

犹记得上月初她在接受外媒采访时表示,受大规模财政支出影响,未来某个时候可能需要提高利率水平以防经济过热,其言论一度导致美股跳水。尽管随后耶伦不得不再次通过媒体澄清,称自己尊重美联储的独立性。

而环顾全球央行,当下多数央行选择维持宽松政策。在发达市场中,目前也仅加拿大央行宣布了缩减购债计划,欧洲央行和英国央行也只是暗示未来才会缩减量化宽松。某种程度上各地央行也在观望等待美联储政策,不难预计未来美联储政策一旦开始转向,将很有可能带动发达地区央行跟随收紧。眼下积极之处在于,目前美联储净资产依然在保持增加。主要因为:

1.历史上净资产增速放缓和下行(缩表)过程十分缓慢且需要经济高度复苏来配合;2. 美联储目前更注重劳动力市场中期的修复,历史上的非农数据本身具有极强的波动性,单次的非农数据很难作为参考依据,加上四、五月非农数据均逊于预期,因此往后仍需要观察数月(1-2 个季度)。

基于以上,@小虎周报 认为 6 月 FOMC 会议美联储有望按兵不动,等待就业市场在中长期窗口内(半年)的修复,相应的有望继续延长本轮权益资产向上攀升的窗口期。

最后

虎妞想和虎友们互动的是,如何看待$标普500(.SPX)$ 本周走势。欢迎评论区留言说说你的看法。

戳下方投票预测,猜对更有66虎币奖励!

精彩评论

[微笑] [微笑]

[微笑]

[思考]

[强] [强]