首家登陆美股的UiPath一路下跌,RPA市场前景到底如何?

上市半月UiPath市值回落至358亿,RPA未来市场缺乏大幅上升空间?

文/王吉伟

美国当地时间4月21日,AI机器处理自动化技术研发商、企业级RPA软件巨头UiPath成功登陆纽交所,股票代码“PATH”。

UiPath开盘股价为65.50美元/股,较发行价56美元/股上涨约17%。上市当日,午盘一度涨破70.40美元,日内涨幅扩大到近26%。最终股价增幅23.2%,市值增长至358亿美元。

但最近半个月以来,UiPath股价犹如过山车。4月27日,最高价一度涨超84美元。5月3日,最低价降至67.70美元。5月3日,最高涨回76美元。5月6日最低价为65.56美元,以69.15美元收盘。

截至5月7日,UiPath市值358.32亿美元,收盘价69.02美元,与IPO后的估值350亿美元基本持平。半个月时间,UiPath市值从上市初的358亿美元,重新回落至358亿美元。

在资本市场,UiPath身上贴着很多亮眼的标签。它创造了美股史上第三大软件业IPO,也是企业级软件独角兽进入资本市场,还是首家登陆美股市场且市值最高的RPA软件平台,并且背后股东均是谷歌、腾讯、红杉等知名资本机构。

所以,有着科技股“女股神”之称的凯萨琳·伍德(Cathie Wood)所领军的方舟投资(ARK Invest),在UiPath挂牌当日购买了约270万股,占当天交易量的三分之一。有意思的是,ARK在当天减持了特斯拉股票。

而ARK大量购买AI创业公司、自动化软件商的股票,似乎预示了科技股的未来的走向。重仓UiPath,是否也意味着以ARK为首的投资机构,看好RPA行业呢?

鉴于UiPath近期不算很好的股市表现,未来更多上市RPA厂商的市值又能不能冲向更高?

高增长+高毛利+高留存率,UiPath被看好为何股价一路下跌?

事实上,UiPath的股市表现,除了呈现“过山车”症状,还有一路下跌的态势。除了开盘前几日的高增幅,后面的股价基本一路下行。

即便偶有小幅增长,也会在第二天继续下行。4月27日其股价最高冲到83.40美元,而5月6日的最低价也一度降至65.56美元,几乎与开盘价持平。5月7日,UiPath以69美元收盘,当前市值358.32亿美元。

为何UiPath会有这样的股市表现呢?咱们还得先从其营收说起。

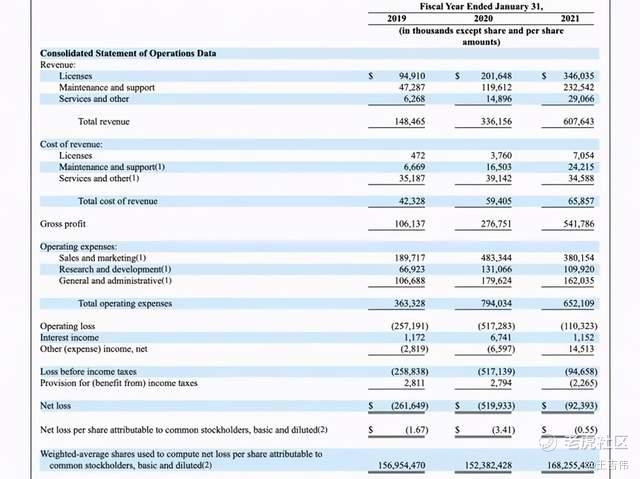

UiPath的营收来源主要有三块,分别是Licenses许可证(客户为软件付费),Maintenance and support支持和维护(帮助运行和维护机器人)和Services服务(培训)。

过去5年,UiPath利用其在RPA领域的领先地位,营收从100万美元增长到6亿美元,并实现了高增长、高毛利与高留存率。从SaaS领域而言,它是是有史以来增长最快的公司之一。

招股书显示,UiPath在截至1月31日的2019财年、2020财年、2021财年营收分别为1.48亿美元、3.36亿美元、6.08亿美元,2021财年营收较2019财年同比增长了310.8%。其中,许可证收入(Licenses)分别为9491万美元、2亿美元、3.46亿美元,支持和维护收入分别为4728.7万美元、1.2亿美元、2.32亿美元。

营收占比最大的是许可证收入,第二位是支持和维护收入,服务营收占比不足5%。

在过去的8个季度,UiPath的季度营收同比增速稳定在80%上下。同时,毛利率也不断攀升,且其主要收入来源的毛利率都非常高。其中,许可证收入为98%的毛利率,因为该产品在客户的计算机上运行,没有基础设施成本,生产产品的成本接近零。而支持和维护业务的毛利率为90%,比71%的SaaS公司平均水平高出近20%。

截至2021年1月31日,全球有超过7968家组织运用UiPath的软件,其中63%都是财富全球500强企业,财富十强中有八家都是UiPath客户,著名财富500强企业中有60%以上为UiPath客户,其中包括美国银行、丰田汽车、通用电气、Adobe等公司。

UiPath通过提供自动化平台向客户收取订阅费用产生收入。业务通常从单个项目开始,逐步拓展至部门及公司整体,从而进一步提高公司的自动化程度和工作效率。在王吉伟频道看来,这意味着客户一旦取得初步成果,就会持续在这RPA项目上投资,因此留存率特别高。目前,该公司的客户留存率高达96%。

虽然公司业务发展呈现“高增长+高毛利+高留存率”的态势,但UiPath却仍然处于亏损状态,主要是因为其销售费用居高不下。接下来,会不会出现规模体量越大销售费用也越高的情况?2021年能不能做到收支平衡?很多人都会在心中打几个问号。

这种情况下,持有的股票的人或会卖掉一部分,观望的人也会更大。

利好其股市的一点在于,2021财年UiPath的净亏损已减少82%至9240万美元。随着营收的进一步增加与销售费用的优化,预计下一个财年能够实现扭亏为盈。

重要的一点是, UiPath的成功上市,证明了以授权收入、运维及技术支持为主的营收模式,在RPA行业是可行的,商业模式存在巨大潜力。可以说,UiPath在为整个RPA行业背书,其股市表现也会影响很多机构对该行业的看法。

多机构买入UiPath股票,意味RPA行业前景广阔?

在美国,UiPath可谓集万千宠爱于一身,不然也不会被资本市场所热烈拥护。

- 首先,UiPath仅次于去年9月的Snowflake和今年1月的Qualtrics,创造了美股史上第三大软件业IPO。

- 同时,UiPath也是继Zoom、Snowflake等企服巨头成功上市之后,又一家企业级软件独角兽进入资本市场。

- 并且,UiPath也是首家登陆美股市场且市值最高的RPA软件平台,市值方面之前已上市的全球三大RPA之一BluePrism无法与其媲美。

- 此外,UiPath背后的股东,还有谷歌、腾讯、红杉等一众知名资本机构的身影,这些名企持有股票的企业的自然值得关注。

以上这四点,可以算是ARK等资本机构大量买入UiPath股票的几个原因。同时UiPath的上市,也使得RPA行业得到更多组织的认同,RPA的行业与商业价值得到进一步的市场肯定。

资本机构对行业的前瞻性看法,总能打开大家的想象空间。在中国市场,金沙江创业投资基金董事总经理朱啸虎,曾在去年世界人工智能大会上指出,RPA软件与服务市场是百亿美金的“无人经济”,商业价值潜力巨大。

这里的“无人经济”并不是无人售卖机、无人超市那样的相对传统的经济模式,而是替代人力的流程自动化普及到企业经营中的各个场景。如此一来,RPA的市场空间就要大得多。

不管是海外还是国内,出于降本增效的需求,自动化替代人力以及人机协作的趋势是不可逆的。作为软件机器人,近些年RPA的推广与应用还催生了一个商业经营名词“RPA机器人应用密度”。

在IDC的全球范围内的RPA机器人应用密度对比数据中,排名第一的韩国每10000名工人中有710个机器人,相比之下中国的机器人应用密度只有97。这个比较悬殊的数据对比,意味着中国市场的巨大潜力。

在国外市场,UiPath等厂商已经得到很多世界500强企业的青睐。在中国的广阔蓝海市场,正等着更多的RPA厂商去驰骋冲杀。

并非所有企业看好RPA,云原生、低代码是竞争还是助力?

ARK的重仓举动,代表某些资本机构看好UiPath。但仍有一些机构,并不怎么看好UiPath以及RPA行业,甚至对UiPath的长期前景表示担忧。

比如PitchBook Data的分析师Brendan Burke就认为,UiPath可能缺少耐久的价值。虽然过去一年UiPath凭借自动化的高需求飞速扩张业务,但该公司的平台更像是云原生自动化的过渡技术,它面临AI领域企业入局的竞争风险。

因为未来企业自动化需要一线用户配置云原生机器学习模型,它们可以适应动态的数据流,以做出准确决策。但UiPath的应用并不是云原生的,需要与大约75家第三方AI模型厂商结合,才能做出智能化决策。这意味着,在AI方面UiPath缺少核心竞争力。

而在技术的可替代性上,流程技术供应商Celonis首席执行官亚历山大·林克(Alexander Rinke)也在某采访中直言,与低代码自动化相结合的流程技术,可以取代RPA+AI之类的自动化技术,甚至比传统RPA更有效,且可扩展性更强。这个观点的主要逻辑是,低代码技术正在冲击全球RPA市场的发展。

事实上,目前流行的智能认知型RPA都是融合流程技术、低代码和AI的融合性产品。很多低代码开发平台,都已经推出或者引入了RPA产品。

王吉伟频道认为,RPA本身就是为流程技术而生的自动化产品,并且当代RPA产品的编辑器,基本都配备了低/无代码技术,目的就是降低开发难度,让更多非技术人员能够快速上手开发流程机器人。

从技术属性来讲,RPA是自动化处理技术,融合AI的RPA则已经被纳入AI技术体系。低代码则是一种图形化编程技术,本身并无法实现自动化功能。而现在很多低代码平台厂商,在自动化技术模块的选择上,甚至会直接引入RPA产品。比如微软整合FortressIQ和Softomotive,就是其中的典型。

在低代码平台与RPA产品的组合中,RPA解决已有软件系统中简单、重复的操作性问题,低代码解决轻量化应用的开发成本与效率的问题。两者相得益彰,在处于融合发展的进程中,并未呈现相互取代的趋势。

后记:经济价值高契合领域广,未来RPA股市表现当会更好

从相关机构的预测数据来看,RPA的未来市场有着强劲的增量。

IDC数据显示,截至2020年底,全球RPA市场的市场规模为170亿美元。并预计以16%的复合年增长率,在2024年底增至300亿美元。

纯RPA市场来看,16%的增长率并不算高。但RPA几乎能够被任何自动化解决方案所包容,也正在成为大数据解决方案的重要工具,同时已经成为人工智能解决方案的重要组成部分,此外一些数字化平台也会与RPA厂商进行深度生态合作。

多重领域来看,RPA在行业生态方面具有多维契合的属性,市场比较多元。

因此,RPA实际产生的商业价值,比一些机构预测的数据要大很多。早在2019年麦肯锡就预测,至2025年RPA所属的自动化技术市场将会有近6.7万亿美元的经济价值。而在业务流程自动化领域,RPA正在成为自动化解决方案的顶流。

在RPA的市场增量上,2019年Gartner发布的软件市场数据报告中,全球软件市场RPA就以75.6%的增幅速度继续领跑。随着更多企业接触并了解RPA,加上各地相关组织的推动,未来几年RPA都会有足够高的增长速度。

重点是,RPA与AI融合之后,它的应用场景越发广泛,在未来某个时间节点上,定会迎来一个指数级爆发。这样发展下去,未来5-10年,“人手一个机器人”的愿景未必不能实现。所以,IDC预测2024年RPA仅有300亿美元市场,而UiPath会在招股书中强调预计市场规模将会超过600亿美元。

身处一线的RPA从业人员给予王吉伟频道的反馈是,眼下RPA的资本市场与现实市场差距比较大。在一些实际应用中,RPA的维护等成本甚至比人力成本还要高。

但这其中有一个逻辑在于,技术的迭代会推动RPA的成本不断降低,人力成本却会随着时间推移而不断升高,所以未来肯定会有普适性的RPA自动化产品用于任何组织。

RPA能够契合的领域,在更大的范畴还可以进入自动化、流程再造、SaaS、企服市场、无人经济、人机协同等领域,所以在资本市场它并不缺少概念与标签。一级市场中RPA的身价自2019年就已经提上来了,但在二级市场目前的表现并不算很好,或者说没有达到人们的期望值。

相信后面随着“自动化优先”思维在企业管理中渐渐普及,超自动化的理念在企业经营中逐步实践,将会有更多人与组织接受、推广及应用,RPA也会在创投领域拿到更多融资。一级市场推动二级市场,RPA的股市表现自然也就能更好。

【王吉伟频道,关注TMT与IoT,专注数字化转型与流程自动化。】

精彩评论