由于经济复苏以及2020年一季度相对较小的基数,2021年的第一季度被众多投资者期待为最强财报季,事实也证明了这一点,今年一季度大多数优质公司的财报都十分亮眼,以至于让我这个乐观派都觉得强到不可思议。

科学技术是第一生产力,这句话放在任何时间、任何地点都是真理。我们今天的投资者更是幸运的,不仅可以享受科学技术在生活和工作中带来的革新,还可以享受科学技术带来的财富效应。

财报震惊华尔街

本周,美国五大头部科技股(FAAMG:苹果、微软、亚马逊、谷歌、脸书)和特斯拉都公布了过去这个季度的财报,财报数据都非常不错,几乎全超华尔街预期,下面我们以市值排序看看他们的表现。

(1)苹果

苹果在2021年第一季度,实现了895.84亿美元的营收,比去年同期增长了54%;净利润为236.30亿美元,比去年同期增长110%。

从结构来看,苹果的表现可以用全线爆发来形容,因为所有的产品线都是亮点,全产品线超预期,其中:

iPhone营收同比增长65%至479亿美元、

Mac营收同比增长71%至91亿美元、

iPad营收同比增长79%至43亿美元、

可穿戴设备营收增长25%至78亿美元、

服务营收增长27%至169亿美元。

而且从地区营收看苹果的业务也是全面增长,亚太区增长了94.2%、大中华区增长了87.5%、欧洲区增长了55.8%、日本增长了47.7%、美洲增长了34.7%。

值得一提的是,Mac产品线已经很久没有过这样惊艳的表现了,M1芯片是无可取代的重要功臣,它用少得多的能耗实现了比x86处理器强得多的性能,甚至让699美元的新iMac在处理视频的一些场景下胜过5999美元的Mac Pro,让轻量级的Macbook Air性能吊打16寸的Macbook Pro,这让很多生产力用户直呼牛逼。展望下一个季度,在全新iMac和iPad的支持下,Mac和iPad营收有望继续保持快速增长。

2012年以来 iMac第一次重新设计

机身厚度只有1.1厘米 这是一台电脑 不是显示器

多说一句,我自己今年也计划给苹果贡献两台电脑的营收,一台是全新设计的iMac(是现在的24寸还是下一阶段才发布的更大尺寸还在犹豫),另一台是备受期待的搭载M2芯片的16寸MBP。现在我自己移动和桌面用的都是一台2015年的MBP15,虽然已经六年了,但还是很能打,顺畅程度和刚买时一样,从不卡机从不耽误任何事,平时我也基本不关机,不用的时候就盖上显示器而已,它帮助我完成了很多很有成就感的事;我还有一台iPhone 7 Plus当第二手机使用,它也快五年了,但依然流畅好用...苹果的产品就是这样,让人觉得靠谱,而从苹果设备所能维持的最佳状态时长看,苹果的产品性价比也非常高。

总之,苹果是一家有创新基因而且非常有消费者品位的公司,他们总是可以给消费者带来最好的产品,我对苹果未来的持续创新能力非常有信心。

(2)微软

微软是美国全球市值第二大的公司,市值1.9万亿美元。在2021年的第一个季度,微软营收417亿美元(同比+19%),净利润155亿美元(同比+44%),营收和净利润增速都创出了三年来最快速度。微软这些年的成长主要靠云服务驱动,Azure也保持了年化50%的速度,智能云板块取代包括Windows和Office在内的个人计算机业务,成为微软最大的一个业务板块。

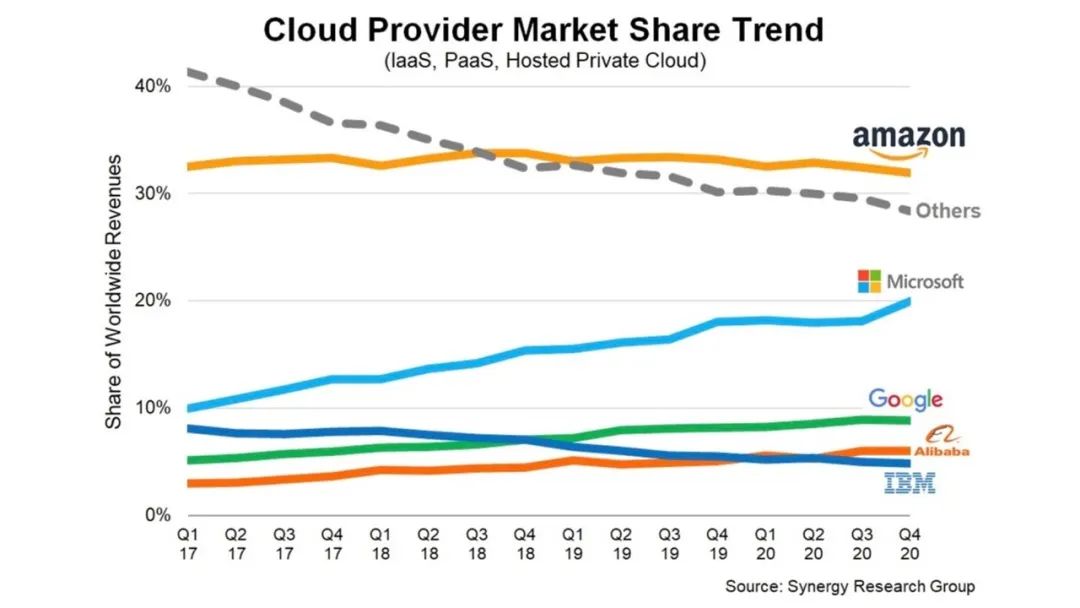

云服务是未来最好的赛道之一,对于巨头来说更是如此,因为这个行业非常容易形成壁垒,规模越大成本就越低、服务就越好,所以过去这些年全球前五大云服务供应商所占据的市场份额总比例在不断增加,这是一个最适合巨头的赛道。

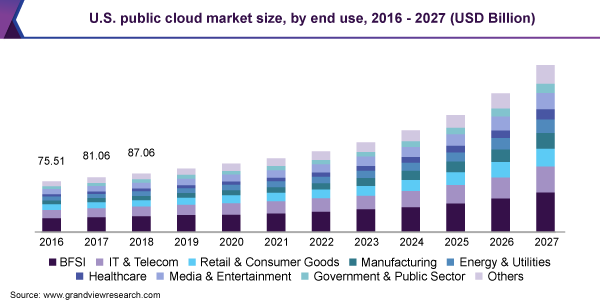

美国公有云市场规模

根据美国调查机构Grand View Research提供的数据,未来美国公有云市场的规模还会加速增长。考虑到美国市场比其他国家启动的更早,意味着全球其他国家的市场潜力更大。

在现在的云服务领域,亚马逊的AWS是绝对的领先者,目前拥有约三分之一的市场,而微软Azure则是排名第二,而且在不断缩小和亚马逊的差距。相比AWS,Azure在PaaS、.Net兼容性、混合解决方案、学习简易度、软件融合等方面都有优势,更重要的是微软给了云服务最高的战略优先级,孤注一掷地投入云服务,微软正在利用自己在软件和服务的强大优势,从SaaS(软件即服务)和PaaS(平台即服务)向下给亚马逊在IaaS(基础设施即服务)上不断施压,蚕食市场份额,未来Azure肯定还会越来越好。

前五大云服务巨头所占全球市场比例

除了高速发展的云业务外,游戏成为了微软新的增长点,在刚刚过去的第一季度,微软的游戏业务收入增长50%达到35.3亿美元;而在生产力和业务流程业务这种传统强项方面,微软也得到了15.4%的稳健增长。

总的来说,微软的营收不单一依赖软件、硬件、广告、服务中的任何一项,无论是营收来源、还是线上线下、2b2c这些营收场景,微软的营收结构都是FAAMG中最均衡的,而且也是唯一一家没有任何反垄断麻烦的公司。

(3)亚马逊

亚马逊在2021年第一季度中,营收同比增长44%达到1085亿美元,净利润同比增长220%达到81亿美元,长期以来亚马逊都是FAAMG五大巨头中最具有成长性的公司,而且单季度超1000亿美元的营收是所有公司里最高的,2021年第一季度是亚马逊连续两个季度营收超过1000亿美元,未来营收还会继续高速增长下去,亚马逊、微软、谷歌都具有在市值上超越苹果的潜力。

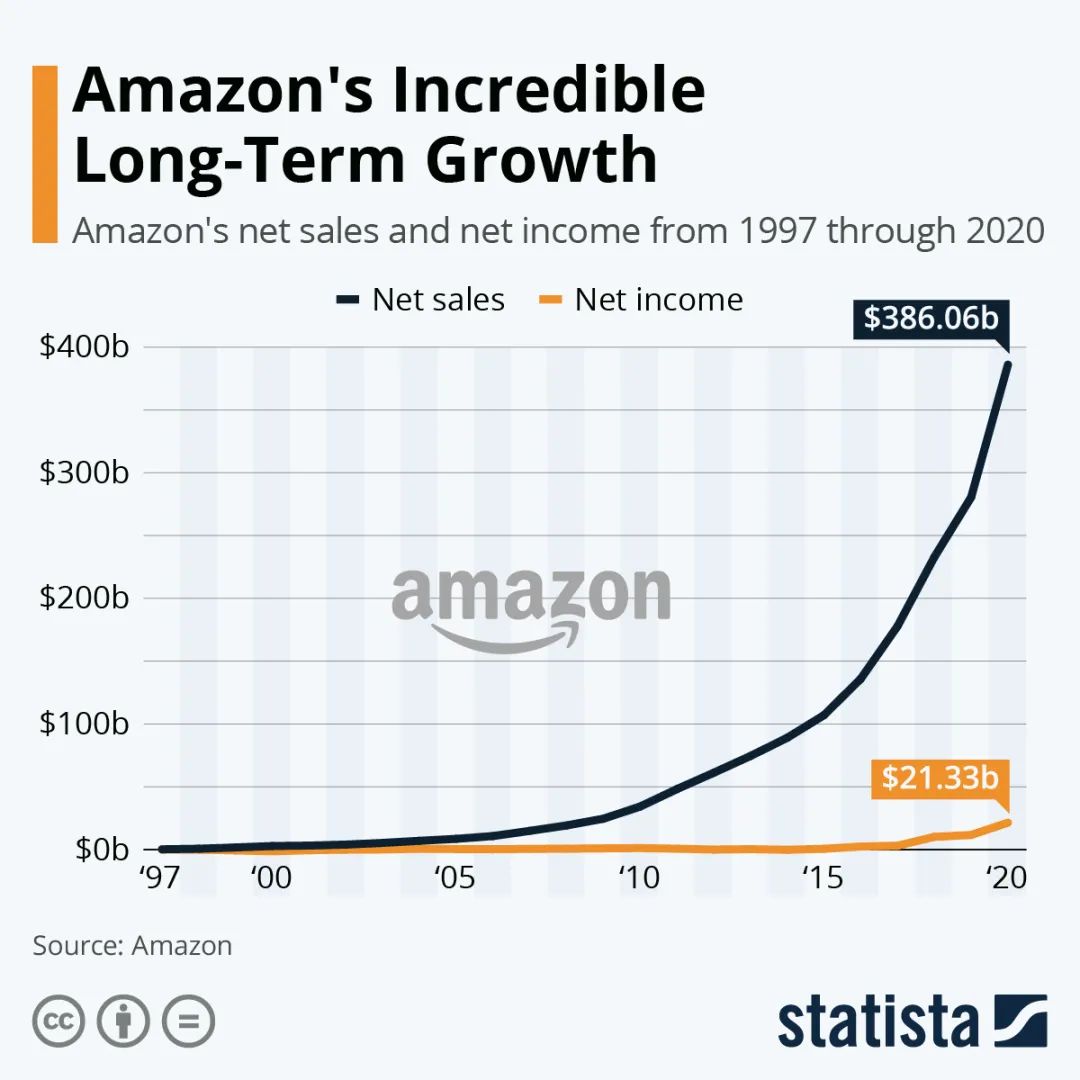

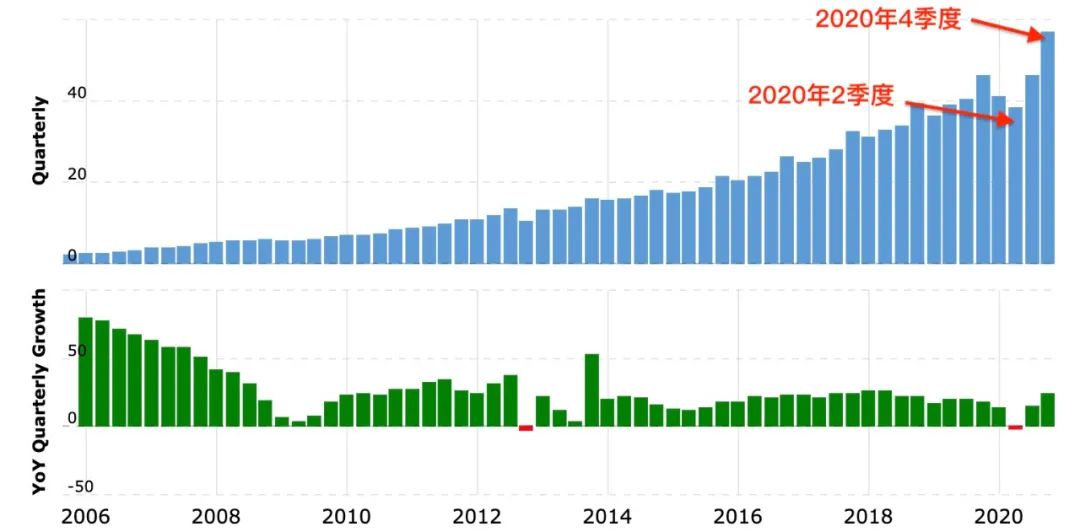

亚马逊营收和净利润的增长 1997-2020

未来亚马逊的营收将继续保持高增长 而利润的增长也才刚刚起飞

这次亚马逊财报的结构也非常不错,亚马逊不仅在电商和云服务保持绝对龙头地位,而且在广告业务上突飞猛进,在一季度,亚马逊的广告收入达近70亿美元,同比飙升77%,70亿美元的广告营收已经超过了YouTube。

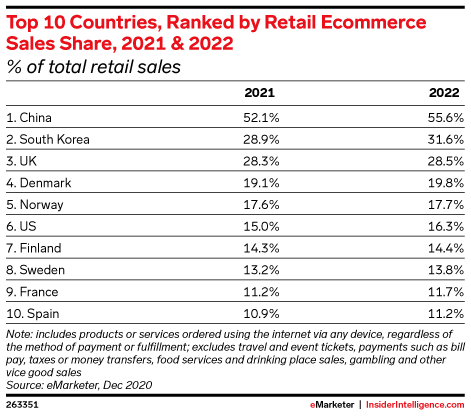

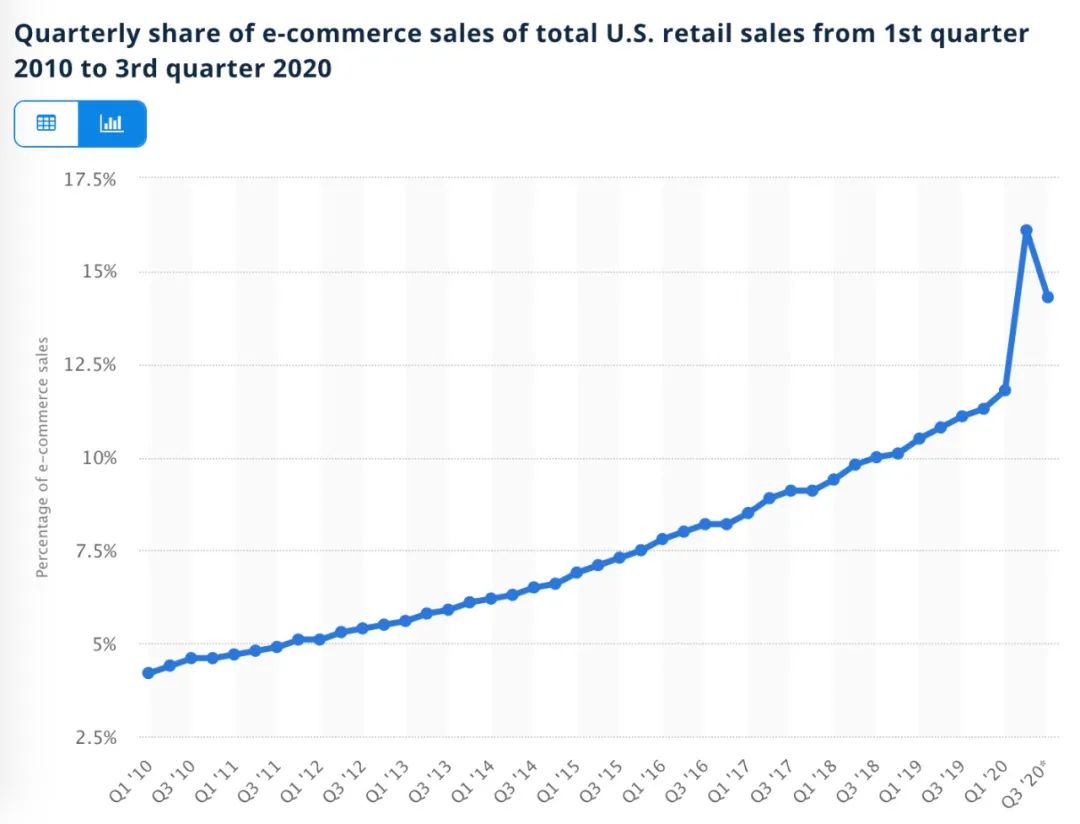

亚马逊是美国和欧洲无可取代的头部电商,也是全世界最强大的云服务供应商,占据全市场的三分之一份额。谈到亚马逊,我们重点还是要看电商,毕竟亚马逊超过一半的营收来自电商。从欧美国家电商消费占总零售比重来看,亚马逊还有很大的增长空间。在2021年,中国电商占零售比重达到52.1%,但美国只有15%,法国和西班牙只有10%出头,在电商领域,美国和欧洲有很大的潜力,这使得亚马逊有了非常大的想象空间。

去年疫情以来,美国的电商占零售比重出现大幅跃升,在短短一个季度(第二季度)的时间里获得了过去四年的比重增幅。疫情不仅没有影响亚马逊的业务,反而加速了亚马逊的增长。

美国电商销售额占零售总额比重 2010-2020

(4)谷歌

谷歌的财报让市场感到惊喜,谷歌母公司Alphabet营收为553.1亿美元,较去年同期增长了34%。净利润同比增长162%,达到179亿美元。

谷歌是当今世界的流量之王、广告之王,这家公司在2020年中受疫情冲击比较大,因为谷歌对广告的依赖很大,在最近一季度的553亿营收中,广告就有446.8亿。所以谷歌虽然是科技公司,但客户大都是传统行业和线下实体公司,甚至包括不少旅游相关的广告投放者,疫情对客户造成冲击,对谷歌也造成冲击,这使得谷歌成为FAAMG中2020年涨幅最小的一家,但进入2021年后,谷歌势如破竹,短短四个月时间就涨了35%,市值达到1.6万亿美元。

谷歌2006年以来各季度营收数据(单位为10亿美元)

在往常年份 谷歌营收的增长非常稳健 但在2020年出现波动

可见疫情对谷歌的影响 也可以看到2020年三季度开始的强劲反弹

可以大胆地说,1.6万亿美元的市值绝对不是谷歌的终点,从单季表现表现看,谷歌的市值不需要太久就能站上2万亿美元了。因为谷歌的营收和利润与苹果、亚马逊不同,谷歌的业绩没有那么明显的季节分布特征(苹果和亚马逊都是在四季度相比其他季度强得多),谷歌在一季度单季中获得179亿美元的净利润(这还是在全球疫情没有完全恢复、云服务业务还在烧钱的基础上获得的),把这个单季净利润乘以4就是716亿美元,只要给30倍市盈率,谷歌市值将达到2.15万亿美元。

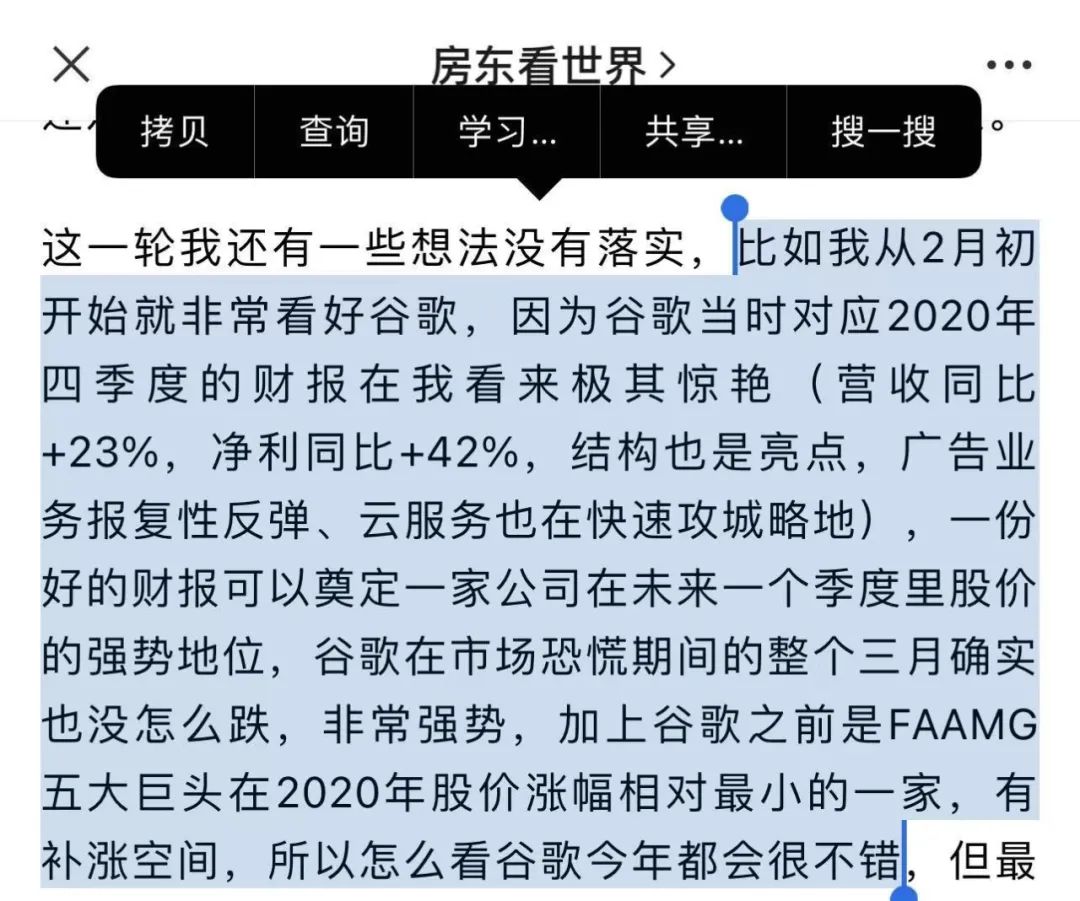

我在4月10日的公众号主题《言行一致强过夸夸其谈》中专门聊了一下谷歌,对谷歌有过展望,现在回头看是对的。

我在4月10日主题中的部分内容

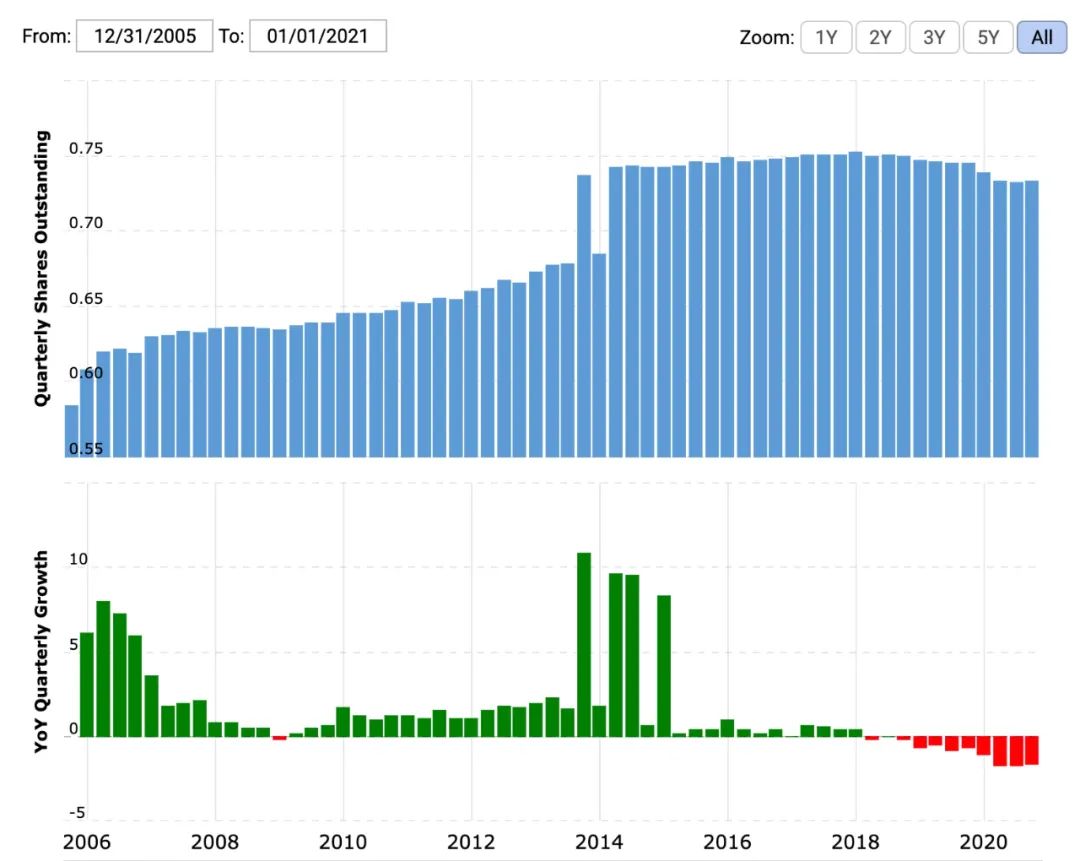

谷歌还有一个优点,那就是谷歌在过去几年的上涨对股票回购的依赖几乎为零,下一阶段谷歌将会有很大的空间通过回购股票来回馈投资者。这次财报后,谷歌就批准了500亿美元的回购计划,这有助于股价在未来一个阶段的稳定表现。

蓝色柱状图为谷歌流通股数量 (单位: 十亿)

(5)脸书

在谷歌财报惊艳华尔街之后,还没等脸书出财报,脸书的股价就已经开始涨了。这是因为脸书和谷歌在营收结构上高度类似:两者的主要营收都是广告。谷歌的业绩爆表,意味着广告市场快速回暖,脸书的业绩也会很好。

实际情况果然也是这样,脸书第一季度营收为261.71亿美元,比去年同期增长48%;净利润为94.97亿美元,比去年同期增长94%,双双大超预期。Facebook将收入的大幅增长归因于每条广告的平均价格同比增长30%,而且投放的广告数量增加了12%

脸书是全球社交之王,脸书拥有的流量资源也不亚于谷歌。坐拥Facebook、Messenger、Instagarm、Whatsapp这些必备的社交工具,脸书今天拥有全世界累计超过28亿用户。基于这些资源,脸书把发展自己的电商平台定位新的战略方向,目前脸书拥有Marketplace这个电商平台,用户可以直接通过Facebook进行商品买卖,这个平台每月已经有超过10亿的活跃用户了。

另外,脸书的电商模式将走出社交的特点,比如脸书将推出一个“创作者商店”,如果粉丝购买了创作者推荐的商品,Facebook将给他们提供佣金分成。我们上文亚马逊的部分提到,电商在欧美国家的比重还很低,处于一个刚刚起飞的阶段,这是一条很好的赛道,脸书很有希望在这条赛道上获得新一轮增长动力。

(6)特斯拉

特斯拉这份财报不像FAAMG一样超预期,但仍然非常不错。一季度特斯拉营收为103.89亿美元,同比去年大增74%;净利润4.38亿美元,比去年同期增长了26倍。在产量增加、产业链成熟的背景下,特斯拉每辆车的平均成本降到了3.8万美元以下。

从商业模式看,特斯拉现在还只是在初级阶段,靠卖车占领市场、获得数据、研发更好的软件和服务配套,未来的重头戏应该是以FSD自动驾驶为核心的一系列服务。特斯拉现在就是全球自动驾驶领域的绝对龙头,因为自动驾驶的背后是人工智能,人工智能必须要大量优质数据去训练,AI时代,得数据者得天下,特斯拉现在拥有的数据量远超任何一个竞争者,而且这个优势是数量级程度的。

特斯拉FSD界面

需要注意的是,特斯拉的背后不仅仅是新能源行业,还有想象空间更大的SpaceX,这家太空探索公司正在积极布局星链互联网(Starlink)、而且已经熟练地多次重复使用运载火箭,甚至打算殖民火星。未来SpaceX和特斯拉很有可能强强联合,比如每辆特斯拉都可能连上Starlink,无论你开到哪里,都能享受安全、准确、高速的数据和定位服务。

NASA已经选择由SpaceX承担新的载人登月计划

SpaceX的Starship(星舰) 将用于载人登月

长期来看,更领先的软件和自动驾驶技术、与SpaceX的深度融合构成天地一体的生态,会是特斯拉相对其他新能源车企的核心竞争力。今天的马斯克有点像当年的盖茨和乔布斯,但他站在今天的时代基础上,能做的事比前辈们更多、更不可思议。

(7)其他科技公司

除了FAAMG和特斯拉外,其他龙头科技股的表现也非常惊艳。比如市值1500亿美元的高通在第一季度录得52%的营收增长和276%的净利润增长,单季营收和净利润分别达到79.3亿美元和17.6亿美元,财报一出,高通的动态市盈率直接将到19倍,这样的增速、这样的行业、这样的主宰者地位,你觉得19倍的估值是贵还是便宜呢?

市值1000亿美元的AMD和高通一样也是半导体行业龙头,AMD在2021年第一季度营收同比增长93%至34.5亿美元;在芯片需求猛增,数字货币大涨的背景下,五月份英伟达的财报可能会比AMD还要漂亮。

科技成长的天花板

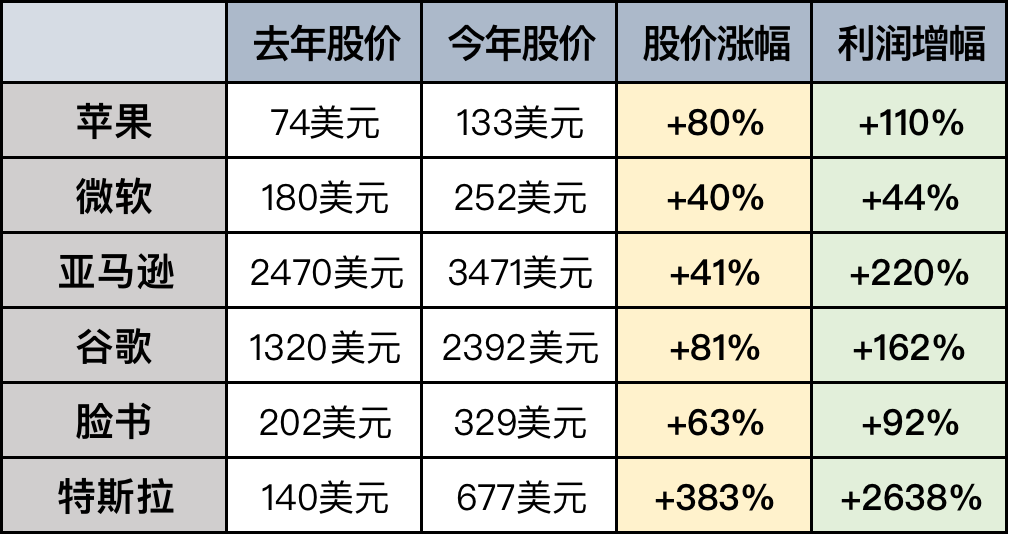

在复盘过财报之后,我从另一个角度做了一个简单的对比,那就是现在这些公司的股价和一年前相比的涨幅,与各自净利润与一年之前的增幅做了个对比。结果发现净利润的增幅都高于各自股价的涨幅,这说明这些公司的内生成长动力非常充足,股价本质是由业绩驱动的,这不仅仅是过去一年的状态,更是过去十年的状态。

过去一年美联储大水漫灌,科技板块因祸得福,在短暂的下跌之后迎来翻倍式的暴涨,很多人都说这是泡沫,说这是泡沫破灭前的疯狂,那么比股价涨幅还大的盈利增长又怎么说呢?这相当于一套房的房价上涨之后,租金涨幅比房价更多,租售比反而变得更加便宜了。

FAAMG和特斯拉股价和利润增幅对比

盈利增速快过股价涨幅,意味着公司的估值是在降低的,用盈利增长把估值压低,这或许就是去泡沫最好的方式。如果一家公司有如此强劲的盈利能力,那么美联储每个月购买多少债券、未来什么时候调整货币政策这些东西就显得没那么重要了,投资股票的本质是投资公司,只要公司够好、增长够快,货币环境就成了细枝末节;反过来看,如果公司不够争气,那就算放再多水、利率降低到负数都换不来真正的牛市,日本和欧洲放水比美国狠多了,但过去十年资本市场的回报远远落后于美国市场,原因就是他们缺少像美国一样引领人类科技发展的一大批科技公司。

强大盈利能力和高速的增长背后是创新能力在驱动,就以苹果为例,如果没有A系列自研芯片和M1、如果没有自己趋于完美的系统和生态,苹果的iPhone、iPad和Mac就不可能得到消费者的欢迎。

对于投资者来说,一个令人好奇的问题是:创新和增长的天花板在哪里?这样的高速增长会不会有放缓和停滞的一天?

答案是当创新走完现有阶段后,更进一步的创新空间就会被打开。这就像开采石油,二十年前我看到一个说法说地球上的石油只够人类再用二十年,现在二十年过去了,石油不但没有用完,国际原油价格比2007年的一半不到,那是因为伴随老油田的开采,人类以更快的速度探明了更多储量,而且人类发展了更多的新能源。

微软CEO纳德拉在2020年10月有过一段表述,展望了科技的现状和未来的发展潜力:

"Today 5 percent of the world GDP isspent on tech, I think in 10 years’ time—in fact this COVID crisis may have accelerated it—that’s going to be 10 percent. In other words, we are lucky enough to be in an industry that’s going to double. The partner opportunity therefore is clear."

“今天世界GDP的5%是用在科技上的,我认为在十年时间里-实际上新冠疫情可能加速了这个过程 - 这个比例将会上升到10%。换句话说,我们很幸运能进入这个将要翻倍的行业。因此,合作伙伴的机会是显而易见的。”

纳德拉的这段话有很大的信息量,他想说的是目前科技投入所处的阶段仅仅是初期,只占GDP的5%,未来十年要翻倍到10%。可就算到了10%也还是很少,站在十年后的今天看,未来还有很大空间。纳德拉的这段话也解释了很多人疑惑的问题:为什么过去十年美国GDP每年只增长2-3%,但美国科技股十多年来却涨了十多倍甚至几十倍?原因是他们在经济总量中所占的比例在快速提升,可能从过去的1%增加到现在的5%,另外美国科技巨头的营收基本上都来自全球。

毫无疑问,这些具有硬核技术和创新能力的科技公司在未来至少十年里仍将有巨大前景、IT行业在未来至少十年仍将拥有高过其他行业的薪酬、而旧金山湾区和西雅图的房价在未来至少十年也会越来越高。

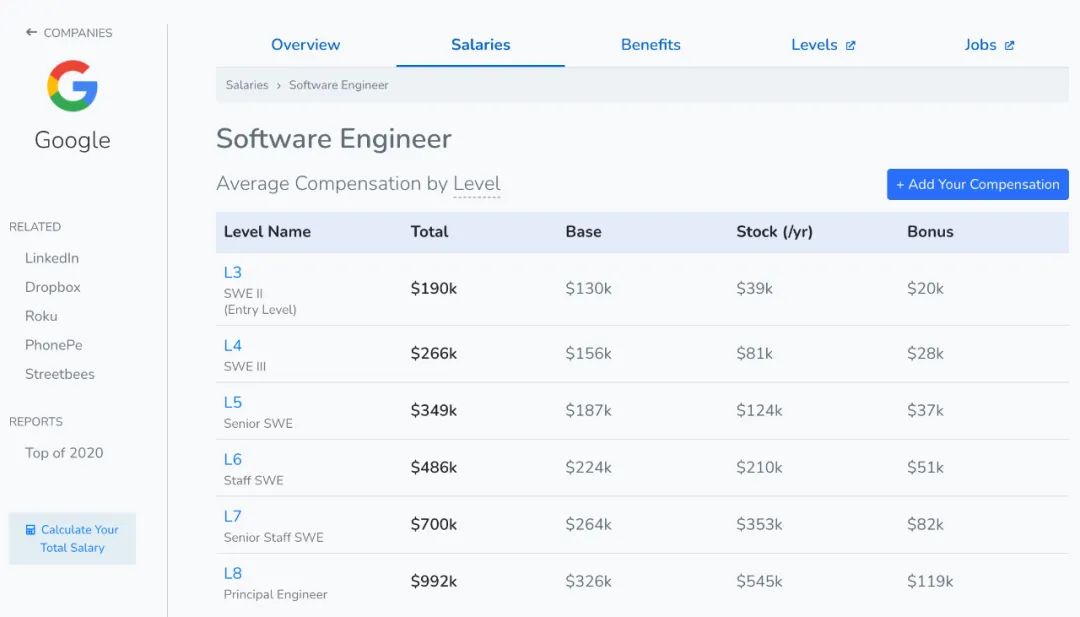

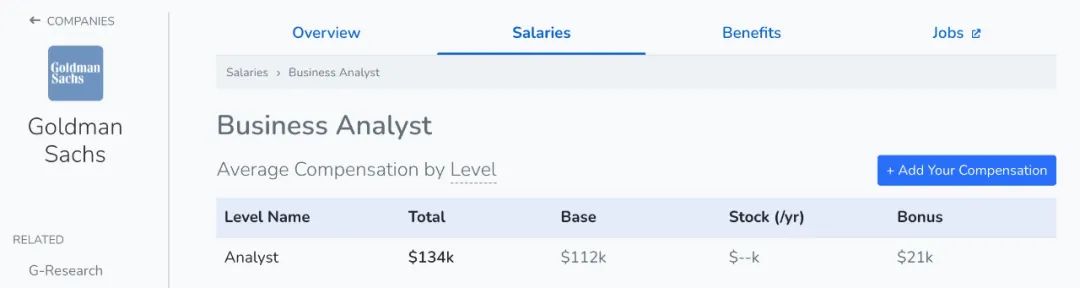

如今,谷歌在美国入门级软件工程师的全年package已经达到19万美元,你没看错,如果一个美国本科或硕士的计算机毕业生拿到谷歌的offer,一入职年薪就是19万美元,奋斗两三年升一级到L4,年薪26.6万美元,再奋斗两三年到L5就是35万美元;作为对比,高盛的商业分析师年薪是13.4万美元,两者的差距在未来还会继续拉大。

谷歌各级别软件工程师薪酬

高盛商业分析师薪酬

展望下一季度

这个季度的财报可以这样漂亮,除了公司业绩确实给力外,2020年一季度比较低的基数也是一个重要原因,因为那个时候新冠疫情开始影响全球经济,但2020年二季度是美国和全球经济受到疫情冲击最大的一个季度,也是很多公司的至暗时刻,我们在七月份的下一轮财报季时,可能会看到比这一轮还要好的财报。$苹果(AAPL)$ $Facebook(FB)$ $微软(MSFT)$ $特斯拉(TSLA)$

精彩评论