今年的投资主题依然是人工智能,从一级市场到二级市场,涨幅最大的资产类别都与AI相关,而到目前为止,全球市值最大的上市公司,均为最先进的AI应用及产业链关联公司。

当前,无论在资本市场还是科技界,最受关注的莫过于率先提供H100人工智能芯片的英伟达(NVDA.US)。

近日,台《经济日报》报道,英伟达最新Blackwell平台架构GPU因客户需求强劲,将增加对其晶圆代工商台积电(TSM.US)投片量25%。

由于台积电即将在7月18日举行业绩发布会,目前正处于发布会前缄默期,对有关报道不予置评。

据报道,台积电开始生产Blackwell平台架构GPU,将意味着英伟达搭载“地表最强AI芯片”的AI服务器即将问世,配备2,080亿个电晶体,采用台积电4纳米制程生产。

分析师预计,以Blackwell架构打造的英伟达B100 GPU平均售价或约3万美元至3.5万美元,串联Grace CPU和B200 GPU的超级芯片GB200售价将介于6万美元至7万美元,甚或更高,也就是说,台积电将为英伟达生产终端售价最贵的芯片。

该报道还指,亚马逊(AMZN.US)、戴尔(DELL.US)、谷歌(GOOG.US)、Meta(META.US)、微软(MSFT.US)等国际科技巨头都将导入英伟达Blackwell架构GPU打造AI服务器,因此需求量将远超预期,为此英伟达调高对台积电的下单量,调升幅度或达到25%。

谁最能得益?

台积电无疑是最大的得益者。

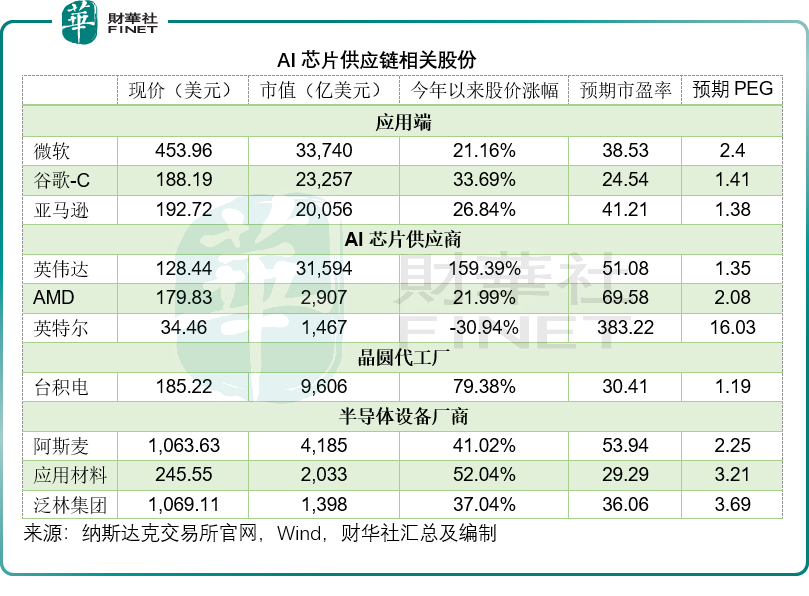

从以上的数据可以看出,英伟达的AI芯片造价昂贵,不少分析师预估其终端客户或会转向自行设计和供应,这可能会降低对英伟达AI芯片的需求,或让其竞争对手超微半导体(AMD.US)和英特尔(INTC.US)等得益。

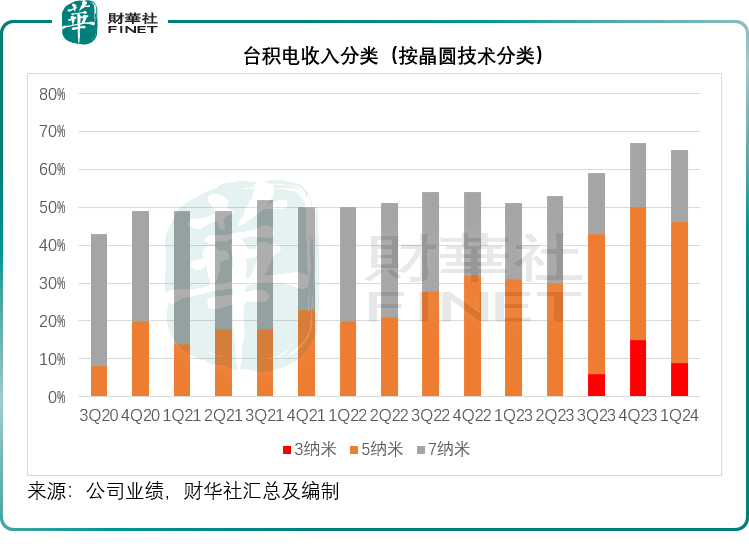

英伟达的H100需要借助台积电的5纳米产能,而其AI芯片升级版H200/B100则采用台积电的4纳米和3纳米制程,尽管英特尔野心勃勃想要发展代工产业,但就当前来看,英特尔自己的AI芯还需要借助台积电的代工。

就芯片技术而言,或只有台积电既能满足最高制程要求,又具有量产化能力,因此,就算英伟达的客户端嫌英伟达的AI芯贵,转向自行供应,也不得不借助台积电的产能,台积电无论如何都将是AI发展浪潮的赢家。

此外,据台《经济日报》报道,随着AI服务器和高性能计算(HPC)应用向AI手机过渡,对先进制程芯片的需求急剧增加。苹果(AAPL.US)、高通(QCOM.US)、英伟达和AMD几乎预订了台积电的3纳米全产能,客户排单量或延伸到2026年。

在2024年第1季业绩会,台积电管理层已表示考虑将产能使用率不足的部分5纳米产能转换成3纳米。

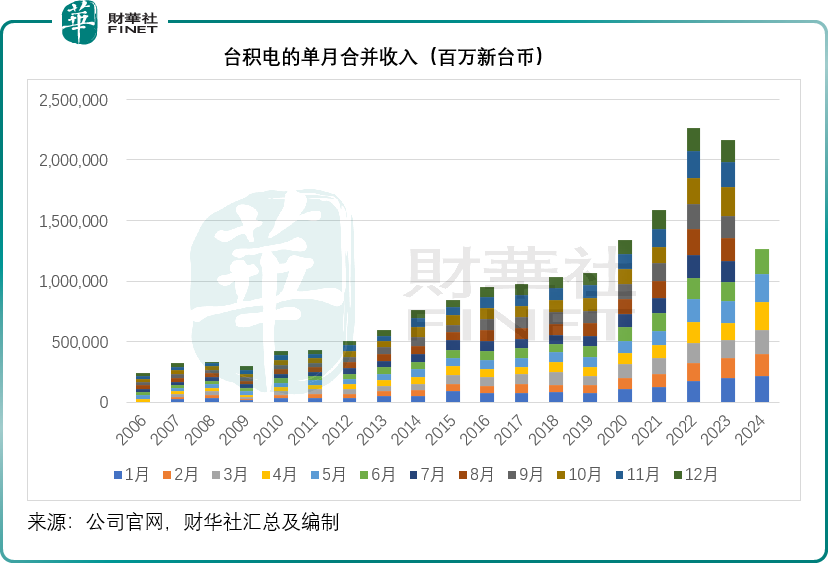

2024年6月,台积电的单月合并收入按年增长32.91%,至2,078.69亿新台币,约合63.78亿美元;财华社估算,2024年上半年,台积电的累计合并收入或按年增长27.96%,至1.266万亿新台币,约合388.46亿美元,见下表。

从台积电的2023年业绩来看,最大的A客户——有理由相信是苹果,为其贡献收入5,465.51亿新台币,约合167.68亿美元,较上年同期增长3.19%,占台积电总收入的25%,高于上年的23%。

财华社根据年报估算,苹果截至2023年12月30日止12个月的产品业务合计营业成本(包括iPhone、Mac、iPad和可穿戴、家居和配件)为1,869.57亿美元,台积电或占了8.97%。

2023财年为台积电贡献第二大客户B,据猜测就是英伟达,贡献的收入或为2,412亿新台币,约合74亿美元,占台积电总营收的11%,而在2022年除了苹果外并没有其他客户的贡献超过台积电总营收的10%。

可见,在AI发展势头下,台积电凭借其先进制程的产能,吸引了不少AI弄潮儿。可以预见,随着AMD、英特尔、苹果需要借助台积电为其AI芯片代工,甚至微软、谷歌、Meta等英伟达的客户需要自供AI芯片降低成本,请台积电为其生产,台积电的收入增长潜力更大。

除了台积电之外,芯片生产设备供应商也将得益于AI的发展。

根据调研机构TrendForce的数据,今年全球半导体生产设备销售增幅预计会创下历史新高,明年的增幅将更为强劲,或可达到17%。国际半导体行业协会(SEMI)于7月10日发布的预测报告显示,2024年全球芯片设备销售额预计按年增长3.4%,至1090亿美元,高于2022年创下的年度纪录1074亿美元。该机构还预计,2025年的销售额甚至会大幅增至1280亿美元,进一步突破2024年的水平。

此外,SEMI预计,在AI算力的驱动下,中国设备投资持续强劲增长以及DRAM(动态随机存取存储器)和HBM(高带宽存储器)增加投资,将推动晶圆设备(WFE)的全球销售额按年增长2.8%,至980亿美元,远高于之前预测的930亿美元以及2023年创纪录的销售收入960亿美元。而到2025年,WFE的增幅有望达到14.7%,市场价值进一步上升至1130亿美元。

阿斯麦(ASML.US)、应用材料(AMAT.US)、泛林集团(LRCX.US)、东电电子(TEL)等半导体设备股都将得益。

财华社留意到,今年除了英伟达的股价走势凌厉外,台积电以及半导体设备厂商阿斯麦、应用材料、泛林集团(部分平台中文译作拉姆研究)均创下新高。

对AI芯片的强劲需求,也将带动其供应链的整体需求,从而带动相关股份走强。因此,世上不是只有英伟达,其供应链上的相关上市公司也可得益。同理,若AI芯片的需求并不如预期那样强劲,这些供应商也会受到牵连。

精彩评论