美股的上涨动力已经从降息变为更强劲的经济增长。

投资者讲给自己的故事发生了变化,涨幅最大的股票也正在随之变化,但有一件事没变:美国股市还会继续走出牛市。

自2020年3月以来,标普500指数已经上涨了130%并创下历史新高,目前该指数的12个月预期市盈率为21倍,估值很高。过去一年美国股市的上涨主要是因为“七巨头”的出色表现。此外,目前华尔街普遍认为美联储将推迟降息的时间,直到官员们确信通胀已经充分得到控制。

上述因素和其他一些因素很容易导致美国股市出现一次短期回调(即下跌10%),毕竟,自1929年以来,美国股市平均每年都会出现一次回调,这一次的回调早就该出现了。

如果回调到来,将为投资者带来一个买入的机会。股市的持续上涨将不再取决于美联储降息,而是取决于经济前景,强劲的经济增长将为更多公司带来更多盈利增长,届时将有更多股票参与上涨。

摩根士丹利投资管理(Morgan Stanley Investment Management)投资组合经理安德鲁·斯利蒙(Andrew Slimmon)说:“经济持续稳定增长利好公司盈利,也意味着美联储可以更加从容不迫地降息,如果美联储马上就要降息,我会担心这会是因为经济正在放缓,经济放缓将危及我们对盈利增长的预期。”

目前美国经济没有出现太多放缓迹象。2023年美国实际GDP增长了2.5%,那些说去年美国经济将陷入衰退、或者将爆发一场严重银行业危机的人的预测全面落空。彭博(Bloomberg)跟踪的经济学家的普遍预测显示,2024年美国GDP有望再增长2.1%,2025年GDP增长率将降至1.7%。

保持乐观

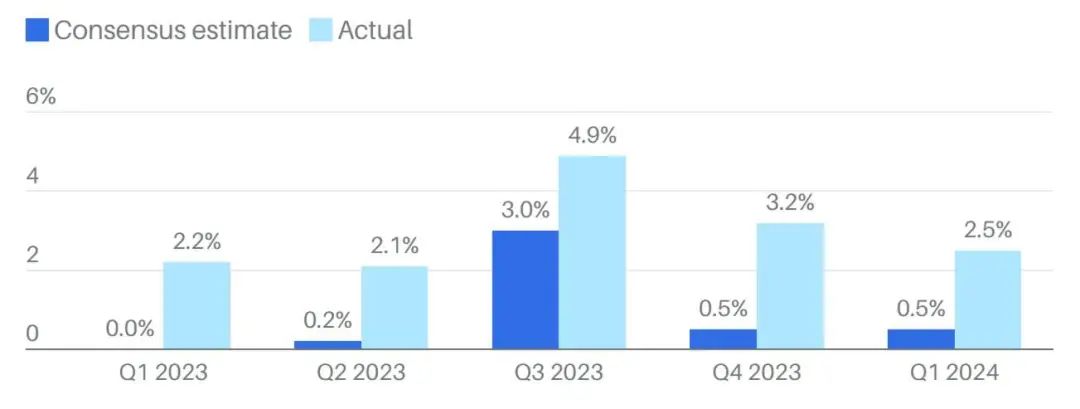

经济学家对美国经济增长前景一直过于悲观。

经季节因素调整后的美国实际GDP年化增长率

蓝色:经济学家的预测值

绿色:GDP实际增长率

来源:彭博;美国经济分析局

经济学家可能依然低估了美国经济的实力。今年年初以来,花旗经济意外指数(Citi Economic Surprise Index)一直在稳步上升,说明美国经济的表现继续超出预期;该指数衡量的是美国实际经济数据与市场普遍预期之间的差距。

公司盈利也有相当大的增长空间。华尔街分析师目前预计,今年标普500指数成份股公司的盈利将增长11%,2023年这一数字仅为2%。分析师普遍预计,明年标普500指数成份股公司的盈利将增长13%,这不是熊市的构成要素。

最近几年,股市的上涨主要由科技“七巨头”带动。2023年,“七巨头”——Alphabet、亚马逊、苹果、Meta Platforms、微软、英伟达和特斯拉——的盈利增长远超标普500指数的其他成分股,去年该指数上涨了24%,这七只股票贡献了三分之二以上的涨幅。

在全球范围内,“七巨头”是人工智能、云计算和其他未来技术的领头羊,未来盈利增长空间很大。不过,随着其他公司的盈利能力因经济增长势头增强而获得提升,今年“七巨头”的领跑优势可能会减弱。分析师预计,到今年第四季度,标普500指数其他493只成分股将获得和“七巨头”一样的盈利增长率。

“七巨头”领跑优势减弱

到今年年底,标普500其他成份股和“七巨头”的盈利增长有望持平。

华尔街对每股收益同比增幅的普遍预测

蓝色:七巨头

绿色:标普500其他493只成分股

此外,到最后,受益于人工智能和其他技术的将远不止微软和英伟达等公司,包括估值没那么高的公司。

鉴于表现最好的股票与其他股票之间的估值差异很大,现在是投资将受益于经济增长的便宜股票的好时机,包括周期性更强的股票和价值导向的股票,以及工业、能源和金融等板块。

Stifel首席股票策略师巴里·班尼斯特(Barry Bannister)说:“稳健的经济和通胀粘性将意味着,一些市盈率较高的大型成长股将见顶,市场宽度将扩大。”

投资者可以通过标普500等权重指数(S&P 500 Equal Weight Index)来参与市场宽度扩大这一主题。过去12个月,跟踪该指数的Invesco S&P 500 Equal Weight ETF (RSP)的涨幅仅为13%,远远落后于标普500指数,不过,标普500等权重指数在3月7日创下历史新高。标普500等权重指数上一次跑赢标普500指数是在2022年,当时超大盘成长股受到了利率上升的不利影响。

标普500指数中权重最大的股票也正在发生变化。微软现在是该指数中最大的公司,英伟达攀升至第三位,特斯拉则跌出了前十。伯克希尔-哈撒韦现在是第七大公司。

差距缩小

相对于按市值分配权重的标普500,标普500等权重指数仍有上涨空间。

蓝色:标普500指数

绿色:标普500等权重指数

牛市并不依赖美联储降息

这些轮动有可能会让股市变得更脆弱,尤其是在长期上涨之后。德意志银行(Deutsche Bank)分析师吉姆·里德(Jim Reid)指出,截至3月1日,标普500指数在此前18周中有16周上涨,这是53年来首次出现这种情况。单凭这一点并不意味着股市即将回落,但有几个因素可能会在未来几周推低股市。

3月12日发布的2月美国消费者价格指数(CPI)就是其中之一。在1月CPI意外超出预期后,过热的通胀数据将迫使美联储重新考虑降息计划,可能将预期中的首次降息推迟到今年下半年。债券收益率可能会大幅上升,进而给股市带来压力。10年期美国国债收益率最近降至4.1%,低于2月中旬的4.3%和去年10月底的近5%。

瑞银资产管理(UBS Asset Management)多资产策略主管埃文·布朗(Evan Brown)说:“美联储的利率目标是在控制通胀的同时避免让经济变得疲软,这意味着收益率会上升。但目前美国经济状态良好,能够承受更高的收益率,即使收益率的大幅上升可能会在短期内给股票估值带来不利影响。”

芝加哥商品交易所美联储观察工具(CME FedWatch Tool)显示,目前期货市场预计美联储将在6月会议上首次降息,2024年总共降息四次,每次降息25个基点。这比今年年初市场预期的降息次数少了两次,降息幅度比去年12月美联储发布的预测中值高25个基点。

目前美联储选择“按兵不动”,最近的数据也基本上没有显示美国经济需要更宽松的货币政策的刺激,就业率仍然接近历史低点,企业招聘依然强劲,工资一直在上涨,推动消费者支出继续增长。

此外,美国仍在实施刺激性的财政政策,联邦政府预计,截至9月30日财年的赤字将达到1.5万亿美元,相当于GDP的5%左右。企业利润也处于历史高点。

Yardeni Research总裁爱德华·亚德尼(Edward Yardeni)说:“如果美联储真像他们说的那样依赖数据,那么根本就没有降息的好理由。生产率增长甚至也出现了回升,这说明美国经济可以在利率上升的情况下继续增长。”

但怎么看股市估值高企这个问题?从美银证券(BofA Securities)美国股票和量化策略主管萨维塔·萨勃拉曼尼亚(Savita Subramanian)跟踪的20项指标中的19项来看,标普500指数的估值都高于平均水平,其历史市盈率处于历史数据的第95个百分位。标普500指数的长期平均预期市盈率为16倍,而目前为21倍。

但萨勃拉曼尼亚指出,估值不是股市上涨或暴跌的催化剂,至少在短期内不是。此外,标普500指数成份股的盈利状况改善、利润率扩大以及构成该指数的股票发生的变化,很可能会为高于历史平均水平的市盈率带来支撑。

萨勃拉曼尼亚说:“40年前,标普500指数70%左右的股票是制造业、金融和房地产等资产密集型行业的公司,如今50%是轻资产、创新型股票,主要是科技和医疗保健行业的公司。这是重新审视整体估值的理由之一。”

萨勃拉曼尼亚在3月4日将标普500指数的年底目标点位从之前的5000点上调至5400点,这意味着该指数将较上周四(3月7日)的5157点上涨4.7%,全年涨幅为13%。她预计,短期内、或在11月大选前后,标普500指数可能会回落,但预计买家很快就会涌入。

板块轮动下关注中小盘股和周期股

Richard Bernstein Advisors首席执行官兼首席投资官理查德·伯恩斯坦(Richard Bernstein)认为,除了目前领跑股市的股票之外,今年其他股票也有大幅上涨的潜力。伯恩斯坦说:“如果经济走强,美联储‘按兵不动’,那么标普500指数的整体走势不会发生太大变化,但股市内部的板块轮动将是巨大的,资金将从‘七巨头’转向其他股票。”

伯恩斯坦看好小盘股和周期性更强的板块,尤其是工业板块,它们不仅受益于更强劲的经济增长,还受益于美国政府和企业在基础设施、能源转型和“回流”(即将供应链转移到离美国更近的地方)等方面的巨额支出。

Stifel的班尼斯特建议投资者增加对周期性更强的板块的投资,包括银行、能源公司和运输公司。摩根大通(JPMorgan Chase)和富国银行(Wells Fargo)等美国大型银行股已升至52周高位,标普500指数中的工业股在一个月内上涨了7%。

Bridges Investment Management首席执行官兼首席投资官埃德森·“泰德”·布里奇斯(Edson“Ted”Bridges)正在寻找估值低于大盘股的中小盘股的投资机会,他尤其看好汽车拍卖公司Copart (CPRT)和制服及办公室清洁用品供应商Cintas (CTAS)的前景。

布里奇斯说:“大盘股和中小盘股的估值差距非常大,因此通过后者获得更高回报的机会更大,在中小盘股里你仍然可以找到大量盈利、具有竞争优势的公司。”

虽然科技股在最近的上涨之后估值很高,但Truist Advisory Services联席首席信息长基思·勒纳(Keith Lerner)没有退出科技股,他还推荐金融股和非必需消费股,理由是强劲的经济和就业市场将继续为消费者的资产负债表和支出带来支撑。

即使有大约6万亿美元现金在离场观望,等待部署,但由于美国主要股指处于历史高位、估值似乎过高以及由少数股票领涨,投资者有充分理由对近期股市进一步上涨的前景持怀疑态度,地缘政治风险或围绕美国总统大选引发的动荡也是一些人持怀疑态度的原因。

但经济方面的好消息再次成为股市的好消息,公司基本面正在重新成为推动股市上涨的主要因素,所有这些都为保持投资和看涨提供了充分的理由。

精彩评论