别人越恐惧,“股神”似乎越贪婪?

面对持续大跌的阿里巴巴,97岁的查理·芒格“抄底”、加仓的决心似乎越来越大。

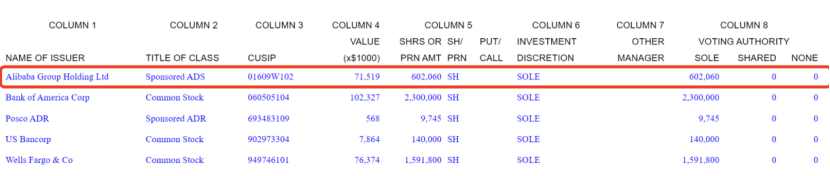

近日,“股神”巴菲特的黄金搭档查理·芒格旗下的DailyJournalCorp.披露了13F文件,截至2021年12月底,DailyJournalCorp通过美国存托凭证(ADR)累积持有阿里巴巴602060股,以最新股价计算,持有的市值约为7623万美元(约合人民币4.87亿元)。

这是继去年一季度、三季度之后,芒格第三次买入阿里巴巴股票,此次加仓幅度更是接近翻倍,这在其过去的投资生涯中非常罕见。然而2021年以来,阿里巴巴的日子并不好过,股价连续遭遇了三轮大跌,当前股价相比最高点跌去了60%,总市值蒸发超5223亿美元(约合人民币33339亿元),使得芒格第一次建仓的阿里巴巴股票已浮亏超45%。

相比芒格在阿里巴巴上的失落,号称华尔街“科技女皇”、“女版巴菲特”的凯西‧伍德(CathieWood)或许更为落寞。

2022年,伍德管理的方舟创新ETF(ARKK)遭遇最惨开局,单日暴跌超7%,前3个交易日内暴跌超11%,为史上最糟糕的年度开局。而2021年,ARKK的最大回撤接近45%,而同期的纳斯达克指数却大涨超21%,彻底迷失在牛市中。

芒格坚决“加仓”阿里巴巴

号称价值投资股神的巴菲特、查理·芒格的持仓动向,一直是全球市场关注的焦点。

当地时间1月4日周二,查理·芒格旗下报社DailyJournal向美国SEC提交了2021年第四季度13F表,披露了截至2021年四季度末的持仓情况,其中最引人关注的是,其在第四季度继续加仓阿里巴巴,加仓幅度几乎翻倍。

文件数据显示,截至四季度末,DailyJournal共持有5只股票,持仓最大的变化是,持有阿里巴巴的股份数量增加至602060股,持仓市值达到7151.9万美元(约合人民币4.56亿元),较去年9月末的持仓量几乎翻倍。

另外,DailyJournal还有持有美国银行、富国银行、U.S.Bancorp、浦项钢铁,持仓数量没有发生明显的变化。

在查理·芒格的持仓数据披露后,阿里巴巴的股价表现异常强势,当天晚间,阿里巴巴盘中出现了一波小幅的放量拉升,由下跌2.5%瞬间拉升至红盘。即使是美股科技股在1月5日晚间遭遇大跌,阿里巴巴也逆势涨超1%;6日,美股三大指数集体收跌,阿里巴巴更是逆势涨超4.5%。阿里巴巴港股也在6日大涨超5.6%,领涨恒生科技指数。

复盘DailyJournal的持仓历史数据,可以发现,在查理·芒格掌舵之下,该公司的投资风格非常谨慎,几乎全部集中于传统领域的高股息类股票,其在2021年一季度、三季度突然重仓“抄底”,逆势加仓阿里巴巴,令市场感到意外。

在阿里巴巴股价持续大跌的背景下,查理·芒格这笔不寻常的投资,一直饱受争议。

回顾查理·芒格建仓、加仓阿里巴巴的时间点,2020年四季度,阿里巴巴股价连续遭遇大跌,单季度的最大跌幅达到33.8%,总市值蒸发1665亿美元。

随后,查理·芒格旗下的DailyJournal在2021年一季度尝试性地抄底、买入阿里巴巴16.53万股,随后的二季度,阿里巴巴股价进入横盘震荡,查理·芒格继续持有,且持仓数量变动不大。

而进入三季度,阿里巴巴股价再度遭遇大跌,7-9月份股价累计跌幅达到34.7%,总市值蒸发超过2139亿美元,面对这一轮的下跌,查理·芒格的选择是,继续逆势加仓,三季度加仓幅度超过82%。

但阿里巴巴股价仍未止跌,第四季度再度大跌接近20%,遭遇三轮大跌阿里巴巴总市值累计蒸发4597亿美元(约合人民币24521亿元),使得查理·芒格持有的阿里巴巴股票越套越深。以最新股价计算,芒格的第一次建仓的股份已浮亏超过45%。而令人意外的是,芒格在第四季度再度选择了加仓,且加仓幅度接近100%,这在其过往的投资生涯中,非常罕见。

期间,阿里巴巴不断遭遇“水逆”,自2020年8月以来,阿里巴巴连续遭遇了蚂蚁IPO搁浅、接二连三的反垄断调查与处罚、被拼多多抢去了中国第一大电商平台的位置、互联网强监管、外资抛售中概股……

暴跌之后,阿里巴巴是否值得买?

其实,在此之前,亚马逊、奈飞、谷歌、阿里巴巴、腾讯等互联网科技巨头,一直不是巴菲特、查理·芒格的能力圈,也很少下注投资。巴菲特和查理·芒格都曾在股东大会上表示,不会投资自己看不明白的互联网科技股。

那么,对科技股如此谨慎的查理·芒格,为何重仓“抄底”后,再选择逆势加仓阿里巴巴?是否做好了长期持股的打算?

结合查理·芒格的投资风格,以及其抄底、两次加仓阿里巴巴的决心来看,查理·芒格大概率不是为了短期炒差价,或许是在下注阿里巴巴未来的长期发展。

在遭遇一系列反垄断监管后,阿里巴巴经营业绩的确出现了一定的波动。据财报显示,2021年第三季度营收2006.9亿元,同比增长29%,不及市场预期的2061.7亿元;若不考虑合并高鑫零售的影响,单季度营收1804.38亿元,同比增长16%。同时,阿里巴巴下调2022营收指引,调整后变为20%-23%。

但阿里的核心商务业务(天猫、淘宝、聚划算)依然维持着较高的增速,截至2021年三季度,阿里电商的月度活跃用户(MAU)达到9.46亿,较上一年同期增加了6500万;而淘宝特价版的年度活跃买家数更是达到2.7亿,年同比增长200%,阿里巴巴正在加速下沉,且下沉市场空间巨大。

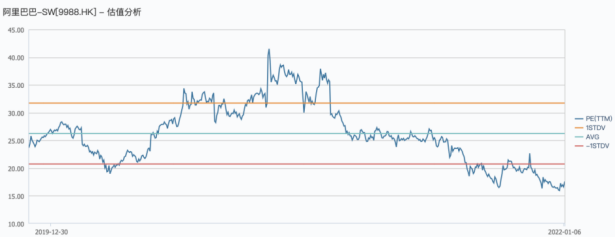

而股价经历一轮下跌之后,阿里巴巴的估值已经非常便宜,最新市盈率(TTM)仅有17.5倍,这在阿里巴巴的历史上罕见。

芒格曾在一次访谈中表示,“中国有30年的实际经济增长率,这是世界历史上任何大国都没有过的,我投资了一部分美国公司,它们在中国做生意,包括可口可乐。当然,我对中国头部公司(的认知方面)也有非常成功的经验,这也可能会持续下去。”

此前,芒格曾享受过了投资中国的巨大收获,其通过投资比亚迪为伯克希尔赚取了超过50亿美元的浮盈,盈利幅度一度超过20倍。

值得注意的是,素有“中国巴菲特”之称的段永平曾公开表示,将对中国互联网股票“越跌越买”,并且接连抄底了阿里巴巴、腾讯和拼多多,向外界释放了积极信号。

华尔街“科技女皇”也栽了

相比芒格在阿里巴巴上的失落,号称华尔街“科技女皇”和“女版巴菲特”的凯西‧伍德(CathieWood)的投资战绩或许更为落寞。

2022开年后,伍德管理的旗舰基金方舟创新ETF(ARKK)直接遭遇最惨开局。当地时间周三,美联储释放了更明确的加息、缩表信号,美股科技股遭遇剧烈抛售,伍德重仓的“颠覆性创新”概念股也泥沙俱下,ARKK净值单日暴跌超7%,为成立以来最剧烈的资金缩水。

目前,ARKK在新年短短3个交易日里已累计下跌了逾11%,为该基金史上最糟糕的年度开局表现。

伍德熬过了惨淡的2021年,但2022年可能更不容乐观。美联储提前启动加息,大概率将成为2022年全球市场最重要的风向标。

众所周知,加息对高估值的科技股的冲击最为明显。一旦启动加息,市场资金利率将开始上行,市场流动性随之降低,使部分资金将选择退出股市,尤其是一些估值较高的股票会被资金抛售离场,主要包括科技股,所以加息对科技股有一定的负面影响。

而伍德掌管的方舟投资一直专注投资于颠覆性的创新科技企业,大部分企业的估值都非常高,甚至处于亏损状态,一旦市场风险偏好下降,高估值的科技股将面临较大的“杀估值”风险。

精彩评论