2020年,请对新能源车企好一点。因为这一年间,在这条赛道下重注的投资者,全都赚得盆满钵满:

◆总龙头特斯拉(NASDAQ:TSLA)一年翻升5倍,市值最高超过3万亿人民币;

◇过去10年始终不温不火的比亚迪(SZ:002594/HK:01211),直接暴涨4倍。

而更大的赢家,则隶属于中国造车新势力们:

◆蔚来(NYSE:NIO),曾经一度烧钱烧到神志不清,几近破产;敲定融资后便妖孽一般,市值从最低点直接上涨接近5000亿人民币,将通用、大众、宝马和福特一众百年老店纷纷甩在身后吃灰。

◇小鹏汽车(NYSE:XPEV)与理想汽车(NASDAQ:LI),上市均不过4个月有余,股价已然双双翻倍,市值已然超越广汽(SH:601238) 、直逼吉利(HK:00175)……

图1:无可匹敌的造车新势力

虽然必须要指出的是,造车新势力集体的高估值,对所有利益相关方都是好处多多:无论是一级市场的投资人,还是作为拿原始股的公司员工,没有人会不喜欢高估值,高估值意味着手中的真金白银的迅速膨胀,二级市场乐于为新能源击鼓传花,一级市场自然顺水推舟。

但这也造就了一个悖论:从市值维度上看,以蔚来、小鹏和理想为代表的中国造车新势力,以四五年之功,便走完了海外传统巨头的百年道路,不知是惊悚还是惊喜。

基于这样的魔幻悖论,一个现实的新命题随之诞生:树不能长到天上,蔚来、小鹏与理想们能吗?

一道数学题

如果单论从业绩来说,此刻的造车新势力仍然相当囊中羞涩。

数据显示,今年前10个月,蔚来汽车累计交付量达3.14万辆,同比增长111.4%,理想汽车、小鹏汽车则分别为2.19万辆和1.71万辆。而传统造车势力上汽集团20年前三季度累计销量361.32万辆。两者出货量差距以百倍计。

显然,这样的业绩实在谈不上优秀。

对任何一家车企来说,年销量十万辆以上才初步有规模效应,能够盈亏平衡;而更残酷的是,作为初创市场的电动车企,前期疯狂的投入更是让这个规模效应门槛迅速提升。

特斯拉今年迄今为止的总销量为316820辆,但这样一个傲视群雄的销量,上半年净利率才仅仅为2.72%。而其他如蔚来销量3万辆左右,净利率更是惨不忍睹。

利润欠奉,收入也少得可怜,想要靠业绩支持千亿估值,实在有点拿不出手。受制于骨感的现实,想要做好市值管理,必须要将业绩与估值剥离开,用A股时下流行观点就是:“不再受业绩拖累”。

只要市场上的投资者不再在乎实打实的业绩,而是为可能的未来想象空间买单,那么当下无论亏损多少,生意模式是否可行,都不再是有意义的问题。

这就组成了一道很简单的数学题:

今年到目前为止只卖了3万多辆车的蔚来市值已经接近4000亿人民币,而卖了2万多辆车的理想市值也接近2000亿。

造车新势力每卖一辆车就相当于1000万市值。与之对比,上汽集团前三季度造车361万辆,市值3137亿,每造一辆车市值对应8万左右。

具体而言:

【1】卖一辆亏一辆

此刻,曾经A股白酒股出现过的“卖酒不如倒酒涨市值快”的谜题,在造车新势力身上重现江湖:

对造车新势力来说,卖一辆车价值最多几十万,但如果每卖一辆车就可以换超过1000万市值,这样1:20的回报率情况下,最为滑稽但又最为理性的选择是:把车白送给消费者,提升估值反而是最快的。

讲真,把车赔送出去这个想法,造车新势力并不是没有尝试过,实际上早就已经是基本操作了。

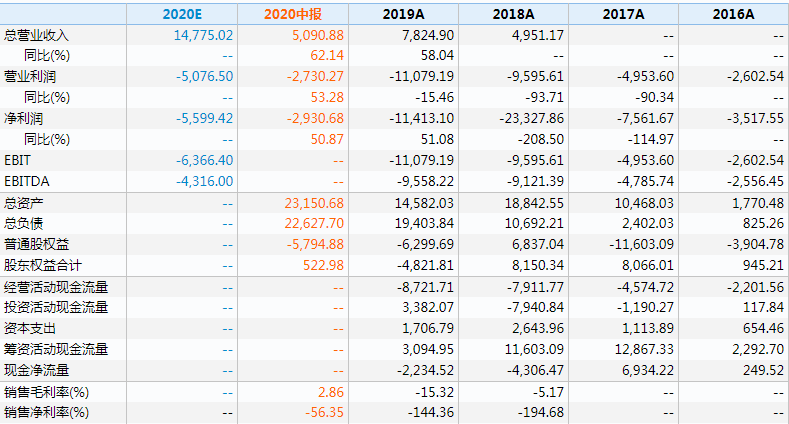

拿蔚来举例:消费者每购买一辆新能源车,国家给新能源车消费者都要免税+补贴,但即便如此,2018年、2019年,蔚来卖车净利率始终保持在-100%以上,分别为-194%和-144%;好在今年硬体建设资本支出按下暂停键,销量的上扬,使其净利率来到-56%左右。

图3:蔚来汽车的过去数年财务摘要。来源:Wind金融终端

也就是说,回顾迄今为止的蔚来造车历史,平均的亏损程度,真正到了字面意义上的卖一辆亏一辆的地步:将过去3年平摊,每1亿的营收都代表着近乎近一亿的亏损,每卖一辆就代表又亏损了一辆。

这样大规模的亏损,蔚来一方面解释为,是规模效应还没有到来的缘故;另一方面,诸多匪夷所思的操作也是重要原因。

来看蔚来这些年推出的亏损大礼包——比如在2019年8月宣布为所有ES8和ES6首任车主开启“终身免费换电”的服务。

要知道,早在2013年,特斯拉就推出了换电模式,之后特斯拉舍弃换电转而专注发展快充技术,其中最大的原因便是费用问题。

特斯拉的换电服务定价,甚至比汽油车加油还要贵,基本上在60-80美金之间,,换电成本的惊人之高最终让特斯拉选择放弃。

而是为对比,蔚来不仅对老车主提供的是终身免费换电服务,除此之外,选择换电模式的蔚来车用户,还可以在补贴后的价格基础上再减去7万元购买蔚来电动车。

可以想象,这种免费换电模式就一路亏损,规模不经济让造车新势力的单车亏损进一步提升。

这个减免+亏损的速度,即便背后站着腾讯和宁德时代这种财大气粗的金主,蔚来也是支撑不住的。终于,到今年8月20日,这家造车新势力终于宣布将对定金2万元用户免费换电权益进行调整,免费换电将于2020年10月12日起宣告中止。

【2】用亏损赚估值

当然,作为一名乐观的投资者,你可以说这是“倒吃甘蔗,一节更比一节甜”,就像你说它是“中国版特斯拉一样”,未来未至,谁能证伪呢?

不过即便如此,造车新势力们“白送”的古怪行为背后原因还是显而易见的——这源于当前疯狂的市场赋予新能源车企业的定价模型:

与传统汽车的周期股形象不同,市场对新能源车企的广阔未来充满想象,这背后的算计是,尽管造车新势力当下销量业绩欠奉,但长期赛道和高增长的逻辑没有打破,眼下的亏损并不重要,能够做出销量增长的趋势才是最重要的。

(这里会有投资者反驳说,理想汽车并非如此,它上市前即实现了盈利。但如果你了解增程技术的历史与成本,就明白这种车型本应归到传统车企行列。如是,你不妨再去对比下本土传统车企7座SUV的定价,就理解销量有限、定价31.98万/辆的理想ONE为何有利润了。)

因此,连卖带“送”,用最小的成本卖出最多的车,做出最好的增长曲线就成了最好的选择。

每出货一辆车,蔚来、小鹏这些造车新势力估值都会增长1000万。亏钱大礼包只是业绩上亏损100%,但市值上却可以赚2000%。这道数学题在新势力们市值管理战术本中,早就算得清清楚楚。

一道文学题

对于造车新势力来说,一旦销量直线上升,后续概率性问题难免越来越多。此时数学和心理学力所不能及之处,使得学习遣词造句的必要性就大大凸现出来。

与很多新经济前辈一样,造车新势力们也十分热衷用新词来改变叙事,词用的玄妙,让投资者更认定这家公司是代表了新能源和人类的未来——哪怕产品线有缺陷,常常召回,只要你代表人类未来,你的估值杠杆就是1:20。

比如:租电池叫Battery as a service(BaaS),这都已经不算什么汉语创新;理想给一辆混动车加一个增程式的名字混入新能源方阵,也仅仅是造车新势力的汉语言文学的小插曲。

截至目前,对汉语言文学贡献最大的案例来自于特斯拉和理想:车辆出现断轴情况之后,特斯拉声称,是中国用户对车辆“滥用”,而不是质量问题;理想汽车则在断轴事故发生后,试图将车辆召回定义为“硬件升级”。

在攸关人命的事故面前,新势力匪夷所思的脑回路令人毛骨悚然。

图3:理想ONE碰撞事故导致断轴。来源:网络

好在除了赚的盆满钵满的狂热投资者粉丝,市场中还有冷静的监管者:国家市场监管总局网站11月6日公布召回信息,理想汽车自即日起,召回生产日期在2019年11月14日至2020年6月1日的理想ONE电动汽车,共计10469辆。

树不会长到天上

“造车唯唯诺诺,造词重拳出击”的造车新势力,在它们当前的市值管理战术本里,写满了新数学和新文学的笔记,一切都为了1:20的市值增长杠杆。

但树不能长到天上,蔚来、小鹏和理想当然也不能。

对于沉浮于赚钱效应五彩泡沫里快一年的投资者而言,不止是2020年,2021年更要对这些新能源车企好一些——因为它们很大概率将比较难过:

2020年造词这种文学幻术已经被戳破;及至2021年,随着那些有真实业绩的龙头——特斯拉和比亚迪们盈利增速的夯实,电动车企的估值模型,势必将逐渐由1:20倍回报率的PS(市销率)模式转向PE(市盈率),届时故事再好(前有国家产业意志开道,背靠BTAM金主护航)也要有人买单。

平心而论,在一波牛市中,究竟谁在裸泳是根本看不出来的。但如果始终看不出来谁将是这场宴会买单者,也许我们应该清楚意识到,自己就是买单的那个人。

读后请“五连”

精彩评论