近日,某论坛上有一篇关于港股估值的文章引起了大家激烈的辩论,阅读量超过300W,评论数500多条,关注度是相当滴高。

这是价值派内部的一场PK。

看空与看多之人隔空辩论,最后谁也没说服谁。

辩论的对象是上市公司,只不过比较特殊是,同一家公司的股份分成两份,一份在A股上市,一份在港股上市。

同样的公司对应同等价值的股票,价格却不一样。

港股更便宜。

投资者都是天生的好奇者,港股长时间相对于A股,都处于折价状态这是大家的共识,但是为什么经常性折价却没太多人明白。

在文章底下的评论区,众多的评论中,一位网友一句话道出了真相:

同样的水果,在一线城市和农村还卖不一样的价格呢!

1、两头在外的格局

如果把股票类比于水果,那么这种“水果”的定价基本上取决于购买人。

在香港、美国这种相对容易上市的市场,如果定价权给供给人(发行股票的公司),那股票根本卖不出去,因为定价很难理性。

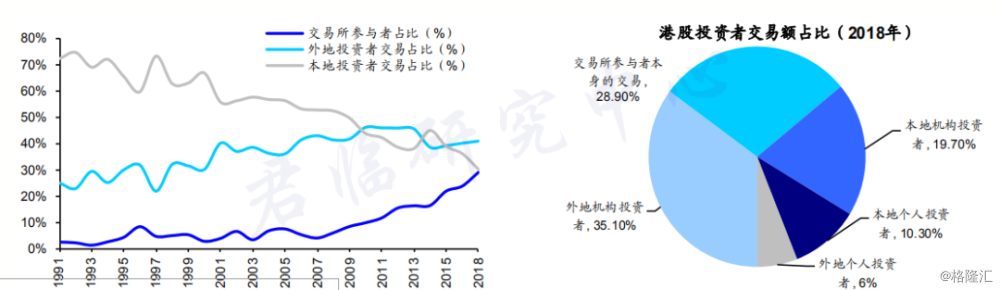

香港这个市场又比较特殊,散户比例全世界最低,比台湾地区、日本、韩国、甚至是资本发达的美国还低。

2016年散户参与率还有20%,2018年仅剩16%了,比美国的30%,将近要低了一半。

剩下的都是机构投资者。

香港持股总比例中,有超过40%是外资。本地资本占比是60%,本地资本中,本地的交易所占了一大半。

因此,本地交易所+外资的持股金额超过70%。

但交易所每日实际贡献的成交量很少,全年的换手率低,因此外资才是港股贡献交易额的主力军,也基本是市场的定价人。

看到这样买“水果”的客户,我们自动就会有这样的感觉,专业、严谨、客观。

这群训练有素的正规军,组织作战能力强,对目标群体有流程化的分析和策略准备;

反观A股参与群体,有聚在一起的山贼、有影响力不大的中央军和各地军阀、有实力较强的各路诸侯、更多的是散乱在各地的P民。

A股的整个格局就是春秋战国时代,由几个突出的、地域较广的大国,数量较多的中等国家和数量很多的小城邦组成。

不同的群体认知体系不同,所定价格必然宽松、随意,结果就是波动大。

而港股的参与群体是格局分明的,机构为主,他们的定价要严谨得多。

说完参与群体,接下来就要说我们的投资对象——“水果”。

香港被称为世界第三大金融中心,那么世界级的金融中心是什么样子的呢?可参照纽约、伦敦这两个第一、第二大的老大哥。

第一,有各国资金参与当地的金融市场,英国所吸纳的资金以本土为主,继而辐射欧洲,美国则是以美国为主,辐射全球。

第二,因为市场的流动性和融资的便利性,能够吸引大量国外企业到当地上市。

因此全球金融中心具有资本全球性和上市公司全球性的两大特点。

香港作为一个第三大的全球金融中心,也有这两项特点,甚至比前两位老大哥更加突出。

因为香港作为一个城市,既没有日不落帝国一直很强大的工业体系和实力,也没有灯塔国作为全球引领者的各项素质的领先,更没有这两个国家的庞大消费市场。

美国有3.2亿的基础人口,有将高端产品出口全球的实力,英国有欧洲大陆7.4亿人的辐射市场。

或许有人会说,香港有大陆啊。

但实际上,在大陆发展较好的港企大部分都是房地产商,做实业做得好的很少,做科技的更少,港资只是中国改革开放引进的众多外资中平凡的一员。

那么,既没有实力很强的供应体系,又没有利用好内陆的消费市场,这就缺乏孕育大量本土优秀企业的基础。

因此,在香港上市的公司绝大部分是外地公司,本土企业较少。

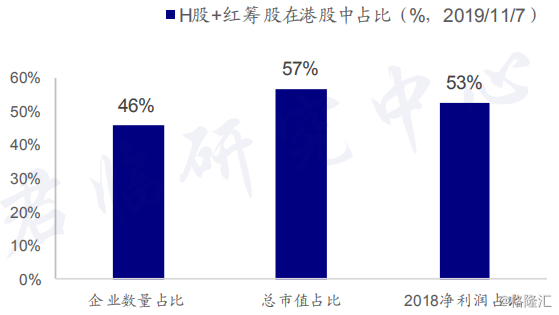

我国内地企业在香港上市的有1000多家,占港股企业数量的46%,总市值占比更是高达57%,港股的天下有一半是属于大陆的。

在剩下的一半中,同样有相当一部分是外资企业,真正的香港本地股占比不多。

“水果”都来自外地。

资金上,外资占比也很大,是成交额的主要贡献者。

香港呈现的,是两头在外的格局。

这种格局,会使得“水果”无人问津。

国内金融放宽管制是2018年才开始的,而且部分核心领域还要未来一两年才放开,很多境外投资者还没在国内设立机构。

例如2018-2019年才放开银行和信托的持股比例限制,2020年才会进一步放开证券公司、基金管理公司、期货公司、寿险公司的持股比例限制。

港股企业中绝大部分是中资企业,中资企业中,那种不大不小的企业又是数量最多的,这种企业的信息和行业介绍非常少。

在境内没设公司的外资,连去公司实地调研的渠道都没有,让外资无从下手啊!

港股的信息披露又少,上市公司有很大的自主权决定是否披露。

这种制度看似自由,其实反而更容易产生舞弊,正因为如此,港股是众所周知“老千股”横行的地方。

相反,A股在信批上是非常严格的,各项细微的数据都需要披露,出现疑问还要被交易所、证监会质疑,基本面信息的获取也更容易。

只不过,A股最大的问题是造假惩罚太低。

A股呈现典型的严进宽出现象,细心的投资者会发现,这与我国的教育制度有点相似。

IPO就是一场大考,保荐机构和还未上市的公司就像老师和学生,冲刺成功后,上市公司只要遵守学校(监管机构)的规定按时披露应当披露的信息即可。

退市情况比较少发生,因为保壳措施很多。

香港的交易所则更加市场化,毕竟连交易所都能上市,市场化程度不可谓不高。

香港交易所,港股的代码是00338.HK,目前市值超过3000亿港元。

作为一个上市主体,不可避免的就是围绕利润作文章,上市越宽松、监管越宽松,来上市的公司必然越多,交易所盈利就会越高。

甚至交易所的制度会因为某些超大型的公司要求而做出让步。

2013年阿里巴巴本来计划在香港上市,但因为港交所不允许同股不同权的制度存在,而阿里巴巴股权特征刚好就是同股不同权,然后阿里与港交所进行协商,能否修改上市条件。

显然最后没有谈妥,阿里便弃港股,远赴美股上市。

港交所就这样错失了一代电商巨头。

要知道,这么大市值、这么优秀的企业既能吸引更多的投资者,又能提高交易所的地位,最重要的是能够带来直接的收入。

港交所悔之莫及啊!

痛定思痛,港交所决定在上市制度上做出突破性改变。

1、允许尚未盈利或者没有收入的生物科技公司来香港上市;

2、允许同股不同权;

3、突破第二上市限制。

看到港交所抛出的橄榄枝后,阿里巴巴在今年又回港股二次上市了。

如果将内地和香港的交易所做一个比较,大陆的更像一个监管机构,香港的更像一个商业运营机构。

大陆的主要是监管上市公司的信息披露完善,不以盈利为目的,香港的交易所是以盈利为目的,监管只是为了维护生态秩序的手段而已。

A股是进入从严,惩罚从宽,港股是进入从宽,惩罚从严。

许多企业看到A股IPO堰塞湖的状况觉得上市无望,纷纷跑去港股上市,这也是港股的组成成分中竟然一半是内资企业的原因。

公司在内陆,发行在香港,资金在国外。

这是一种别扭的体制,正是这种别扭造成了价格的扭曲。

首先,外资机构定价机制更为严谨,宁可保守谨慎,也不乱买;

其次,即便想买,但没渠道了解公司;

然后,我国股民虽然可以通过沪港通渠道购买,并且也可以实地调研公司,但能达到开通陆港通资格的人并不多;

即便达到资格,真正去开通的人也没有很多。

内资和外资均不理睬,结果就造成了港股的长期低估值状态,这便让人产生一种港股便宜的观感。

同一个行业,在A股上市的企业市盈率十几二十倍,港股估值却只有个位数。

哪怕这些港股上市的企业,质地一点都不差。

我们知道,港股上市的内资企业分两种,一种是只在港股上市的,另一种是A股、港股同时上市的。

A/H股基本都是大型成熟的公司,在两地的定价按道理来说不会有太大的差异。

但实际上,差异就是这么耀眼。

自2014年以来,A/H溢价指数绝大部分的时间都维持在130%的水平,说明同一家公司A股上市的总是比港股上市的贵30%。

▲

数据来源:网络

作为投资者,公司没问题,港股更便宜,那为什么不买港股呢?

就是这一点,成为了被港股价值投资者紧紧拥簇着的信仰。

但君临认为,一个市场之所以定价如此,短期可能是因为市场情绪导致的定价错误,但长达十年以上定价错误是罕见的。

持续的时间越长,必然有其合理性。

如果定价不合理,就会引来套利分子,套利分子会磨平之间的利差,比如过去流动性充足的分级A、B基金。

如果这个不合理的定价长期存在,那么要赚取这个价差必然是有壁垒的,壁垒意味着很难被复制,那么这个价差的可持续性将非常强。

例如,发现某一个公司的内在价值,通过长期持有取得巨大的收益,这个壁垒绝对高。

但利用信息优势、某个系统的漏洞获得的价差,一旦信息优势不再,或者大家都知道这个漏洞,那么扩散太快,将没有壁垒,赚钱也不可持续。

港股与A股的估值差,基本上是个股民都知道,外资更加知道。

但这个利差迟迟没有被填平,结合上述所说的港股市场特征,说明这种低估长期来看是合理的。

2、普遍存在的估值差

2018年11月5日,我们的领导人在我国举办的首届进口博览会上正式宣布,在上海设立科创板,6月13日科创板正式开板。

7月8日开始,我国股民迎来了超级打新周,1周可申购22家未上市的科创板股票,这些股票将集中于7月22日上市。

从宣布设立到开板再到企业发行,只花了9个月的时间。

如果只看时间,会发现中国政府机构的办事效率是多么的高,但如果再看看当时的环境,中美贸易战愈演愈烈,美国对中国的科技封锁意图已是路人皆知。

科创板的设立是高层对我国企业突破科技封锁的殷切期望,是对现在还孱弱的科技企业的大力扶持。

所以在科创板上市的企业受到了优待。

首批25家公司平均发行市盈率为53.4倍,发行市盈率最高的中微公司甚至高达170倍。

各家公司发行的市盈率普遍高于其所在行业一倍左右。

▲

数据来源:数据宝

这就是今年最显著的A股估值差现象。

在同一行业里,A股主板的公司明显更成熟,盈利能力更强,但市场却给了科创板更高的估值。

更可怕的是,这给予的只是发行价。

这些公司上市后,上市首日平均涨幅高达200%,科创板首日,整体估值已经超过2015年创业板地球顶的估值。

面对这样的估值,不少人会觉得太夸张。

但也有人会认为,这挺合理的,因为虽然同在一个行业,但是同一行业里还有很多细分子行业,各个子行业的含金量不同,竞争优势不同,估值当然可以不一样。

虽然君临不认可这样的解释,但不同流动性的市场下,企业的估值真的是不一样的。

在后续的上市企业中,陆陆续续有来自新三板摘牌的企业来到了科创板。

西部超导就是一家典型的例子。

在新三板里,西部超导股价连连阴跌,从2015年最高的24元跌至去年底的5.7元,跌没了70%。

在科创板设立之后,西部超导就有转板意向,透露出这个意向后,股价翻了一翻,市值从25亿变为50亿,然后2019年2月新三板摘牌,7月科创板上市。

登陆科创板后,西部超导的最高市值竟然高达308亿,即便扣除募集的资金导致资产增加所产生的影响后,股价也在短短8个月的时间里上涨了10倍。

市盈率从最低的18.79倍飙升至200倍。

即便是现在的西部超导,其市值也有120亿元,市盈率依然高达84倍。

一模一样的业务,一模一样的管理层和员工、客户,哪怕生产流程都是一样的,但西部超导换了身科创板的“衣服”后,估值就天差地别。

从新三板转至科创板,这个乌鸡变凤凰的故事,西部超导并非个例。

这样的企业还有:联瑞新材,杰普特,久日新材,安博通,沃尔德,这些企业现在都在科创板享受着不菲的溢价。

据网上资料显示,还有27家的新三板企业正在转向科创板。

这种估值差还体现在美股和A股上。

今时今日,美股的估值整体高于A股,美股接近历史高估区域,A股处于历史底部区域,这是过去美国10年的慢牛以及近两年A股大跌的结果。

两年前,A股的估值还能与美股平分秋色,但当时在美股上市的中概股普遍遇冷,中概股企业很是委屈。

一批中概股忍受不了这种被忽视的感觉,执行了私有化方案。

360和药明康德就是其中的代表。

药明康德可是医药研发的龙头,为全球知名药企提供研发外包服务,并且在越来越注重分工化的医药领域里,药明康德还具有十足的成长空间。

但美股给药明康德的估值只有20多倍。

当时,A股的一家普通的制造业公司都有这个估值。

最终,药明康德以200多亿人民币的价格完成了私有化,私有化完成后立即进行业务分拆,拆成三家公司,两年后三家公司陆续在三个不同参与群体的市场上市。

其中市值最低,在新三板上市的合全药业(分拆的子公司之一)市值就有200亿。

药明康德、药明生物在A股、港股市值超过千亿,市盈率分别为70倍、121倍。

360公司也一样,作为信息安全龙头,在美股估值不到100亿美元,私有化后立马启动回归A股的程序。

最终通过借壳曲线上市,连续18个一字涨停板,市值最高达到600亿美元。

药明康德、360在国内证券市场属于稀缺品种,需求大于供给,定价自然高于国外,但在美国,科技公司、医药公司一抓一大把,而且都是龙头,这种行业的公司不具有稀缺性。

国外有我们稀缺的公司,同样我们也有国外稀缺的。

我们的教育机构,尤其是K12课外补习在美国相对稀少,这是中国、韩国、台湾等东亚地区的特色,其中又因为中国人口基数大,市场规模最大。

对我们来说,技术含量高不可攀的苹果在美股的市盈率只有21倍,这还是近一年股价大幅上涨的结果,过去市盈率更低。

而好未来、新东方在美股的市盈率分别高达127倍、58倍。

甩了苹果不知道几条街。

一般人肯定不会想到,最牛科技股的估值竟然会远低于我们的补习机构,而且我们的补习机构在市值高达1000-2000亿的基数下还能享受如此高的估值。

百威亚太是百威英博旗下负责亚洲地区的子公司,在今年的9月份,百威亚太在香港上市。

生产流程、生产的商品与百威差别不大,但百威亚太的市盈率是美股母公司的2.5倍。

在全球市场,从单只个股或者单个行业来看,港股、A股、美股三地定价各有高低,不存在哪个市场全部高估或低估的情况。

只不过,影响这定价差异的因素是长期还是短期而已。

把三地市场作为一个整体来看,港股估值最低,A股次之,美股最高。

港股、A股均处于历史底部区域,美股高估。

毫无疑问,不管是港股还是A股,其所处的机遇是历史性的,想必有许多君临的读者会因为港股更加便宜而对其心神向往。

但如同君临前文所讲,这种长期的低估是由长期因素造成的,除非这种因素发生改变,那么港股相对于A股还是会处于长期折价的状态。

而A股的溢价也有着A股自身的特点,这个特点取决于A股股民这个群体。

3、容错率

作为投资者,我们得有一个清醒的认知,那就是我们一定会犯错。

如果到现在你都还没犯错,那说明你要么在股市里呆的时间不够长,要么你运气足够好,这时如果你再把没有犯错认为是自己的能力,那么未来栽大跟头是一定的。

连汇聚了天资和勤奋于一身的股神巴菲特,都曾有9个著名的失败案例。

1989年代,判断美国经济持续向好的巴菲特买入了美国航空的优先股,但天有不测风云,外部的因素加上航空公司本身的生意特性,让美国航空公司陷入了低迷,一度甚至要破产。

美国航空公司将巴菲特套了九年,以至于巴菲特在解套之后还将航空股称为价值杀手。

伯克希尔哈撒韦目前是一个资产管理公司,但原本却是一家纺织企业。

上世纪的60年代,伯克希尔哈撒韦是一家经营效益非常好的纺织公司,但由于全球化趋势下,美国的纺织业成本太高,竞争不过进口产品,效益逐渐下降。

巴菲特在此期间不断增持,越跌越买,越套越深,最后直接买下了伯克希尔哈撒韦的控制权,然后不得不把日益低下的纺织工厂关闭,改为资产管理公司。

要知道,巴菲特本来看重的是它廉价的纺织业务估值,最后却不得不将纺织业务完全剥离。

连股神都会犯下一系列的严重错误,我们又怎么会有自信一定不犯错呢?

读到这,或许会有投资者会问,一定会犯严重的错误,那还能投资吗?

君临想说的是,即便这些大师犯了严重的错误,但一点都不影响他们长期的回报率,因为犯错误不等于巨大的损失。

他们的投资体系提供了足够的容错空间。

即,没有把握不下手,下手了还经常反思检验过去的判断是否正确,最后在单只个股的配置比重上进行适当分散。

这就像在一条通往财富的路上设置了坚实的围栏,防止破坏财富增长的意外者闯入。

除了这些方法外,在A股,我们还可以利用一个成熟市场绝对没有的优势。

我国散户数量高达1.33亿,成交金额占总额比例高达80%。

这意味着,我们犯了错误没有关系,只要有人犯的错误比你严重,就有人承担更严重的后果。

这也是为什么,有时候我们回头看看自己的投资逻辑中明明有很大的漏洞,但是最后却没有亏损的结束了这笔投资,甚至还有小幅收益。

而港股或者美股,以机构和聪明人为主,如果我们的投资逻辑很粗糙,且站不住脚,等我们回头发现的时候,往往已经在承担错误带来的损失了。

而且散户多的市场,往往会很容易达成共识,整体共识形成的地方往往会产生极端态,例如疯狂的牛市和绝望的熊市,估值起伏很大。

随波逐流的人,会陷入这个共识中成为一个受害者,但成熟的投资者往往会利用剧烈的估值波动获取巨大的盈利,从而在短时间完成原始积累。

如果没有形成整体的共识,震荡市中往往也会有局部的共识,这会给单只个股或者行业形成极端态,这也是产生机会的地方。

过去20年的A股,是个环境极度动荡的市场,因此绝大部分人都是不幸的。

但,却成就了极少部分人。

而这个格局,目前依然没有改变。

这也是为什么部分港股估值这么低,但我们依然认为A股才是更好的投资场所。

港股的低估值本身也可以作为安全垫,但导致长期低估的因素至少得多年之后才会有所改善。

而A股,既是低估,又多一层容错体系,对聪明的投资者来说是双重利好的。

从历史钟摆的摆向来看,港股、A股都摆在了最悲观的区域,摆到了极值之后便是往回摆了,两大市场未来都有巨大的机会。

只不过:

与聪明人竞争,你得比聪明人更突出,才能获得超额收益;

与“傻子”竞争,你只要证明你不是“傻子”就可以了,这并不难。

精彩评论