【美银深度展望】大事即将发生 借助金银对冲债券泡沫风险

$美国银行(BAC)$ 大约10年前,美国银行(Bank of America)首次宣称,资本从债券基金到股票基金的“大轮换”即将到来,而且其他许多华尔街公司也如是认为。但是,美国银行错了。

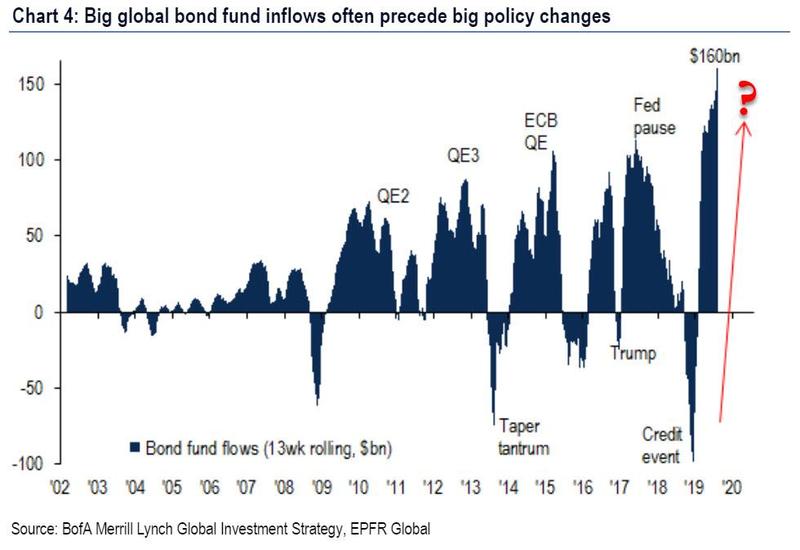

美国银行上周五公布的每周资金流动数据显示,不仅债券基金的“大轮换”没有出现,反而在过去三个月有创纪录的1600亿美元资金流入债券基金,显示出对全球经济衰退的深度恐惧以及全球进入了“日本化”主题。

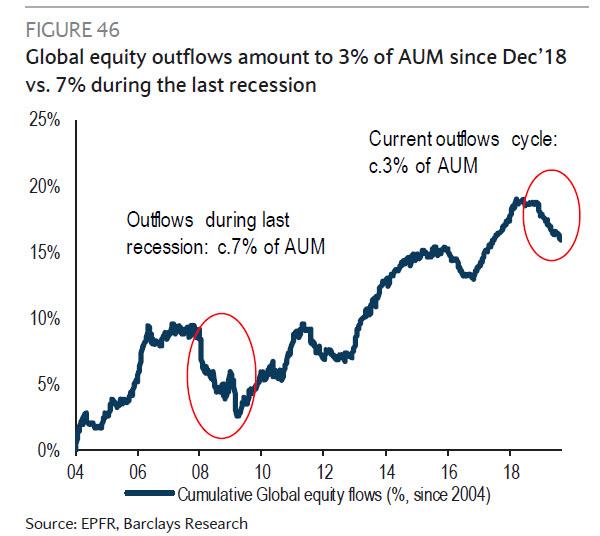

巴克莱(Barclays)的图表显示,2019年从全球股票流出的资金量占到总资产管理规模(AUM)的3%,这几乎是上一次经济衰退期间流出量的一半。

更值得注意的是,美银在上图中指出,资金大量流入债券往往先于政策发生重大转变(例如2010、2012和2015年),换句话说,市场确信大事即将发生。

美银的图表还表明,资金从债券大量流出的时候(例如2008、2013和2018年),各类资产录得了最悲观的回报。这或许可以解释,为何在债券流入创纪录水平之际,股市交投于历史高位附近。

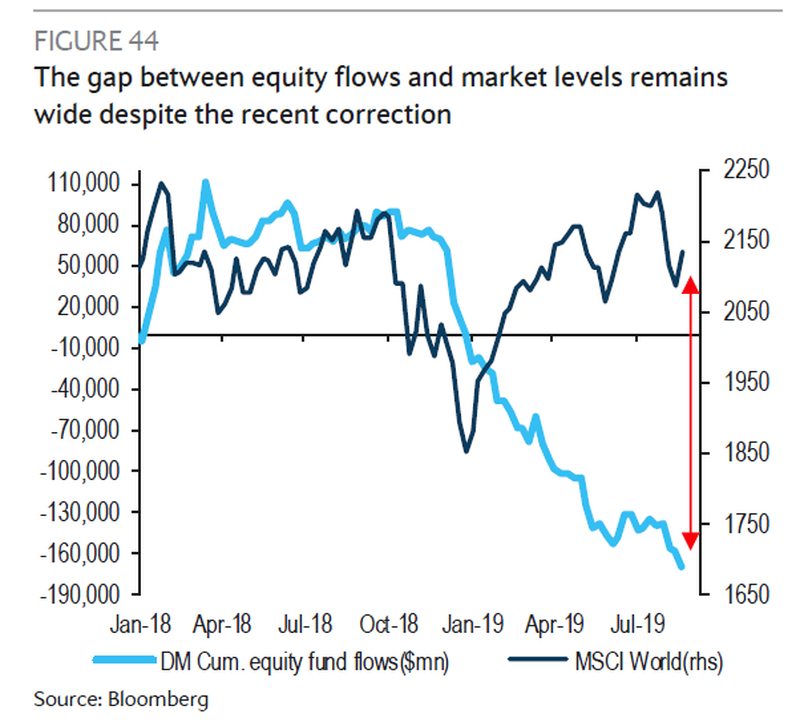

这也引发了一个问题:当前谁在购买股票?

也许是上述创纪录的债券资金流入的结果,美国银行仍看好2019年风险资产的表现,尤其是股票和大宗商品。美银的Michael Hartnett称,利空的仓位和利多的货币政策相结合表明,迄今为止贸易摩擦导致利率下降,带来了利好影响,而非经济衰退。

不过,美银对2020年的看法悲观,Hartnett指出,随着经济衰退/政策不起作用/债券泡沫风险导致信贷和股票形成巨大顶部,信贷利差触底、权益乘数触顶。

展望9月,Hartnett预计“痛苦交易”将会增加,因对贸易担忧暂时达到峰值+货币政策宽松(美联储/欧洲央行/日本央行)+利空的仓位(美银多空指标)。所有这些都转化为股票和商品的“痛苦交易”。

具体交易方面,Hartnett建议:做多香港恒生指数(Hang Seng)、韩国综合股价指数(KOSPI)、德国DAX指数、欧盟银行股(美国股市相对于欧洲股市处于70年高点)、新兴市场货币(巴西雷亚尔兑美元处于30年低位)、工业金属、CCC级高收益率债券。

美银还预计,标普500指数将落后于大盘,而30年期美国国债最容易受到风险偏好交易的冲击,而短期内白银和黄金出现的任何抛售及波动都应当被视为对冲债券泡沫风险的一个切入点。

最后,看看未知的未知因素,Hartnett列出了两种可能让交易员感到意外的冲击:正面冲击和负面冲击:

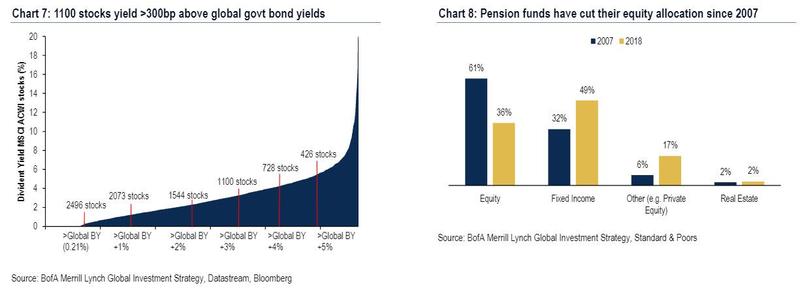

正面冲击:正面风险是收益率有序上升,以及资金从债券流向股票的“大轮换”,因为政策制定者成功推迟经济衰退+低配股票及全球1100只股票收益率超过全球政府债券收益率+和荒谬的利率水平(欧洲投资级债券收益率为0.24%)=养老基金和捐赠基金从债券转向股票。

负面冲击:负面风险是债券泡沫破裂导致收益率无序上升;债券价格飙升+债券资金流入激增+相信各国央行将承购债券价格=泡沫;利率的无序上升可能会导致华尔街在公开市场和私募市场的“去杠杆化”,投资者的杠杆作用导致长期的低利率,此后出现一场广泛的衰退。

$FUT:黄金主连(GCmain)$ $FUT:微黄金主连(MGCmain)$ $FUT:白银主连(SImain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- OTom·2019-09-03黄金还是看多?点赞举报

- 吴老·2019-09-03好好好点赞举报

- 时空下流浪·2019-09-03感谢分享点赞举报

- haitao·2019-09-02默点赞举报