人造肉再香,终究还要回归菜篮子

人造肉第一股Beyond Meat$(BYND)$公布了2019年第四季度及全年财报,盘后股价大跌10%,但这并不代表业绩不及预期。相反,与大多分析师此前的预测相比,2019年的Beyond Meat超过了他们的期待。

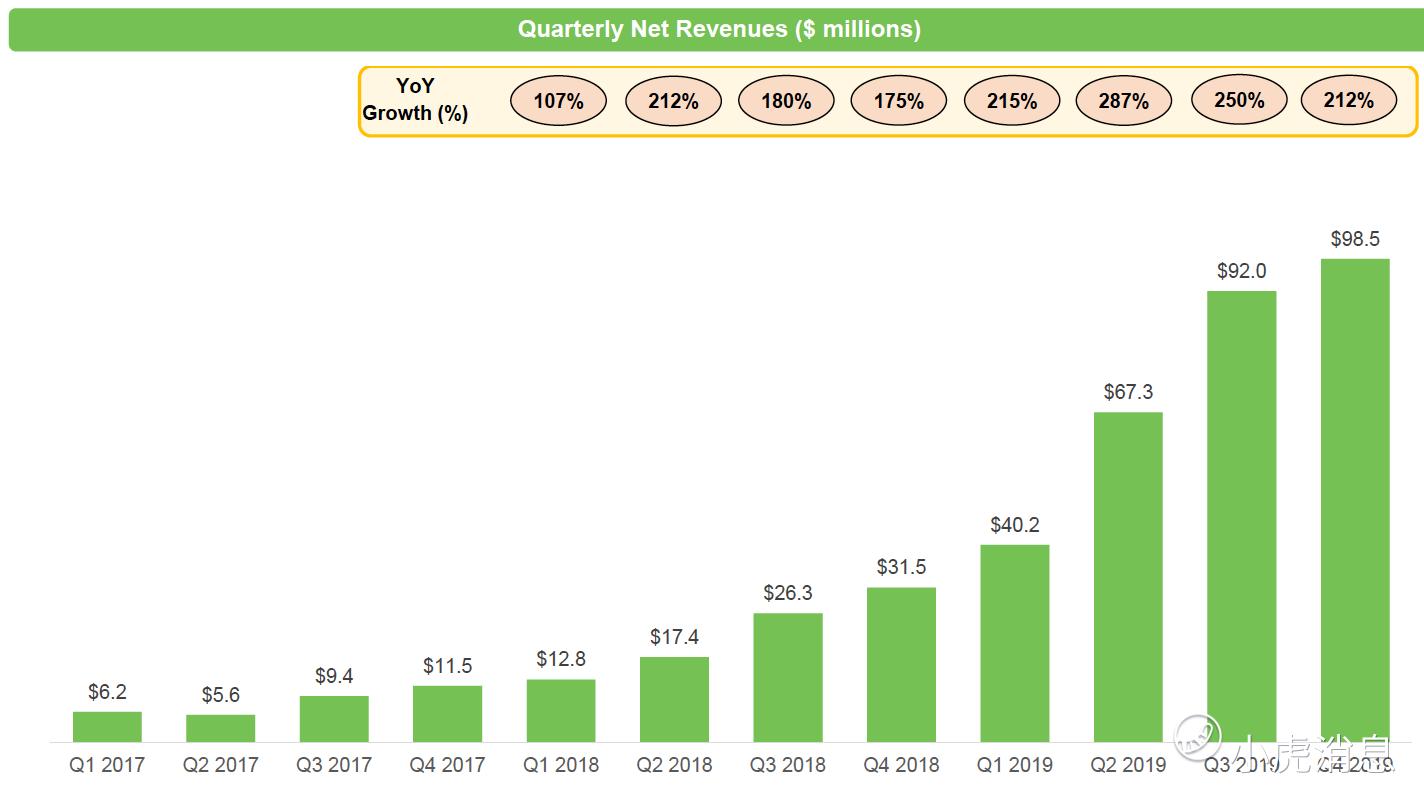

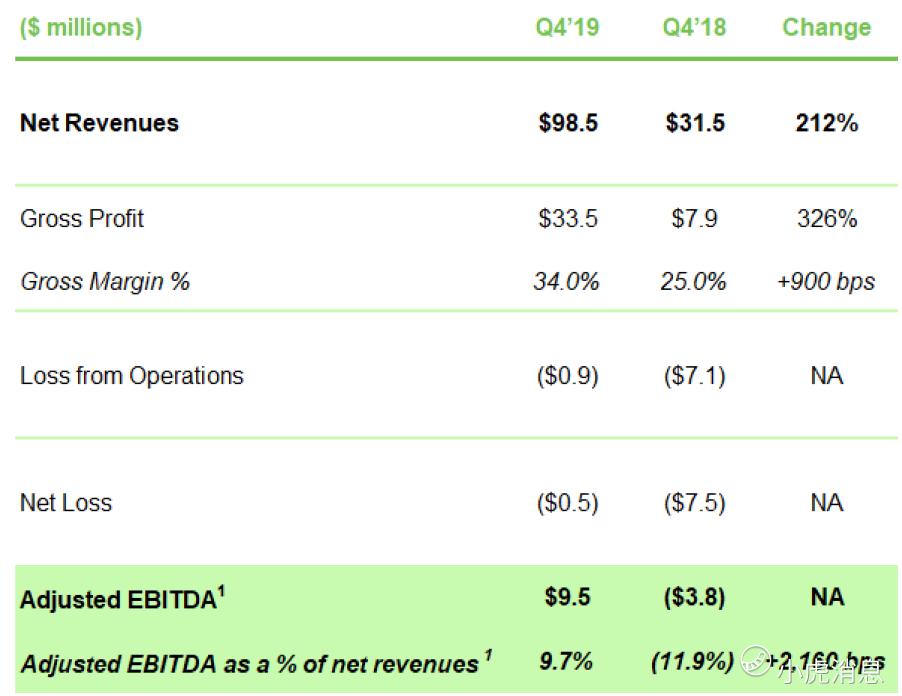

Beyond Meat四季度营收9848万美元,同比增长238%,比预期均值多出近1700万美元;全年营收2.97亿美元,同比增长224%。其中与品牌和餐馆的合作收入从2018年的3700万美元上升至1.53亿美元,同比增幅313%。

同时,四季度净亏损45.5万美元,同比降低94%,摊薄后每股亏损从去年的1.1美元缩窄到0.01美元。不过全年调整后的息税摊销前利润有2530万美元,已实现扭亏为盈。

对2020年全年营收预计,公司也大胆地提升至4.9-5.1亿美元,而市场预期为4.857亿美元。

放在任何一家成长型公司,这都是一个傲人的成绩。除了还没有正式盈利以外,Beyond Meat并没有值得太多诟病的地方。然而现实就是这么残酷,在标新立异的人造概念褪去后,公司新股光芒不再,投资者终究会把它当作日用消费品公司来看待。那公司的现金流、利润率、分红、市占率等等所有日消品该考量的指标一个都不能少。

我们之前提到过,人造肉类替代品有两种。一种是Beyond Meat目前已经商业化生产的植物型仿肉,其本质与千百年前中国人发明的“豆腐”有异曲同工之妙,可称为“豆腐2.0版”;而另一种是以细胞的多样性和增殖,在试验皿中培养出肉块甚至器官,是真正的动物肉,但目前造价太高,离商业化还很早。

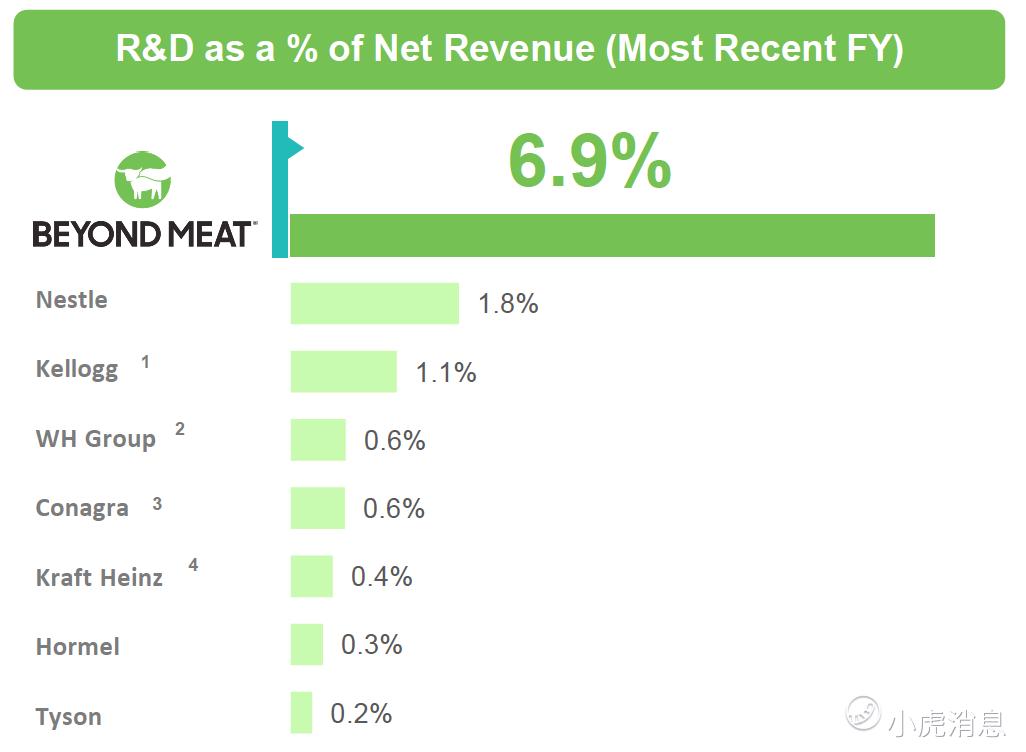

这也是为何Beyond Meat在研发上的投入依然巨大,财报PPT中不忘与食品巨头对比研发开支的比例。

说实话,人造食品产品研发的风险未必小于生物科技行业的药品研究,毕竟在生物制品上,人类的掌握的资源和技巧还相当有限。那最终决定公司盈利天花板的,还是毛利润。

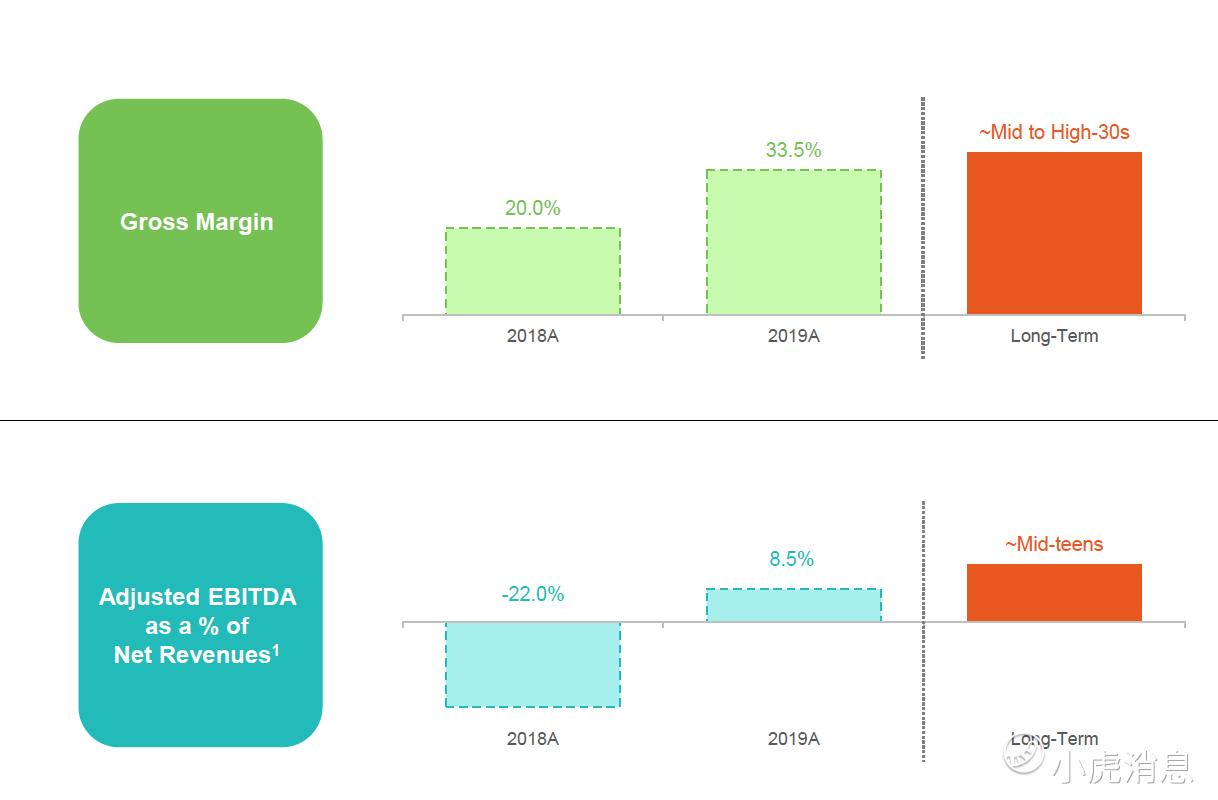

目前的植物素肉,Beyond Meat2019年毛利润从2018年的20%提升至33.5%,但问题是公司预计未来长期的毛利润也就是中高30%的水平,提升空间非常有限。这意味着实现盈利更要从市场、研发和管理费用中去挤。

此前,根据三方机构Market and Markets的市场调研报告,全球肉类替代品市场将从2018年的46亿美元增长到2023年的64亿美元,年复合增长率6.8%。虽然这一增速高于全球大部分国家的GDP增速,但与18年9000亿美元的肉制品市场相比还是九牛一毛。

Beyond Meat也并不是市场独苗,除了与它同一起跑线的创业公司Impossible Food之外,传统的$泰森食品(TSN)$ 、卡吉尔等都在进入素肉行业,这块所谓的“蓝海”将成为几乎无差异的“垄断竞争市场”,意味着如果没有品牌和个性化的加持,市场份额可以分分钟被夺去。

那么,上市不到一年就市值膨胀324%的Beyond Meat,究竟值不值这个价呢?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- t27·2020-02-28财报那么好为啥盘后跌10个点呢……点赞举报

- 啊林Henrylin·2020-02-28随着疫情蔓延,粮食问题会很严重,看好假肉会有一波行情点赞举报

- 心上有你·2020-02-28长期看好点赞举报

- 杨_5073·2020-02-28看不懂点赞举报