搜狗Q4:成本控制下的运营利润率新高

自2017年11月上市以来,以IPO发行价13美元计算,$搜狗(SOGO)$ 至今跌幅70%,市值刚过15亿美元。最新Q4财报,营收微增1%净利大增33%。作为中国第二大搜索引擎,且看这份财报蕴含的变化和机遇:

营收微涨净利大增

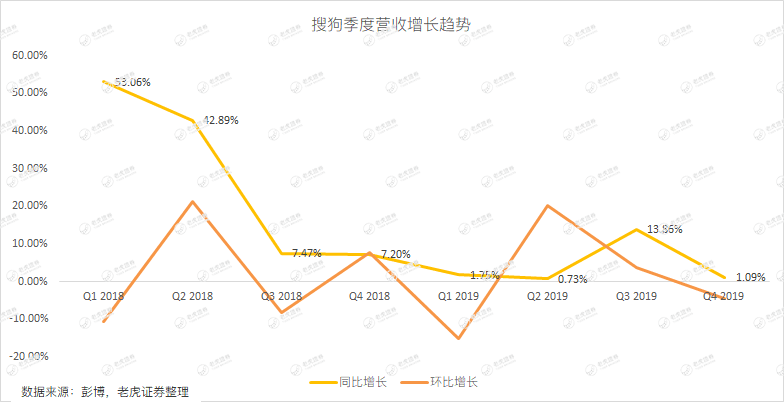

自2018年以来,搜狗营收增长持续下滑,导致市场对其业绩担忧,股价大幅滑坡。

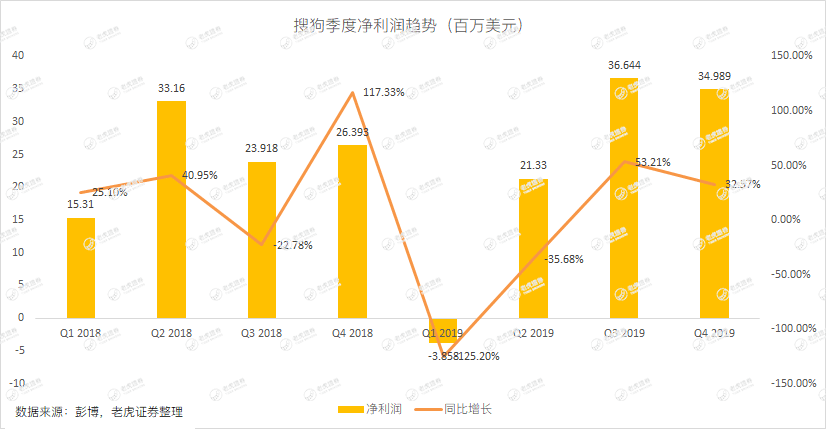

以此来看本季度财报,营收增幅未打破这种逻辑;好在净利增幅33%相对亮眼,可给予投资者一定信心支撑。

对于第四季度净利润的增长,搜狗首席财务管理周毅表示,是公司努力谨慎地控制流量获取成本,并提高运营效率的结果。搜狗近几个季度以来一直践行成本控制策略,为净利腾出空间,下文将更具体分析。

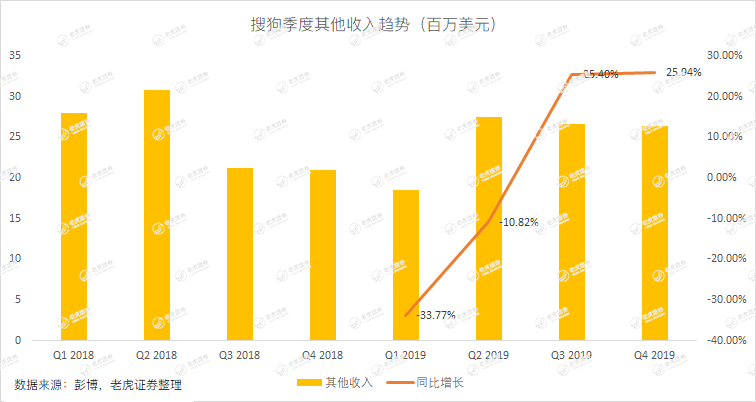

具体去看搜索业务同比降0.8%,其他业务同比增25.9%。相比之下,$百度(BIDU)$ 核心收入同期增6%。搜索业务未能支撑增长致营收上升乏力,而其他业务下的智能硬件为本季度亮点。公司对下一季度的展望,

按人民币计算,在下降1%和增长7%之间。

在因疫情带来的普遍业绩预警下,可称相对好消息。

运营指标持续改进

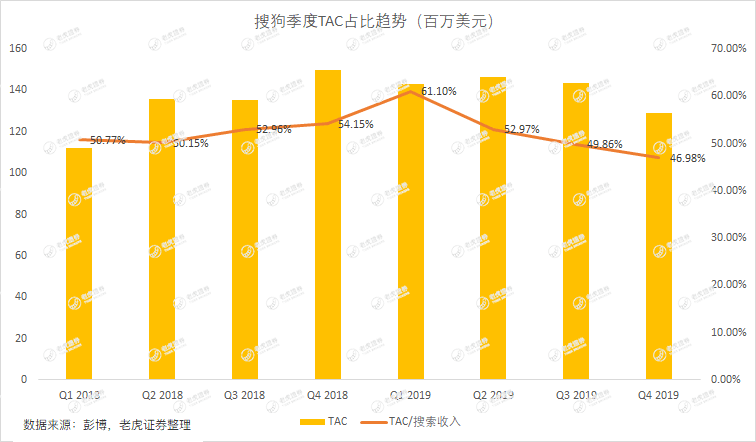

自Q2以来,搜狗业务的最大变化是流量获取成本(TAC)的逆转。此前TAC在搜索收入占比连续增长,达到了令人担忧的水平。Q2打破了这种趋势,TAC占比大幅下降,Q3已降至2018年以来的最低水平。而本季度继续降低至46.98%。

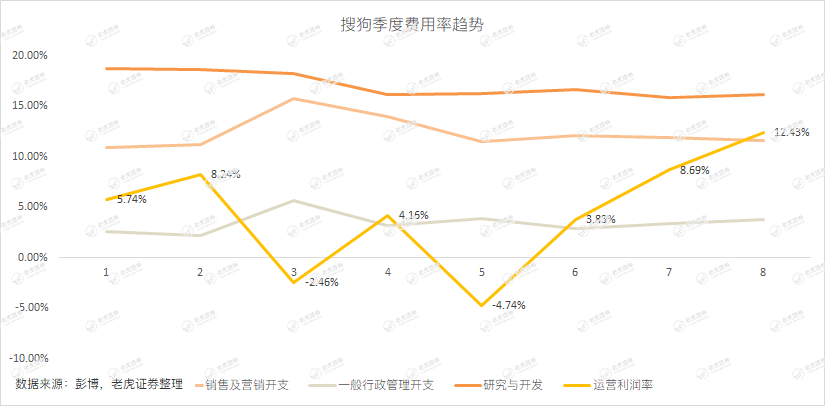

同时,搜狗业务放缓带来的一个积极变化是,公司一直致力控制成本。营业费用占营业收入的比例自去年第四季度以来一直呈下降趋势。再加上TAC比率的下降提升了毛利率,营业利润率升至两年来的最高水平。

智能硬件布局

作为中国第二大搜索引擎,搜狗仍将搜索相关收入视为最大的收入来源。而自2018年第四季度以来,搜索收入占比开始下降。事实上,搜狗已经推出了几款基于其领先的人工智能技术(尤其是语音识别领域)的智能硬件产品。

搜狗投资人工智能技术很长一段时间,通过搜索、输入法和翻译产品积累了庞大的用户基础。搜狗的技术已经被中国的一些官方机构(如中央电视台)接受。

相信未来搜狗在“其他”领域(大数据、推荐服务和智能硬件)的收入增长,将支持搜狗业务的可持续扩张。

估值存在潜力

按照Non-GAAP下EPS 0.31美元的估算,当前股价对应2020年远期市盈率约为12.4倍。考虑到公司潜在的长期增长潜力,相对于美国股市的估值,搜狗被低估了。

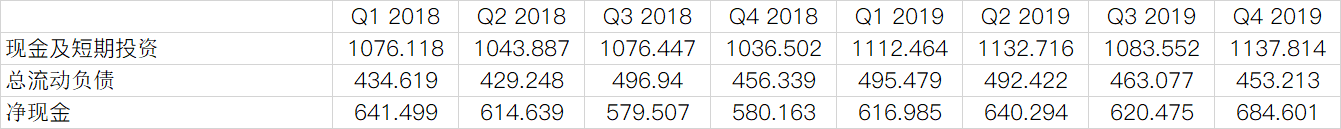

尤其公司当前财务状况良好:高现金头寸、正现金流和不断增长的EPS。截至2019年第四季度,公司的净现金头寸(定义为现金+短期投资-流动负债)超过6.8亿美元,相当于每股净现金1.75美元。

管理层也应持此看法,Q2已宣布启动股票回购计划,在未来12个月回购价值不超过5,000万美元的搜狗股票。

最后

如前所述,经营指标应继续有所改善,这将提高公司净利润率。移动应用程序货币化刚刚开始,接下来的几个季度,将衡量为公司带来多少增量收入和利润率提升。以及公司的硬件部门也进入一个新的产品周期,年收入增长26%。

综上,$搜狗(SOGO)$ 未来仍有很大的盈利增长潜力。当前估值基础,搜狗仍有空间带给市场惊喜,待收入增幅再次启动。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 重仓科技股·2020-03-10如今中国搜索没流量,流量都给社交类分走了。再说搜索用完即丢,大家都用过百度,可谁注删过百度?点赞举报

- 路人丙·2020-03-09中国公司在美国都会被低估吧点赞举报

- 聽風觀雲·2020-03-09路过点赞举报

- Stream·2020-03-09好点赞举报

- 呆呆你最呆·2020-03-09看看点赞举报