大麻股还有春天吗?关注下Grow Generation供应链领导者|贝瑞研究

1981年9月22日,成立3年的家居建材零售商家得宝(Home Depot)上市。如果在它上市当天你投资1,000美元,那么截止2019年12月31日,你的投资组合价值将达到682,188美元,投资收益率高达68,100%,相当于19%的平均年收益率。

如今,家得宝经营着近2300家门店,2019年营业额为1080亿美元,当前市值为2655亿美元。

家得宝的发家故事与今天我们探讨的主题大麻股有什么关联呢?

答案就是:像上世纪80年代的家得宝“DIY”家装市场刚刚兴起时一样,当今的合法化大麻行业兴起带来的行业机会或同样值得关注。

目前,美国11个州通过了“大麻娱乐化”法案,并有30个州允许“医用大麻”的贩卖。

根据公开资料,大麻植物含有超过100种不同的化合物,它们被称为大麻素(Cannabinoids)。其中最为有名的是四氢大麻酚(THC)大麻素。THC以及其它具有相似功能的类似化合物常常被用于娱乐用途(recreational use),称为毒品;其他被用于医疗目的(medical use)的,被称为医用大麻。

当前,美国本土有非常多的公司在种植、加工和分销大麻产品。但这些公司需要更多的资本和专业知识来保证其可持续增长。

今天我们要谈及一家非常低调的公司,它正在努力成为这个新兴大麻产业中的“家得宝”。或许,今天这个时机就像1981年买入家得宝一样珍贵。

大麻股中的“家得宝“——低风险且健康的大麻生意?

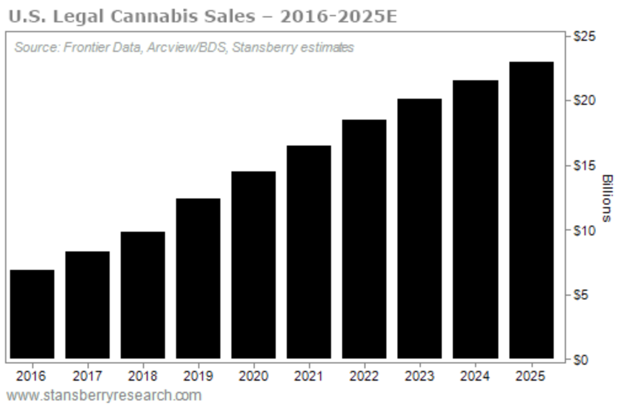

2020年,美国各州在2019年通过的多项新法规开始生效,大麻产业正在急速发展。根据来源Frontier Research、Arcview market Research和BDS Analytics的公开数据,2018年的大麻合法销售额为120亿美元,预计到2023年将突破200亿美元。目前,大多数大麻的供应链是通过农产品供应商和家庭式农场供应的混搭完成的。

图-Grow Generation仓储

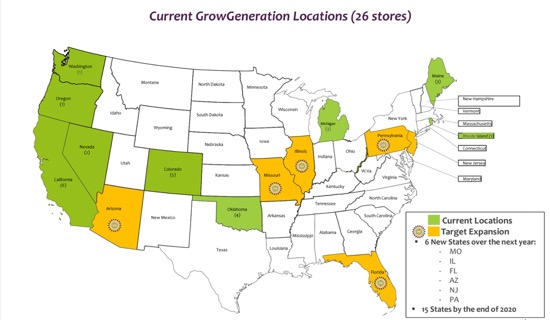

但$GROWGENERATION CORP(GRWG)$ (纳斯达克代码:GRWG)公司希望整合产业链,并在合法的大麻市场上建立仓储商店进行售卖和运营管理。Grow Generation于2014年在科罗拉多州普韦布洛市(Pueblo, Colorado)成立,现已发展成为由26家门店组成的连锁店,业务遍及所有合法使用大麻的州。此外,受助于强大的在线业务,Grow Generation的实体店还在不断壮大,并已成为美国范围内,同产业供应管理运营最专业的大麻合法化交易公司。

图-Grow Generation:已布局州(绿色)、规划布局州(黄色)

对于投资者而言,这家公司值得关注的主要原因有4点:

1、给了投资者一个以更低风险参与大麻股市场的机会,其风险比种植者还低;

2、这是一家专注于大麻营销业务的公司,并且已经在盈利;

3、公司策略证明核心管理层执行能力突出;

4、与具有重大上升潜力的相关行业相比,它的估值更有吸引力。

本时代正在扩张的全新市场

必须要重申的是,大麻行业市场范畴较广,且行业范围有持续扩张的可能性,因而不可避免地可能与医药、保健、烟草、酒精等行业发生重叠。但多家研究机构的数据显示,大麻未来潜在市场规模将稳步增加。

图注:美国合法化大麻交易的年销售额数据,单位(十亿美元)

值得注意的重要一点是,在考虑大麻股投资时,一定要记住这个市场已经存在。随着耕种者、加工者和药房的不断增加,他们必将需要新的功能环节来提供商品和服务,并将其投放市场。

更低风险的大麻股投资标的

图注:截止原文发布,GRWG价格不足6美元,现报6.4美元。

持股Grow Generation的风险较普通大麻股更低的原因有3点:

首先,该公司是一家中间环节服务商,不接触生产工厂,因此不易受到监管的影响;

其次,它可以将产品销售到整个市场,而不仅仅是大麻合法化交易市场;

最后,Grow Generation利用早期资本发展了自身业务,并在严格监管的传统美股市场上市。

细细来讲:各州的大麻合法化进程还在向前推进。预计截止2020年底,将有超过40个州持有某种大麻的合法交易许可。因此,发展大麻业务的基础设施一定是必要的。

目前美国市场上大部分的大麻产品零售渠道鱼龙混杂,从大麻地的苗圃、水培供应店到当地的烟斗店等等。相信随着大麻消费越来越成为主流,行业的供应商也将蓬勃发展。

而Grow Generation必将受益于此。Grow Generation的主要功能是整合大麻行业分散的零售供应商,既不和种植商直接打交道,也不会面临针对直接生产大麻的公司的运营限制。且从消费者的角度看,任何消费者都可以在Grow Generation 直接刷信用卡,这种便利对公司的业务增长也是有利的。

此外,因为其拥有线上业务,Grow Generation可以在全美销售其产品。例如一般情况下,马里兰种植的大麻只能在马里兰州合法销售,但是在Grow Generation平台是没有限制的,它可以将平台上的大麻产品销售到任何想要购买的消费者手中。

根据统计,整个北美合法化的大麻销售额+非合法化的交易额为850亿美元。根据前文图中预期数据,2025年的美国合法化大麻交易金额约为250亿美元,但我们认为这实际也只是渗透了市场的25%。在某种意义上来说,大麻的实际需求远高于当前的合法化生产和相应的供应规模。至少不管怎样,非法交易大麻和合法交易大麻都需要渠道和平台来发展业务。

必须要强调,Grow Generation暂未主动推销非法大麻。

此外,与许多大麻公司不同,Grow Generation没有选择在加拿大上市。它遵循了美国常规的、经过严格审查的IPO程序,目前在纳斯达克上市。公司须遵守严格的报告和合规要求。这为投资者,特别是机构投资者消除了许多障碍。

相信随着公司在2020年更多的外展、品牌活动和投资会议曝光等,Grow Generation会更受到市场关注,也势必吸引更多的机构投资者。

公司的财务数据到了新的临界点

回顾公司的发展史:

2017年,Grow Generation只在少数的几个地方市场试水;

到了2018年,公司站稳了脚跟,到年底已经有12家门店开业和运营,并在同年带来了2900万美元的收入,较2017年增长了101%。

到了2019年,公司的年收入增长至8000万美元,远远超出了管理层7500万美元的预期。

这表明Grow Generation已经接近一个临界点,公司2020年的收入将稳坐行业内的榜首。鉴于这一收入表现,Grow Generation正有效地与更广泛的大麻行业的增长保持一致。

我们还可以再仔细研究一下公司六个产品的销售额细分:

1、营养素和添加剂(Nutrients and additives)占收入比29%;

2、介质和容器(Medium and containers)占收入比23%;

3、植物生产和收获(Plant production and harvest)占收入比18%;

4、照明(Lighting )占收入比17%;

5、气候控制(Climate control)占收入比8%;

6、水培系统(Hydroponic systems)占收入比5%。

如上,这份按产品划分的收入数据显示公司营收很健康。虽然营养素和添加剂几乎占总销售额的三分之一,但这些都是“消耗品”。顾客购买和使用它们,然后需要复购补充。只要Grow Generation仍保有市场竞争力,它三分之一的收入来自需要回购的消耗品是件好事。

展望2020年,管理层给出年收入预期1.3亿美元,数据较2019年收入增长63%。此外,管理层预期2021年的同比增长将达40%。

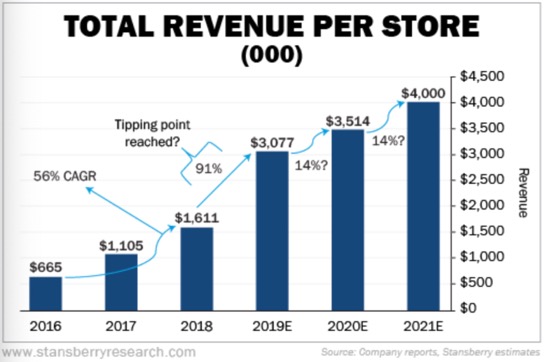

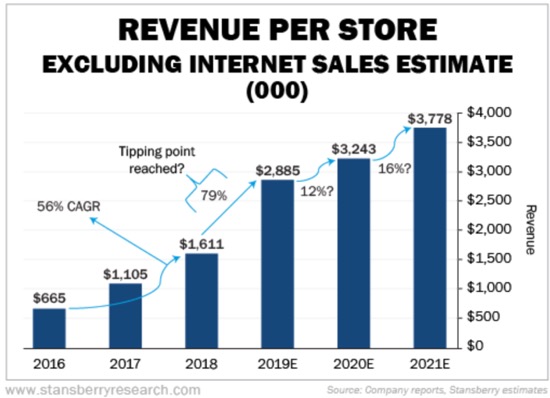

如上图,2016年Grow Generation每家店的收入为66.5万美元。到了2018年,公司每家店的平均收入超过160万美元,相当于平均每年增长56%。到了2019年,每家商店的平均收入为307.7万美元,几乎较上年翻了一番。

这些进步或归因于公司管理层的一些关键收购决策,使得公司在采购、销售、分销等流程上变得更成熟,走出了幼年期,进入了成熟期。

Grow Generation还加大了对公司客户的销售力度。这些客户都是获得合法经营大麻许可证的公司,与这些重要的公司客户合作也是促成每家店销售额增长的关键原因(2019年,每家商店来自公司客户的收入超过300万美元(包含线上销售数据))。

2019年,GrowGeneration线上销售额为500万美元,管理层预计2020年这一数字将增至1000万美元。

管理层的预期能否实现?

基于以上的基础,我们再来验证下公司管理层对于2020年,2021年的销售数据预期能否实现。

管理层预期2020年37家店铺的线上线下总收入预期达到1.3亿美元的要求,这意味着每家店铺的平均收入需要在2019年的数据上增长14%,看起来是挺合理的。

对于2020年和2021年,我们做以下几个假设:

1、经营门店总数分别达到管理层预期的37家和45家。

2、公司在2020年或2021年没有互联网销售(实际不太可能)。

3、到2020年,新增店面的年营收仅为230万美元,到2021年为275万美元。已有门店在2020和2021年分别营收365万美元和400万美元。

根据上面这些假设,我们预期平均每家店的营收在2020年增长率将下降至12%,而在2021年将上升至16%。

如上图,经过分析预期,我们认为公司很容易达到管理层的增长要求。请记住,这还不包括线上销售数据,并且使用的是保守的现有数据和新增的店面的营业数据。

除了营收,利润数据考核也尤为重要。

2017和2018两年,Grow Generation的息税折旧摊销前利润(EBITDA)分别为负160万美元和负200万美元。这些损失的方向与广泛的大麻产业发展贴近,主因随着企业的增长和更多的投入,导致2018年的损失有所增加。

好在,截至2019年的9月,公司的EBITDA已转为430万美元。从2018年底到2019年9月,这是630万美元的波动。我们预计,截止2019年底的公司息税折旧摊销前利润将超过600万美元。我们可以在3月份留意公司的财报。

展望未来,预计2020年,Grow Generation的EBITDA将翻番达到1400万美元以上,2021年将接近2400万美元。EBITDA的健康增长还增加了非现金股票薪酬。

贝瑞认为,EBITDA的增加是由于公司运营达到了一个临界点。目前,大部分收入正在更广泛地覆盖支出。我们可以从两大支出项目——销货成本(COGS)和商店运营成本占收入百分比中看到这一点。

2018年,COGS占Grow Generation收入的78%。到了2019年,这一比例降至71%。

2018年,商店运营消耗了公司18%的收入,然后在2019年下降了6个百分点至12%。公司正在扩大规模,我们预计这种情况将继续下去,从而带来更好的利润率。

在资产负债表上,Grow Generation有1350万美元的现金和大约100万美元的债务。

这种财务表现就呈现了贝瑞最喜欢Grow Generation的原因----自由现金流(FCF)充沛。FCF是我们最喜欢的指标之一,这是在计算完所有开支和资本支出后剩下的钱,在贝瑞的研究模型里,我们称之为“不会说谎的数字”。

GrowGeneration预计在2020年每个季度仍会产生正的现金收益。在最近的一次会议上,管理层也表示,该公司目前每季度产生200万美元的现金收益,并且为了实现持续的增长目标,这些资金也被重新注入到业务中。

客户多元 避免了单一的冲击风险

公司收入来源于客户,Grow Genneration公司的客户在类型和地域上的分布非常多元化。

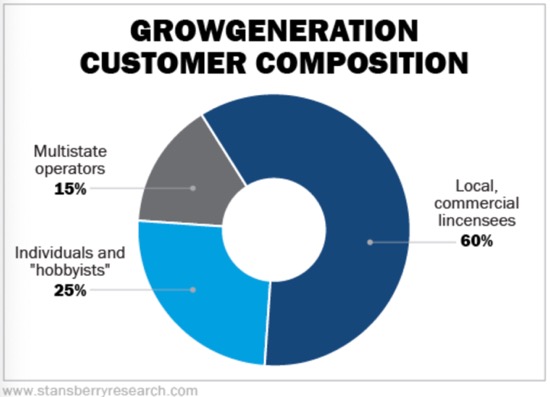

公司90%的收入来源于大麻业务客户。如上图,在大麻行业中,60%是门店当地的公司客户,25%是个人,剩余15%是大型多州运营商(MSO)。

公司客户是指已获得在相应州种植、加工或分发大麻的合法许可证的公司,每个大麻合法化州都有很多这样的公司,它们是美国合法大麻产业的支柱。

当下,Grow Generation客户60%的业务来自美国各州合法交易公司。除非这种状况被逆转,怀疑Grow Generation的收入前景。

另外,当某一小部分客户占据了公司巨大的收入比时,这类客户反而对公司构成较大风险。好在Grow Generation的客户集中度情况对公司不构成威胁。Grow Generation在美最大的单一MSO客户Curaleaf 库拉利夫(场外交易代码:CURLF)的销售额只占比总销售额的15%。

成熟且有远见的公司核心管理层

许多新的大麻业务公司都是初创公司,拥有聪明但可能相对没有实力的创始人和管理团队。然而,Grow Generation拥有一支强大的管理团队,他们充满了责任感和领导力。

增长潜力和估值的可比性分析

基于以上的了解,那么对于Grow Generation的股价预期如何呢?

传统性质的大麻股票给投资者的印象是交易不稳定,成交量很低,多数为个人持有,加上有关于大麻的争议性,大麻股的股价潜力看似一般。

但Grow Generation不是传统的大麻股票,它是支持这个产业发展的中间企业。

因此,我们也做了一个企业价值(EV)可比性分析来探讨股价的潜力预期。

我们将Grow Generation与农业、建筑用品和服装行业的估值进行了比较,根据可比行业的2021年预期倍数,我们预期Grow Generation股票价值为9美元,比当前价格高出54%。需要注意的是,FactSet预期GrowGeneration的增长幅度为38%。

与表里的三个行业相比,Grow Generation的预期销售增长率更高,我们认为该公司股票可以溢价交易。因此,我们对于9美元的目标价预期是满意的。且保守估计,随着公司规模的扩大,2022年,公司收入增长率将稍稍放缓至20%,预期股价为12.50美元,比目前水平高出115%。

关于Grow Generation 的五大长短期风险

1、长期风险----通过收购带动增长的风险。Grow Generation的战略是巩固和改善大麻行业分散的供应链。到目前为止,该公司已经收购了目前26家门店中的17家。一旦其潜在收购渠道萎缩,或对方要价上涨,这可能会影响公司的收入和盈利增长。

2、长期风险----同店增长放缓的风险。在同一时期内经营的商店的销售额增长可能会放缓。2019年同店销售额增长比例为36%,第四季度增长幅度则为62%。到2020年,Grow Generation的同店销售额增长率将为20%。新进投资者可能会认为这是一个负面信号。

3、近期风险——3月财报风险。3月中旬,Grow Generation将公布2019年第四季度和全年的财务细节。届时,公司还将向投资者更新2020年、2021年的预期业务情况及财务指引。如果不符合投资者预期或低于现有指引,股价可能会下跌。

4、近期风险——强劲的股价或迎止盈风险。自2020年初以来,Grow Generation股票表现良好。自我们开始跟踪研究以来,股价已经上涨了43%。短期投资者或想获利了结,这将给短期内对股价构成压力。

5、短期风险——管理层和早期投资人抛售风险。最近,我们看到包括该公司的首席执行官和总裁在内的一些内部人士和早期投资者抛售了公司部分股票。这是我们第一次看到管理层抛售,比例约占管理层总资产的10%左右。贝瑞认为这或许代表着对于六年艰苦工作的某种货币化。此外,总部位于纽约的GothamGreen Partners作为原始投资者登记了46.6万股大宗交易(大约占其总持股的9%),预期其中的一部分或所有股份或在未来90天内出售。

尽管有以上这些风险,我们仍然对大麻股中“家得宝”很看好。因为GrowGeneration有能力服务于合法和非法交易的整个大麻市场, 这个市场是合法化交易市场三倍之大。且公司自成立以来财务状况稳步改善,到2019年每家商店的收入增长了91%, 此外公司有数百万现金,几乎没有债务,管理层经验丰富,并以公司成长为导向。

所以我们相信Grow Generation股票在大麻行业的增长下会有超越市场的表现。

最后值得注意的是,Bob Nardelli(家得宝前首席执行官),是该公司的高级战略顾问。所以,不难想象GrowGeneration即将会给大麻行业带来新的惊喜。

分析师:Thomas Carroll

风险提示:本文系基于历史数据,核心不构成投资建议,欢迎指正交流,转载请注明出处。

版权声明: 本文为贝瑞研究原创,如需转载,须获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。