再次扔出 "王炸"的宁德时代:真的让特斯拉别无选择?|贝瑞研究

摘要:笔者认为宁德时代的技术平台不会是乘用车电池的最终解决方案,宁德时代捆绑特斯拉想必没那么容易,但其也不完全依赖一家车企。$宁德时代(300750)$

2月26日晚间,动力电池巨头宁德时代再次扔出 “王炸”,接连发布定增方案以及投资公告,涉及资金总额约300亿元。

100亿的公司债和200亿的股票定向增发,A股创业板市值第一股宁德时代发起了IPO以来最大规模的融资行动,绝大部分资金将用于产能扩建。在此之前,公司宣布将在2020年下半年起为特斯拉供应电池,为期两年。

市场似乎未卜先知。宁德时代的股价,从2019年11月启动历史性的大涨行情,最高触及169.89元。但在2月初公司与特斯拉的合作公开后,股价出现了明显回落。

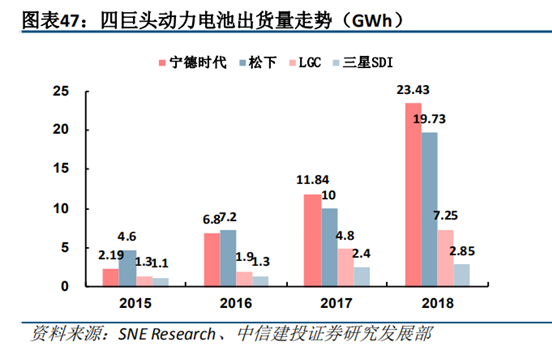

事实上,宁德时代此前已经是戴姆勒、本田、丰田和大众的电池供应商,根据韩国市场研究公司SNE Research的数据,公司2019年出货32.5千兆瓦时的汽车锂离子电池,占全球份额为28%。但这并没有显著提升宁德时代的股价。

看得出,市场对宁德时代的估值,全系于特斯拉一身。特斯拉倾向于使用无钴电池,宁德时代投其所好。但这家中国公司的电池技术,能否架起足够深的护城河,从而让特斯拉别无选择?

新能源车电池的异军突起的竞争格局

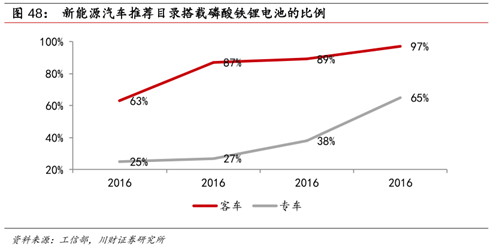

来自第三方统计机构的数据显示,中国新能源汽车总装机量约62.2GWh,其中三元电池占比65.1%。在客车、物流车和特种车上,磷酸铁锂应用较广,但在乘用车上,镍钴锰三元电池(NCM)占绝对的优势,比例高达94%。

就目前新能源汽车的电池技术应用看,市场是三元电池和磷酸铁锂电池之间的PK。对比之下,三元电池能力密度高,但由于钴作为原材料,其成本更高,同时寿命较短;碳酸铁锂电池则相反,寿命更长、材料成本更低,但能量密度更低。

这两种电池的发展方向是补齐各自短板。三元电池要追求低钴化降低材料成本,磷酸铁锂电池则要提高能量密度,让单位质量的电池储存更多的电量。

特斯拉为什么要用宁德时代的电池?正是后者通过技术手段提高了碳酸铁锂电池的能量密度,让这种低材料成本的电池更适用于乘用车。所以,磷酸铁锂电池将从大型客车、专用车普及到规模更庞大的家庭乘用车市场,这是新能源电动车目之所及的发展趋势。

不过,目前市场上应用的其他电池技术,也有异军突起的可能性。比如日韩企业在高端车型上应用的更高能量密度的新型三元电池NCA,还有正在进行技术攻关的四元电池NCAM,以及全固态电池等。

宁德时代的技术足够硬核吗

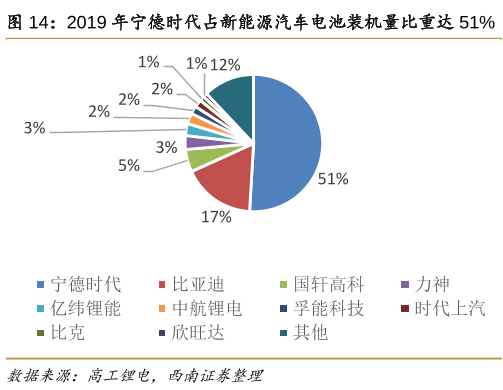

整个国内新能源车电池市场,宁德时代占比超过51%,一家独大,这是它作为新能源电池龙头的基础。但其成长性,要看技术领先幅度。

改进磷酸铁锂电池的能力密度,宁德时代自主研发了CTP电池开发平台(Cell To Pack)。而开发这项技术不是基于乘用车,而是为了服务于客车厂商,后者是宁德时代早期的大客户。

在早期阶段,宁德时代负责提供电池模组、大巴企业进行组装。但是在中国境内公交大巴新能源补贴下降的背景下,宁德时代放弃模组的形式,直接把电芯集成到电池包,优点是提升了电池包空间利用率、减轻电池包重量、提升能量密度并降低了成本。

CTP在乘用车上的应用逻辑,同商用车放弃模组、直接集成电池包的技术路径是一致的。尽管包括特斯拉和蔚来在内,多家新能源汽车厂商都同宁德时代展开了CTP电池的合作,但是市面上还看不到实际应用这一电池技术的量产乘用车车型。而与CTP技术逻辑类似的刀片电池应用方面,比亚迪要快了宁德时代一步,最早3月份使用在公司旗下新能源车型“汉”之上。

然而,无论是CTP还是刀片电池,都只是制造工艺上的创新,电化学材料本身并未改变,磷酸铁锂材料本身的缺陷并未改变。言外之意,宁德时代的技术平台,不会是乘用车电池的最终解决方案。它只是解决了铁锂体积能量密度的弊端,使得400-500公里续航的乘用车可以铁锂了,而之前底盘是装不下的。

而未来特斯拉会不会全面采用碳酸铁锂电池,还是未知数。

马斯克的偏好:拒绝一家独大

钴是电动汽车电池中最昂贵的金属之一,每吨价格在3.3万美元至3.5万美元之间。钴价昂贵,这是马斯克力推无钴电池的主要原因。但是,无钴,不一定就只能选磷酸铁锂。对于马斯克而言,更不期望发生的事情是电池供应商一家独大、掌握垄断定价权。就像三星掌握手机面板工艺,而苹果受制于这方面的短板。

马斯克正谋求从多个供应商那里获得多元化的电池方案。特斯拉计划在2020年交付50万辆汽车。在2019年第四季度的财报电话会议上,马斯克证实,除了松下,该公司还在与LG化学等公司合作。同时,特斯拉还计划制造自己的电池。

事实上,特斯拉自己生产的电池就是含有钴的三元电池,三元电池有更好的电池管理系统(BMS)和更强的续航能力。也有观点认为,即便特斯拉会在一部分车型中投入无钴电池,但用户更加认同特斯拉的三元技术,天然上更加愿意三元电池的特斯拉汽车。

而宁德时代的竞争对手,也不只是比亚迪。松下曾是特斯拉的唯一电池供应商,但他们宣布已与丰田汽车敲定了成立合资公司的协议。这家日本汽车制造商将持有新成立的电池公司的51%的股份,松下持股49%。

市场认为宁德时代可以通过CTP技术优化的碳酸铁锂电池捆绑特斯拉,想必没那么容易。事实上,宁德时代的客户来源与LG化学相似,后者以国际客户为主,前者则以国内客户为主,相同点是订单分散不集中。这样的拓客路径也决定了宁德时代不会依赖于特斯拉或其他某一家车企。

短期业绩弹性遭到削弱

当下宁德时代的电池出货量已经占据了中国国内超过50%的份额,紧随其后的比亚迪占比仅为18%。但这并不意味着规模竞争和市场集中度提高告一段落。

宁德时代的电池产能在2017年至2018年大规模释放(从11.84GWH到23.43GWH),后续业绩增长的弹性仍将主要来自于此。中信建投证券分析师预计,2020年宁德时代仅自有产能有望达到54GWh,加上合资产能合计89GWh。

不过,公司在财务处理上的一些特殊做法可能会短期内削弱业绩弹性。一方面,宁德时代的固定资产折旧比同行业更加激进,目前是4年,而对手普遍在10年左右,激进折旧后,公司近两年利润面临一定的抵消;另一方面,公司计提售后服务费及产品质保金为负债项的比例,要高于同行业竞争对手,而实际发生的售后服务费占计提的比例较低,所以利润存在一定的低估。

不可否认的是,宁德时代的现金流表现极为健康。主要体现为2018年及2019年上半年的财务报表中经营性现金流净额数倍于净利润,同时销售商品及劳务获得的现金超过当期营收,作为上游供应商具备优秀的回款率。这也是公司敢于举债扩张的底气所在。

鉴于目前宁德时代并未公布与特斯拉合作的细节,市场无法预测特斯拉订单能带来多少营收增量。而基于公司的扩产规模以及健康的现金流状况,再考虑到近期公司股价随着大盘指数回撤而回调,估值仍具备丰富而积极的想象空间。

签约分析师: Kai

风险提示:股市有风险,投资需谨慎。文中观点不构成投资建议,欢迎指正交流。

版权声明: 本文为贝瑞研究原创,如需转载,须获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。