京东港股IPO Coverd Call 大型套利教程

请关注公众号:可可的快乐小屋

今天的中心思想就是,怎么利用京东IPO回归港股这个唯一性的机会,得到更大的折价去套利(今天的内容高深,融合了音频,不认真听将会完全不知我所云)。

我们都知道京东是第三个上市的回归中概股(前两只是阿里巴巴、网易),前两只都折让了3%发行的IPO (也就是让投资了便宜3%拿到货),某种程度上来说认购回归股IPO本质上就是为了赚取这个价差,相信如果没有价差,也不会有人认购!网易、京东是好,但可惜的是3%折价发行,相信利润空间也不会很大。

根据以上经验,折价3%发行IPO是以后中概股回归的常态。

由于存在前两次经验,我们这次认为京东同样会大致折让3%左右,但我有个好办法,让您京东折让5%左右拿货,这就是需要利用著名的期权交易策略Coverd Call。下面正式解析说明:

首先来看什么是Coverd Call,看我百度截图如下:

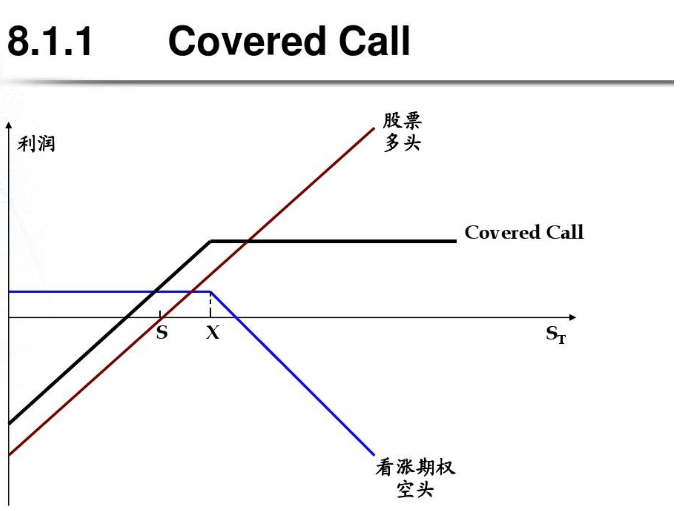

我们可以看到上图 Coverd Call是一种期权的买入正股+卖出看涨策略。

这样做的目的就是在持股的情况下,利用期权卖权,固定多赚一份权利金,以保证万一正股股票跌了,能弥补一部正股下跌的损失。简单来说就是折价买入正股!由于打新股中签后,就等于是持有了正股,因此这个策略正好,配合打新股使用,唯一的难点在于您要大致判断中签的金额,来决定期权卖出的数量。

这个策略它的唯一缺点就是正股如果还是继续大涨,你却不能赚到更多的钱(仍然属于套利方案)。

因此我们可以视为

京东IPO折让3%+建仓Coverd Call 继续送给你折让2%,合计折让5%,这比直接申购京东多赚了2%折价,没有其他风险,我敢说一定有机构也会这样操作的!某种程度上来说这也是delta0值中性策略的一种。

由于任何策略都是完美平衡的,自然会都有它的优缺点!

优点:在IPO定价后到上市这段期间,万一美股大跌,我们得到是5%折让,而不是直接IPO的给予的折让的3%,自然安全系数更高了。

缺点:在IPO定价后到上市这段期间,万一美股继续暴涨,比如又涨了5%以上,港股上市后必然大幅跟涨,而我们将会对5%-2%-期权建仓的和正股之间的价差=3% 以上那部分超额涨幅中无法获取好处(简单来说京东如果定价后继续上涨5%,而且还往上走的话就和我们无关了)。

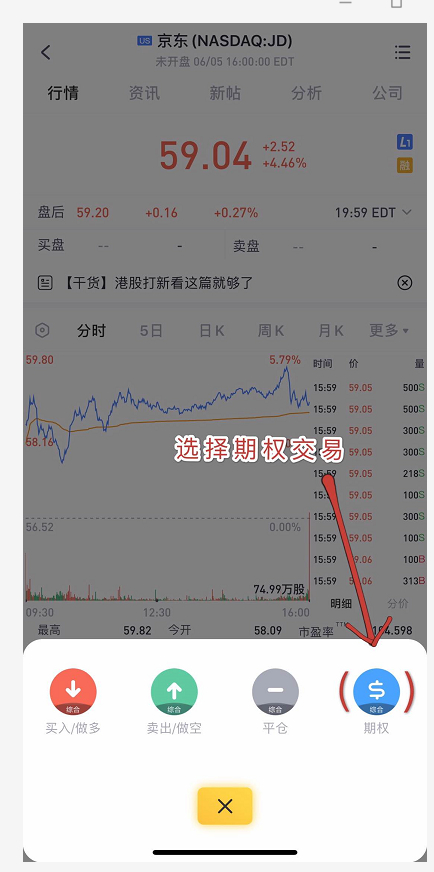

举例:比如京东美股现价59元 ,我们做了一个61元的卖出看涨,假设权利金为1,只要京东在港股上市的的时候,美股没有涨到61元以上,我们的策略都是有效的,赚到了5%折价+京东正股变化,但是当京东涨到62以上的时我们这次套利就固定的只能赚3%了。

反过来可以这样理解,京东现价59美金,最后肯定不是59等价发行,是会折价3%发行,也就是57发行。而由于我们期权的Coverd Call策略的存在,又多赚了1元权利金,那么自然等于是56拿到的京东IPO价格。

由于京东已经大涨很久了,继续涨到62元以上的概率也不大,因此,本策略将会比较安全。

注意期权操作的建仓点,最好是京东定价后的那一天,这样就能知己知彼了。

由于申购港股京东IPO只要中签,就等于做多美股京东,也就等于买入了一部分想等价值京东的美股!但凡参与申购这次IPO的,不管你承认不承认,其本质上其实就是为了套利,为了赚3%IPO折价那部分套利。

因此,进行Coverd Call 套利,其实就是增强了我们这次套利的空间变为5%, 所以说这是一种很实用的套利增强战术!

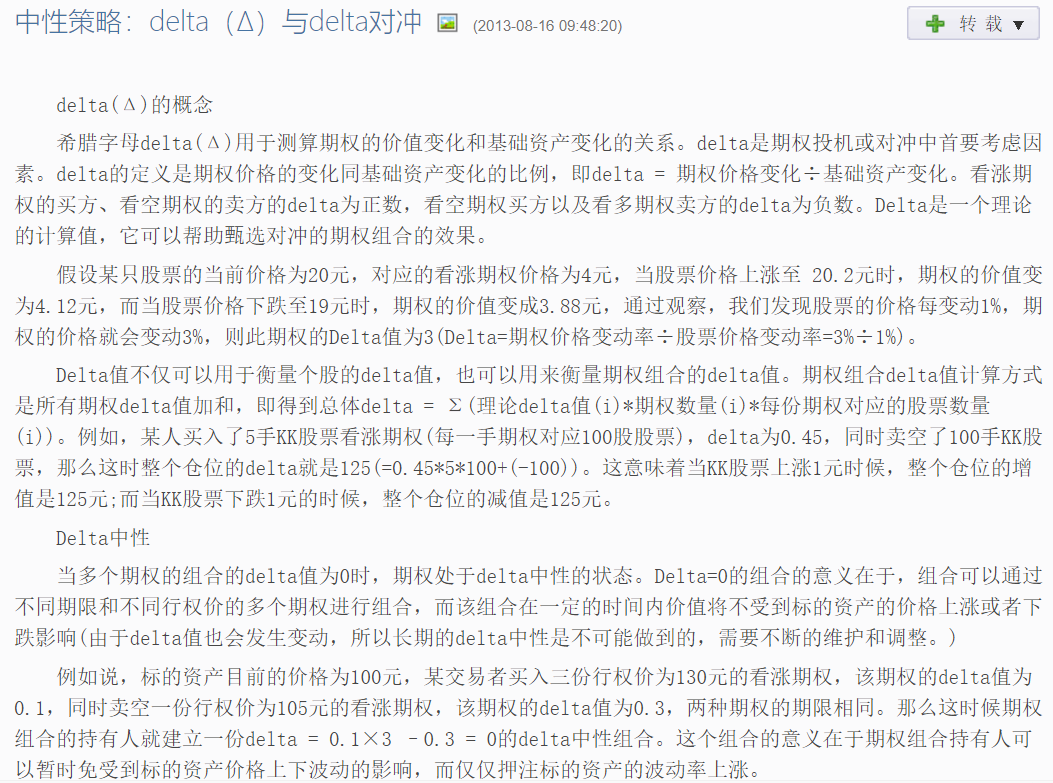

Coverd Call 本质上来说还是Delta对冲属性的一部分,下面百度截图描述的就是Delta对冲,这样来赚取期权卖权的时间价值或者是隐含波动率。

最后还有一个非常非常重要的事情,就是卖出期权卖出的量是多少才能对应中签数量的问题。

①首先你要有清晰的认知,大概能中多少手港股,我个人觉得一手中签率15%左右,50手中一手,只能这大致判断了,相信您也自己能够估算。

②一手京东入场费是12000港币,折合1548美金,折合26股美股的大致含金量。简单来说就是中签一手等于买入26股美股京东

③一手期权等于100股正股美股京东,也就是一手Coverd Call 大致对应中签4手港股京东!

④如果您假设能预计自己中12手京东的话,那么就卖出看涨3手京东期权去对应吧。

以上部分是基础策略。

以下为高深进阶,不懂的话,那真的真的就算了!本人也会采取上述建议策略

⑤高深进阶Delta0值对冲(机构有可能这么做,到这里期权就算学到家了)

由于一手期权等于100股正股美股京东的关系(但是含金量上确是看Delta值的对应的)。

如图:右边的红圈圈显:60元正股的京东Delta是0.45,那就意味着它对应的持有风险目前是等于0.45×100股=45股京东

请大家推论下边的61元京东的Delta 0.38等于买入多少股正股呢?答案是等于买入38股正股。

因此由于一手IPO对应,24股京东,理论上中签2手,也可以大致卖空大约卖出一手看涨期权。这样的一个法则叫做Delta0值对冲,这样的好处是大幅增加了您的权利金,也就变向增多了您IPO折价关系,比如7%。

可惜,这个策略有个弊端,就是因为Delta不是线性关系,就是说买入期权后,Delta 是不是一成不变的等于持有38股的风险呢?

当然不是!

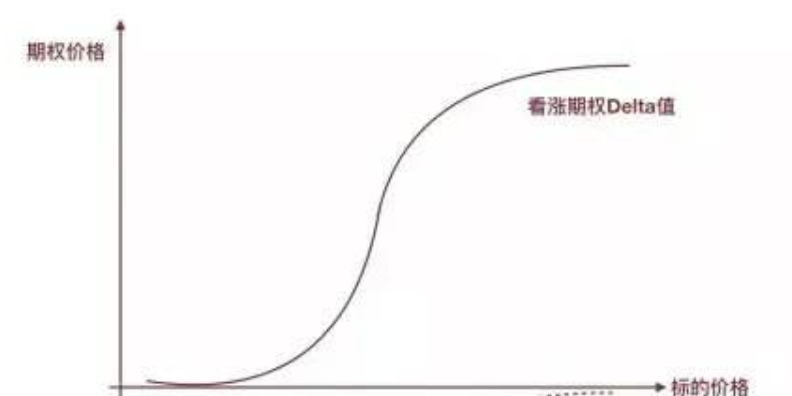

由于期权是非线性关系(看下图),大家一定要知道期权所有的5个指标,和5个指标的组合,全体是曲线式变量!非常的复杂!买权的期权Delta永远会在>0和<1之间徘徊,虽然建仓的时候可以等量Delta对应建仓,但是一旦发生特殊波动(比如美股熔断),将有可能给你带来灾难式恶果。

不懂得朋友不要轻易尝试Delta0值对冲,我们以后再学习也不迟。

请关注公众号:可可的快乐小屋

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- TorisQ·2020-06-11这个得点个赞!点赞举报

- 骈_1274·2020-06-11看不太懂点赞举报

- Rogin·2020-06-09评论点赞举报

- oweo8888·2020-06-09牛啊点赞举报

- 潘东升·2020-06-08好复杂点赞举报