被“小看”的万科A:未来股价更高完全合理 |贝瑞研究

被“小看”的万科A:未来股价更高完全合理

来源:Valens Research&贝瑞研究

前言:在统一会计核算准则下,中国万科集团(万科A,代码:000002)的资产收益率、资产周转率表现都远远超过其同期财报披露的数据, 鉴于其未来的强劲增长,预期未来公司的更高股价也完全合理。

本文聚焦:

1、万科一季度财报数据乐观 但疫情的负面影响聚焦在二季度

2、财报中少数股东权益费用“拖累”真实资产收益率

3、统一会计核算下 万科有超乎想象的盈利能力

4、中国万科的强劲增长“完美弥补”低利润率

5、中国万科市盈率估值低于历史平均水平

6、中国万科统一盈利增长率、估值低于同业平均水平

贝瑞研究声明:文中观点基于历史及公开数据,仅供交流探讨,不作为直接投资建议,欢迎关注和转发。

万科一季度财报数据乐观 但疫情的负面影响聚焦在二季度

上周,24家房企公布5月份销售业绩,22家房企销售业绩实现同比稳定增长,2家企业销售业绩回落,其中万科以612.8亿元的销售额位居前列。

由于疫情影响关闭,中国房地产市场受到这一流行病的严重影响,零售和酒店业受到的冲击最大。商业地产成交量较1-2月同比暴跌近七成。

然而,这家销售额位列全国第二的中国房地产开发商——中国万科(China Vanke Co., Ltd.)却逆势而上。在万科A最新公布的2020年第一季度,尽管公司收入下降1.24%为477.74亿元。房地产销售面积884.8万平方米,同比下降4.3%,归属母公司股东净利润却同比增长11.5%达到12.49亿元。

分析师们可能认为,这是良好复苏的迹象。但由于大部分封城期发生在2020年第二季度,万科更有可能在2020年第二季度公布更糟糕的业绩,也很可能打算在第二季度一次性进行“巨额冲销”。

“巨额冲销”通常会在实际现金收益暴跌,且财务报告异常的情况下发生。百科对巨额冲销的解释为指通过操纵可操控性应计项目,把以前年度应确认而没有确认的损失或把以后期间有可能发生的损失集中在一个会计期间确认,使利润在不同的会计期间转移,以达到调节利润的目的。

美国公认会计原则(US GAAP)允许企业的管理团队实施这一策略,而且他们必须每年核验自己的业务,以检查潜在的减记和重组。通过这一策略,在本已不景气的季度或年度内一次性确认损失,使管理团队有机会在未来展示更好的业绩。

财报中少数股东权益费用“拖累”真实资产收益率

抛开“巨额冲销”的可能性不谈,财报中的指标仍然不能全面反映万科的实际运营盈利能力。

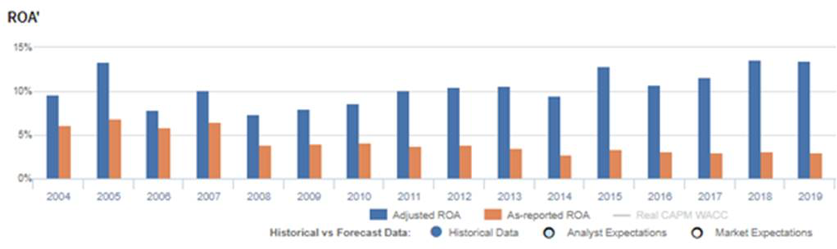

我们通过统一的会计调整,可以更好地反映公司的实际经济盈利能力。从万科2019年的业绩来看,万科的统一会记下的ROA为14%,几乎是其财报数据的3%ROA的5倍。

而导致财报数据下的资产收益率扭曲的一个关键指标是少数股东权益费用。

少数股东权益费用是公司归属于少数股东的总收益的一部分。这些少数股东是持有公司50%以下股份的投资者或其他企业。

少数股权费用从公司总收益中扣除,万科A 定期报告以说明分配给公司少数股东的部分收益。

然而,从公司净收入中剔除少数股东权益费用后并不能代表公司的整体业绩,这使得公司的盈利能力看起来比实际情况要弱得多。要把这部分费用加到公司的净收入中,才可以看请公司真正的完整盈利能力。

统一会计核算下 万科有超乎想象的盈利能力

在加回少数股东权益支出和其他统一调整后,公司2019年的统一ROA为14%,而不仅仅是财报数据的3%ROA。

通过统一的会计核算,我们可以看到,公司的真实ROA实际上变高了。中国万科过去16年的平均资产收益率在7%至14%之间,而财报中同期的资产收益率仅在3%至7%之间。

图注:黄柱财报ROA,蓝柱统一会计下的ROA

如上图,在过去的16年里,中国万科的统一资产收益率一直高于其报告的资产收益率。例如,2019年报告中,公司的ROA为3%,明显低于其14%的统一ROA。当2015年统一资产收益率达到13%时,其报告的统一资产收益率却仅为3%。

万科的统一ROA从2004年的10%上升到2005年的13%,再在2008年降至7%的历史最低水平,之后,在2015年逐渐回升至13%,2016年回落至11%,然后在2019年回升至14%。

所以,财报中的指标扭曲了市场对公司盈利能力的看法。如果只看财报的ROA,分析者会认为这是一家弱于实际经济指标的公司。

中国万科的强劲增长“完美弥补”低利润率

万科公司统一资产收益率的周期性主要由统一资产周转率和统一利润率的趋势推动。

图注:黄柱财报利润率,蓝柱统一会计下的利润率

统一利润率从2004年的12%上升到2007年的16%,2008年下降到12%。然后在2010年恢复到16%,然后在2016年逐渐下降到10%。随后,2019年统一利润率再度达到14%。

与此同时,统一资产周转率从2004年的0.8倍增长到2005年的1倍以上,2006年至2012年在0.5倍至0.7倍之间。然后在2015年达到1.1倍的峰值,再在2019年降至1.0倍。

根据历史数据,统一资产周转率和统一利润率的波峰和波谷与统一资产收益率一致。

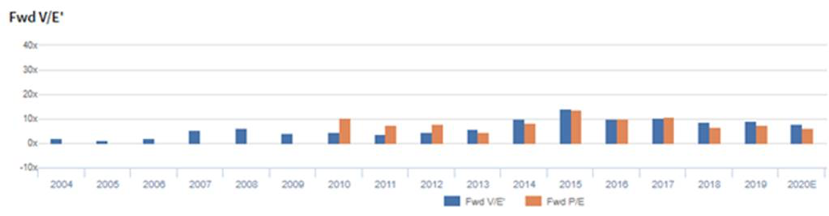

中国万科市盈率估值低于历史平均水平

目前中国万科的市盈率低于企业平均水平,为7.8倍的统一市盈率(图中蓝条),这与报告的市盈率为6.4倍(橙色条)基本一致。

在此基础上,市场预期2024年统一资产收益率将降至4%,同时未来统一资产增长率将达到14%。

不过,分析师们还有更乐观的预期,预计2021年统一资产收益率将增至15%,同时统一资产增长率也将达到12%。

中国万科统一盈利增长率、估值低于同业平均水平

正如万科A的统一会计核算表,其统一市盈率为7.8倍,远低于企业平均估值水平,但与自身近期历史接近。

低市盈率需要低的每股收益增长率来维持。以万科A为例,该公司最近表现出10%的每股收益均匀增长。

卖方分析师提供的股票和估值建议通常提供的指导或洞察力非常差。不过,卖方分析师的短期盈利预测往往涵盖了有用的信息。卖方分析师预测,中国万科2020年和2021年的增长率将分别为29%和19%。

我们运用中国会计准则(CAS)下的收益预测数据,并将其转换为统一会计下的收益预测。根据目前的股市估值,我们可以使用盈利增长估值指标回到所需的增长率来证明万科A 25-26元的股价是合理的。这些通常被称为市场嵌入预期。

根据计算,在未来三年内,即便万科的统一收益每年可能缩水14%,仍然可以维持目前的价格水平。卖方分析师对中国万科盈利增长的预期高于当前股市估值的要求。

此外,公司的盈利能力是平均水平的两倍。但现金流低于其债务总额,包括债务到期日、资本支出维持和股息。总之,这意味着面临信贷和股息风险。

综上所述,万科2020年的统一盈利增长低于同业平均水平。此外,该公司的股价低于同行平均估值。

UAFRS如何帮助您看清企业的真相

一些世界上最伟大的投资者从价值投资之父本杰明·格雷厄姆教授那里学到了很多,大都非常接近他的投资理念。

他的追随者包括:

沃伦·巴菲特和伯克希尔·哈撒韦公司的查尔斯·芒格;戴维斯基金(Davis Funds)的戴维斯(Shelby C. Davis);第三大道价值基金(Third Avenue Value Fund)马蒂·惠特曼;First Eagle的Jean-Marie Eveillard;峡谷资本(Canyon Capital)的米奇·朱利斯(Mitch Julis)

这些伟大的投资者都学习了证券分析和估值,运用这种方法来管理他们数十亿美元的投资组合。

统一调整财务报告准则(UAFRS)可以作为对GAAP和IFRS以及PFRS中存在的许多不一致的解答。

根据UAFRS,每家公司的财务报表都是在一套一致的规则下重新编制的。由此产生的基于UAFRS的收益、资产、债务、来自运营、投资和融资的现金流和其他关键元素,成为更可靠的财务报表分析的基础。

每周我们将关注一家跨国公司,从UAFRS和外界报道的角度来看,这是非常有趣的。我们强调中间会有一个调整的过程,这也说明了为什么其实财报里报道的数字有时是不可靠的。

通过UAFRS这种方式,我们可以更好地了解推动某只股票实现回报的因素,以及该公司的真实盈利能力是否反映在当前的估值中。

版权声明

本文为贝瑞研究原创,如需转载,须获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。