用高盛模型告诉你,百度应该如何估值(上)

$百度(BIDU)$ 自上期的那篇腾讯剖析之后,今天,我借着高盛的估值模型给大家聊一聊百度。

我们的关注点不是百度有没有被低估,而是给大家聊聊如何使用卖方投行的估值模型来看平台型企业。

正文开始前先自问自答三个问题。

为什么聊百度?

前几天,看见我常follow的一个博主推了一篇文章" <想不到吧,疫情后BAT中股价反弹最大是B>,这勾起了我的兴趣。

因为要不是作者俊二提起,我基本上都要忘了百度了。最近的印象还是 "百度沦为巨头市值的计量单位" 的那条段子。

但作为曾经的BAT巨头,百度的过往兴衰及何去何从还是值得探究一番的。毕竟,当年的BAT,B可是排在第一的。

为什么讲模型?

一是因为:对于业务众多的平台化巨头 (对于细分领域的新兴企业,估值模型反而没有那么重要),以 SOTP 为代表的估值模型对投资者理清思路还是很有帮助的。只是,外资行有时候过度模型化和财务至上的倾向也需要警惕。

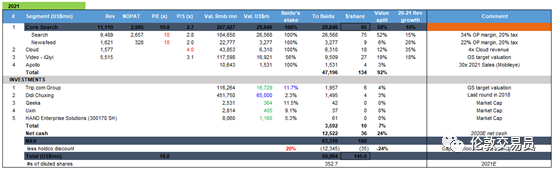

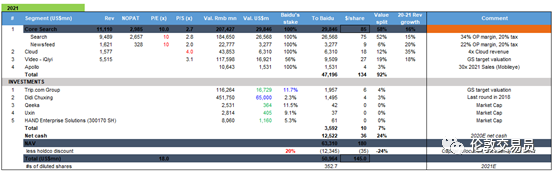

图:高盛5月下旬给百度做的 SOTP (Sum of the parts) 估值模型

(如果你需要高盛的百度SOTP的模型底稿excel的话,请在公号后台回复关键字"百度")

二是因为:与外资行的模型流相对的,是在互联网产业坐上火箭的过去十年里,投资圈受到一级市场和互联网圈的影响,出现了一种财务无用论的倾向,对投资的分析有点过于依赖 "流程图" 和产品思维;

而好的投资人,应该是两手都抓,相辅相成的。这篇文章其实也是写给我们新来的分析师的,说不上是指导,但也希望对他们能有所启发。

那为什么选高盛?

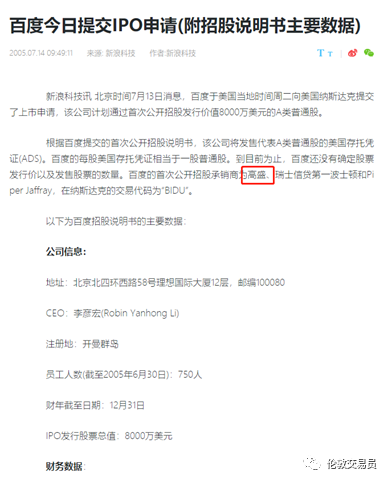

一是高盛家对中概互联网其实还算了解,有20年的深入跟踪。尤其是上市时间悠久、业绩可追溯期长的百度,高盛当初就是它的IPO承销方,从百度当时还是一家小公司的2005年开始 (当时百度上市时只有750个员工,如今的互联网大厂动则就是10万员工),完整见证了这家企业兴衰起伏的十五年。在这十五年里,高盛对百度 (及其同行和对手) 一直有持续覆盖,而且研究质量算相对不错的。

图:十五年前,百度还是一家小公司时的上市新闻

二是高盛在华尔街以及国内大众舆论的超强影响力;不管你对华尔街是爱是恨,一家企业的经营与估值或多或少都会受到投行们的影响;而作为华尔街的头牌,高盛的一举一动又会影响到全球的各大投行。

我不喜欢直接像上课那样讲模型,所以下文还是会把这些模型数字掰开揉碎成大家听得懂的语言,先让大家感受一下。

对于机构投资者,如果你觉得模型有用有意思,可以直接去找高盛要;当然,如果你能get到我们虚中藏实的风格,结合本文来看相信你的收获会更多~

预测股价,先预测收入

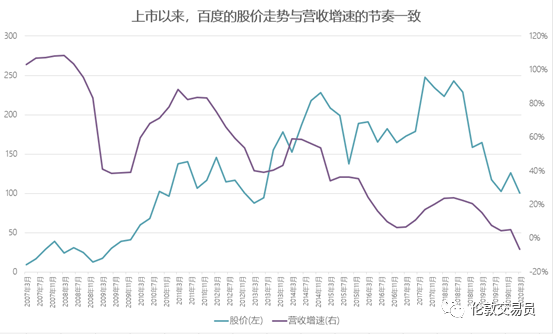

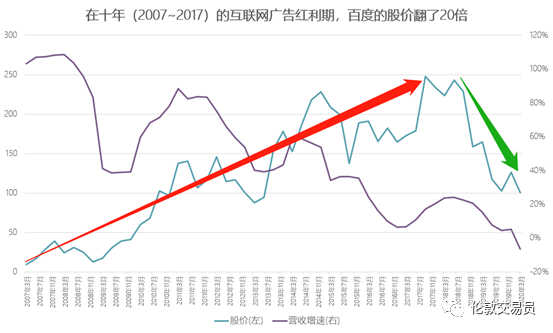

基本上从一上市开始,百度的营收增速变化就略微领先其市值变化。

以巴菲特为代表的价值投资者,最看重一家公司的印钞机属性;

而在追求成长的互联网市场上,大家更看重赚钱的加速度。

自然的,百度营收的三次增速下滑,都引起了其市值的下滑。

那么,想 "预测" 百度的未来营收,应该关注哪块呢?

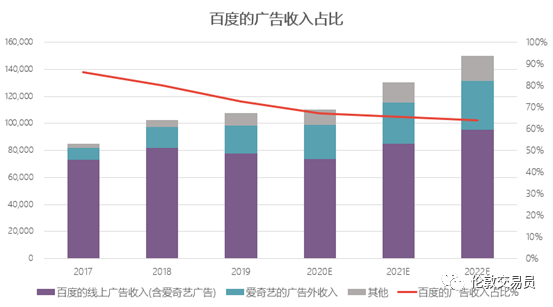

目前,百度的核心收入来源仍是其广告业务。

虽然百度正在逐渐降低对广告的依赖,但现今约7成的收入仍来自于广告业务:

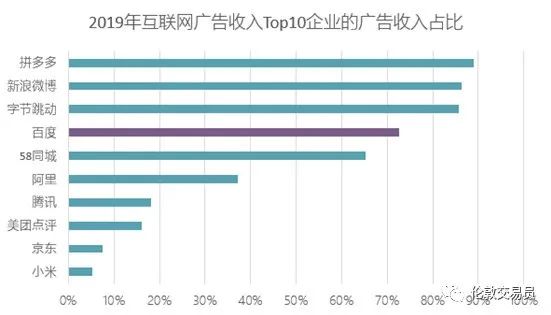

图:各互联网巨头的广告收入占比

坐上火箭的线上广告

其实,对互联网广告的依赖本不是坏事,这曾是上一轮互联网红利的大趋势。

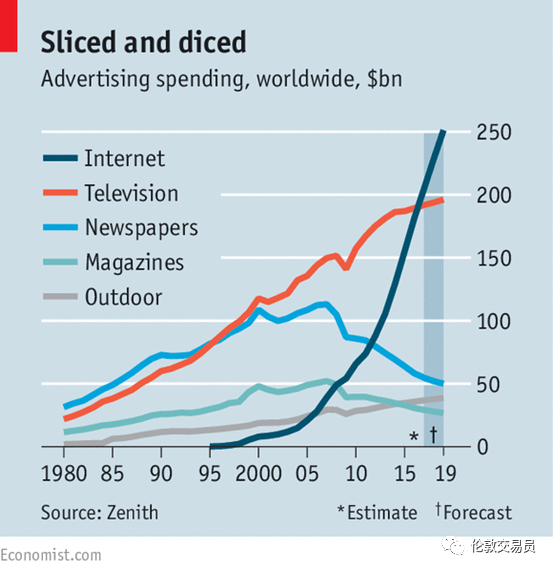

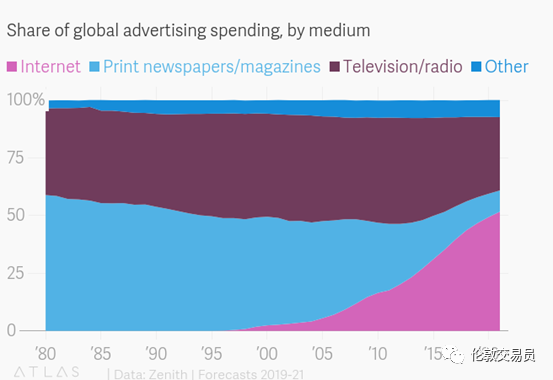

如今,在全球范围内,互联网广告已成为绝对主流,占领了整个广告产业的一半。

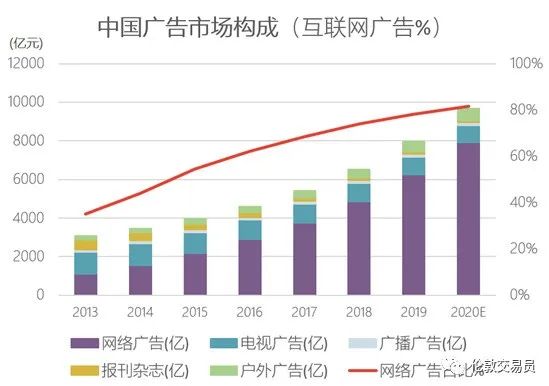

而在高度互联网化的中国,广告互联网化的趋势甚至还要更胜一筹,下图。

这也不难理解为何在过去十年有众多传统媒体人投身于自媒体或MCN,趁着内容需求爆炸下的供给侧真空,实现了财富自由。典型如咪蒙2015年离开南方都市报,在两年后实现年入5000w。即使是赛道格局稍好的电梯广告,其龙头股分众传媒也是跌跌不休。

数据:艾瑞咨询 (各家数据有微小出入,但大致趋势是差不多的)

2017,百度的转折年,从搜索到 "All in AI"

既然互联网广告这么赚钱,为什么百度从2017年起,开始大力向搜索以外的新兴业务进行投入?

百度有幸的跟上了互联网广告的大浪潮 (两张图),曾经也是不惧全球金融危机,实现了十年20倍的大牛股,直到2017年。

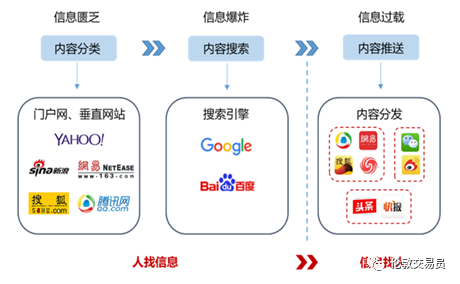

但之后,百度坐地收钱的轻松日子已经一去不复返,人找信息的搜索广告逐渐被信息找人的信息流所挑战。

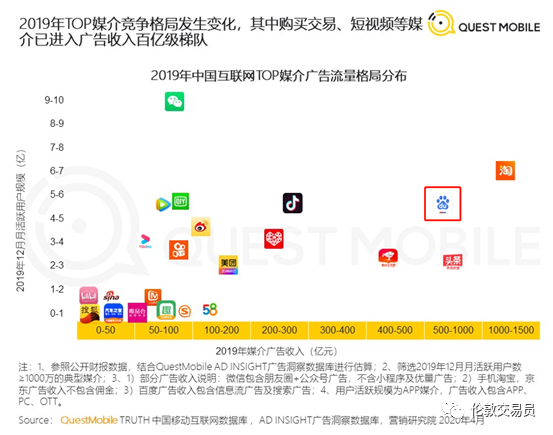

一年之后的中国线上广告市场,信息流更是实现了对搜索的超越 (下图)。

数据:艾瑞咨询 (各家数据有微小出入,但大致趋势是差不多的)

在中国线上广告整体高速发展的时期,这个细分赛道之间的增速差距还不显现,但到了如今的大盘瓶颈期时,百度的营收就与信息流巨头出现了差距。

(至于信息流广告是如何 "抢食" 搜索广告、以及字节到底是如何实现崛起的,我们留着之后再说。另外,这里也不是说搜索业务还能重返荣光,主要还是要和下面的估值来做对比)

搜索业务,出奇不行,守正尚可

但百度的搜索广告是真的将走向消失么?

我认为不会的。虽然被动推荐的信息流将侵蚀不少主动搜索的受众,但主动搜索对于互联网高价值用户仍然意义很大。

就拿字节跳动创始人 CEO 张一鸣自己的例子来说,当初张一鸣刚创业的时候,公司需要大量用到 Python,而那时 Python 这种语言还不怎么流行,因此,招人就特别不容易。张一鸣没有去拉勾这些垂直的招聘网站上去打广告,那么他是怎么样做的?张一鸣选择去百度买和Python相关的关键词广告,比如说Python里的一些函数,因为只有Python的工程师才会去搜这些关键词,结果这些关键词很冷门、很便宜,这样有的放矢的招聘效果也很棒。

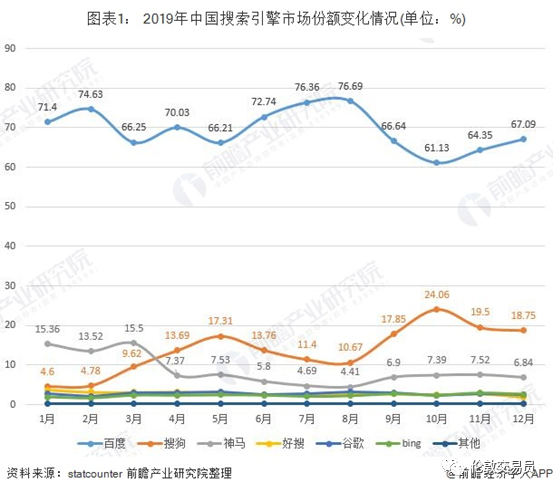

从搜索市场的竞争格局来看,其市场份额虽被信息流侵蚀,但其市场规模依然稳定。而在这不小的市场规模中,百度的份额依然很足,常年保持在70%以上的绝对龙头地位。

图:搜索赛道的竞争格局

总的来说,百度的线上广告收入 (搜索+信息流) 在未来的稳健性还是有的。

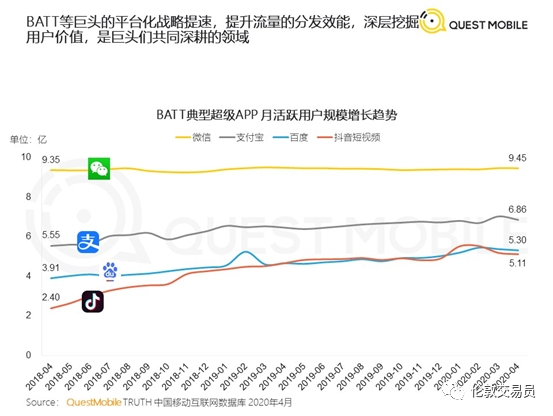

要知道,即使现在不少人吐槽百度已丧失了其流量入口的属性,但其实百度App作为一个百度聚焦后的拳头性产品,其数据并没有大家以为的那么糟,依然还在全民性的超级App行列。

百度App (业内常简称为 "手百" ),不仅是起到稳定用户基本盘和把守流量入口的作用,还能提到提升利润率的作用。

目前,百度的应用内 (in-app) 搜索现在已经占到整体移动搜索的一半以上,且 "手百" App已占到百度移动收入的一半以上了,其变现能力比网页端搜索更强、利润率更高。

其中较有代表性的可能是百度的托管页业务,这块发展挺快,上季度已占到了百度核心广告收入的约20%。这个我就深聊了,免得像软广,感兴趣的朋友可以看篇科普文章:" tab="innerlink" data-linktype="2" style="margin: 0px; padding: 0px; color: var(--weui-LINK); text-decoration: none; -webkit-tap-highlight-color: rgba(0, 0, 0, 0); cursor: pointer; max-width: 100%; box-sizing: border-box !important; word-wrap: break-word !important;"><广告营销越来越“南”,百度托管页解决了哪些问题>

图:百度托管页目前有多页、单页、小程序三种,商家端有完整的SaaS后台,而从用户前端看,观感分别是这样的 ↓

投资者在担心什么?

不过,在投资者的心里,百度的股价疲软,并不是 1.担心其流量业务 (搜索+信息流) 的印钞机属性不足,而是 2.对百度大力投入的新兴业务的想象力不足, 再加上3.一些舆论上的争议。

先说简单点的,即舆论上的争议。这主要是前几年的医疗广告问题,不过这两年的医疗搜索广告占比实际上已经不高了。

(阴影部分是高盛模型给的估值,他们在期待百度能把医疗广告再给加回来。不过这也说明了一个问题:其实很多企业所做出的争议性业务,也都是被华尔街给逼出来的。)

其实,对于高速发展的互联网公司来说,舆论争议其实并不是一个太大的问题,毕竟:"发展中的问题要在发展中解决"。像当初字节系在早年间产品,如内涵段子、甚至是今日头条也是常陷入到各种争议,但随着用短视频 "记录美好生活" 的抖音的推出,字节系在前几年的争议也就逐渐消失了,甚至大家现在还在替它操心起印度封杀该怎么办来。

所以百度股价的疲软,归根结底还是投资人对百度新兴业务的想象力不足。

为什么这么说呢?

投行是如何估值百度的?

聊到这里,我想先刹一脚。

或许会有读者会问,为何我前面一直在聊百度的搜索与信息流业务?而不是经常朋友圈刷屏的AI与无人驾驶?

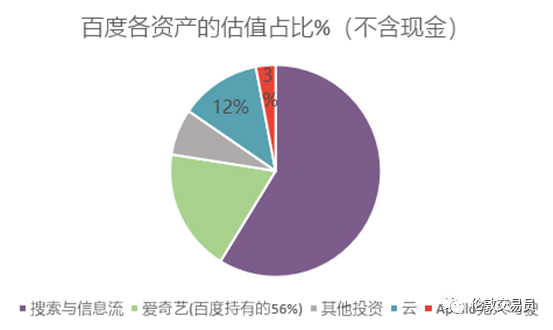

原因是,按照以高盛为代表的华尔街投行的估值模型,百度的搜索与信息流业务,不仅占到了百度营收的7成以上,还占到了近6成的估值 (58%)。

作为虽然不再高速增长、但格局稳健、高毛利、高净利 (运营利润率>40%)、低负债的搜索业务,高盛给个10倍PE不过分吧?

10倍PE基本上是对标水泥股的估值。在一些投资人的眼中,水泥与互联网搜索都是 "夕阳产业"。至于是不是夕阳产业,这个见仁见智。但对这种轻资产、高毛利的现金奶牛生意,10倍PE的估值,我觉得是不能叫做贵的。

见下图的红字 "10"。

(如果你需要高盛的百度SOTP的模型底稿excel的话,请在公号后台回复关键字 "百度")

也就是说,聊清楚了搜索业务,基本上就聊完了百度估值的五成。

聊完了搜索业务与信息流业务,基本上就聊完了百度估值的六成 (58%)。

而高盛给百度的估值中,还有7%的对外投资 (不算收入并表的爱奇艺)。这块比较杂。但这5个主要投资加总在一起也不会对百度估值带来多大影响,受限于篇幅,本文就先不细聊了。而且,考虑到高盛给这些对外投资已加上了一定的估值折扣,我认为7%的估值是不贵的。

也就是说,截至这里,本文已聊到的话题,已覆盖了高盛给百度估值的2/3了(58%的搜索与信息流+7%的对外投资)。

至于爱奇艺的19%,这块的估值方式,已有无数互联网人仔细聊过了。

其实大家关心的还是腾讯视频 "并购" 爱奇艺这个话题。

我们的核心观点已在上期文章" data-itemshowtype="11" tab="innerlink" data-linktype="2" hasload="1" style="margin: 0px; padding: 0px; color: rgb(121, 123, 170); text-decoration: none; -webkit-tap-highlight-color: rgba(0, 0, 0, 0); cursor: pointer; max-width: 100%; box-sizing: border-box !important; word-wrap: break-word !important;"><我为什么重仓腾讯?揭露一个关键指标>的末尾有说明/暗示,在此就不再重复/招黑了。

如果你理解不了,请参考之前百度 (作为各大平台的主要股东) 与携程主导的中国线上旅游平台的大整合。这极大的改善了中国线上旅游市场的竞争格局,将投资者们从碎钞机中拯救了出来(但是疫情来了也是一夜归零,所以大家的投资一定要做到反脆弱)。如果腾讯爱奇艺真的能实现联姻的话,或许也能达到这一效果。

毕竟,作为离钱更近的中国视频龙头,其估值只有中国音乐龙头的2/3,是比较有违常识的。海外的视频龙头 (Netflix),其估值是音乐龙头Spotify的4倍。

总之,就像我在上期文章末尾所述,大家需要从三方的利益动机去理解他们的信息披露。简单的说,爱奇艺与腾讯的整合与协作是很有可能的,但百度 "卖" 应该也是不太可能的。它可以是牺牲控股权,保留主导权。

大家仔细品味下百度公关总监的话:"爱奇艺是百度内容的重要组成部分,百度会一如既往地支持爱奇艺的发展"。我不认为他说的是假话,但就要看你如何解读了。

读到这里,你应该发现了,在还没有提到任何百度新兴业务的情况下,按照华尔街代表高盛的估值模型,我们已经聊完了百度整个业务估值的85%了。

相当于,百度在过去几年投入几千亿的云、AI、小度智能音箱、Apollo无人驾驶等新兴业务,加总在一起,在华尔街的代表——高盛眼中,只占整个百度估值中的15%,即600来亿。

图:来自高盛最新的百度估值模型

不知道大家怎么看,我个人觉得高盛模型有点保守了。其实这也是投行SOTP模型的常见问题,容易低估一项业务在盖特纳曲线 "复苏期" 以前的成长价值。(关于盖特纳曲线的理解,请往下面看)

我不是技术专家,但还是可以把这几块业务分别拆开来给大家看一看,具体值多少,大家可以自己衡量一下。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- SuperX·2020-07-04你的公众号?点赞举报

- 胖虎哒哒·2020-07-02写的真好,获益匪浅点赞举报

- 社会哥·2020-07-02万字长文么?先码再看点赞举报

- SuperX·2020-07-04百度点赞举报