米妮:ASML 2019年3季报分析

本文作者 管大宇期权学员 米妮

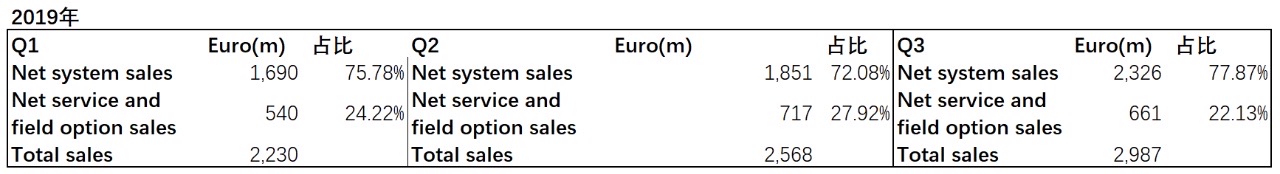

2019年10月16号盘前财报,当天股价下跌4.89%。Q3 GAAP EPS of €1.49 beats by €0.04。Revenue of €3B (+7.9% Y/Y) misses by €20M。

下跌的主要原因:

4台EUV推迟到2020年一季度交付,因EUV3400C的部件缺乏。2020年EUV确定预定量达到35台(Q2预测有31台)。产量也可确定,为公司目前最大产能。

2019年Q3的Memory交付差不多是前三年最低点。主要因NAND和DRAM的复苏期难以确定,CEO预计2020年Memory市场复苏,但建议跟踪Pricing的变化。暗示库存过多和行业复苏的延迟,带来供需不平衡,可能导致价格中枢下行。

Q3财务状况:

季报分析:

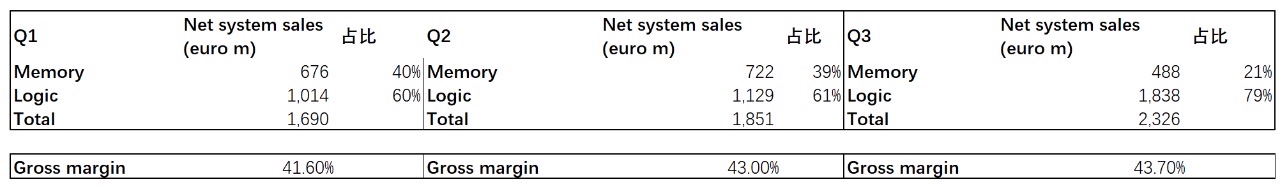

Q3的Systems销售占比加大,得益于EUV的销售。安装服务费用下降,低于预期,预计安装费用4季度会赶上。

Logic部分占比持续增高,Memory部分大幅下降主要是存储器市场未复苏,预计2020年大概率启动。行业在主动去库阶段。DUV 销售会随着Memory市场的恢复而上升。

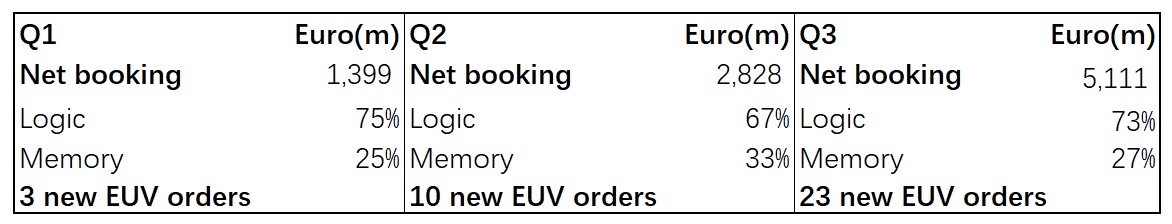

Q3的新订单额增长接近80%,EUV订单比Q2增加13个。暗示市场需求强劲。

EUV:

3季度交付7台EUV,预计4季度交付8台。

4台EUV收入延迟确认到明年1季度,虽然影响了2019年的收入,但对明年1季度收入是利好。

EUV产能爬坡期,接到的订单超过产能,预计明后年的EUV年产能争取达到40台以上。目前产能30-35,2020年的确定订单已经到35,几乎最大化利用产能。

Q4的Gross margin有望在四季度达到48%,得益于3400c的高毛利。

公司期待EUV家族的Gross margin在2020年达到40%。目前DUV margin在50%+, 未来EUV有望达到50%的Gross margin, 目前技术上有些难度。 提高公司的Gross margin有助于提高ROE, 2018年ROE为23%,Gross margin为45%。当EUV的margin提高到50%以上,ROE即将提高。

分红:

2018-2019年的Share Buyback暂停,改成分红,频率为半年。2019年上半年的分红为每股€1.05. 2020年重新宣布新的share buyback计划。$阿斯麦(ASML)$

展望:

Capex预计明年达到$800-900m,到2025年达到占比3%。

2019年的销售预计为€11.7b。

Q4毛利率预计达到48%-49%。

2020年确定35台EUV销量,销售有望达到€13b, 2025年达到€15-€24b。

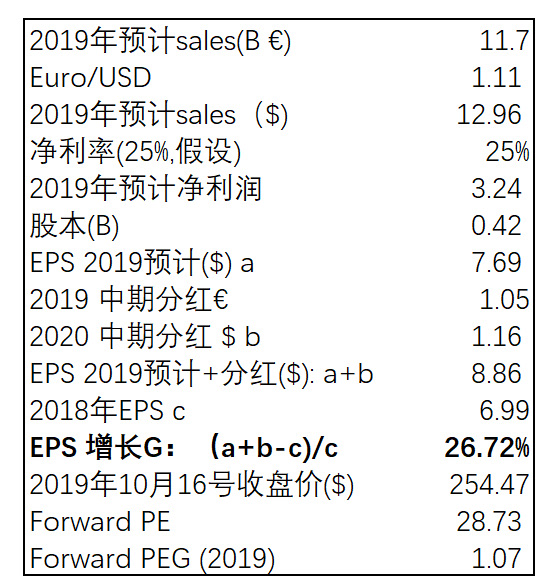

估值分析:

公司给出2019年收入预测为€11.7b, 假设净利率为25%。

2019年EPS计算:EPS+分红=$8.86。

基于2019年10月16日收盘价$254.47, 计算2019年Fwd PE为29倍, PEG为1.07.

综上分析,公司基本面稳定且收入确定性高,不确定性来自收入确认的时间,但不影响整体情况。2020年随着存储器市场回暖,有益于存储部分收入的提升。估值虽然已经不低,但基于成长性确定,继续持有的盈亏比不低。

本文所有内容仅限于投资者教育,所有内容不构成任何交易指引性建议,投资者需独立承担自己投资决策的结果。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 千本桜蔷·2019-11-10营收下降 一律都是跌的 别的都不用看点赞举报

- 陈玉歌·2019-10-18能追咩点赞举报