你要做好准备,G20之后美股和黄金会如何变动?(有更新)

G20的中美会晤马上就会有消息了,但是结果很可能并不如你意,或者说影响没有你想象的那么大。

其实这次G20,金融圈的关注度并不高,除了在一天前,努钦曝出了一则乌龙新闻,让市场微微出现了震荡,但毕竟是小插曲一段,很难改变大的周期趋势。

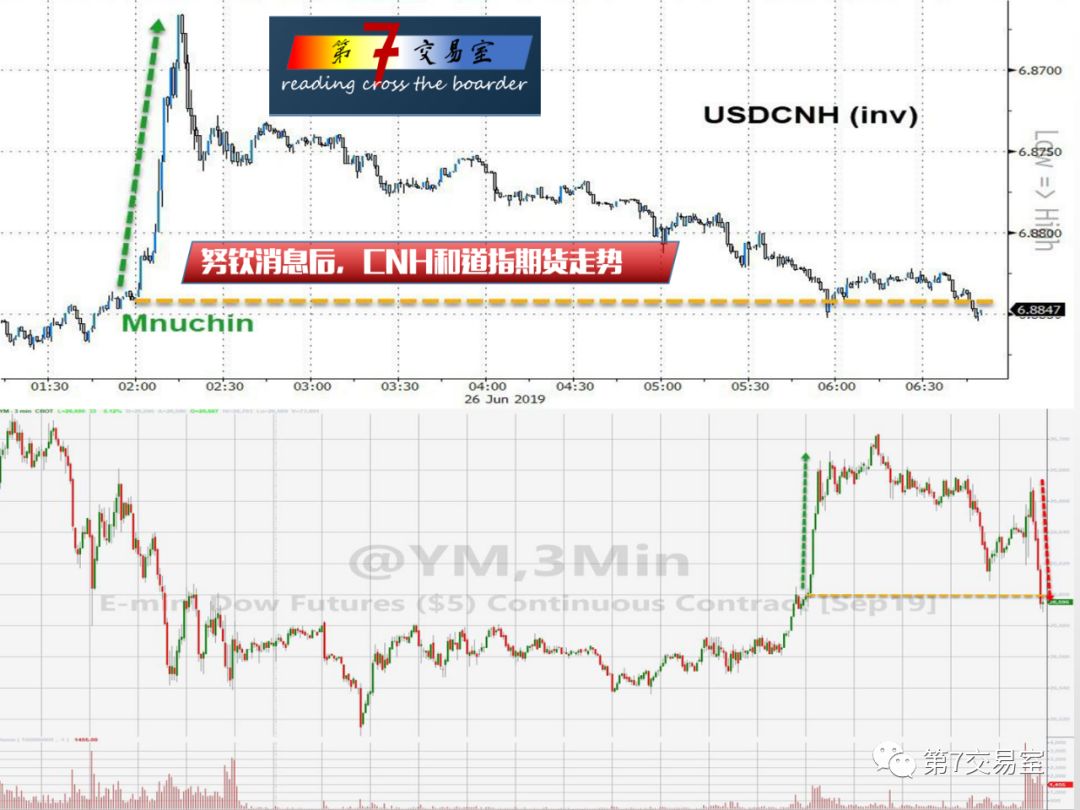

两天前,CNBC曾报道说努钦声称中美两国的协议已经完成了90%,美股闻讯一度蹿升,特别是离岸RMB短期涨幅非常明显,道指期货一个跃升,之后像抛物线一样瞬间回落。

就像是被谁开了个玩笑,市场很快回归了平静,果然在不久之后,CNBC又改口说:努钦的话其实是“可能”的意思。这和之前的消息就完全不同了。

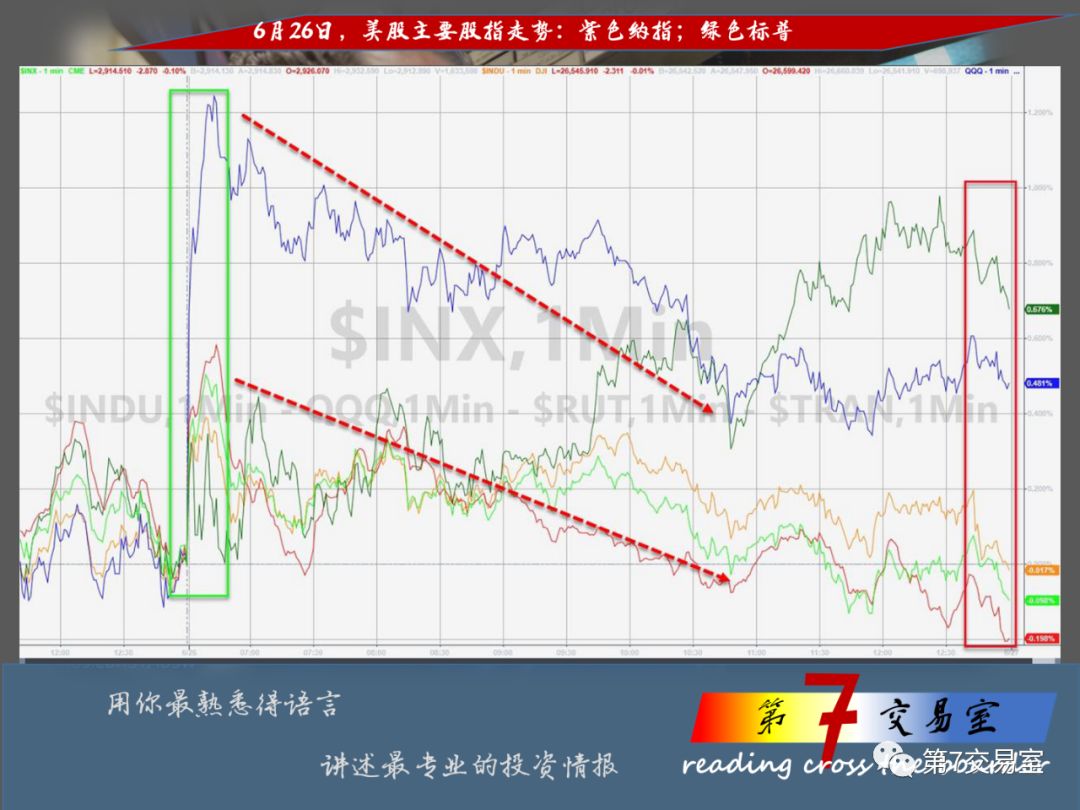

其实透过这个乌龙,我们也大致能看出来哪些资产对中美贸易方面的消息反应更大:纳指,道指和RMB汇率市场,但包括之前跟随RMB走势的黄金,标普,美股小盘股等资产价格面对突如其来的贸易变数,几乎都是无动于衷:

其实两国协定的达成肯定不是那么简单的事,这点市场已经早有预期,更何况近来的消息也不全都是正面的,有消息就说中方在昨天要求美国放开对华为的限制,而且也提到了把更多美企列入负面观察名单,而美国首席经济顾问拉里•库德洛在26号还曾提到关税的事情。(具体请见公众号:第7交易室)

萝卜加大棒的招式美国政府曾反复运用过,川普目前更多顾及的还是本国股市的涨跌和2020年的大选支持率,在贸易领域总统的权力范围最大,这点上他当然要做更多的文章。这次G20能坐下来继续谈判就已经很好了,更不要奢谈什么达成90%的协议。

所以我们可能还是要关注这样几点,两国会不会继续进行谈判,另外,新一轮关税会不会被暂停落地或者无限期的推延?只要有任何一件事情出现,这对市场而言都是利好的结果。

顺着大盘走势的话题,今天聊聊两个事情,一个就是美股的走势,另一个是黄金的投资。

突然发现,这三个话题都和老虎证券下周三请来的公开课老师的讲题有关,所以顺便推荐一下,这三位都是衍生品投资领域里有着多年经验的专家,有更多问题的朋友,不妨在下周三晚上8点,来老虎社区问问他们。

首先来看美股的大盘形态

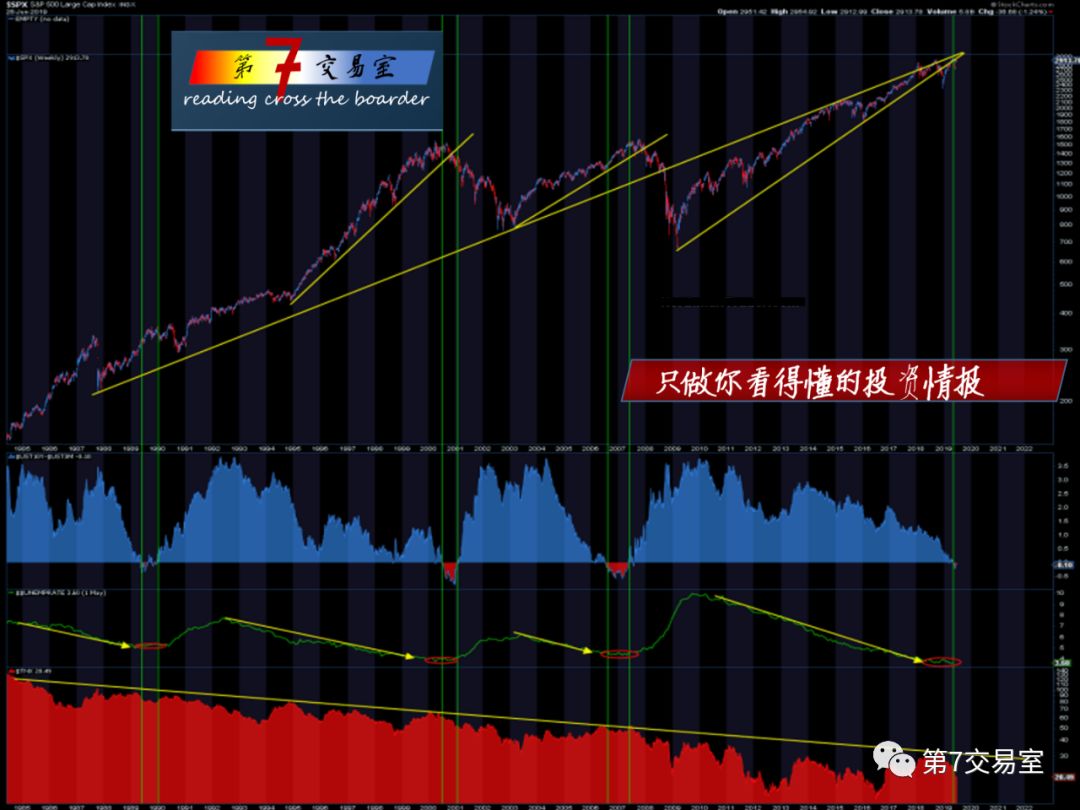

如果我们将道指和标普的月线图跑出来,从2009年的低点开始往上做斐波那契阻力位的分割,我们在什么位置其实一目了然。从2018年年初到现在,其实市场从来没有突破过高点的阻力位。

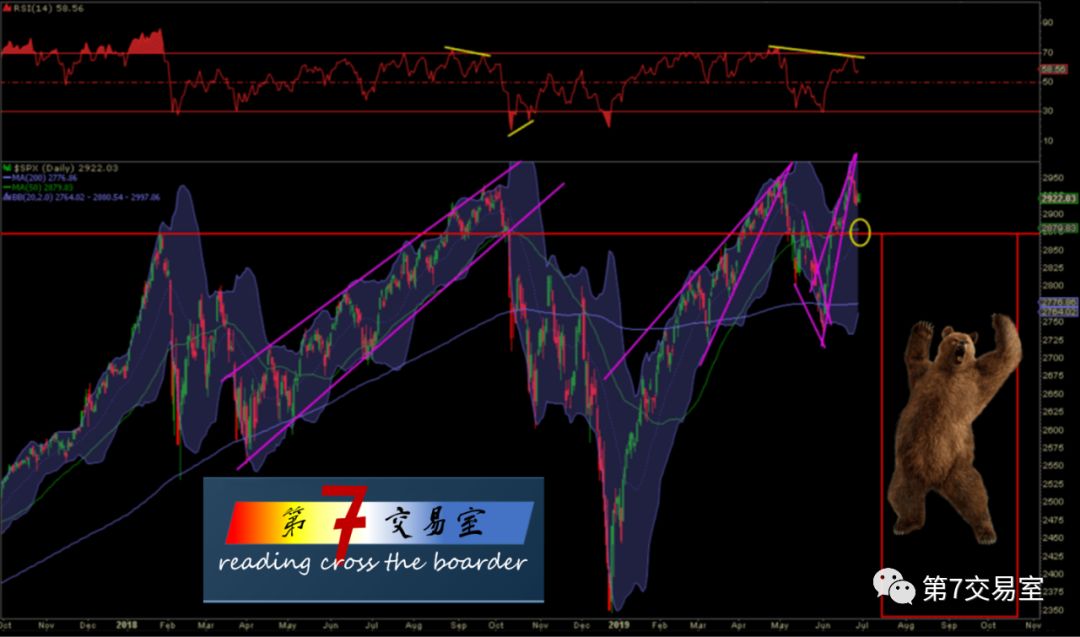

再看标普的日线图,就从近两年来的市场走势来看,标普指数已经三度冲顶,在2950上下的阻力位非常牢固,而如果市场遇阻跌破2900的红线支撑位,下方很可能就是熊市区域了。而上方的超买超卖指标RSI,仍然在下降渠道之内。大盘仍然没有走破两周前的形态,依旧是易下难上的。

如果从更久的周期来看,标普指数无论是从量价指标还是交易量级等多个维度来看,都处在一个明显的回调区间之内。

所以这样的形态是G20两国的贸易摩擦缓和所能解决的么?即便是两国的协议达成后,大盘向上的空间又有多大呢?

另外,两周前我们还曾提到一个风险点,股市和债市的走势背离,这个现象到现在还丝毫没有反转的迹象:

各期限的美债收益率低位徘徊,10年期美债又重回了2%的历史低点。

有人觉得美国经济还不错,最新的第一季度GDP年化季率终值也还行,个人消费有所下降,但政府支出和固定投资都有回升,核心PCE物价指数也超预期上涨,好像美国经济并没有到非降息不可的地步,更无从说起股市的风险了。

其实从数据上看,美国经济放缓的风险并不非常明显,除了一些常见的经验性的指标在闪着红灯,比如股指债市收益率背离,再比如长短期美债利率倒挂等等。除此外,我并没有看到明显的经济衰退的逻辑,更大的问题可能还是在于债市。

重点关注

垃圾债券市场早在年初已经亮起红灯,最先把风险反应了出来,但经过美联储的鸽派转变,垃圾债市场在降息的预期支撑下,已经出现了两次v型反弹,(并非之前所讲最新出现抛售,感谢 @投资信仰 的指正)。

我们看一下最新的高收益债券的走势,根据最新的ETF .com统计数据,高收益债券ETF6月份流入资金近15亿美元,环比增多,提醒大家关注高收益债券市场的走势,这个市场的变动影响将相当大。

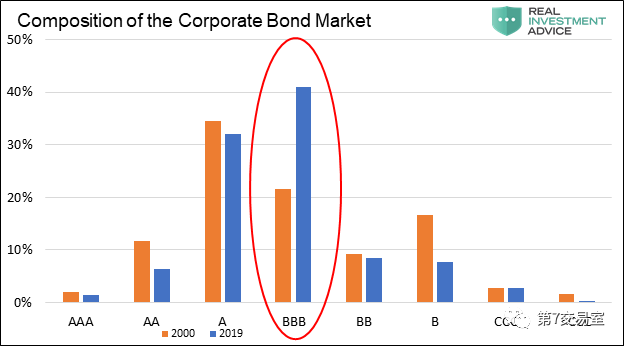

上期我们曾聊过,目前美国债市垃圾债的集中度和占整体债券市场比,以及整个企业债占美国GDP的比值都是历史最高的,如果债券市场最薄弱的一环也就是评级最低的垃圾债出现问题,很可能将牵一发而动全身。

所以这个可能才是美联储转鸽的根本原因,也是特朗普不断抨击鲍威尔的最终原因,每月500亿美元规模的缩减资产负债表和长期高利率环境无疑会加剧债市的风险。

而且高利率环境下,美股的收益率相对于资金成本而言已经是几乎没有资本利得可言了;美联储广受诟病的症结也许就在以上两点,这也是鲍威尔维护目前利率的压力所在。

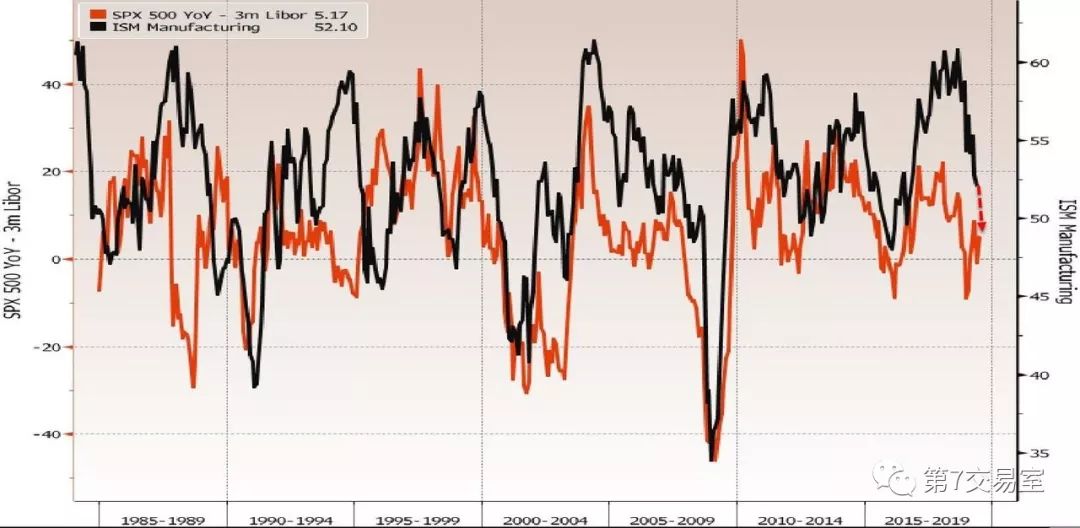

看一下机构统计出的近两年标普500历史年化收益率和3月期伦敦同业拆解利率Libor的差值,这个差值正在跟随ISM制造业指数同步走低,几乎马上破零。

换句话说就是,美股相对于货币市场而言已经太贵了,而经济也并不景气,未来7月份的财报季的成绩又有很大的不确定性。

所以,市场选择了黄金

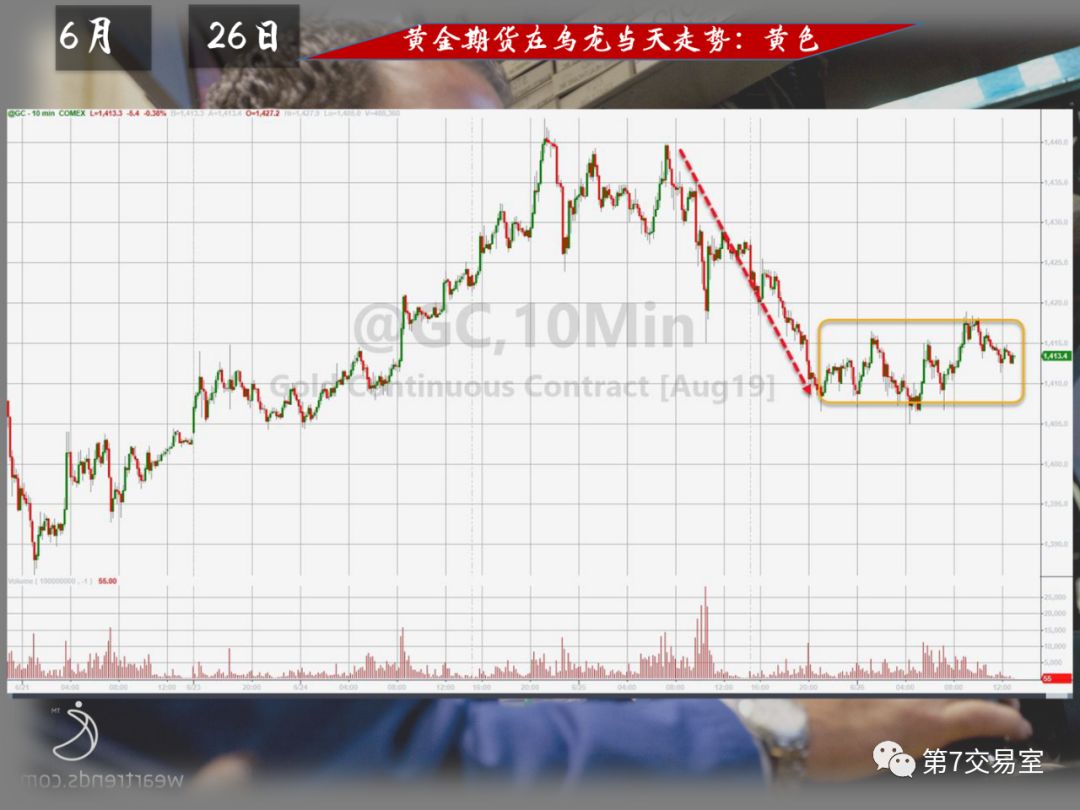

接下来简单说下黄金,可能鲍威尔的态度突然改变,包括核心物价PCE的超预期增长,都不会对黄金造成长久的负担,因为前者因素的可持续性并不确定。

更何况从欧洲美元期货市场,还有联邦基金利率期货市场上,鲍威尔的态度变化并没有引起价格的波动,而市场的押注从来反应的都是大概率事件。

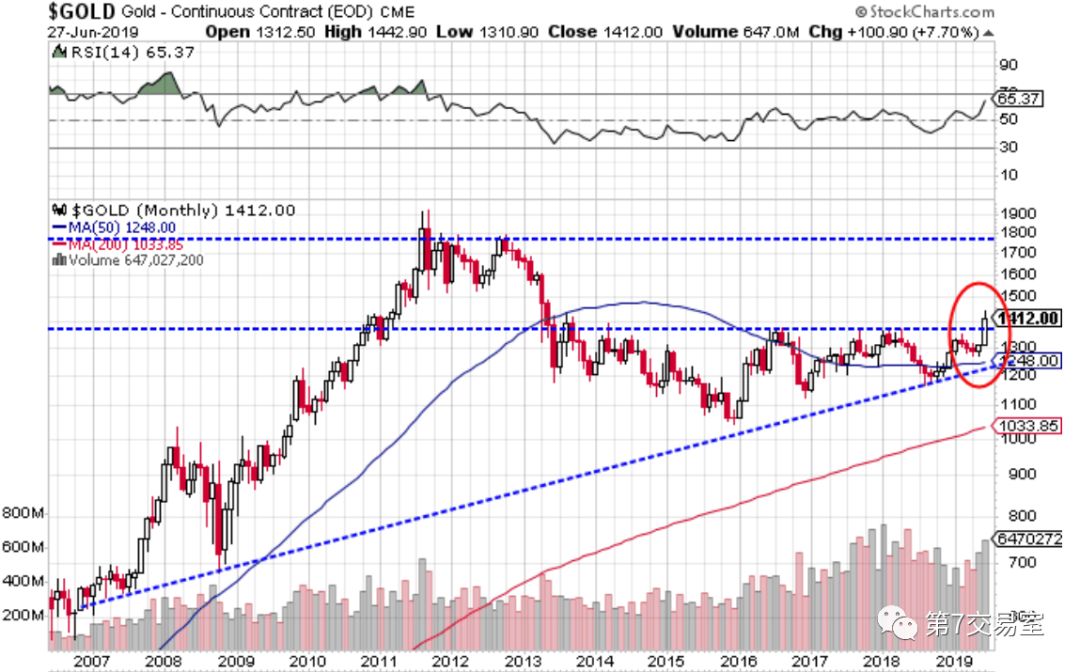

从技术层面上讲,黄金的月线已经突破了2013以来6年多来的长期阻力位,而且突破力度之强非常罕见,这几乎可以称的上是个里程碑的事件。

这应该不会是短线资金心血来潮炒作所致,人们正在往这个硬通货上押注更多的资金,来避风险,抗通胀,要知道,宽松的货币政策带来的美元下跌和物价的上涨,是会直接提高黄金的价格的。

黄金的日线图上,需要关注5日线支撑的力度,1400点位是否能站稳,PMO量价指标还没有回调的迹象,刚刚触及高位后,短线一定会有震荡,但长期看,黄金的上涨还有挺大的可能性。

而美元,早已跌穿了今年以来的长期支撑位,弱势的美元对黄金和原油都是一个加分项。

最后,我们看一下黄金和欧洲美元期货,以及标普500离奇的对应关系:

每一次的欧洲美元期货的上涨,都会伴随着标普的下跌和黄金的上涨,注意看2001年和2008年前后的走势。

而如今的周期似乎又到了节点,欧洲美元期货已经出现罕见的抬头走势,高位的标普又很可能出现一波回调,黄金会不会顺势走出行情呢?

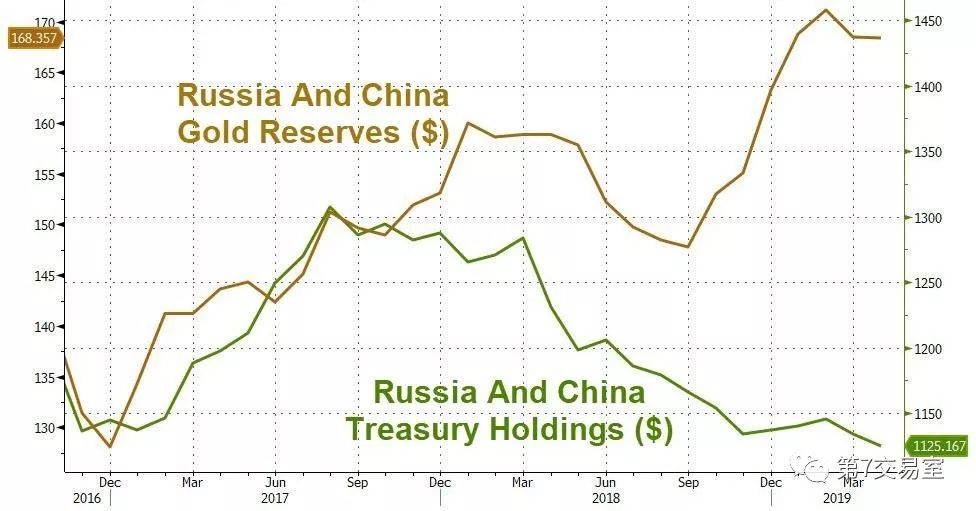

事实上,中国和俄罗斯的黄金储备量已经升至高点,而两国的美债持有量还在持续探底,结合我的上述逻辑,期间的原因也就不点自明了。

文后做一个小的推荐:

下周三,老虎社区将请三位衍生品专家做有关期货投资的公开课讲座,点击这句话就能进入直播链接,注册账号后便可参与互动。

潘钟华,程俊和甘灿荣三位老师分别在股指期货投资,黄金期货投资,原油投资上都有很深入的研究。更多问题,可以在直播课程中与他们互动:

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

其实在大概在前年美股大牛的时候,关于美国企业债问题已经有些经济学家在关注了(比如频频发言的新债王冈拉克),而我自己本职是主要做对美贸易的出口商,看着美国仍亮眼的经济数据,对比所接触的美国公司越来越糟糕的财务困境,有时候在想哪个才是真实情况,后来我的美国客户说现在美国的中小公司其实都挺挣扎的,对标的我想应该就是文中的低评级企业债。