两年半港股打新大数据

以数量计,香港市场这两年的的IPO是称霸全球的,因此港股打新也成了恒指颓废两年内重要的投资方式。当然,对大部分小散来说,没有巨额资金做基础,无法做到“百发百中”,薅羊毛的意义更大。

然而聊胜于无。比起A股动辄几十万的打新门票、低至万分之一的中签率来说,港股打新对小散户更友好。香港新股市场依然不像A股那么火爆,只有几千股东的新股比比皆是,而A股上万、十万的新股数不胜数。

那这两年,千人逐鹿的港股打新“羊毛”薅得结果如何??

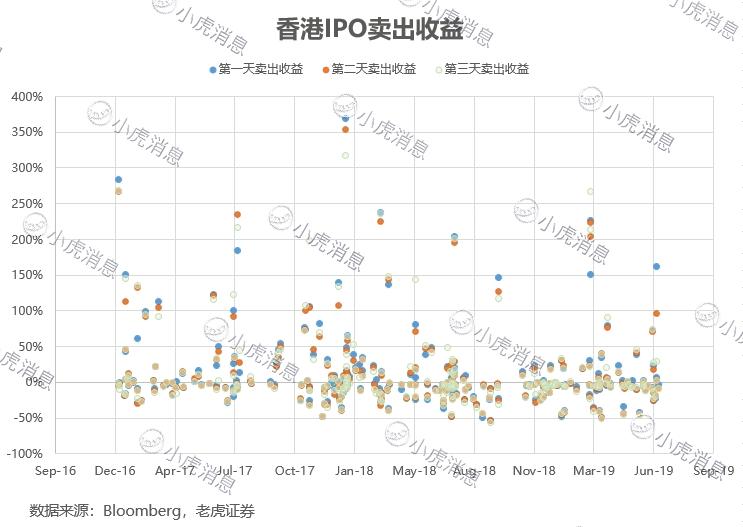

数据告诉我们,红利尚在,但早期的“暴利”渐渐被填平。

从2017年至今(2019年6月26日,下同),香港公开市场IPO成功交易的至今的有420例,当然其中不乏流动性差、盘子小的创业板IPO。由于这部分对很多个人投资者不开放,除去创业板之外总共有260例。

在这260例中,

- 上市首日开盘价超过IPO价格的有165例,换句话说有37%的新股IPO开盘即破发。由于很多公司有“绿鞋机制”,上市首日收盘价不低于IPO价格的有150家;但是至今依然高过IPO价格的只有94例,占比36%。

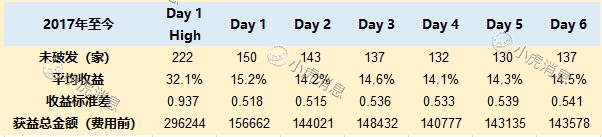

- 如果幸运的每只新股都中得一手,那从获益金额来看,第一天卖出的确是最佳选择,不过第三天之后有可能出现一波小反弹,尤其是一些热门股来说。PS:2017年并不是第一天最佳,反而是第六天。

- 第一天上市卖出,理论上最大收益是296244,若按照收盘价来交易,则总收益是156662。假若本金是50000港币,单个账户的收益率313%(两年半)。

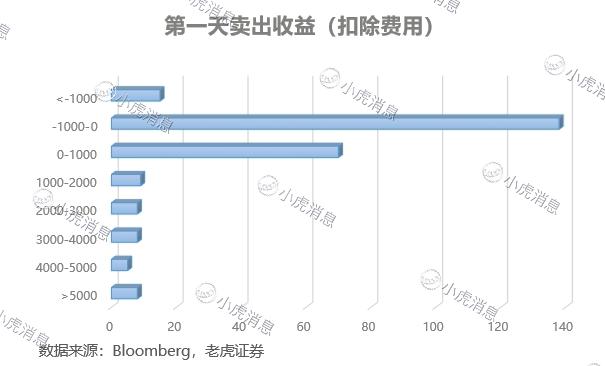

- 现实一点来看,主要的收益是由个别回报较高的公司获得。以第一天收盘价卖出为例,这260家公司平均收益率15.2%,但是中位数只有0.68%。因此抓住个别重要机会至关重要。

- 2017年以来,打新回报的标准差在逐渐降低,这也说明打新获得回报这件事的确定性越来越大,尽管打新回报率在不断走低。

- 按照上市第一天卖出的计划,扣除交易成本之后,只有41%的概率是赚钱的,而且收益也呈两极分化趋势,即赚钱的票特别赚钱,大部分的票可能不赚钱。

- 公司市值大小与扣除交易成本后第一天卖出总收益的相关性只有0.14,非常弱的正相关性,因此不需要特别考虑。但是“小市值打新比大市值打新收益高”肯定是错的。

- IPO融资额与扣除交易成本后第一天卖出总收益为更低的0.0049,几乎无关;IPO融资比例与扣除交易成本后第一天卖出总收益的相关性为-0.29,甚至弱负相关。所以,翰森制药$(03692)$只能是个例。

综合来看,港股打新能获得的收益存在比较大的偏差,公司质地固然是非常重要的一点,而市场的关注度显然是超过公司融资数据本身的要素。

总得来说,港股打新依然是一门简单的盈利活儿,当然,如果你肯多花点心思研究一下公司,看准了狙击,就会获得更好的效果。

$(01839)$ $(02180)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

37

举报

登录后可参与评论

- 蛋炒饭啊·2019-06-30港股打新太多券商不收费了,老虎坑爹不用说。2举报

- 真象终会大白天下·2020-11-11各有各的道理点赞举报

- 纳兰长空·2020-10-28是打新的人越来越多了吧点赞举报

- 孟浩·2019-06-30干货 收藏了点赞举报

- T000002515·2019-06-29打了光大水务,错过了中烟。。点赞举报

- Edison889·2019-06-28今年的烟最疯狂点赞举报

- 复兴计划·2019-06-27选基石投资者有大佬那种点赞举报