管大宇讲期权 | 四种最常见的期权策略入门

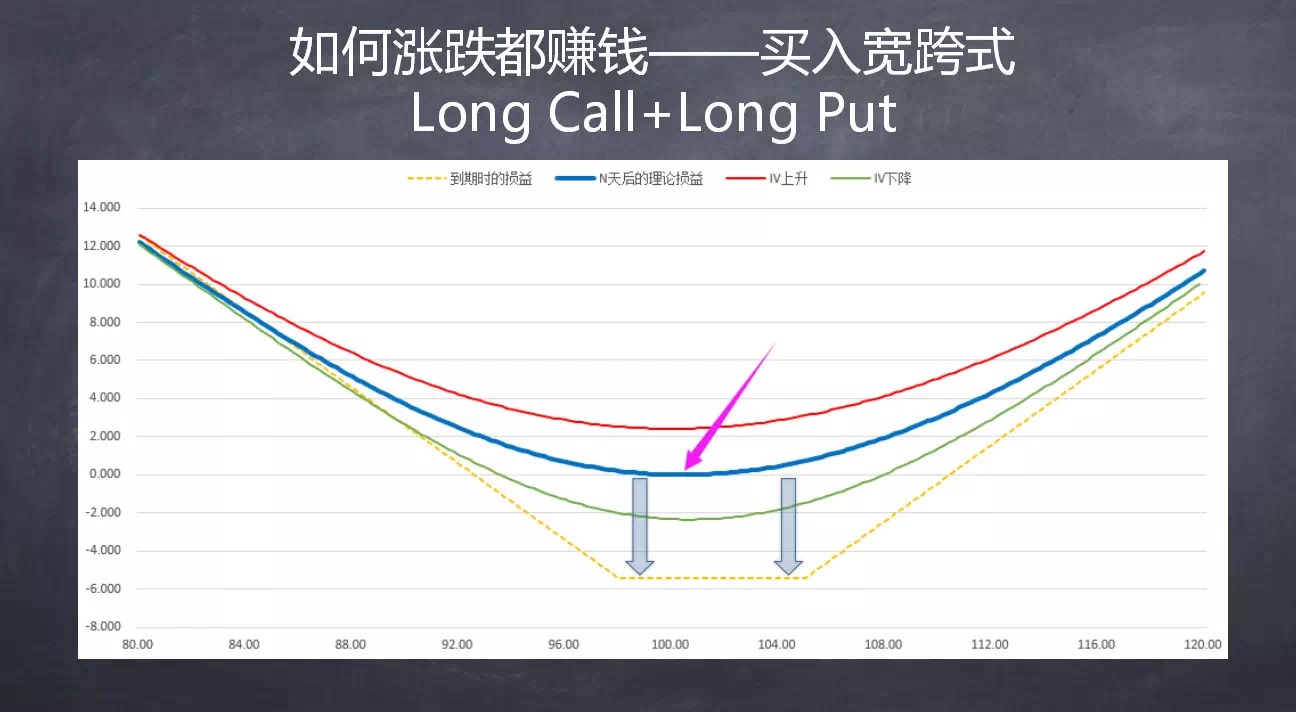

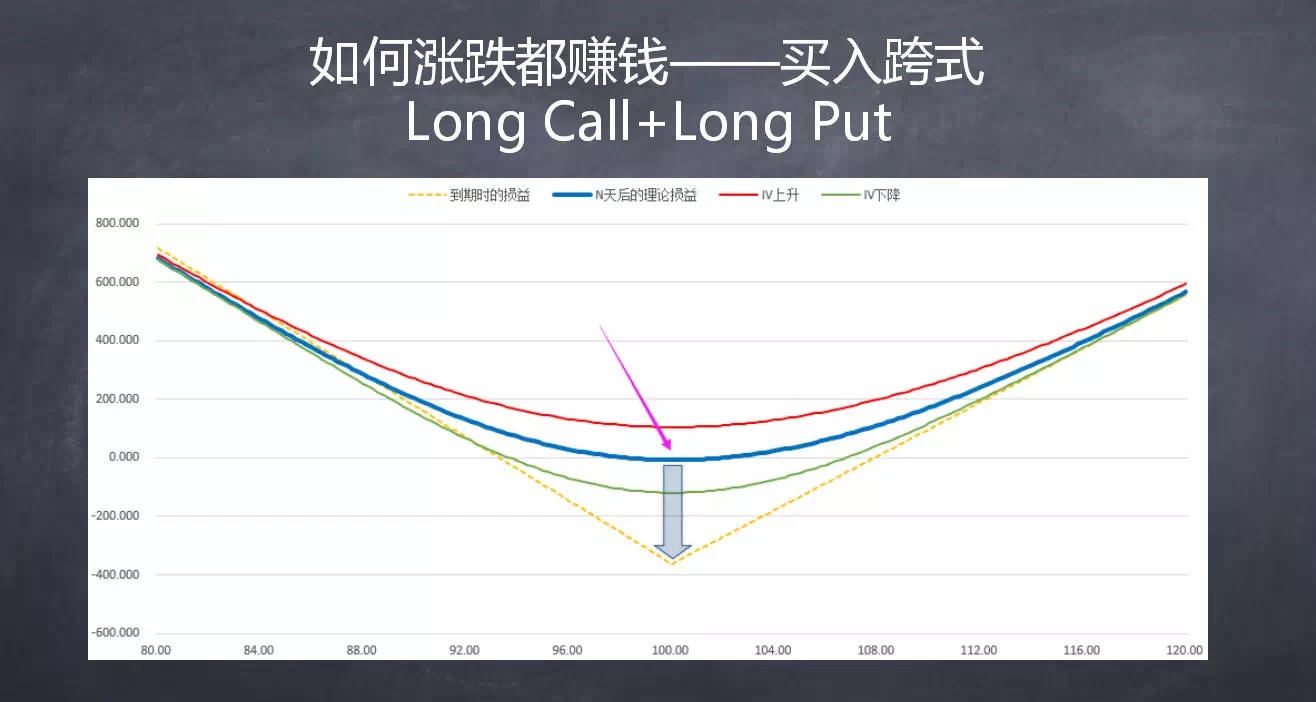

这是期权最基本的策略,既买看涨又买看跌,合起来就是赌波动。当 Call 和 Put 行权价一样的组合叫跨式(Straddle),行权价不一样的组合叫宽跨(Strangle)。

当你买一个 Call 买一个 Put 就得到了这样一个损益曲线,盘中就是这样的一个蓝线,隐含波动率上升就赚钱,隐含波动率下降就亏钱,其实就是赌这个暴涨暴跌。就算是不暴涨不暴跌,亏钱也是慢慢亏,不会一下子亏,到期会亏完所有钱,但是中间可以跑啊。这种策略最大的好处就是可以赚到波动的钱,但是坏处呢,他是两倍的损耗。Call 损耗一份 Theta,Put 损耗一份 Theta,这种就不要持仓时间太长。

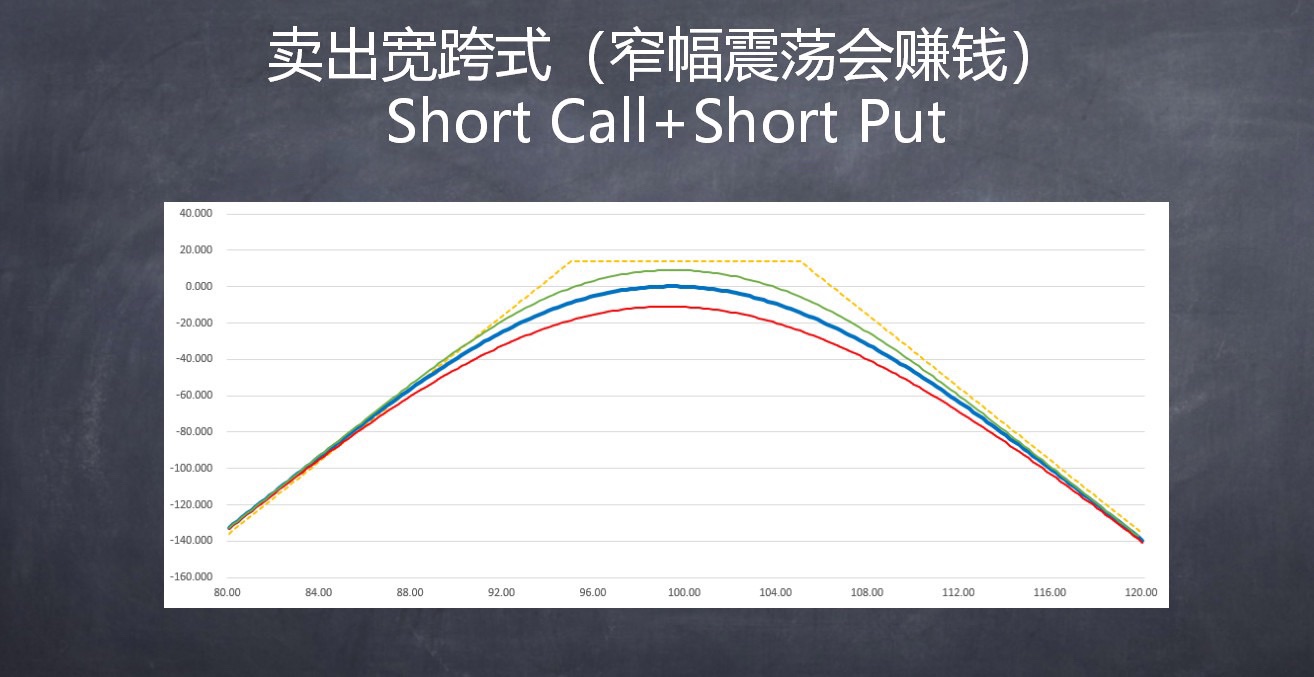

当你买一个 Call 买一个 Put 就得到了这样一个损益曲线,盘中就是这样的一个蓝线,隐含波动率上升就赚钱,隐含波动率下降就亏钱,其实就是赌这个暴涨暴跌。就算是不暴涨不暴跌,亏钱也是慢慢亏,不会一下子亏,到期会亏完所有钱,但是中间可以跑啊。这种策略最大的好处就是可以赚到波动的钱,但是坏处呢,他是两倍的损耗。Call 损耗一份 Theta,Put 损耗一份 Theta,这种就不要持仓时间太长。  跨式特别适合做一些特定时间的交易,比如事件驱动。你愿意花钱赌这个波动,或者刷 DDH。DDH 一般是两种,买方刷赌会有波动,卖方是赌不会大波动,有人会问卖方怎么做风控,遇到大波动怎么办,卖方是有一个风险在里面的。任何一个风险都可以通过仓位来化解。不存在无限的风险,你的仓位足够小就很轻松。用卖备兑卖出来的钱做保证金去卖宽跨那个仓位是非常轻的。卖方有个好处就是不停的止盈,不停的锁定利润,这点很重要。

跨式特别适合做一些特定时间的交易,比如事件驱动。你愿意花钱赌这个波动,或者刷 DDH。DDH 一般是两种,买方刷赌会有波动,卖方是赌不会大波动,有人会问卖方怎么做风控,遇到大波动怎么办,卖方是有一个风险在里面的。任何一个风险都可以通过仓位来化解。不存在无限的风险,你的仓位足够小就很轻松。用卖备兑卖出来的钱做保证金去卖宽跨那个仓位是非常轻的。卖方有个好处就是不停的止盈,不停的锁定利润,这点很重要。 牛市价差和熊市价差

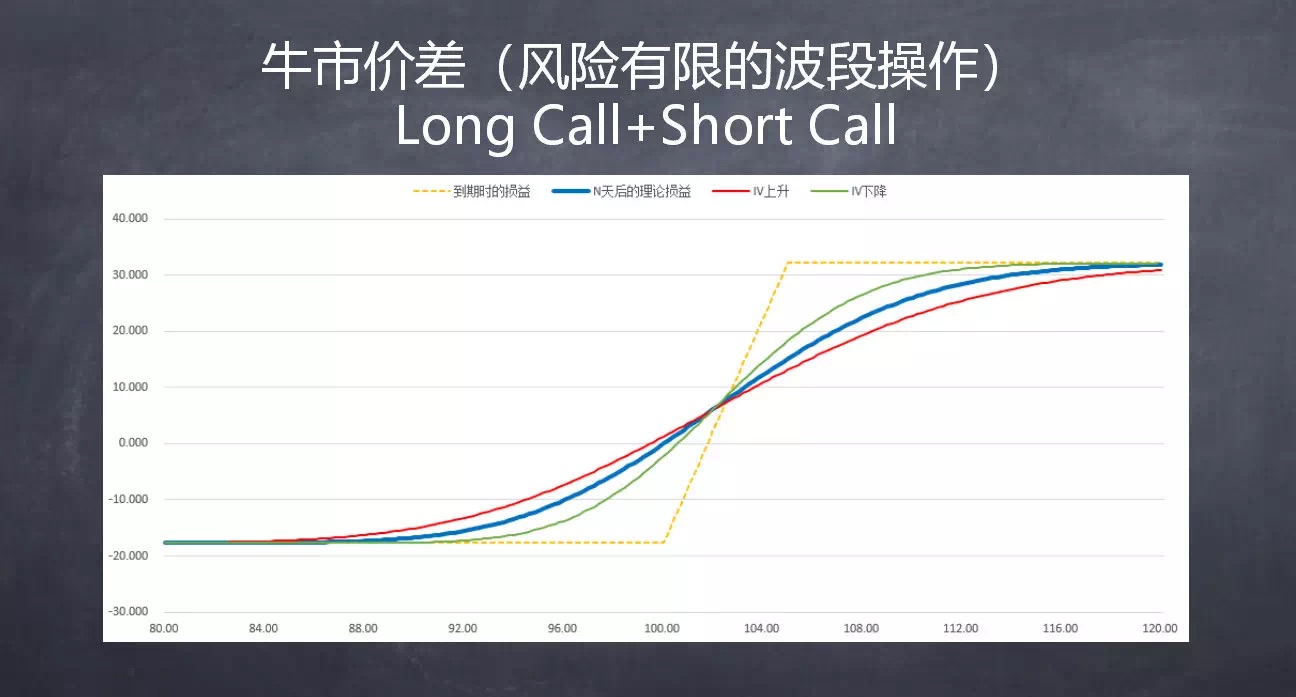

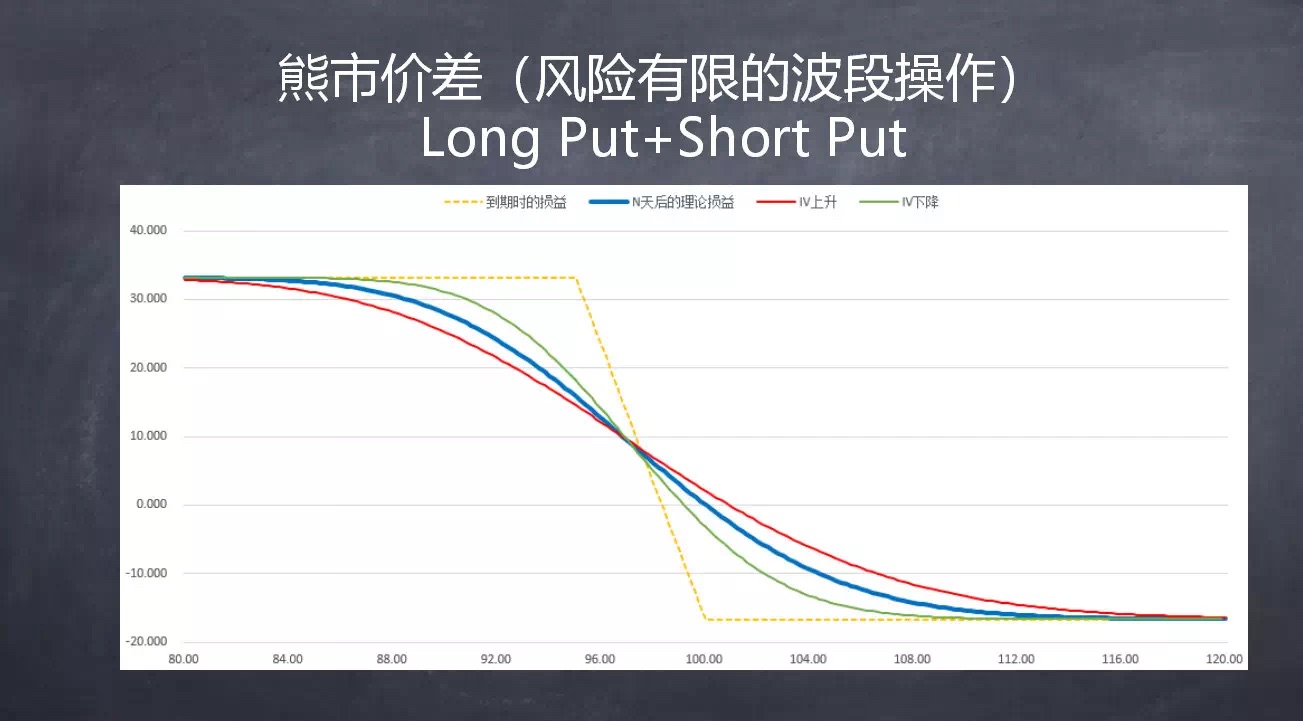

第一是可以实现匪夷所思的高杠杆,为什么?因为杠杆等于收益除以成本,他可以有效的降低成本。比如本来你买 Call 要花2块钱,买个3块钱的 Call 卖一个2.5的 Call,你的成本只有5毛钱,但是如果行情一来,刚好落到你的第二条腿的位置,赚的是最多的。牛市价差和熊市价差不适合做大行情,适合做波段小行情。波段行情的好处是他的成本特别低,但是一旦行情出现,到了一定位置,刚好可以平掉你就可以获得匪夷所思的高收益的。这有点运气,这是第一。

第二是非常适合做波段,就是灵活性非常好,我们开仓之后呢,不外乎两种情况:一种是行情对我们有利的方向发展,一种行情对我们不利的方向发发展。那么朝你有利的方向发展,牛市价差是这样一个曲线,挣钱了,到了目标位就止盈走人。朝你不利的方向发展,因为这是两条腿,Long 那条腿是亏钱的,但你 Short 那条腿儿是赚钱的。大概到了一个位置,比如 Short 那条腿赚了百分之80或者70了,锁定利润走了。剩下一条腿就剩下一个彩票。如果做反了,继续跌无限跌怎么办?那就不要了。如果跌下去就不管了,如果涨回来,那就两头吃。所以牛市价差是很重要的组合。

牛市价差整体来说是一个正 Vega,Vega 已经被对冲掉很多了,Vega 的绝对值是很小的。一买一卖,总体 Vega 的绝对值是很小的。隐含波动率的上升下降对牛市价差影响不太大,所以他有第三个好处。当你 IV 特别高的时候,裸 Long Call 或者 Long Put 的成本非常高的,但是这时候用牛市价差熊市价差或者比例价差一买一卖或者卖一买二就可以把 Vega 对冲掉了。你持有一个 Delta 方向做多或者做空的头寸,但是你的隐含波动率的成本很低。这个策略的优势是可以抵消掉隐含波动率的影响。这是他的第三个好处。

牛市价差/熊市价差既可以做 Delta 维度的交易,还可以用来做波动率交易,也就是 Vega 维度的交易,是一个非常灵活,适应性非常强的组合。

比例价差(Ratio Spread)

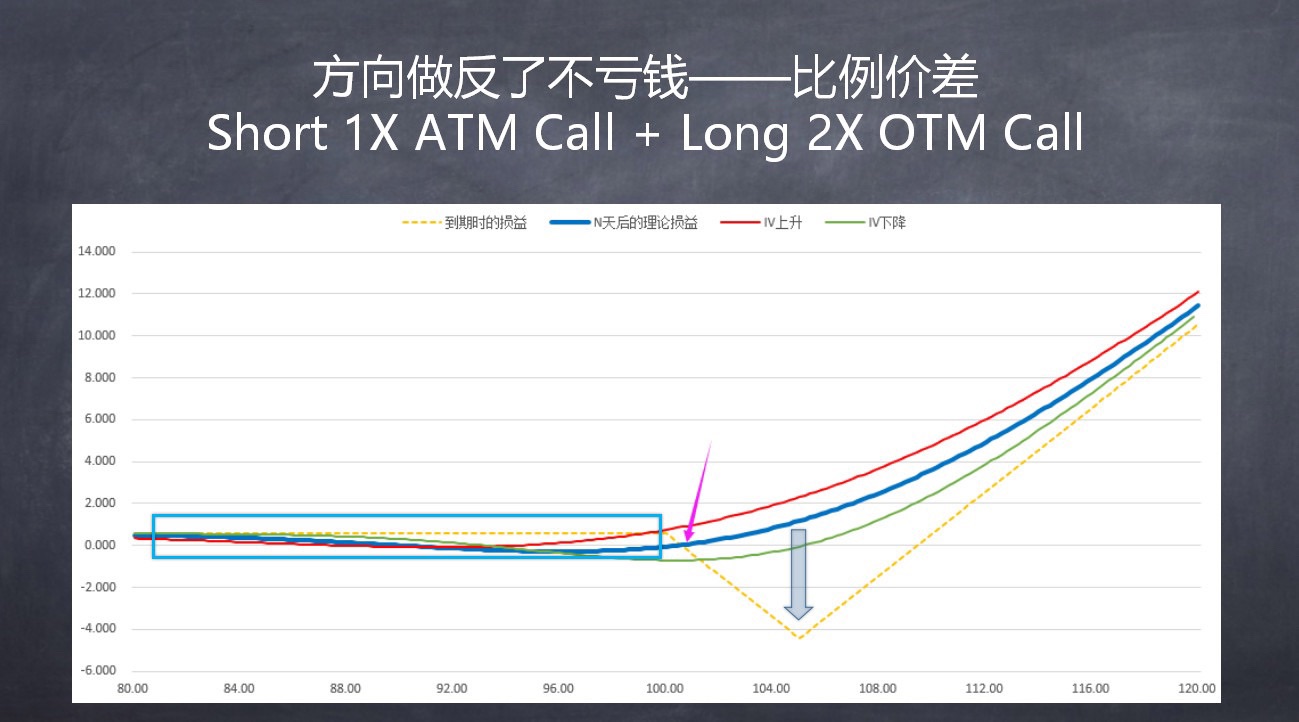

很多职业的期权交易员很喜欢做比例价差,方向做对了可以赚钱,做反了不亏钱。卖一买二叫正向比例价差,开口向上正向的,这个和书上不太一样,交易员们喜欢这么叫。

比如我买 Call 需要两块钱的成本,做对了赚钱,做错了亏两块钱,已经很开心了对不对。专业交易员都很抠门,都喜欢占便宜,做错的时候连两块钱都不想亏,用比例价差可以做到的。比如我卖一个平值 Call,卖一块钱,然后我拿一块钱去买两个虚值的 Call,这样子做对了赚的少,但是做错了不亏钱。

比如你做多,我们说做趋势交易就怕做反方向,用比例价差做趋势交易做对了赚钱,做反了没关系。但是比例价差怕到期,同时也要控制好成本,因为你是三腿策略。并且甚至不一定是三腿,卖一买二是标配,也可以做一比三、做二比三。比例都是灵活的,可以根据你的 Delta、Vega、Theta 去调整,核心思路就是做对了赚钱,做错了不亏钱。

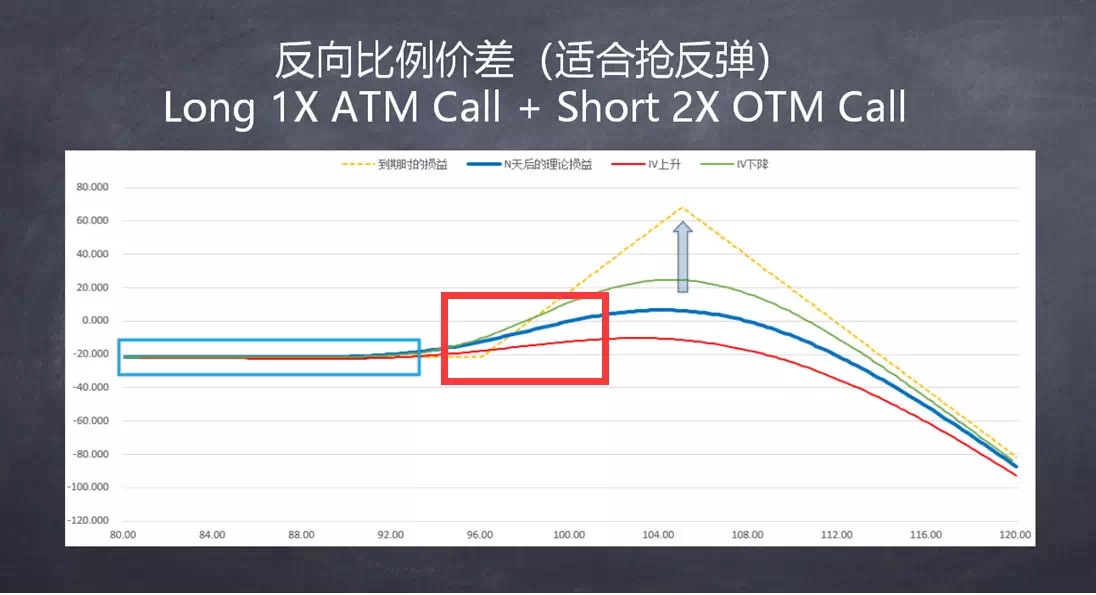

反向比例价差适合抢反弹。有人看到这个策略的损益图会说,这个策略很危险,其实这是个胜率很高的策略。

比如大跌下来之后 IV 非常高,大跌下来之后一般很难 V 型反转,因为市场情绪被跌坏了,但是再继续暴跌也比较难,跌下来以后低位震荡慢慢修复。这个过程很多投资者抢反弹是想赚Delta 的钱,但是要承担继续破位下跌的风险,所以用期货抢反弹的盈亏比不诱人。反向比例价差的好处就在于,在这个位置(上图蓝框位置)做,继续破位不会亏钱,不会亏钱还会赚一两毛钱,如果横在这里(上图红框位置)或者小涨,你会赚波动率的钱,波动率下降你赚钱;波动率上升,因为波动率高位的时候这个策略买一个平值 Call 卖两个虚值 Call 核心是吃波动率,这样的好处,跌下来之后隐含波动率很高,抢反弹既可以吃 Delta 又可以吃 Vega,时间流逝又能吃 Theta,三个维度都可以盈利。

还有一个很大的优势是继续暴跌不亏钱,因为真正抢反弹最怕的不是你没赚到钱,是怕你看错了抢到半山腰,多单进场抢反弹又遇到连续下跌被埋在里面。这种策略最大的好处是不怕暴跌,一旦反复震荡就可以在这里吃到 IV 的收益,然后 Delta 也有收益。这个组合的风险敞口在底层资产 V 型反转,连续上涨时会亏钱,所以要选好应用场景。因为个股和股指有一个特点,就是涨和跌是不对称的,涨一定是慢慢涨上去的,跌有可能是快速跌下来的。因为涨要去克服地心引力,就是无风险利率,跌是非常快的,恐慌一来大家连续抛售,很快就跌下来了。

有人说反向比例价差风险很大,对于商品或个股来说有可能,指数来说不太可能连续跳空上涨。所以这种用来在指数上抢反弹很舒服的。

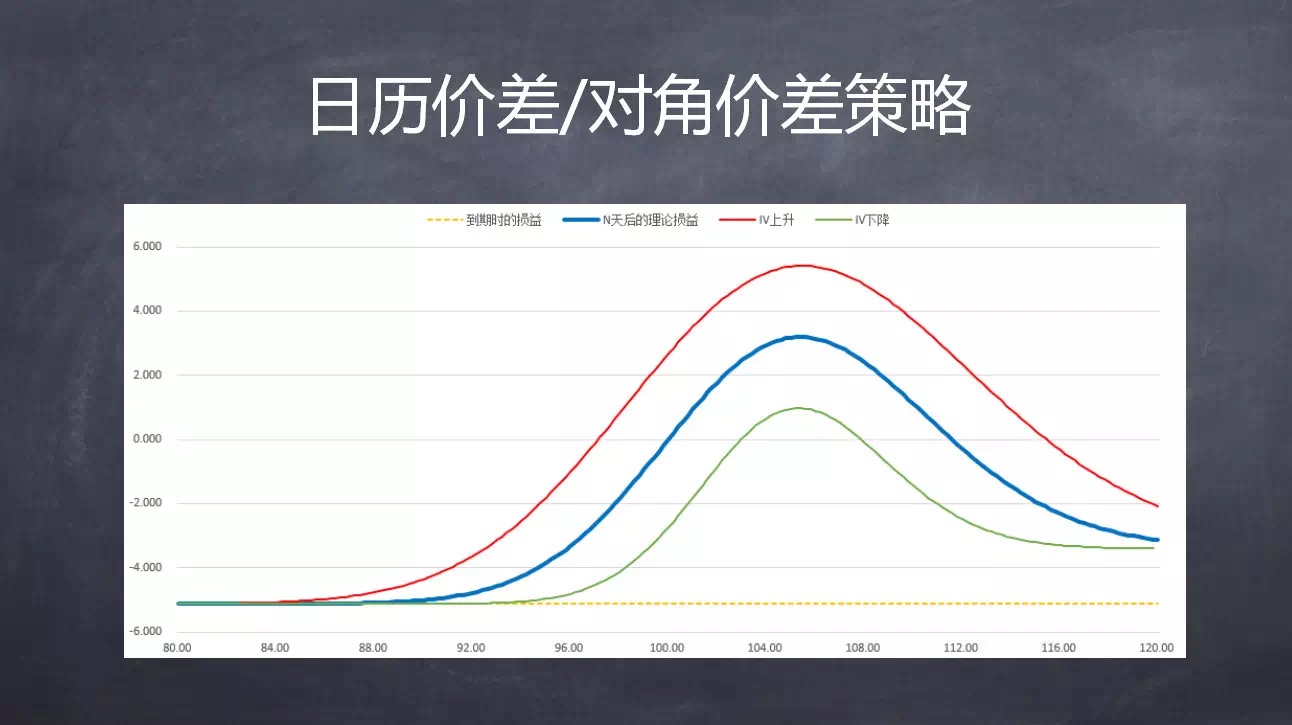

日历价差和对角价差

这是两个非常重要的策略。这两个策略有个特点,就是你会发现所有期权的同期的组合他们的 Gamma 和 Vega 都是同向的,但是日历可以把 Gamma 和 Vega 变成反向。为什么?越是近期的合约 Gamma 越大,越是远期的合约 Gamma 越小;越是近期的合约 Vega 越小,越远期的合约 Vega 越大。一般交易 Gamma 在一个月以内,交易 Vega 在3-6个月以内,所以日历价差是可以形成 Vega 和 Gamma 反向的。

日历和对角比较复杂,在两个期限上进行管理,需要对希腊字母非常熟悉。对角你可以理解成时间上的日历价差,空间上的牛市价差或者熊市价差。你对一些标的有一些立体的观点时,这种组合特别好用。

日历和对角比较复杂,在两个期限上进行管理,需要对希腊字母非常熟悉。对角你可以理解成时间上的日历价差,空间上的牛市价差或者熊市价差。你对一些标的有一些立体的观点时,这种组合特别好用。 本文所有内容仅限于投资者教育,所有内容不构成任何交易指引性建议,投资者需独立承担自己投资决策的结果。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。