经典入门 | 投资中常犯的错误,你中了几个?| 避坑指南

虎友,你好!这是小虎读经典的第一篇文章。

巴菲特的黄金搭档查理芒格说过,“如果知道我会死在哪里,那我将永远不去那个地方”。这句话对应到美港股投资中,就是要清楚知道投资里的雷区。能理解并避免这些雷,就能弯道超车。

今天小虎来好好跟你分享下,一本传奇之书——《股市真规则》里总结的7大误区:

为什么分享这本呢?三个理由:

第一,晨星公司是世界顶级评级机构,作者帕特·多尔西曾是晨星股票研究部负责人;

第二,作者思路与格雷格姆,巴菲特一致,投资理念和主旨内容非常适合中国投资者;

第三,书中内容,如挑选好股票的方法和原则都经过长期市场验证,实操性极强,让你一学就会。

好了,进入正题,这本书中提到投资误区到底是什么?

误区一:虚幻的目标

首先是虚幻的目标,也就是你经常夸大自己的能力,想找到当年的微软,苹果,腾讯。其实发现大牛股是可遇而不可求的,往往都会遭遇失败,反而是白马股的投资相对稳健,长期投资更多要业绩为王。

投资一家赚钱的公司,总比投那些概念要强很多(当然这是有个人风格偏好的,身边也有虎友,炒币发财的)。所以与其挖大牛股,不如直接投资已经成为大牛的股票。

误区二:相信这次与众不同

“这次不一样”、“这次政策利好XXX”。

无理由相信这次与众不同,没有自己深思熟虑的逻辑判断,这是一个傻的不行的错误。

当然高手存在一定的直觉,就像当年格雷格姆同时期的彼得林奇,听到擦鞋匠都在谈论某种趋势,果断清仓而逃过破产一样。

每次都觉得不一样,但历史会无情打脸,告诉你世界虽变,但人性并没有什么不同。这次与众不同,这是一个最为昂贵的教训。

误区三:对公司产品偏爱

有的人会在某种机缘下,陷入对于公司产品的偏爱。比如有人特别爱喝茅台,所以就觉得茅台哪都好,有人是果粉,就觉得苹果股票应该一直涨。这显然都是错误的观念,投资是投资,产品只是投资的一部分参考因素而已。好产品≠好公司,好公司≠好股票,具体得看当前和未来价值。

误区四:市场下跌时不知所措

在市场下跌时候的不知所措,这是很多人都会有的毛病,普通投资者总是买涨不买跌,而真正的投资家,酷爱股票暴跌,好的机会都是跌出来的,尤其当投资者慌不择路的时候,就是买入股票的最好机会。所以巴菲特李嘉诚这样的高手,他们专门等着股灾或者经济危机之后出手去买便宜货。

美国著名的投资大师坦普尔曼甚至说,最悲观的时候就是最好的买入时机。小虎这里还要补充下,除非你很清楚行业或公司发生了什么样的变化?是否发生质地上的改变?带来什么影响,不然不建议盲目冲进去。

作者说,自己在晨星多年的研究发现,人们厌恶的资产的表现,要远远好于他们喜爱资产的表现,换句话说你瞅一个东西怎么都不顺眼的时候,也许就是最好的投资时机。

相反你看什么都好的时候就要谨慎了。当然这么反人性的东西是非常困难的。所以你需要一些反面指标。比如一个市场的倒霉蛋,他在股市上从没赚过钱的人,你可以多跟他接触接触。

误区五:试图去选择市场时机

择时,我们会经常关注买卖时间,这其实是投资里的无解因素。因为我们可以算清楚所有的价值,但却无法计算投资者的情绪。而市场往往短期是靠情绪推动的,所以会经常出现这样的情况,明明很有价值了,但买进去仍然一直跌,明明已经高估了,他还一直涨。

美国有过一个研究,综合1926年到1999年的市场状况,采用买入一直持有,和最好的分析师市场择时两种策略对比,最后结果是三分之一的月份中,择时能够打败买入并一直持有,换句话说即使用最好的策略回测去看,你也只有三分之一的几率赢得比赛。而实际上往后看,你根本不知道什么是最好的策略。

作者解释,因为市场上涨总是短暂的,而盘整是常态,所以这也就意味着你择时往往会错过最好的涨幅,晨星在这么多年的基金监控中,几乎找不到一只基金在20年时间持续做好择时的。短期很多基金能够打败市场,但只是因为运气而已。

误区六:忽略估值

市场估值就像雷达和指南针,如果你投资不看估值,那么就属于纯粹的碰运气。你买入股票的唯一理由,就是你认为这个公司现在的股价,比卖出时会更有价值。低买高卖,真正的含义也是,股价低于价值的时候买入,股价高于价值的时候卖出,而不是价格低就买,价格高就卖,所谓投资都是要以价值为依托的,但很可惜90%的投资者不懂,他们买入之后,通常只是希望有一个傻子从他手里以更高的价格接走,如果找不到这个傻子,那么自己就变成了这个傻子。

误区七:依赖盈利数据分析

新手最爱看的报表是利润表,但其实利润是最容易造假的。真正的投资高手,更看重的是现金流。如果一个公司的现金是持续流入的,那么这家公司就会非常安全,一定要警惕,经营性现金流停滞或者收缩,换句话说从生意上赚到的钱越来越少了,但他的利润还在增加,比如卖出了一栋楼之类的,这种情况说明公司已经遇到了非常困难的情况。买股票就是买生意,一旦公司不赚钱了,他也就不值钱了。

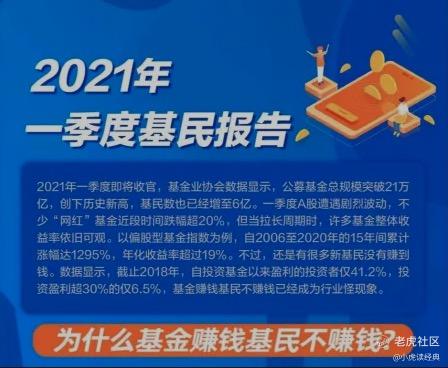

不光股市,基金场其实也在上演相似的故事:基金公司在挣钱,但是基民在亏钱。

人性的弱点驱使我们“追涨杀跌”,所以只有不断学习实践,才能帮我们更好地磨练人性,建立自己的投资风格,获取财富。

今日互动:

说说你在投资中犯过最大的错?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 妥妥的幸福11·2021-09-29我犯过的错太多了,最致命的就是亏损厌恶,因为这个致命的缺点卖飞了很多非常好的股票。2举报

- 迪士尼迪斯尼·2021-09-29嗯,我要好好学习,建立自己的投资风格,获取财富。3举报

- 福斯特09·2021-09-29果然是好书,更好的是小虎的精彩解读。4举报

- T0000025299·2021-09-30无理由相信这次与众不同,没有自己深思熟虑的逻辑判断,这是一个傻的不行的错误。投资中任何买和卖,都要自己留三分钟考量后做决定!4举报

- 灯塔国02·2021-09-29我怎么感觉这些错误就是盯着我写的呢?这不科学呀。2举报

- 尔维斯肌肤·2021-09-29下一本书准备写什么?让我先预习一下可好?2举报

- 港谷小子·2021-09-30市场上涨总是短暂的,而盘整是常态,我们要择机行动!4举报

- 高抛低不吸·2021-09-30美国著名的投资大师坦普尔曼甚至说,最悲观的时候就是最好的买入时机。被人恐慌我贪婪,这样就能捡到便宜股票!3举报

- 富不过二代·2021-09-30投资是投资,产品只是投资的一部分参考因素而已。好产品≠好公司,好公司≠好股票,具体得看当前和未来价值。还要顺势而为!3举报

- 花儿对我笑0·2021-09-29市场从来不会出错,出错的永远是人。交易纪律还是非常重要的,总结下来都是围绕交易纪律,控制自己的感性也是交易纪律的一部份。2举报

- 该买哪一只·2021-09-30要找到像苹果,亚马逊,特斯拉的超级牛股,实在太难,白马股的投资相对稳健,长期投资更多要业绩为王。2举报

- 高富不帅W·2021-09-30与其炒作概念股,还不如投资一家赚钱的企业,利润来得更踏实稳定!2举报

- 红盘过中秋·2021-09-29道理小伙伴们都明白,可惜一实盘就翻车,我自己最致命的就是喜欢和股票谈恋爱,特别偏执,好公司价格买贵了,一样亏钱。1举报

- 刀哥拉丝·2021-09-29写书的人确实是位大神,高手的经验肯定是值得借鉴的。2举报