别了,互联网保险

在雪球上看到一段话非常有代表性:又到年底,不少人在写总结。发现一个很有意思的现象,平安现在49.82元,年内下跌40%,一些小散却对平安仍很痴迷,对平安的问题视而不见,对平安仍抱有不切实际的幻想。远的不说,如果2018-2021四年一直持有平安不动,几乎是不赚钱的,这几年可是价值投资的大年,好公司翻倍都不止。平安投资一家华夏幸福就计提上百亿亏损,再有钱,也不能这么造,更何况平安收的是保费,不是自己的钱,要靠投资收益还钱的。看看三季报,基金几乎都已拋售待尽,一些小散还奢谈坚持,刻舟求剑,莫过于此。

这里我简单说几句:第一,“对平安的问题视而不见”,这里的问题是股价下跌还是基本面不好,没有细讲。第二,价值投资的大年,好公司翻倍都不止,这个是真的,那么现在判断未来四年是什么大年,哪些公司翻倍?有没有这个能力,如果没有,要不闭嘴,要不投资指数基金。第三,计提上百亿亏损,这就很扯淡了,计提和亏损恐怕不是一回事吧,何况华夏幸福的问题已经解决,计提大部分是可以折回的。就算把这百亿算上,今年也有一千多亿的盈利,而宋城演艺、上海机场等所谓的厉害股,几年过的狗样,股价不是也没跌吗?

第四,靠投资还钱的,就更扯淡了,基本判断是炒股的股民,和投资没太大关系,开开心心就好。平安是大型保险公司第一家转型做保障性产品的,其利润结构中利差的占比已经很低。第五、基金都已抛售殆尽,这就是傻子的言论了。基金是三季报走的吗?大哥,都走快一年了。何况这也是利好啊,说明鸡狗们没有筹码可以卖出了。国内鸡狗的情况我想大家都知道。

前复权的角度看,腾讯控股2018年2月份股价为471港币,今年高点为773.4港币,现在460港币,腾讯比太保还要惨,为什么指责腾讯不多呢?这里面的原因大家可以想一下,有多少是独立思考,多少是乌合之众的人云亦云。

前两天我写了一篇文章《腾讯暴力减持京东背后是互联网行业逻辑的变迁》,这里我说了几个点:第一,京东是很有价值的股权,当前不贵,第二,互联网行业反垄断和反资本无序扩张的背景下,腾讯的投资边界受到压缩,流量价值标的,变现能力减弱,这对腾讯是利空,第三,当前的腾讯不贵,第四,看好互联网行业的长期发展。

我粗略看了一下评论,基本上都是骂我的,认为我不懂腾讯,腾讯真的是太牛逼了,投资是利好,卖出更是利好,老厉害了。完全无视我的一个基本观点:当前的腾讯不贵。

我之前还想在公众号写了一篇文章《复盘十四年不涨的大牛股:中国太保》,一家公司十四年不涨,为什么我还把它叫做牛股呢?

这里股价不涨的原因是市盈率从80边到现在的9,就算净利润十年十倍,它的股价也是原地踏步啊。

我说的大牛股市说公司的业绩以及现在的基本面,很多人却认为大牛股指的是股价涨的猛。然后我得到的结论是再好的公司也不要买太贵,很多人得到的结论是保险公司不能买。

就像一个人感冒了,在医院拿了感冒药,回家吃了点苹果,然后感冒好了。理性的投资者会认为这个感冒药可能是有效的,一般的投资者会认为这个感冒药肯定是有效的,神棍会认为这个苹果太神奇了,能治病,得到结论:感冒就吃苹果,果到病除!

看看,这就是不同人的逻辑不同,刻在了骨子里,所以投资啊,很多人是不能交流的。你以为通过交流可以看到更广阔的天地,但是你同1万只井底之蛙交流,大家互相印证,得到的结论是:天空是圆形的,和井口一样大。

说到保险的基本面,互联网保险是避不开的,这几年很多人都担心互联网保险会颠覆传统保险公司,这里的核心逻辑是:保险是同质化产品,互联网保险的价格低,互联网的触达效果更好。

第一,对于同质化问题,我把保险产品分为保障性产品,服务型产品和理财型产品,保障性产品确实互联网保险便宜,事实上我也在慧择网做代理人,给需要纯保障的朋友推荐一些高性价比产品。这一块对传统保险公司冲击很大。

第二,互联网保险的价格低。保费=纯保费+附加保费,纯保费=风险保费+储蓄保费。风险保费对应保险公司的死差,储蓄保费对应保险公司的利差,附加保费对应保险公司的费差,每个定价因素对应一个利源因素。这里储蓄保费是保费中和预定利率对应的部分,这是答应给保护的回报。

这样保费就可以分解为三部分:风险保费,对应死差,对应的保障部分;储蓄保费,对应利差,对应的投资部分,和预定利率挂钩;附加费用,对应费差,对应的是经营费用。

我之前给朋友推荐年金险的时候就说过,不要只看预定利率,还要看储蓄保费占比是多少,附加费用多不多。当然同样的情况下,预定利率越高,消费者越有利。这是保险公司和消费者之间进行分蛋糕。

附加保费包括渠道费用、运营成本和预留利润(费差)

保险公司的产品性价比高,一般指的就是对于理财险,储蓄保费占比较高,预定利率高,对于保障性产品,其附加费用中运营成本确实低,但是销售费用并不低,互联网保险销售的时候给渠道的费用非常高,这里大家可以看看众安在线的年报,我就不讲了。

为了快速占领市场,互联网保险产品的预留利润一般也很低。

那么结论就出来了,为什么互联网保险产品便宜?因为公司就没打算赚钱,同时付出了巨大的渠道费用。保险公司的经营不以盈利为目的,或者说大家打价格战,看不到尽头,但是保险公司也不能破产,那么这些不盈利的保单慢慢积累,量越来越大,等后面稍微有个风吹草动,就会暴雷。消费者的权益不能丢,那么谁来擦屁股呢?

这是一场豪赌,大量销售不赚钱的保险产品,成功了,都是我厉害,失败了,丢给银保监会处理,这就是风险,重大风险。

如果你是监管层,你怎么办?第一,想卖便宜货,可以,但是你的资本实力得够,保障不烂屁股。第二,为了行业健康发展,避免没有底线的价格战,给渠道费用画个线。

10月22日,银保监会正式下发《关于进一步规范保险机构互联网人身保险业务有关事项的通知》。其中,明确凡是符合新规条件的公司,都可以在全国范围内不设分支机构,开展互联网人身保险业务。

但是,这些产品必须有“互联网”字样,且仅限于意外险、定寿、十年期以下普通人寿险等5类产品。

对于险企经营互联网人身保险业务,设定了门槛,共分两类,一是基本要求,二是高阶要求。不同的资本实力销售不同的产品。凡是不符合经营条件的险企,都应于2021年12月31日前,完成存量互联网人身险业务整改。

影响很大。目前已经有17家保险公司宣布暂时停止互联网保险业务,10家寿险,7家产险。

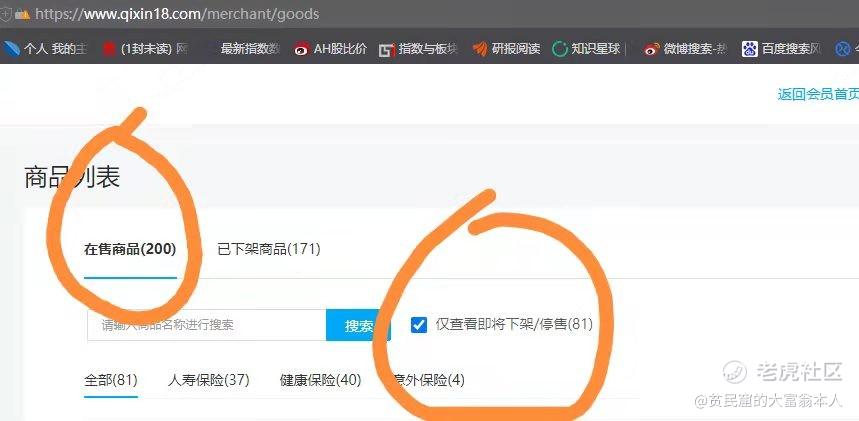

如图是我在齐欣云服后台的截屏,我们看到已经下架的商品171个,在售的200个里面,即将下架和停售的有81个。

可见这场风暴下,整个互联网保险迎来大洗牌,

从2019年高峰到2021年六月底,传统保险公司的代理人数量已经减少200万人,目前仍在大幅度降低中,互联网保险对于同质化产品的销售具有重大冲击作用,整个保险行业一个时代过去了。

那么对于保险公司也就两条路,一条是做同质化产品,打价格战,一个是做保险+,做服务型产品。即使是选择价格战,因为行业的特殊性,监管已经不允许出现无底线的价格战了。

从这个角度讲,未来的互联网保险或许更有很大的发展空间,但是和2021年12月31日之前的互联网保险,已经不是一个事物了。

以往性价比极高,甚至以保险公司不盈利(亏损)为背景的产品,可能很少能看到了。

互联网保险,一个时代过去了。而保险的时代变迁,还刚刚开始。

我的微信公众号:兵哥事务所,欢迎关注,一起聊投资。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 听风于野·2021-12-29现在的互联网保险行业最大的问题就在于,各种政策规范性文件叫停了以往的利润空间,肯定整体上就不好过点赞举报

- 月野寻兔·2021-12-29大家都很容易被平安的大体量给蒙蔽,但是再大的体量也是要有活水源泉的,博主观点没错点赞举报

- 橘色日落00·2021-12-29哈哈哈,怎么敢的啊,腾讯这么强度盈利能力是市场力量,肯定没人敢骂啊!点赞举报

- 喵里喵气·2021-12-29从来没有人说过保险不能买,买不买要看哪家保险,要看哪个类型点赞举报

- 仙气护体·2021-12-29分析很理性,一定不能根据一些小道消息就做决策,还是要具体落实到企业本身点赞举报

- 盐焗小星球_·2021-12-29作者的文章虽然长,但是能一直看下去很有意思点赞举报

- 空对庭深·2021-12-29博主坚持自己的观点就好,每个人都有自己分析问题的视角点赞举报

- 山野万里·2021-12-29随着国内金融市场的发展,保险只会越来越重要,长期来看看好保险行业没有任何问题点赞举报

- 长歌灯火时·2021-12-29腾讯不能只看现在,不是贵不贵的问题,要看到互联网的长期趋势点赞举报

- 山河故人在·2021-12-29更准确地说,应该是互联网保险的野蛮生长时代已经过去了。点赞举报

- 书煮日月·2021-12-29对企业痴迷的人往往就是那些仅仅凭借固定印象和小道消息投资的人点赞举报

- 小春日和子·2021-12-29看作者写的文章有种看论证有效性分析作文的感觉点赞举报

- 酒意入桃枝·2021-12-29作者确实有很多自己的观点,有干货,支持点赞举报

- 荆棘谷大龙虾·2021-12-28不错不错点赞举报