今年的宏观交易,重点在控制风险

一句话介绍:将宏观用来控制风险,把跑利润的任务交给微观

上一篇文章提到2023年全年的一个海外交易核心就是——《淡化宏观的交易价值,突出宏观的风控价值》;微观上,关注具体投机标的内涵价值和图形形态。

这个观点,其实最近不少业内大咖也开始在提。

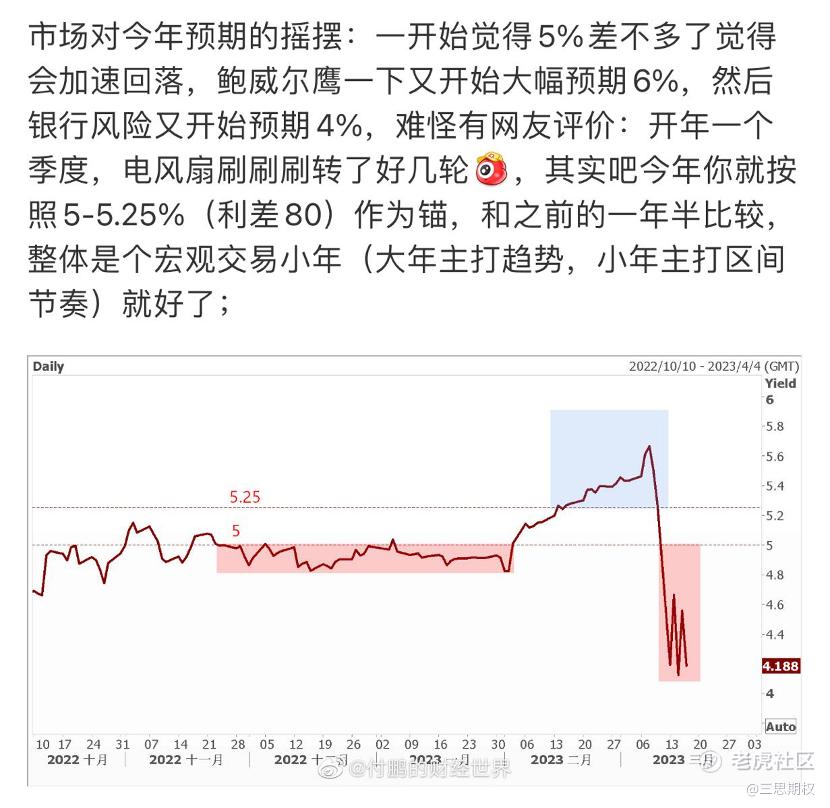

1. 宏观分歧加大

当前的美国经济,局部衰退迹象和经济合理增长的理由都存在,这造成了市场和美国货币当局内部对美国经济波动的不同意见,也形成了五花八门的市场叙事。在此,我们可以举出几个很有趣的反差例子供读者思考:

反差一:

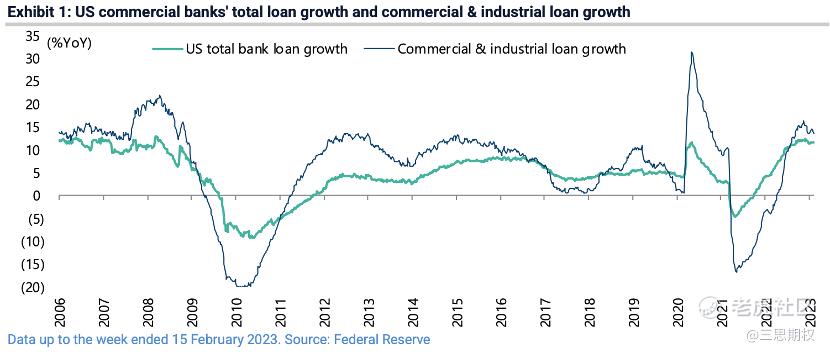

从企业部门来看,最近几月的非农就业数字都还可以,并且在工作小时数、扩散指数、收入和家庭调查中都表现强劲。

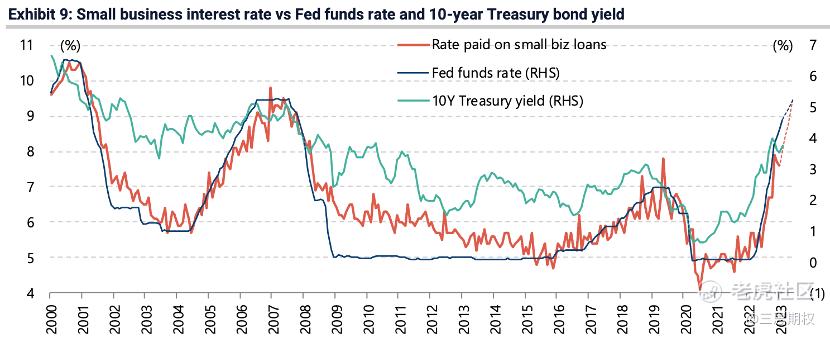

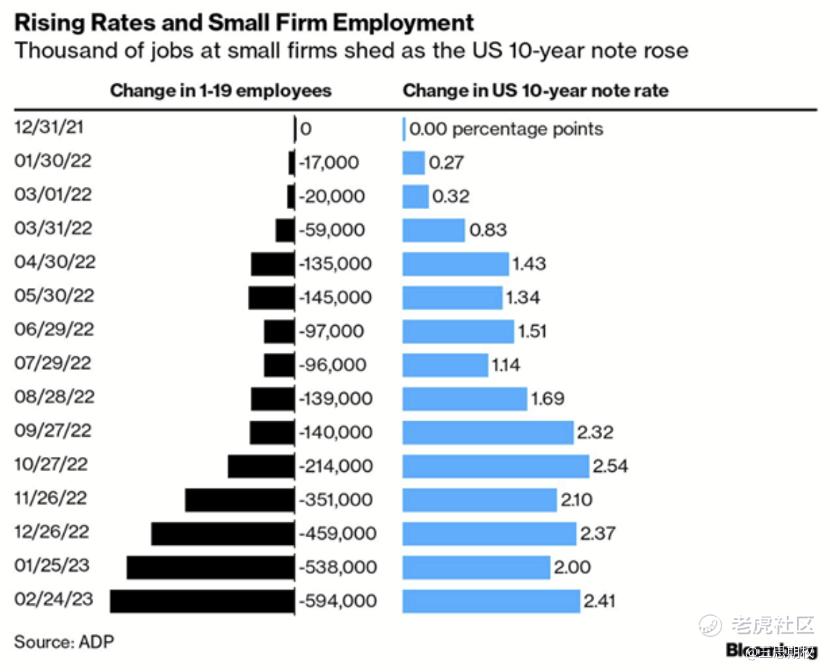

但是呢,又有初步迹象表明美国银行信贷已开始放缓,并且美国中小企业付息压力攀升,接近10%左右。

图:美国信贷增速似乎见顶

图:美国小企业的付息成本已接近10%(左轴),压力接近07年金融危机前,美国10年国债收益率(右轴)

图:自2021年底以来,拥有20名以下员工的美国企业已经减少了近60万个职位。这些数字表明,由于最小的公司对更高的利率更加敏感,它们的财务压力越来越大。

反差二:

从家庭部门来看,美国核心通胀数据的高位趋势仍在,核心个人消费支出平减指数环比上升 0.6%,零售热度也很高。

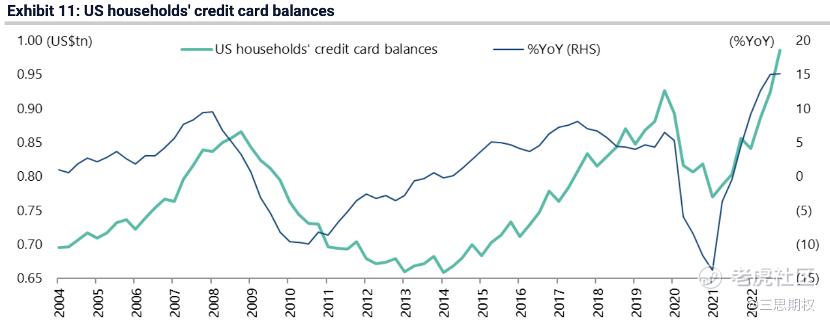

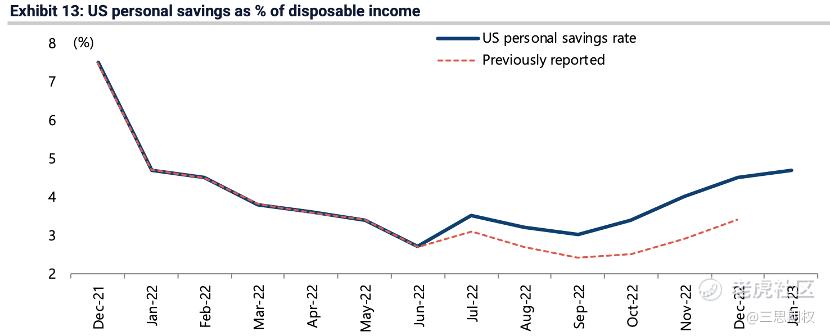

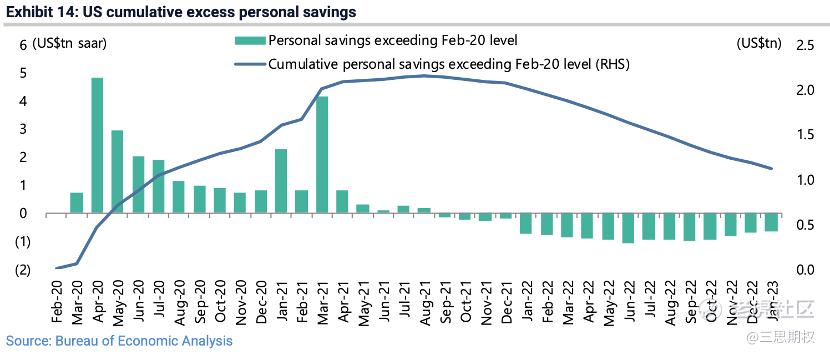

但是,美国个人累计超额储蓄现在已经从 2022 年 2.152 亿美元的峰值下降了 1.025 万亿美元,信用卡信贷飙升趋势持续。

图:美国家庭信用卡余额

图:美国居民储蓄率

图:20年疫情以来,美国居民的超额储蓄

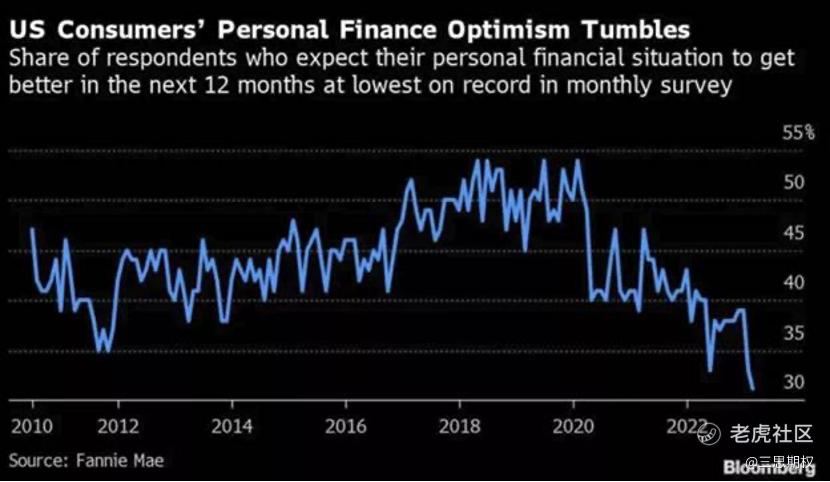

图:随着利率上升和加薪速度放缓,对未来一年的个人财务前景变得悲观。只有不到三分之一的美国人认为自己未来12个月的财务前景会好转。

反差三:

从金融部门来看,美日金融系统内天量超额流动性和局部风险先兆并存(比如美国地产PE、科技板块乃至金融银行体系的各种’爆雷’消息);

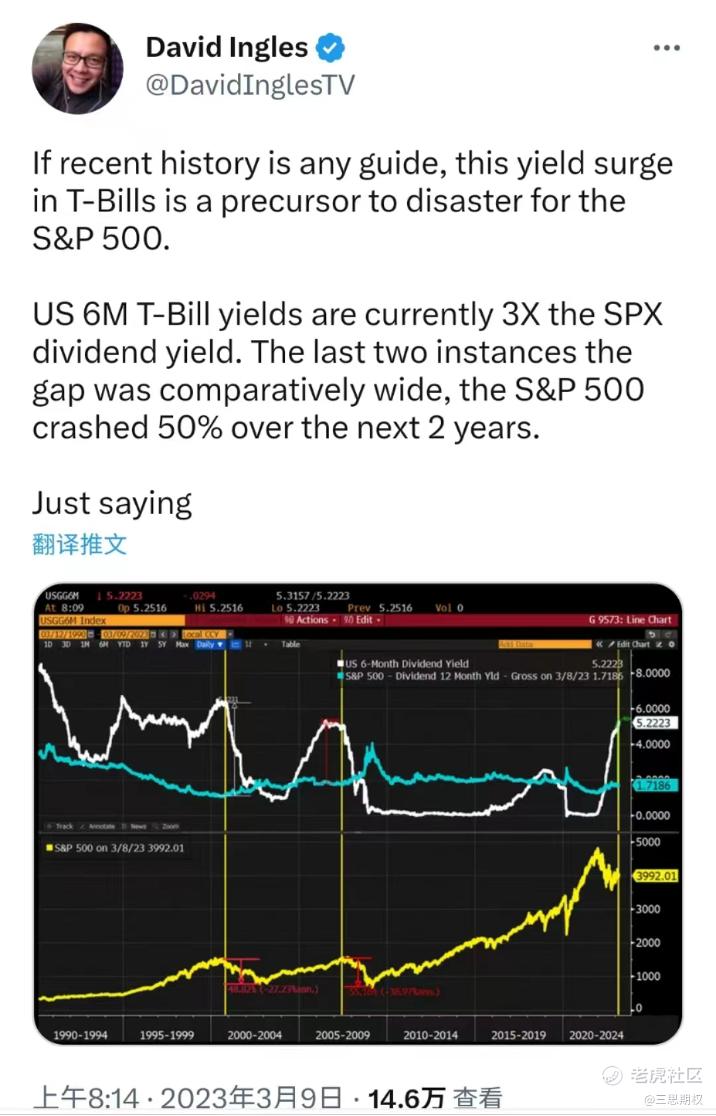

在当下市场定价美联储终端利率为5.5%左右的情况下,标普500指数却与去年五月美联储终端利率预期为3.5%时点位几乎一致,股息率大约只有6个月短期国债利率的1/3。

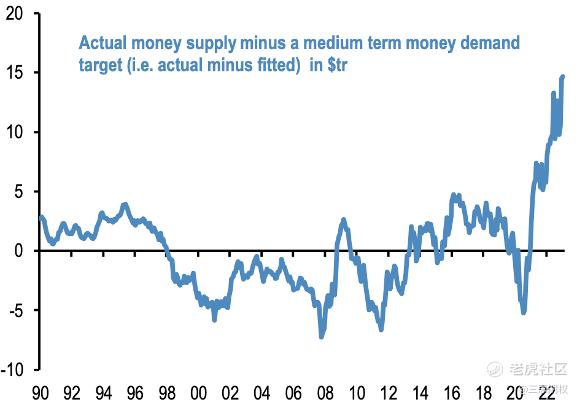

图:美国金融系统内部似乎并不缺钱(但有多少是’空转’呢?在货币市场充裕的同时,商业银行的储蓄存款却在流出)

图:彭博主持人举了个例子,目前的6个月短期美债的利率已是标普500股息率的3倍。

如果手握重金的大佬们都对今年宏观抱有难以估计的态度,那他们会怎么办呢?是否会对冲掉一些宏观风险,并投机到一些看似确定的微观层面吗?

因为宏观数据决定了今年利率的走势,宏观的高度不确定,也就意味着很多投资经理的负债约束也是高度动态的。在跟不少海外同行的交流之后也认识到,他们也没有明确的方向,这和去年宏观简单直接的单向行情大不相同。

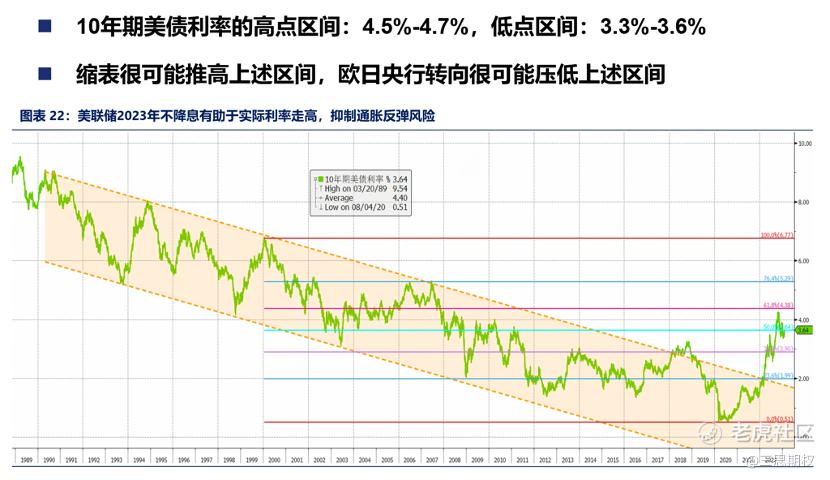

图:虽然美债收益率的长期下降趋势已在22年得到反转,但具体到今年,像10年美债收益率的振幅区间还是较大的。

注:在本文发布后的这两周里,甚至有不少海外的宏观对冲基金大佬已经被打穿仓了。

2. 美国自然利率和潜在经济增速可能抬升

相对于2010~2020年代,无论是从传统视角还是最新理论来看,美国的自然利率水平与潜在经济增速,都有稳步提高的可能。

从传统视角看,当前美国人口老龄化趋势可能被移民趋势抵消,储蓄率可能重回下行通道;各科技产业资本密集度上升且有2021年以来产业政策的巨额补贴支持,种种因素都在逆转着上个十年的定势。

而从比较创新的理论视角来看,未来一段时间如果通胀没那么快退坡,那么美国可能出现自然利率的“镜厅效应”。

先从传统视角来看自然利率:

被广泛讨论的人口因素,在低通胀年代,人们普遍认为老龄化是需求不足的主要驱动力,由于法律障碍和民情,无法大规模吸引移民以调整人口结构从而提振需求和生产率。

但是,从疫情后至今,以加拿大、澳大利亚和德国为代表的发达国家普遍意识到技能劳动力短缺是引发剧烈通胀的主要原因之一,在收紧投资移民的同时,纷纷放宽技术型人才移民的大门,以解燃眉之急。

同时,部分美国政客也呼吁放宽关于非法移民的法律定义,改称为“无文件居民”以方便其在美从事中低端服务业。

更重要,也更容易被大众忽略的事实是,美国和加拿大、澳洲等“盟友”普遍缔结了劳动力自由流动条款——一位来自越南的澳洲技术新移民,一旦取得澳洲护照,即可非常方便的获得在美工作的签证。也就是说,美国联盟体系的“次级国家”移民放松,不那么严格的讲,就等同于美国技术移民的变相开闸。

图:美国两大工作签证 H1B、L1 刚刚被允许可以在国内续签。接下来 I140 被批准的人可能都能拿到 EAD,中国和印度出生的人不用因为国家限额而等很多年。这些看起来很小的官僚规则改变可能对国际竞争产生巨大影响——加拿大现在每年接收一两万拿到美国文凭但无法留在美国的外国学生,更不要提拿到美国学位后回出生国家的。美国之所以技术移民法律很难改,是因为技术、非技术移民(以及其他很多议题)常被绑在一起投票。技术移民又没有美国本地票源,所以政客没有动力推进改革,根本不知道技术移民规则。现在,如果技术移民问题被两党提升到国家安全高度,通过巨大改革不是不可能。国内最大的推动团体是科技精英——Eric Schmidt 等人近几年一直在游说。游说的短期效果,就是这些不用修法、行政部门有权直接修改的政策开始松动。美国技术移民门槛降到加拿大水平,影响比美国芯片出口管制要大多了。

那么,由疫情和全球大通胀带来的新一轮劳动力转移,在未来几年就非常有可能慢慢抵消美国老龄化,特别是中高级技术人员退出劳动力市场造成的职位空缺,从而在根本上解决过去十年一直被人诟病的美国退休问题对美潜在经济增速的负面影响。

自全球金融危机和美国房地产泡沫破裂后,美国居民部门进入了漫长的杠杆消化和资产负债表再造过程,目前美国居民和企业部门的储蓄率和杠杆率都居于历史可比阶段较健康的水平。

但一旦美国经济中再呈现几个类似OpenAI的新兴热点,或是美国地产市场由于移民或通胀持续进一步升温,那么回望历史,美国居民和企业部门追逐热点或加杠杆炒作的老场景就有可能重现。

“科学技术是第一生产力”。经济潜在增速和中性利率水平的抬升在很大程度上决定于美国新兴科技产业的“奇点”到来速度、以及美国本土产业链重构进程,这些进程对资本的需求大,同时资本高度密集。

OpenAI和美国芯片产业的领先我们有目共睹,但是更值得关注的是,美国政界也通过政府财政扩张行为不遗余力地推动相关产业发展。比如,2022 年 8 月,美国《芯片与科学法》历经 18 个月的努力获得通过,《芯片与科学法》明确的总资金额度为 2800 亿美元,分五年执行。其中,美国为其本土半导体产业研发与制造提供 527 亿美元的资金支持,为在美国进行半导体项目投资的企业提供 25% 的投资税抵免,即 240 亿美元左右的间接税收优惠。

财政投资新兴产业本身就兼具增加债券供给提升资金需求和通过生产率提高资金需求的双层作用,但是,由于美国战略界的一些冷战思维,本轮的美国产业政策还增添了“产业链大重构“的部分,抢夺属于别国基于要素禀赋和比较优势的原有产业分工角色,人为构造壁垒将产能留在美国本土。

例如,《芯片与科学法》一方面通过向在美国投资半导体工厂和购买设备、半导体工人培训提供资金扶持或税收抵免,配合设立微电子共同基金,加强对集成电路 研发和制造的支持,推动集成电路高端要素,特别是高阶制程(主要是 5 纳米及以下)制造能力向美国集聚,同时更有效地抑制台积电和三星对本土的英特尔开展侵略性定价,打开美国高阶制程晶圆制造能力和总体晶圆制造份额衰落的瓶颈。

另一方面,《芯片与科学法》通过禁止获得美国联邦资金的集成电路企业十年内与大陆进行任何“重大交易”或投资高阶制程芯片,迫使台积电、三星、ASML等企业“选边”,深化所谓“芯片四方联盟”(Chip-4)的利益联结和合作强度,抑制先进芯片工艺和技术落地中国大陆,阻碍大陆深度融入全球集成电路产业链和创新网络,达到高阶制程产业链“去中国化”的目标。

从道义角度看,美国的以上种种针对确乎是霸权主义行径;但从经济科学本身出发,中短期内这种“吸星大法”的确能提升美国经济的潜在增长潜力,虽然这建立在全球的痛苦上。

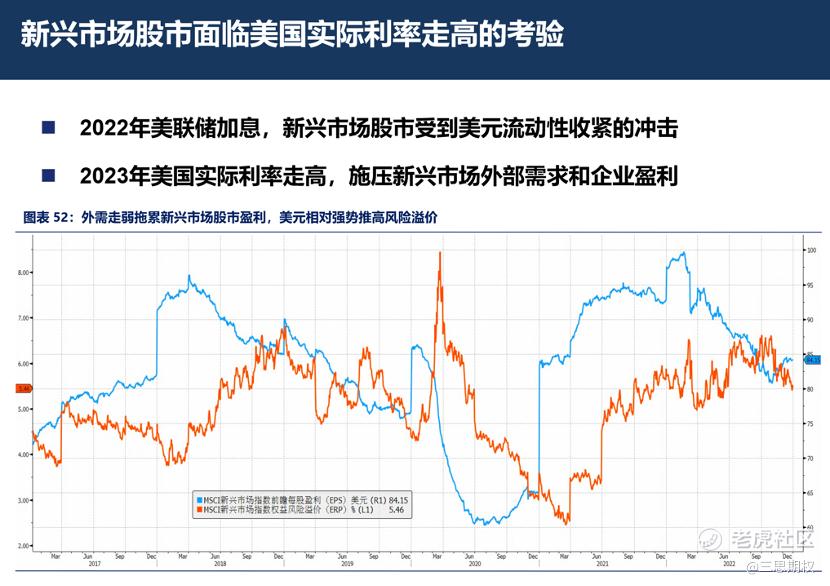

图:即使不看美国对某些具体国家的霸权政策,单是美国实际利率的走高,就对新兴市场造成着不小的压力。

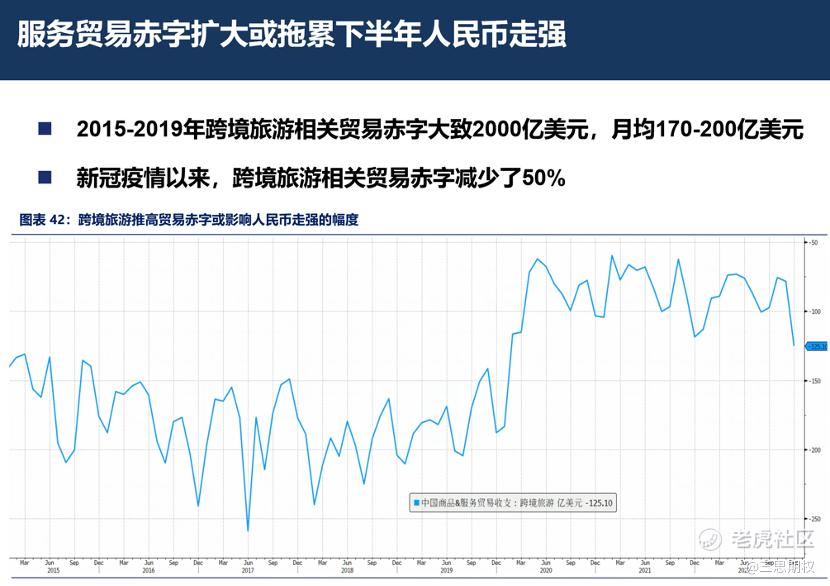

而对于汇率,除了内外部环境的需求和美国相对较高的利率水平,经济重开后的跨境旅游影响也得注意。

图:大陆经济重开后,跨境旅游的支出将对汇市产生影响

总结的话,就像本文开头的一句话介绍:“将宏观用来控制风险,把跑利润的任务交给微观”以及引用的那位大咖言论截图:

对于欧美的供应链重塑和分散化(老外们造了一个词叫:friendshoring,叫友岸外包), 国内卖方每每谈及欧美,言必称国内成本优势和供应链之齐全完善。这是事实,但有没有想过?这边不惜成本和一时性价比,全力搞国产替代,事已至此,欧美国产替代是不是也是同样的心态? 成本高一点低一点,在这个时候似乎已没那么重要了。

大的机会今年可能不多,但具体的板块机会还是有,比如说大洋彼岸的华府和大洋西岸的DZY直接部署领导“数字经济”,再直接点说,无论是美股还是A,就按着最先进的生产力去跟;

而对于宏观,则是中庸观望,对冲风险即可。

更相对承压的,则是前几年那些涨上天的赛道股。之前市场预估的是能吃下全球XX%的份额,行业也是在按照这个预期在融资和扩张。但在世界多极化,供应链重塑,产能本准备供应全球、如今只能供应国内市场的限制下,供给过剩下的内卷少不了。不过呢,如果是在一带一路上有机会的板块,则压力会少一些。

$英伟达(NVDA)$ $微软(MSFT)$ $谷歌C(GOOG)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 呃呃了·2023-03-21这篇文章不错,转发给大家看看点赞举报

- 夜流沙·2023-03-20中肯的观点点赞举报

- 明天更牛·2023-03-21好点赞举报