美股何时见底?2023年美股A股投资策略锦囊

美股何时见底?

2023年,A股会有哪个行业跑得更好吗?

大家好,我是罗老板投资笔记。过去三年,如果选A股市场的年度词语:2020年应该是“茅资产”,2021年应该是“宁资产”,2022年虽然整体市场黯淡,但也有亮点,就是“含煤量”——今年光煤炭板块指数就上涨了31%。

“茅资产”,指的是和茅台一样具备高成长性的龙头企业,也就是前两年风靡的“大白马”,集中在消费、医药这几个赛道上。

“宁资产”,更多指宁德时代上下游的龙头企业,集中在新能源相关赛道,比如锂电、新能源车、半导体、工业应用软件等。

“含煤量”呢,就是基金持股中煤炭相关企业的市值占比,含煤量越高,证明基金持有的煤炭股越多。今年业绩好的基金,含煤量都很高,70%、80%都不稀奇。

这些现象说明了一个A股市场重要的赚钱密码,这也是我今天想讲的第一点:

1.A股赚钱的密码其实是择时选赛道

我估计你一定听过一句话,“选基金就是选基金经理"。事实上,绝大部分的明星基金经理,是在正确的时间,买中了正确的赛道。比如:

2020年的张坤和葛兰,分别重仓白酒和医药,白酒行业当年涨幅240%,医药也涨了近50%。

- 2021年的冠军基金经理崔宸龙,重仓的就是当年涨幅超过60%的新能源和锂电池。

- 2022年也一样,业绩名列前茅的基金经理黄海,旗下三个基金都重仓煤炭。

从这点上看,中国A股市场,确实和其他成熟市场有些不同。我总是跟团队开玩笑说,成熟市场像西医,问诊用药是数据驱动的,A股市场更接近中医,个案特例多,靠经验。而找准A股的赛道风格,就跟老中医号准脉一样,赚钱的概率要大很多。

不过2022年的赛道风格,和前两年又不太一样,这也是我今天想说的第二点:

2.宏观趋势不明朗,A股赛道风格高频变化,很难赚钱。

其实2021年之前,A股赛道风格起码持续半年以上,比如2020年汽车赛道红了半年,2021年基础化工红了7个月以上。白酒赛道更是红了两三年。

而且这些赛道的大逻辑是一致的,就是消费升级、科技创新这几个确定的方向,然后自下而上去找增长和盈利确定性比较高的行业。另外因为风格能持续,所以一般投资者即使无法提前预判,在中途甚至后半段上车,也能获得不太差的回报。

但是2022年的A股赛道风格,确实有点像“季候风”。就像王菲歌里唱的那样:"你似季候风,抵挡计划全也无用,然后是场空,加上不死的心痛”。

2022年初俄乌战争后,市场抛弃新能源、大消费,切换到煤炭;年中又突然没有什么理由的切换回了消费;接着新能源车销售不错,赛道风格又切换到汽车、机械、新能源。

到了今年下半年,赛道风格切换频率已经进化到了"周度"。比如8月的第三周风电大涨,然后从周四开始,包括风电在内的清洁能源全线回调,切换到煤电等基础能源。

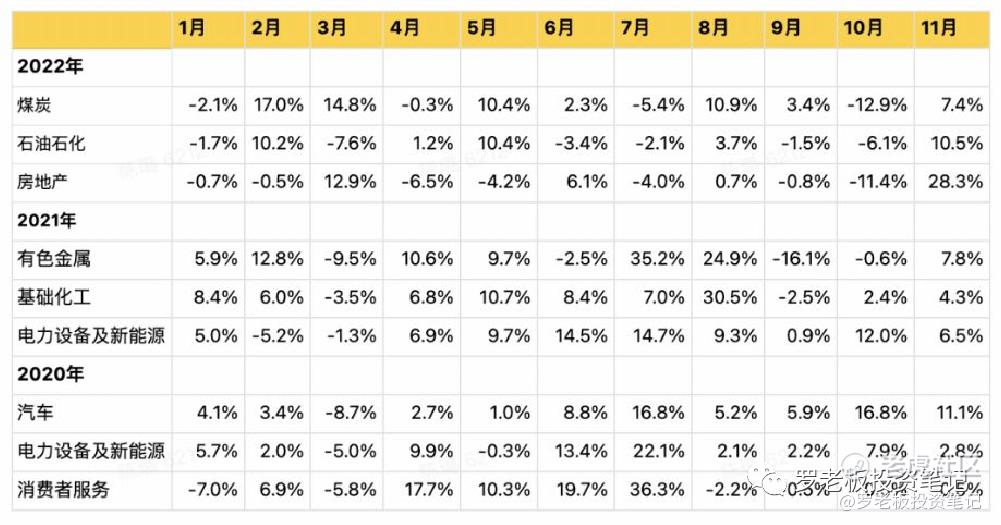

我们团队将过去三年A股市场热门赛道风格的持续情况做了个表格,你看表格就会发现,2022年这么多热点赛道,没一个能保持连续正向收益4个月以上。石油石化、房地产都是不停剧烈波动。即使2022年(表现)最好的煤炭,也是涨两个月跌一轮。

表1过去3年A股热门赛道风格持续情况

这意味着,第一,你很难判断赛道,第二,即使判断对了,上车时间也过于紧张,有点像高铁的过路车,只有三分钟停靠时间,如果我们不能早早等在站台上,几乎一定会误车。所以2022年,很多之前交易赛道风格的投资者都遭遇了滑铁卢。

之前我说过,2015、2016年以来,A股市场有两类投资者是有赚钱效应的。

一类是俗称的价值投资者,就是自下而上看赛道和企业的长期成长性,尤其随着基金市场的发展,明星基金经理的身体力行加快了这个理念的传播;

另一类则是做行业轮动、风格轮动的投资者。行业轮动就是我们今天讲的赛道转换,风格轮动还有个大小盘转换的规律。所谓大盘股就是上证50、沪深300里面这些大市值的股票,传统行业居多;小盘股则是中证500、中证1000、创业板、科创板等里面的小市值公司,创新行业居多(但并不绝对)。

过去十多年,A股市场的一个显著特征就是大小盘切换。招商证券2021年的一份研究报告就发现,过去12年,A股经历了五轮大小盘风格变换,每次持续的时间大约两年左右。

一个普通投资者,如果能在两年期间抓住这个风格,也不用动脑筋选什么基金经理和行业,直接买指数就好了,赚钱效应还是很显著的。

比如2021年春节,市场开始对大白马杀估值,小盘风格启动,如果你在春节前后买个中证800、中证1000的指数基金,10个月的回报率是26.4%。

更重要的一点是,对普通投资者来说,判断大小盘的技术含量不高。一方面,你可以留心大券商的研究报告,基本上都会有相关分析;另一方面,经济基本面和大小盘风格切换有较强的相关性。

般来说,在经济承压的时候,小盘股比较容易出现占优行情。一方面是小盘股里,新兴制造、科技创新等行业的成长属性更强;另一方面,宏观不振会拖累银行、房地产这些支柱行业。不过这个规律在2022年也被打破了。

2022年前10个月,A股市场已经进行了六次明显的大小盘风格切换,平均切换频率从过去的2年变为不到2个月:2月小盘股领跌,3月小盘股领涨,4月小盘股再次领跌.....8月又转向大盘股。这样频繁的转换意味着,你没法把握,也基本没法赚钱:如果2022年年初以来投资大盘,你会损失21.94%;投资小盘,你会损失24%。

那为什么今年A股赛道风格切换如此高频,难以琢磨呢?

其实关键就是昨天课程里讲到的,因为宏观面的不确定性问题,大家都在交易短期确定性,也就是看得见摸得着的短期可实现的利润。

比如俄乌战争后欧洲出现能源危机,1季度煤炭价格中枢同比上涨63.14%,2季度继续涨,这就是短期可见的确定性。在确定性极度稀缺的情况下,资金马上蜂拥入市。

结果是什么呢,抠苗助长。

之前即使有业绩支撑,一个赛道要实现一倍增长,最少也需要半年时间。但现在资金一拥而上,2个月就能完成"挖掘风格﹣﹣受到追棒﹣﹣价格高估"的过程。一旦出现价格高估的情况,大家又会因为不安心而抛弃这个赛道,所以我们会看到市场出现这种反反复复的风格切换和波动。

3.2023年A股赛道风格

接下来最重要的问题是,2023年,A股的赛道风格会是什么样子?会是2022年的高频波动,还是会回归正常的轮动频率?更重要的是,哪个行业、哪个赛道有机会"轮动"出来?

就像我刚才说的,宏观面的不确定性是2022年赛道风格高频变化的关键原因。但目前来看,2022年宏观面的最大不确定性,疫情防控已经缓和﹣﹣从这个意义上说,2023年的宏观确定性是上升的。

但稍微要注意的是,从东亚各国的情况看,放开之后的6个月内,经济恢复三是一个崎岖的过程,要经历心理到实体经济的调节过程。这个调节适应的时间和政策有很强的关系。

所以,12月的中央经济工作会议和2023年的两会所释放的政策信号,可能会决定明年资本市场是"大年"还是"小年"。

我个人的判断是,从现在开始,短期2-3个月大概率会延续2022年这种非稳态的结构,在放开的乐观和恢复的崎岖中摇摆,明年2季度之后会慢慢回归到"常态"。

但是说到行业,2023年比较可见的确定性趋势是消费。这几年的消费下降分两种:没钱不敢花和有钱不想花(没地花)。放开然后恢复正常之后,第二种消费多少会回来,比如旅游、商务、线下活动等。给定之前低基数,同比上升是基本确定的。即使在恢复初期,酒类、饮料、自行车这些"躺平式消费"大概率会有起色。

好,消费是一个相对比较确定的赛道风格。但除了博弈这种赛道风格之外,还有一个选择,就是"蹲"在中长期业绩有确定性的赛道里面,忽略短期震荡。比如储能、军工、工业软件这些以0年期计算"不得不发展"的赛道,即使估值起起落落,但长期趋势还是向上的,在整体估值较低时蹲着,未尝不是好选择。

好,这就是今天的内容,给你简单小结下:

1.A股市场上,赛道风格轮动的现象显著。如果能找准A股赛道风格,赚钱的概率要大很多。

2.2022年因为宏观不确定性问题,大家都交易短期确定性,所以A股赛道风格切换极其频繁,赚钱变得更难。

3.2023年的A股赛道风格,从行业来看,消费是比较可见的确定趋势。另外中长期来看,储能、军工等也都处于向上的趋势。

划重点

1.A股赚钱的密码其实是择时选赛道。

22年A股赛道风格切换频繁。原因在于宏观面不确定,市场倾向于交易短期确定性。

23年,消费是是比较可见的确定趋势。中长期来看,储能、军工、工业软件等也值得关注。

美国股市什么时候见底?该入场吗?

这一讲我们讲美国股市。好多人可能会问,A股我还没整明白呢,为什么要讲美国股市?

1.美股对中产家庭意味着什么?

两个原因:

美国股市是全球资本市场的锚,尤其大批海外上市的中国企业,受美股影响比A股要大很多。

美股是过去100年平均收益率最高的大类资产之一。从1889年到1978年,美国股票市场的年化收益率是7%,同期美国国债收益率是1%左右。

这是金融市场者名的“版权溢价之谜"。因为按照风险偏好来测算,股权的收益率无论如何不可能比安全资产(国债)高这么多。但你说它是异常现象吧,人家持续了100年。而且在1978年之后又持续了几十年。

我说过,未来资产配置一定要有“底线思维、多元配置”这条原则。美股作为高收益美元资产,确实是中产或者中产以上家庭可以考虑的投资品种,如果踩中节奏,就有机会分享全球增长前沿企业的红利。

那为什么说要踩中节奏呢?也是两个原因:

第一,择时还是重要。虽然美股过去100年都赚钱,但也有长时间下跌的时期,比如2001年初到2002年末,纳斯达克指数腰斩,10年后才回到原位,这期间美元对人民币还跌了20%———市场风险,汇率风险,再加上机会成本,如果踩在这个坑里,再长期主义会感到难熬。

其实价值投资者从来不抗拒择时:巴菲特说的“安全边际”,格雷厄姆强调的“内在价值”,都是在说要买在合适价位。

第二,信息不对称太高。金融学有个词叫"HOMEBIAS(本地偏好)",就是说所有人都会倾向于在本国资产、本国企业上投入过多资金。

第三,这个道理很直观:不说别的,光语言、文化障碍就会阻止我们深入理解其他市场状况、企业财务、经营业绩等。我自己就有体会,看亚马逊、Facebook就不如研究阿里、腾讯、茅台来得顺手,为什么?这些企业都跟我的生活密切相关,有活生生的体感,也有机会获得更高层面的第一手资料,理解深度不一样。

当然,信息不对称高不是说我们不要配海外资产,相反是告诉我们,要想分享全球增长前沿的红利,我们需要更加谨慎,安全边际要设置得更高,也就是要买在更便宜的价位上。

所以,这一讲先回答第一个问题:

2.美股见底了吗?

2022年美股跌得很厉害:截至目前,标普500指数下跌了19.17%,纳指更是下跌31.57%。所以最近会不停有人问,美股见底了吗?

相比个股的起落,一个市场的整体估值水平会比较好做方向性的判断。最核心的就是两个因素,一个是市场利率水平,利率水平上升,市场估值会下行;一个是企业利润水平,利润水平下降。会导致市场估值下行。

有趣的地方在于,市场利率和企业利润是一对相互影响的变量:利率持续在高位,企业家庭的扩张欲望被压抑,经济会进入衰退。经济衰退,失业率上升,大家收入下行,消费不振,进而导致企业利润下滑。

目前美国利率水平是过去15年的最高,为了应对通胀,一年之内,美联储把基准利率从0%左右上升到4.5%左右的水平,市场估值不下跌也说不过去。

同样的逻辑,现在判断美国股市是否“见底”,关键也是判断美联储怎么处理通胀。

我之前提到过,按照目前7.8%的通胀水平,美联储仍然需要快速加息;但如果再加息100个基点后,美国经济必然要面临衰退,所以市场还会经历调整和波动。

说美国经济面临衰退风险不是一句空话,企业利润目前确实出现了回落的迹象:

● 2022年前三季度,美股前十大市值公司中,包括亚马逊、英伟达、沃尔玛在内的6家公司净利润增速明显回落,回落幅度都在50%以上,而且营收还有持续下行的压力。

●除了龙头企业,标普500公司的盈利己经接近零增长, 纳斯达兄史定连续2个季度已经出现负增长。摩根士丹利、瑞银的分析师对2023年美股的盈利水平都给出了很悲观的预测,认为下降将超过10%。

利率还要继续上行,企业利润还要下滑———从这个意义上看,美股还没有见底。这也是目前华尔街主流机构的观点,像高盛、德银都认为标普500大概还有15-20%左右的跌幅。

这是经济基本面分析。但我们不要忘了,一切经济学都是政治学,美国也不例外。美联储也是一个要“讲政治”的地方,两党博弈中,经济议题是核心,尤其是就业率。一旦就业数据出现明显下滑,美联储也不太可能坚持鹰派立场,而市场只要发现这个苗头,会马上掉头。

从这个意义上看,美股的“底”在哪里,会不会还没到“底”就反转,也是一个和政策预期密切相关的事情。

3.要增配点美股吗?啥时候入场?所以我们大概可以总结说,美股正在见底路上。

那是该等,还是该入场呢?

这确实是个仁者见仁智者见智的问题。

当前几乎所有机构都看空美股,但他们一边看空,也一边开始建仓。不说别外特去故金高达1492亿美元,但到了2022年第三季度,他持有的现金已经下行到了1089亿的水平,已经开始较大手笔买入股票,尤其在台积电上下了重注。为什么以谨慎著称的老巴会在这个时间点增配美股?

因为当下的情况和上个世纪70年代情况类似:通胀,加息,衰退,都似曾相在当时的复苏阶段,也就是美联储加息结束到阶段性的股指高点,美股都是表现最好的大类资产:

- 1974年8月美联储停止加息,2年后标普反弹了近37%;

- 1981年8月美联储停止加息,2年后标普上行了32%,而且这次股市拐点在美联储停止加息前就开始了。

这说明,即使我们有无数方法论去验证"底"或者说"拐点"在哪里,但市场就跟孩子的脸一样,你永远不知道哪一秒会彻底转向。

我们团队聊天时,对配置美股这件事没有太多分歧,但在入场时间上,也吵到不可开交:

一个人认为无法判断拐点,所以现在就蹲着,开始定投;

人认为起码要等美联储出现"鸽派"信号后再入场,否则蹲的都是跌幅。

谁也说服不了谁,我建议他们分头配置,3-5年后我们再来看收益。我的猜测是,收益差别不会特别明显。而且时间越长,这个差异可能更小。

最后跟你说下怎么配的问题。每次我们说到配置美股,就会有同学问,怎么配,是不是灰色操作?其实现在国内有用人民币直接配国际资产的渠道QDII基金,这算最简单也最合规的产品。

4.QDII基金

QDII基金的全称是" Qualified Domes Institutional Investor "(合格国内机构投资者),指在境内成立的,投资海外资产的基金。普通投资者可以直接用人民币申购基金份额,基金公司帮我们投资海外的股票、债券、基金等资产。QDII基金的名字里一般都带有" QDII "标识,你在互联网平台、证券APP、银行APP基金产品栏,搜索" QDII "就能找到相关产品。

现在市面上的QDII基金有两三百只,分主动管理型和被动指数型。和其他金经理有更多选股、择时的空间;被动指数。

之前我们说,过去20年,中国主动管理型基金整体上是有超额收益的。但这一点和美国市场很不同。从2000年以来,美国市场上主动管理型基金的表现不佳。另外你再想,QDII基金经理基本都在国内,信息上的劣势更加明显。所以如果想做国际化多元配置的话,我个人会更倾向于被动指数型的QDII基金。

但是,这里又需要敲黑板。

"多元化"是未来中产家庭资产配置﹣个重要原则。但"多元化"也有自己的风险,以美股为例,汇率就是个风险点﹣﹣因为QDII基金的收益是以美元计算,比如说2023年,你的美股即使涨了10%,但如果人民币强势升值10%以上,你的收益以人民币计算有可能变成了负数。

实际上不只美股,所有国际资产的配置都有这个问题。所以,需不需要国际比多元配置,最后要落回我们家庭未来现金流支出结构来考虑。举个例子,像我父母这样,家庭未来现金流支出非常稳定,而且笃定是人民币的现金流支,就不需要承担这种额外风险了。

好,这就是这一讲内容,简单总结以下:

划重点

1.从多元配置原则出发,美股作为高收益美元资产,是中产家庭可以考虑的配置标的。由于需要择时、信息不对称严重,我们投资需要更加谨慎,安全边际要设置得更高。

2.目前来看,美国利率还会继续上行,企业利润还在下滑,美股大概率还在见底路上。

3.配置美股的入场时间是个仁者见仁智者见智的问题,与个人交易风格、家庭现金流支出都相关。

文章图文来源来自互联网整理,如有侵权请联系删除。

[爱你] 据说2023年必发财的老板,都会三连关注:罗老板投资笔记

[疑问] 您觉得2023年美股A股走势如何?如果您有不同的观点,欢迎讨论。

修改于 2023-01-21 11:18

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 岿然不动的稳·2023-01-21精彩2020年应该是“茅资产”,2021年应该是“宁资产”,2022年虽然整体市场黯淡,但也有亮点,就是“含煤量”,请问2023年是什么呢?点赞举报

- 林德布格·2023-01-21精彩A股赚钱的密码其实是择时选赛道,那么请问2023年的赛道是什么呢,会是电影和旅游行业吗点赞举报

- 罗老板投资笔记·2023-02-04更多价值,在我的同名公众号:罗老板投资笔记 [财迷] [爱你] [美金]1举报

- 兰博基尼比基尼·2023-01-21我其实挺看好2023年地产股的,因为前段时间政策层面放声,利好房地产行业的回暖还有房地产行业上下游也会获利点赞举报

- 控盘坐庄最在行·2023-01-242023的投资主基调是旅游+大消费板块,各位大神觉得呢1举报

- 量化交易追随者·2023-01-24新年伊始,我觉得旅游股是不错的选择,比如携程,后疫情时代旅游将会全面复苏点赞举报

- 想飞的鱼026·2023-01-21我非常看好旅游业,因为疫情让人们在家呆的太久,大家都想出去透透风点赞举报

- 蓝侧切0·2023-01-21疫情 放开已经过了高峰期,目前是 布局港股A股的好机会吗点赞举报