小米2022年Q3季报解读--意料之中的下滑,困境中看反转

小米集2022Q3财报估计没有多少人对这个财报有多大预期,大部分都是明牌,比如因为全球手机业务下滑必然会带来总营收下降,净利润因为营收的下降而下降,同时造车部分又会占用一部分利润。所以我觉得Q3财报是一次没有期待的财报,但作为研究小米,财报数据还是值得我们分析下,本次我先直接说我个人对财报的观点:

1. 财报总体只能说符合预期,第三季度营收704.7亿元人民币,预估701.6亿元人民币;调整后净利润21.2亿元人民币,预估19.9亿元人民币。跟预期相差不大,没有惊喜也没有意外。

2. 手机业务Q3除了苹果,几乎所有的手机厂商同比出货都下降,小米Q3业务收入425.1亿,同比下滑11.1%,但环比提升0.6%,有一点反弹的意思,但即使是小米12S系列已经被认为是站上了高端,但手机平均售价还是只有1058元,同比下降3%,环比略升一点,有点失望。小米手机未来需要继续关注高端之路能否提升,手机消费何时能回暖以及市场份额特别是国内如何提升。

3. IOT业务光看数据挺惊喜,IOT连接数用户数还在保持2位数增长,除了电视外冰箱和洗衣机都有70%的高速增长,但整体营收居然下滑-10%,连续第二个季度下滑,在新能源汽车创造利润之前,IOT业务应该算是小米的第二增长曲线,最近2个季度光有数据增长没有业绩增长,小米需要多做功课。

4. 互联网业务同比下滑4.7%,但联系3个季度下滑后,环比开始提升,特别是广告业务换比还有增长,但整体收入占比比较小,有望形成业绩低,开始回暖。

5. 新能源汽车要到2024年才会正式销售,每年光直接资金投入在30亿左右,这还不算人力,物力投入。本季度净利润里面扣除了8.29亿元的新能源汽车研发费用,预计后面每个季度净利润都要少8亿左右的新能源汽车的相关费用。至于小米汽车前景如何看,我个人觉得这个暂时还看得不清晰,因为小米首战选择了智能驾驶这个突破点,起码今年和明年,智能驾驶的需求不是核心需求,特别对中低端车来说是伪需求,最典型的例子就是小。今年以及明年,新能源汽车的竞争仍然是在电动化阶段,如何解决电池问题才是核心。小米在电池方面的方案和技术暂时未知,2024年是否会进入到智能化的竞争这个也是不敢确认,所以小米汽车这块只能给小米时间,暂时没有太多的判断。

6. 印度市场是个不确定性因素,当前的官司还没有最终结论,这个对小米后续印度市场的影响未知,对后面小米业绩是否有影响还未知。

7. 整体来看小米今年还是非常难,主营业务手机和IOT受消费疲劳等因素影响,难以增长,新能源汽车需要大量资金和人力物力开销,对小米净利润每年造成30亿以上的影响,另外海外最大的印度市场还存在不确定性因素。但我觉得小米业绩也有可能筑底完成了,后面随着消费市场的回暖(比如YQ结束),海外5G换机潮的来临,以及小米自己在手机高低端市场的发力,业绩有望在明年迎来反弹。至于新能源汽车,那还是2024年的事,明年小米还是得围绕着手机,IOT基本盘发力,迎来反转。

一、整体财务数据:三大业务均同比下滑

1.营收:小米Q3第三季度营收704.7亿元人民币,预估701.6亿元人民币,同比下滑9.7%,环比提升0.4%;

其中手机业务收入425.1亿元,同比减少-11.1%,环比提升0.6%,占总收入占比60.2%

AIOT业务收入190.6亿元,同比减少9%,环比减少3.8%,占总收入占比27%;

互联网业务70.71亿元,同比减少4.7%,环比提升1.4%,占总收入占比10%。

2.经调整后的净利润:经调整后净利润为21.2亿元,同比下降59.1%,环比提升1.8%。这里包括了新能源汽车投入的8.29亿元。

3.毛利率:Q3小米整体毛利率为16.6%,较2021年3季度的18.8%下降2.2%。

整体财务数据如下:

二、 手机业务经营情况:手机市场疲软,但高端之路已经上线

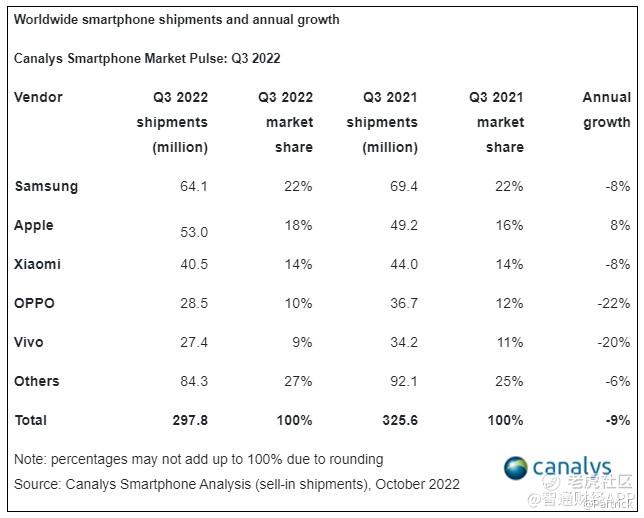

手机业务其实差不多是明牌,因为调研机构Q3出货量数据早就发出来了,先看看Q3全球手机市场情况如下图:

1.全球手机市场下滑9%左右,苹果唯一是正增长的企业,OV下滑在20%以上,小米下滑8%,市占率排名全球第三,只能说小米Q3表现尚可。

2.小米 Q3全球智能手机出货4020万台,同比下滑8.4%,环比提升2.8%,全球手机市场份额13.6%,有点止跌反弹的意思。

2. ASP(客单价)2022年Q3为1058元,同比下降3%,财报解释是海外区域促销抵消了国内高端机ASP的增长,这个感觉还是偏低,3季度小米12S系列卖得相对不错,但ASP却没有明显提升。不过小米12S系列还是赢得了口碑,这个目前还不能说站稳了高端之路,小米11是彻底失败了,小米12S我觉得才是高端之路开始,Q4要看看小米13系列能否超越12S系列,进一步提升ASP,真正走向高端之路;

3. 线下小米之家门店数10600家,跟Q2数量一样,看来小米现在对开店很保守了,毕竟国内这一年消费相对还是疲软。

总结:手机业务同比下降11%有所收窄,环比提升0.6%,手机业务底部可能出现了,比较乐观一点的消息是小米12S系列无论是好评率还是口碑确实不错,算是挽回了小米11的败局,接下来小米13系列能否继续站稳高端,国内市场如果提升都是小米接下来要重点突破的。

附小米手机业务数据:

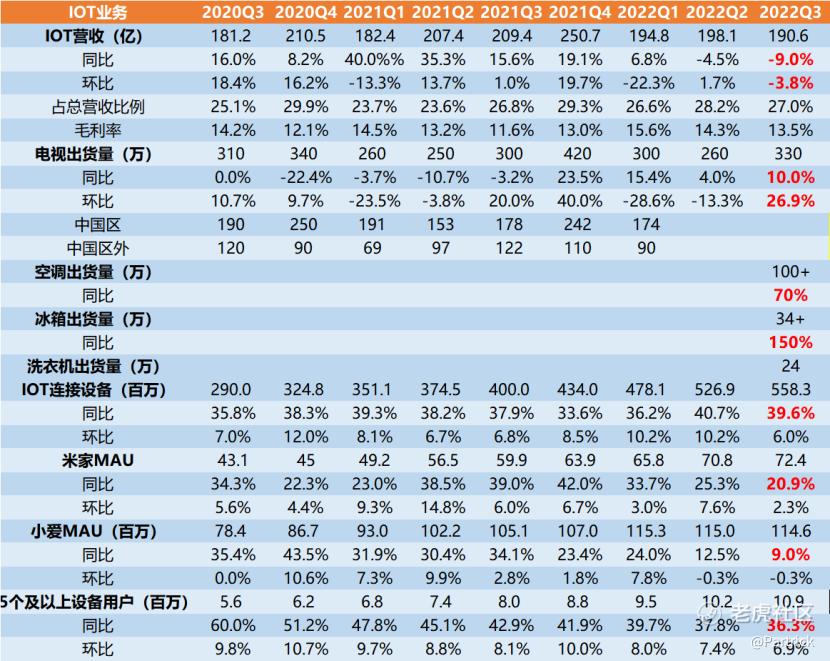

三、 IOT业务经营情况:赢了数据输了业绩,大家电是惊喜

IOT本季度收入是小米历史上首次单季度同比也环比都下降的季度,总收入190亿元,同比下滑9%,环比下滑3.8%,比较令人意外,单从用户活跃数据来看其实又不错,比如:

1. AIOT平台已连接IOT设备数(不含手机,平板机电脑)达到5.83亿,同比增长39.6%;

2. 超过5个IOT设备用户数达到1090万,同比增长36.0%;

3. MIUI用户数5.64亿,同比增长16%。

说明小米用户黏性还不错,这部分用户都是后面小米汽车的潜在用户,另外智能大家电,也就是空调,冰箱,洗衣机的收入增长超过70%,算是增长非常快了。

总结:AIOT的发展仍然保持了较高水平的增长,但是有点赢了数据输了业绩的感觉。不过起码还是能证明小米的忠实粉丝数确实还在增长,特别是5个IOT设备用户,这个指标我认为是衡量小米IOT业务最重要的指标,因为代表了重度米粉的数量。类似腾讯的Wechat的活跃用户数是衡量腾讯基本盘是否稳定的关键指标。另外其中值得一提的是空另外智能大家电,也就是空调,冰箱,洗衣机的收入增长超过70%,算是增长非常快了,小米的AIOT业务品种在不断增加,我个人也买了不少小米智能产品,但是如何通过用户数变现提升收益和利润是小米需要考虑的事情,在新能源汽车创造利润之前,AIOT要扛起小米第二增长曲线的重任。

附小米IOT业务数据:

四、互联网业务:略有下滑,广告业务回暖

互联网服务方面,2022年Q3小米互联网服务收入实现人民币70.7亿元,同比减少4.7%,占总收入占比为10%。其中广告收入较上季度提升4.4%,这部分收入占整体较少,但毛利较高。整个互联网行业Q3基本都失去了增长,小米互联网业务也是连续2个季度下滑,需要看明年消费回暖情况。

附小米互联网业务数据:

声明:文章只是个人观点,不构成任何投资建议!原创不易,欢迎关注、点赞,您的支持是对原创最好的鼓励!

修改于 2022-11-25 09:18

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 思冬·2022-11-25阅点赞举报

- Patrick波波·2022-11-24股价跌太多是原罪点赞举报

- wh快乐投资·2022-11-26[微笑]点赞举报

- 陆家嘴八废特·2022-11-26[得意]点赞举报

- 未完待续06·2022-11-24[微笑]点赞举报

- kele126436·2022-11-24已阅点赞举报