CoreWeave上市翻三倍,该考虑卖期权了?

从不起眼IPO到市值翻三倍,CoreWeave股价飙升。

周二, 英伟达支持的云计算服务提供商CoreWeave股价收创历史新高150.48美元,涨超25%,公司股价自上市以来已暴涨248%。

AI算力业务疯狂扩张,资本支出料将暴增

CoreWeave的核心业务是基于英伟达芯片处理人工智能工作负载,其数据中心从零开始设计,专为AI计算优化。最新与Applied Digital的租赁协议,进一步巩固了其在美国和欧洲33个AI数据中心的布局。

作为英伟达的战略合作伙伴,CoreWeave不仅受益于其技术支持,还吸引了微软这一最大客户,以及OpenAI的五年119亿美元长期合作。

2025年,公司预计资本支出将激增53%至215亿美元,彰显其对AI基础设施扩张的雄心。

短短两个月内,CoreWeave的市值从IPO时的230亿美元飙升至惊人的720亿美元,发行价从40美元飙至目前的150.48美元。

尤其自5月15日公布强劲财报以来,散户投资者对其看涨期权的押注是看跌期权的四倍。

然而,这场散户驱动的狂欢并未赢得华尔街的喝彩。

CoreWeave在IPO初期并不被看好,华尔街对其高负债、客户集中度以及管理层套现行为充满质疑。

这导致投资银行不得不在IPO前缩小发行规模,并将股份主要分配给Nvidia和Fidelity等现有投资者,打造了一道“护城河”以防股价崩盘。

目前,根据金融数据公司S3 Partners的数据,约30%的可交易股份已被做空,显示机构投资者普遍看衰其估值。

S3 Partners的Matthew Unterman指出,由于做空需求持续高企且流通股有限,借股成本不断攀升,做空CoreWeave已成为一场昂贵的赌局。

就当前的股价走势而言,做空CoreWeave被证明是一个非常糟糕的决定。

股权结构特殊,资本运作空间巨大

CoreWeave的主要股东包括Magnetar Capital、最大供应商兼客户英伟达、客户OpenAI以及富达等长期投资者。

这些投资者连同公司三位联合创始人合计持有超过60%的流通股,这种集中持股结构可能成为股价稳定的重要支撑。

分析师认为,股价的飙升为CoreWeave提供了更多资本运作空间。

此外,公司联合创始人在IPO中已套现5亿美元,短期内抛售压力或将减弱。MoffettNathanson的分析师在上周给客户的一份报告中写道:

“高昂的股价使CoreWeave有机会通过股权融资或并购来创造价值,这似乎是一种明显的可能性。”

随着IPO后常规股票出售限制将于今年夏末结束,高管、员工和现有投资者届时将能够出售更多股票。然而,鉴于该公司强劲的财务表现和市场需求,许多分析师仍对其前景持谨慎乐观态度。

策略:利用看跌期权做多CoreWeave

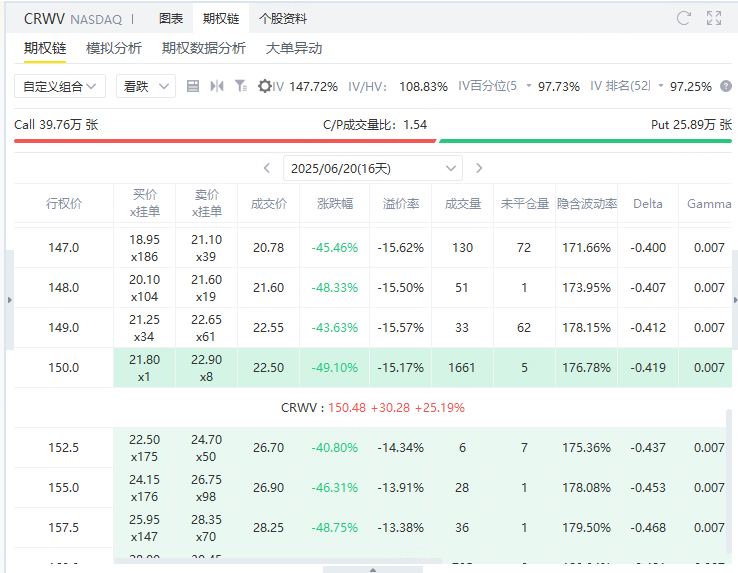

当前CoreWeave现价为150.48美元,我们可以通过卖出2025年6月20日到期、行权价150、权利金2250美元的看跌期权(Put Option)来做多CoreWeave。

这一策略不仅能在CoreWeave上涨时获利,即使CoreWeave横盘或小幅下跌,仍然可以依靠权利金赚取收益。

当前参考价:150美元/股

期权类型:美式看跌期权(Put)

到期日:2025年6月20日

行权价:150美元

权利金:2250美元/合约(即22.5美元/股)

该策略通过卖出看跌期权,先收取权利金,若到期时股价未跌破行权价,则期权失效,卖方全额保留权利金;若股价跌破行权价,则需按150美元买入标的。

最大收益(Maximum Profit)

收益上限 = 已收权利金 = 2250美元(即22.50美元/股)。卖出期权后,无论股价如何上涨,收益均被锁定在此数额。

最大收益 = 2250美元

盈亏平衡点(Break‑even Point)

盈亏平衡价 = 行权价150 − 权利金22.5 = 127.5美元。当标的价格在到期时等于127.5美元时,您的损益为零;高于该价格则盈利,低于该价格则亏损。

该策略适合中期看多且容忍一定回调的投资者,但需预留足够保证金,并可考虑配合止损或对冲工具以控制风险。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。