谈谈美股中的低风险套利交易

习惯了一夜暴涨几倍甚至几十倍的股票市场,突然跟大家说股票市场里也到处都是低风险套利交易,可能还有些唐突。比起价格可以升天也可以清零的期权、突发新闻暴走起来的医药研发公司,轻微薄利的策略在美股市场——尤其是华人美股圈中——并不太受青睐。

比如说分红,看惯了A股、港股以及美国上市中国概念公司的一毛不拔,很少有投资者愿意投入精力去研究个股的分红信息,并采取相应交易策略。有这闲工夫,说不定还是来来回回做波段更有乐趣。

然而,市场中既有价值巅峰,也会有风险洼地,无论是原本偏好低风险还是在高风险混累了,了解一些低风险的套利策略,也不妨是一种乐趣。

从公司的角度上来讲,什么时候才更容易出现风险与收益不匹配(此处特指低风险高收益)的情况?一般来说,投资者能获得一些有利交易信息的时候。这种时候往往就能出现套利交易。

在美股中,上市公司发生兼并、收购、重组、分拆、特殊分红、回购、增发、破产清算、私有化等事件时,很有可能就产生了套利交易的空间。

最简单的例子就是私有化。2016年中国第二大互联网搜索引擎奇虎360正式从纳斯达克退市,以77美元/股的价格成功私有化。而在此之前以低于77美元买入的投资者,都有或多或少的套利收益。

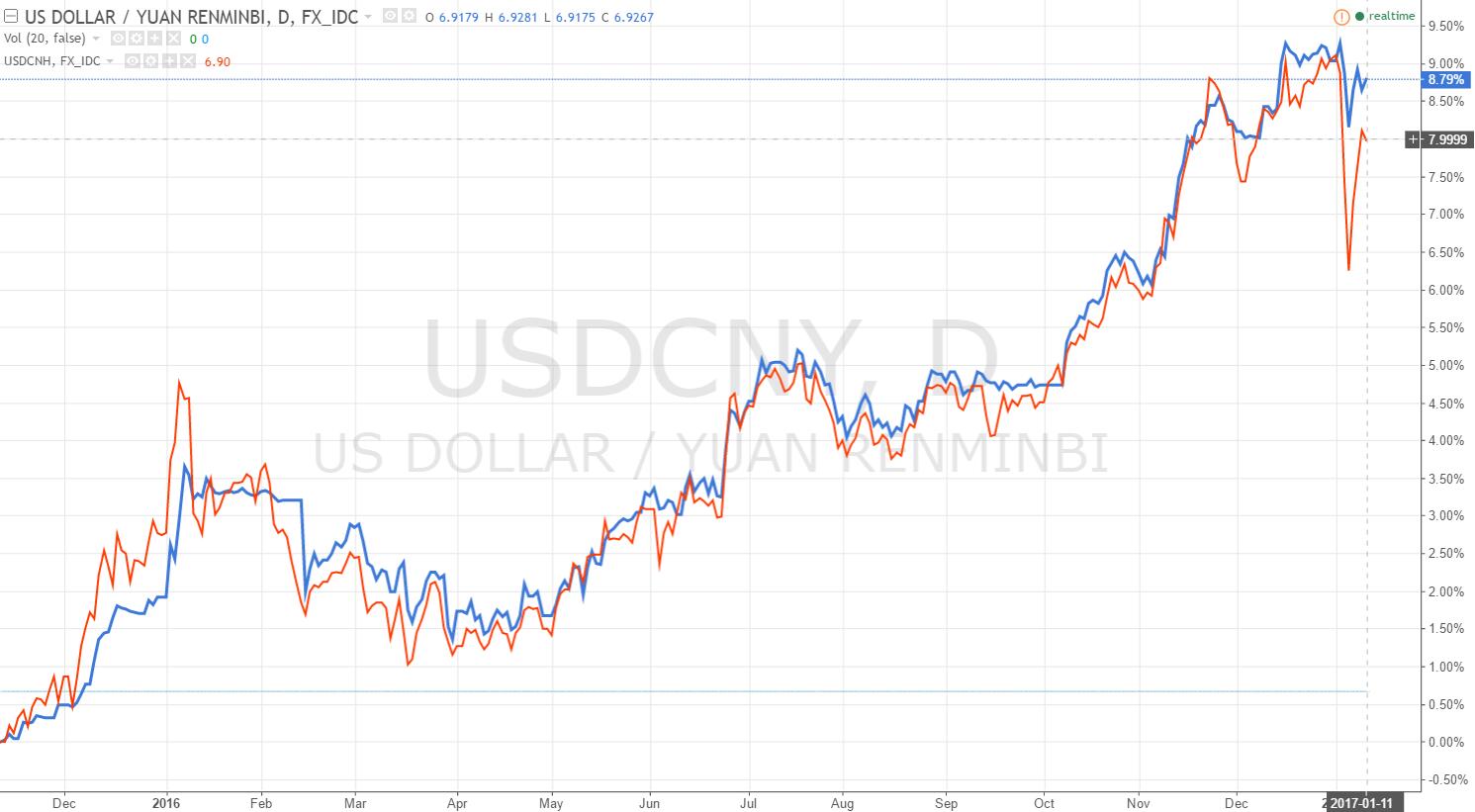

而非公司的交易品种,也存在不少的套利交易机会。比如,通过购买交易所交易基金ETF(一揽子股票的集合)来分散风险、股票和期货的折溢价套利交易、本身带有杠杆的产品的耗损、不同货币产品中的套息交易等等。

(图为在岸人民币中间价与离岸人民币的价格对比)

举一个更生动的例子。

2016年底就有一个非常实际的公司回购股票套利的例子。美国著名的医药、健康信息网站WebMD(NASDAQ:WBMD)在11月14日宣布将在12月15日以55美元每股的价格,回购200万股。不管处于什么目的,公司以确定价格回购股票,该价格一定能较股票现价有所溢价,因此,溢价就成了套利交易的目标。11月初的时候,该公司股价还在50美元左右,随着回购日期越来越近,股价也渐渐向回购目标价靠近。

不过,这样的回购是有数量限制的,那么这200万股如何分配呢?按照公司的公告,股东需要手动提交参与回购的申请,公司对零星股(Odd-Lot,少于100股)全额回购,其余参与回购的股票按比例回购。也就是说,如果零星股数量不足200万股,公司将全额回购,投资者因此成交了不少99股的零星单。

最后,总计91万5000股的零星股、108万5000股普通股被回购,那些手持99股参与回购的投资者,利用小小的套利拿到了一个红包。当然,这样的套利也并不是完全无风险,如果零星股就超过200万股,那么也只能按比例来回购,而像公司突然变卦修改价格申请取消回购也不能是完全没有可能。但相比较每日股票市场的动荡,这样的套利可谓低风险。

再往前一点,美国第一大军工企业洛克希德马丁(NASDAQ:LMT)就在2016年8月把它的IT部门分拆卖给了Leidos Holdings, Inc.(NASDAQ:LDOS),此次交易后,洛马的股东都收到了Leidos的股票,但在这个过程中,因为溢价的关系,零星股将能套利多达几千美元。

这些都属于溢价中的套利,有些投资者则通过高股息的优秀个股来获得收益。

美股中的非合格股息收入是与个税一个标准来收取的,但这是属于美国国内的税收,对于外国投资者来说,可以通过填写美国国税局IRS网站上的W-1042S税单进行退税申报,虽然过程略繁琐,但如果操作下来,相当于比美国国内投资者多了最多39.6%的股息税收入。如果每年该类股息收益100美金,那还不算多,如果是1万美金呢?100万美金呢?

而美股中的非合格股息收入的公司,大多有着更高的股息率。绝大多数的房地产信托投资基金REITs、普通信托基金Trust Fund、有限合伙MLP都属于这一类。

总之,在市场极其不确定的情况下,有不少投资者就选择关注风险更低的套利交易。不管是出于对风险的恐惧,还是对套利本身的喜爱,这些不同交易理念也丰富了整个市场的交易。

厌倦了每日追涨杀跌、上下起伏,也可以尝试一下不同的交易策略。条条大路通罗马。

#公司分红# #低风险套利#

$(LMT)$ $(WBMD)$ $(LDOS)$ $(RWR)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 张小凡·2017-01-11记得去年大家称私有化为无风险套利…1举报

- 赵公明大哥·2017-07-25受教了。那么去哪找这些分红私有化的消息呢点赞举报

- 九格·2017-01-11同上,私有化之后让人总觉得“套利”这事有很多不为人知的坑……点赞举报

- 忍靜·2017-01-14赞同楼主的观点。感谢楼主的分享点赞举报

- trade2win·2017-01-12谢谢分享!点赞举报