为何资本市场估值水平不断提升?

昨天美股道琼斯指数再破新高,很多人都很不解本应受到疫情打击厉害的美国,经济不可能好,为啥股市能够大涨呢?

同期中国股市优质的资产今年涨得也很不错,典型代表就是茅台。

股价为何频频更高呢,支撑在哪?是否高估?周期、波动的本质是什么?

个人认为:这一轮上涨,很多并不是业绩大幅度上涨,而是估值水平的提升,估值水平的提升是由于资金流动性助力。流动性为何要来助力?简单来说就是市场的钱放水厉害,钱更多,并且未来几年很可能都得不到缓解。

进而导致人们可接受的预期收益率大幅度下降,目前看茅台的ttm市盈率倒数2%不到,可以认为市场预期可接受的无风险收益率已经在2%左右的时代。(其中海天味业则更是到达了1%收益率)

我在投资最基本的原则里面指出:投资有两个目的,一个是获得分红,另一个是获得资本增值。

两者的核心在于追求更高的收益率。

投资最基本的原则

文中直接给出参考值:合理的投资收益率在4%到6%,当股价低到未来利润占市值的6%以上的时候就是非常不错的买入点,当股价低于未来利润占市值的4%以下的时候就可以考虑卖出。

年初的我对于这个卖出清仓点位大致设置在了2%。理想情况下的操作,收益率在100%以上。

所以在那时候的我若持有茅台,即使现在不会清仓(考虑其优质性),也减仓了三分之一(到达1.5%应该清仓完毕)。

但大环境真的发生改变了很多,不可能总是以过去的观点去思考今天。

我们需要更深刻的去了解投资收益率应该多少合理。

重要判断依据:整个股市中优质资产的投资收益水平应该和真实的无风险利率相当。否则,我认为是高估。

那么真实的无风险利率应该是多少呢?

我们需要考虑两大因素,一个是聪明的资金流到无风险的资产所能获得的收益率,另一个则是通货膨胀率。

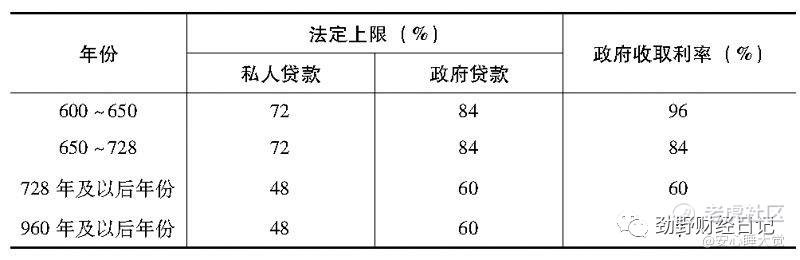

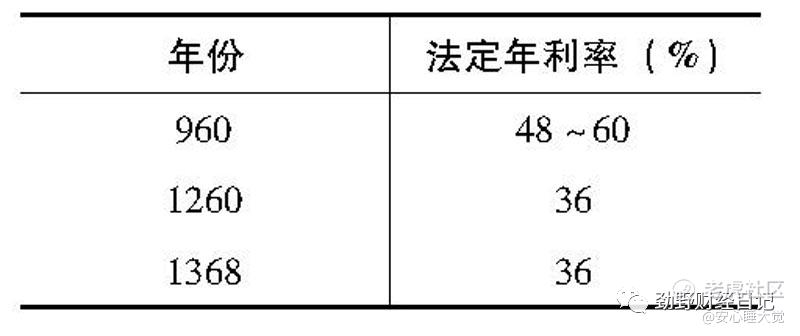

翻开利率史,我们会发现我国古代的贷款利率高达36%以上,最高都能一年翻倍,贷款利率高的吓人。

当时的主要原因可能在于放贷风险高,农业经济本身也没有多少贷款需求,金融化程度严重的低下。

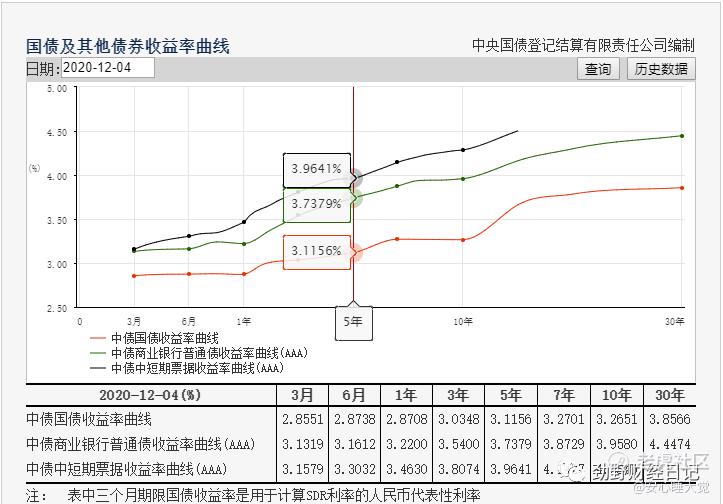

如今我们的贷款利率下降明显。根据中国人民银行资料显示国债五年期的利率为3.115%.我们将其认为近似是无风险利率。

那么通货膨胀率如何呢?

根据国家统计局数据,近二十年居民消费指数(CPI)可见在-1%到6%,平均在2.23%水准。

最近两年若基于2018年11月,我们2020年的11月居民消费指数增加了1.05%。

然而当我们拉长为五年,2019年则相对于2015年消费指数增长了8.6%。

很明显,我们的国债贷款五年期利率跑不过通胀。对于一个负的投资收益率反映的是你如果购买国债五年,将损失资产5.4%的资产。

如何应对这种情形,在过去三十年里面,很多人都会选择购买房产抵抗通胀,在过去相较于M2的增速,房产确实很好的达到了抗通胀的目的。

如今租售比,也就是投资收益率是多少呢?

之前5月以北京东城区崇文门新景家园为例,房价每平方10w元,70平方的房子房价是700w。租金收入每月8000每月,一年收益9.6w,年租金收益率1.37%。目前北京房价好像是略有上升,经调整大约为1.3%。

上面说的CPI数据是没有考虑房价的,故而真实的通货膨胀咱们能感受到的更高。

真实的无风险利率,如果用一年期央妈的贷款利率3.85%减去未来的通货膨胀率2.5%,大约的投资收益率就是1.35%。和房产租售比的投资收益率相当。

当然以上那个通货膨胀率,考虑货币的贬值性,完全是我拍脑袋决定的。

对于美国来说,情况更为严重。由于无限量化的货币制度,这个通胀率肯定更高。加上美国接近零利率的贷款利率,造成投资者必须买入资产,而不是持有现金,大量资金便转化为股票。

这也就是我认为美股可能并不那么高估的原因,或者可能持续高估的原因。

总结:本文我试图去寻找那个真实的无风险利率,那个影响整体估值水平的重要因素。但是很显然我只是在隔靴挠痒,没达到根本,还是给了个相对判断-中国1.3%左右,美国负的无风险收益率。同时也对美股维持高位进行回答。

最后,欢迎你将你对真实的无风险利率判断思考,中国的1.3%是高是低?又或者是你认为我们面对的投资就是一个负值,我们只能选择未来相对亏得少的,甚至盈利,因为好公司迟早能达到那个市值。至少能保值增值,失去的不过是流动性和时间。欢迎点赞,转发,关注!@小虎AV @小虎通知

$纳斯达克(.IXIC)$ $道琼斯(.DJI)$ $腾讯控股(00700)$ $哔哩哔哩(BILI)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 冰封座上的猫·2020-12-07中国官方的通胀数据到底怎么样普通人心里应该都有点B数1举报

- 顾北哲·2020-12-07如果无风险利率为零,理论上资产价格可以达到无限大点赞举报

- 你吹吧我接着·2020-12-07流动性有时候是致命的点赞举报

- 小虎AV·2020-12-07相信好公司迟早会兑现市值 [强]点赞举报

- 浴缸潜水员·2020-12-14难道不是因为大水漫灌?点赞举报