估值百亿的电商版今日头条上市,美国人的下沉市场被中国卖家占了

号称美版拼多多的移动电子商务平台Wish的母公司ContextLogic Inc.将于本周三上市,拼多多今年的上涨劲头,大家都有目共睹,那么Wish上市后会复刻拼多多的走势吗?一起来看看WISH招股书都透露了哪些财富信息。

招股信息

- 股票代码:$ContextLogic Inc.(WISH)$

- 上市时间:12月16日(周三)

- 招股区间:24美元

- 发行规模:4,600万股

- 募资规模:11亿美元

- 估值:170亿美元

- 主要承销商:高盛、摩根大通、美国银行等

- 募资用途:净收益用于营运资金,运营支出,销售和市场营销支出,以资助我们业务的增长以及资本支出。

公司业务:

Wish成立于2010年,WIsh提供各种折扣商品,从廉价的家居用品和服装到电子产品和玩具。该应用程序仅需花费几美元就可以提供大量产品,以此来为中低收入消费者提供负担得起的选择,而这种选择是他们在包括Amazon在内的其他网站上找不到的。

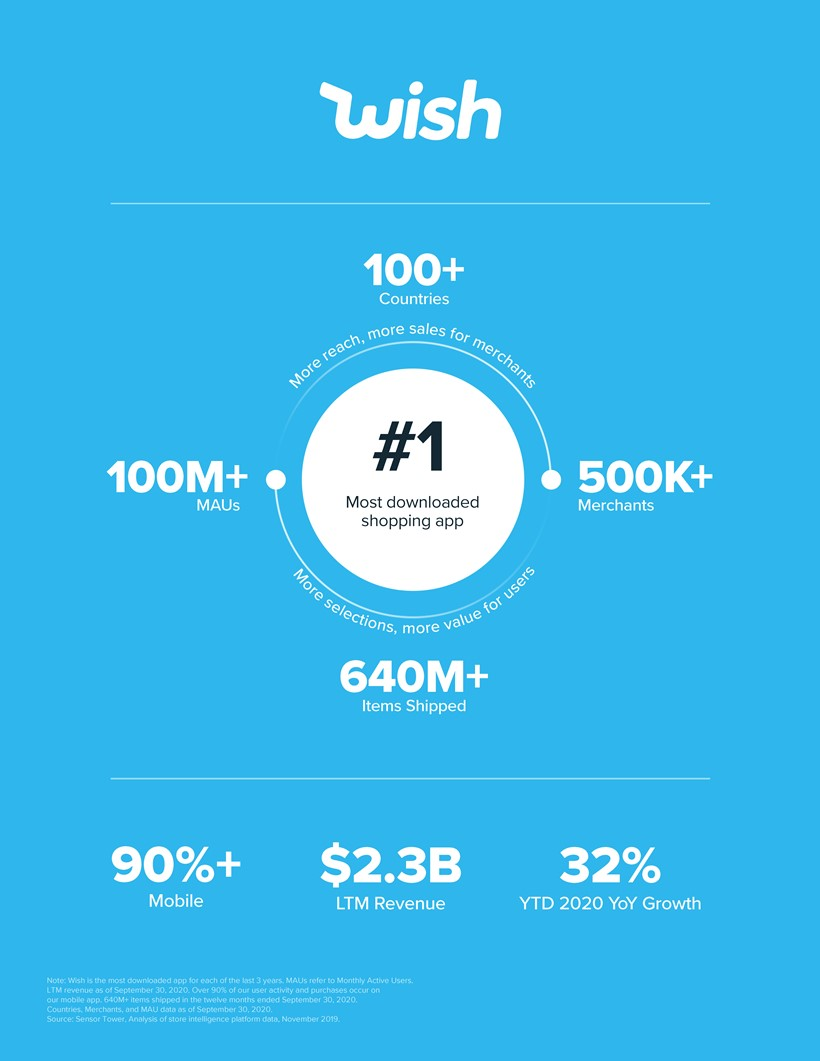

招股书中Wish号称已经成为最大和增长最快的全球电子商务平台之一,目前Wish服务于100多个国家/地区,拥有超过1亿月活跃用户,平台给为50多万家商家提供约1.5亿件商品,每天售出约180万件商品。

Wish的创始人兼首席执行官是Peter Szulczewski,他是一名前Google工程师,他在招股书里写了一封信,阐明了自己的创业初衷,和DoorDash的创始人有些类似,皮特也是因为小时候家庭条件比较差买不起东西,于是长大之后希望让更多人能得到购物满足,又一个草根逆袭的故事,大家有兴趣的话给我点赞,我再深扒一下创始人的故事。

在新股发行前,皮特控制着该公司65.5%的B类股份,约占其总投票权的58%。主要投资者包括DST Global,Formation8,Founder Fund,GGV Capital和Republic Technologies。

大家都知道中国商品很强,而wish上90%的商家都来自中国,影响有多大呢?从招股书来看由于1-2月份中国卖家要放假过年,可能会导致wish在1月下旬或2月初的店铺活动有所放缓。说句美国下沉市场已经被中国商人占据或许并不为过[666]

所以为了减少平台商品渠道过于单一和中美关系这两大威胁,这两年Wish开始发力全球化,2019年以来,wish在北美,欧洲和拉丁美洲的平台上的商人数量增长了约234%。特别是,自2019年以来,wish在美国平台上的商人数量增长了约268%。电商的业务,大家应该都比较熟悉,我好奇的是Wish到底有什么特别的,毕竟美国电商行业已经是红海,Wish的竞争优势在哪里?

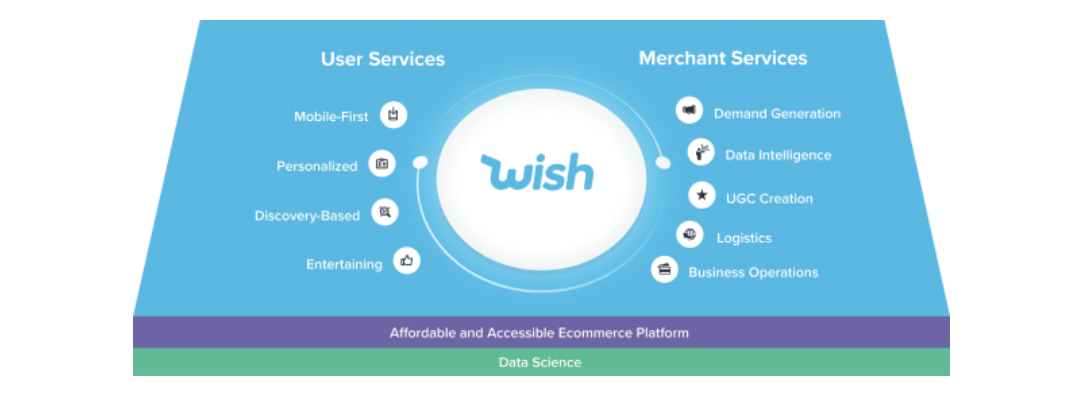

首先是还原线下的线上购物方式:从招股书可知,WISH和我们往常使用淘宝、京东通过搜索定位所需物品不太一样的消费方式是,Wish超过90%的用户活动和购买都发生在我们的移动应用程序上。高度个性化的产品Feed让用户只需滚动浏览移动应用并浏览,即可发现他们想要购买的产品。Wish平台上超过70%的销售额不涉及搜索查询,而是来自个性化浏览。用户看到了推荐,于是选择购买。通过个性化推荐引导用户购买,这个模式给大家的感觉Wish很像今日头条,只是头条推的是资讯而Wish推荐的是商品。

购物游戏化:wish结合了全新的游戏化功能,丰富的用户生成内容(包括照片,视频和评论)以及各种相关产品,以使购物更具娱乐性。截至2020年9月30日的十二个月中,与众不同的用户体验推动了Wish用户在平台上每天平均花费超过9分钟的互动,这点和拼多多还是有些相似的,多少大爷大妈沉迷于拼多多的果园浇水游戏。

为了解决物流痛点,在2019年,公司推出了Wish Local,这是一个与当地实体商店建立合作关系的计划,该商店可以充当用户订单的本地取货和送货地点。此外,Wish本地商家可以注册“ Wish on Wish”功能,并在Wish上上传其店内库存以供本地取货或交货。虽然公司想通过发展Wish Express、Wish Local来简化流程,但是目前wish大部分商品交付依然是通过外部物流公司来完成的。

市场前景:

全球电子商务是一个庞大且不断增长的市场。2019年,全球电子商务的市场规模为3.4万亿美元,预计到2024年将增长近一倍,达到6.3万亿美元。在电子商务中,移动是明显的主导力量,在2019年占全球电子商务的63%,预计到2024年将增长到71%5。尽管市场很大且正在快速增长,但Wish的用户群体是买不起Amazon Prime的那群人,Wish认为这些用户只要能少花钱,用户愿意为产品花费额外的一,三周时间。

对于全球人口而言,价格通常是购买时最重要的决定因素。美国有44%的消费者和85%的欧洲消费者的家庭收入低于75,000美元6,公司估计全球有超过10亿家庭的收入低于75,000美元,中国和印度除外。此外,在非洲,中东,拉丁美洲和东欧的新兴经济体中,家庭平均收入约为18,000美元,可负担性将成为用户首次在线购物的关键因素。Wish相信,下一个十亿电子商务客户将是这些注重价值的消费者。

根据Sensor Tower的数据,Wish的移动购物应用程序上个月的下载次数为900万次,而亚马逊的下载次数为600万次。

公司财务:

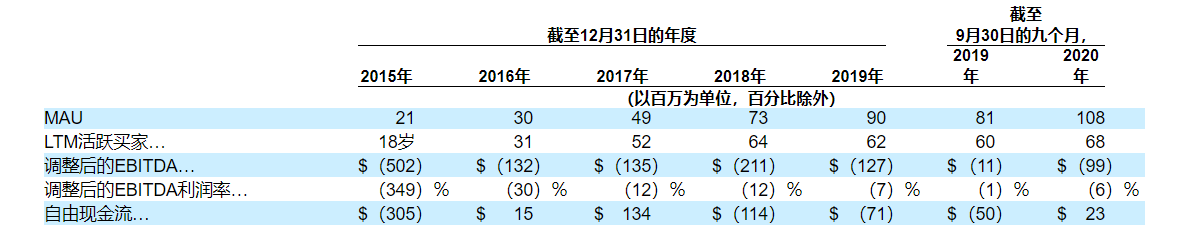

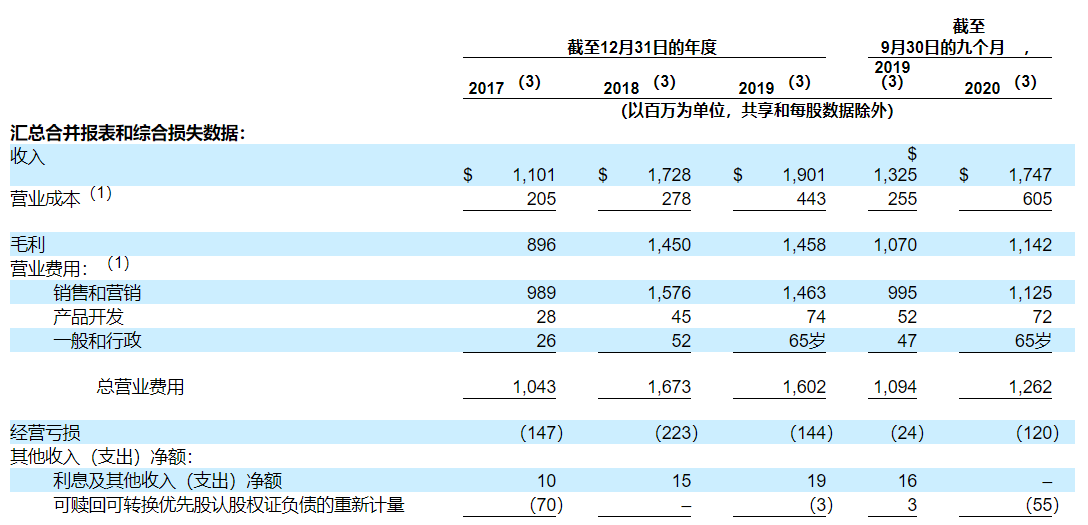

Wish的收入从2017年的11亿美元增长到2019年的19亿美元,复合年增长率为31%,从截至2019年9月30日的九个月的13亿美元增长到17亿美元。截至2020年9月30日的9个月,增长了32%。毛利率在2019年接近80%,在2020年达到65%。公司的毛利率大于其他竞争对手。亚马逊,阿里巴巴和其他竞争对手的3年毛利率中位数为25%-55%。

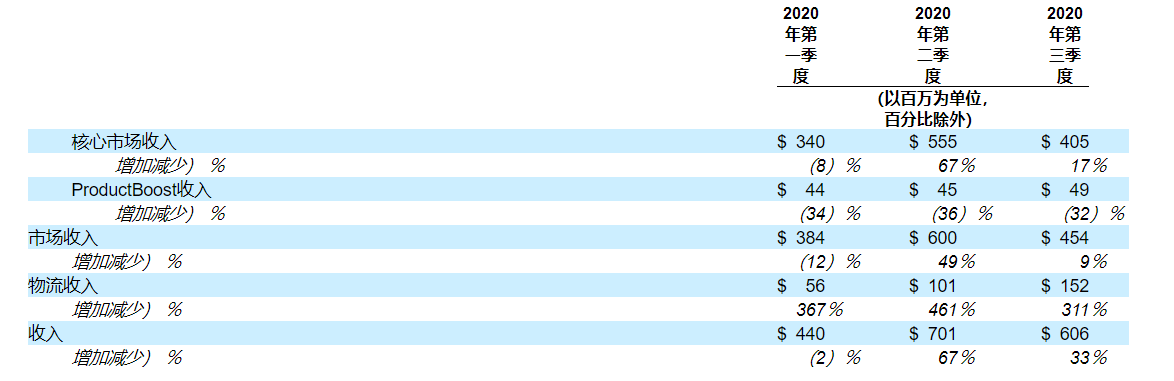

2019年,wish收入的93%来自市场服务,其中84%来自核心市场收入,其中16%来自本地广告工具ProductBoost,还有7%来自物流服务。我们将我们的市场收入(不包括来自ProductBoost的收入)称为WISH的核心市场收入。ProductBoost是一项广告功能,wish的卖家可以通过此功能在用户供稿中宣传其商品列表。

截至2020年9月30日的9个月,wish有82%的收入来自市场服务,其中90%来自核心市场收入,其中10%来自ProductBoost,18%来自物流服务。就用户的地域多元化而言,截至2020年9月30日的9个月中,核心市场收入的43%来自欧洲,42%来自北美,5%来自南美,以及10%来自世界其他地区。

从2017年1月1日到2020年9月30日,Wish的经营活动产生的净现金流量净额为1600万美元,这是由于,Wish从用户处收取了前期付款,并在数周后汇给商家。截至2020年9月30日,Wish拥有11亿美元现金和14亿美元总负债。截至2020年9月30日的十二个月中的自由现金流为200万美元。

尽管账面资金充足,但是wish和拼多多最像的一点是,到现在都还在亏钱。截至2020年9月30日的9个月净亏损为1.76亿美元。 2020年10月30日,累计赤字约为16亿美元。

Wish的每月活跃用户MAU的增长很快。2015年,该公司拥有2100万MAU,在截至2020年9月30日的9个月中,它有1.08亿,尽管五年接近5倍,但是不论MAU还是LTM活跃买家数在早期的爆发之后,近两年增长已经趋于缓慢,从增速来说,Wish是远不及拼多多的。

由于疫情影响,2020年第一季度,Wish的核心市场收入同比下降8%。在2020年1月-2月,中国全国各地的企业都受到了影响。这影响了wish的中国商人。但是随着中国商业活动的复苏,2020年第二季度显示强劲复苏,核心市场收入同比增长67%,不禁感慨,中国卖家真是WIsh的收入支柱。

2020年,随着更多的商人采用了Wish的物流计划,物流收入实现了持续强劲的增长。2020年7月,公司在美国推出了最全面的物流产品,即Wish的A +计划,该计划管理从商人到仓库运营的第一英里收集,一直到向买方运送最后一英里。

还有值得注意的一点是Wish在风险描述中提及创始人是否离职的重要性,说实话,尽管大家都心知肚明,但看了那么多招股书,我还是头一次见到互联网公司把创始人对公司的重要性写到招股书里的。

总结:

整体来说是有点失望。文章开头我提到外界大多宣称Wish是美国版拼多多,但是从招股书一路看下来,我觉得或许称之为美国电商界今日头条更合适。首先模式不同,拼多多最创新的是砍一刀的裂变增长模式,但是Wish的策略用的是今日头条式的个性化推荐,感觉头条可以学习一下;其次是增速,Wish的增速从数据来看,我很难认为它会有拼多多那样爆炸式的增长。

然后是创始人,无疑两家公司的老板都是灵魂认物,但在招股书里,Wish在风险里提及创始人皮特的重要性,回头我查查皮特到底有多牛。但我个人是很难欣赏这样的公司的,因为这意味着公司的管理模式很不成熟,地球离开谁都能转,一家创业10年的公司离开老板活不了了。巴菲特有句名言我非常认同:你应该选择投资一些连笨蛋都会经营的企业,因为总有一天这些企业会落入笨蛋的手中。Wish和拼多多可能最像的就是亏钱部分了,比起拼多多的花钱如流水,wish还是比较克制的,而且Wish目前账面有11亿现金,说实话并不缺钱。公司选择IPO可能就是想趁着电商概念热,上市多弄点钱吧,劝大家谨慎选择入场时机,千万不要追高,否则诸位下场就是Jumia的高位韭菜。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考] [思考]

[强]

[微笑]

[微笑]

[微笑]

[微笑]

[思考] [思考]

[强] [强]