210401|回顾21Q1季度收益,对Q2季度部署的不成熟小想法

大家好,我是石头,今天是2021年4月1日,欧美市场即将迎来复活节,市场也纷纷准备休息,做个喘息。今天正好也是Q2季度的第一天,咱们就做个简单的回顾和展望。希望在Q2季度也可以带来更好的回报。

时间过得飞快,2021年第一季度已经结束,在未来的4月5月,不少公司的Q1季度财报也会逐步公开,这次随便跟大家聊聊对于Q2季度的一些看法和准备部署的行业,我先总结下Q1季度我自己的情况,我很庆幸在今年Q1季度完成了我定下的每年100WRMB的收入,所以在3月份我干的最多的事情就是抽离,提高现金比例,然后准备Q2季度的部署。

先看下Q1季度账户的收益率对比,在3月下旬的时候,因为疫情的反复,所持有的后疫情股票也出现一定程度的缩水,所幸的是,在3月月初的时候我就开始进行调仓整理,没有让自己的资产出现跳水式下跌,目前的回调率还在承受范围之内,并在中概股大跌前出掉了公开账户中几乎所有的中概股,科技股的持仓率也降到了1%,持股比例约60%,预计Q2季度降低至50%左右。

下图是跟纳斯达克收益率对比:

下面的是跟SPY的收益率对比图

公开账户的收益率都是正股,没有任何期货或者期权。本季度依旧保持同样的观点,不碰期货,也不碰期权,延续稳扎稳打的计划。对于目前市场的情况,早在去年年底就有表态过,2021只会更难,散户更加难以生存,而随着时间,经济慢慢复苏的情况下,那些在2020年在家办公的人也会逐步回归到办公室上班,所以这点将会利好租赁行业,利空远程办公行业。房地产属于我绝对不操作的板块之一,所以对于租赁公司什么的,我从来没有研究过,这里只是举个例子,有兴趣或者从事这方面工作的朋友可以去看看二级市场上有什么上市公司。

今天主要也是理一下自己的思路,分享下自己不成熟的小看法。咱们再聊聊后疫情股票的事情,美国在“睡王”的领导下,未来将会加大对于基础设施的建设,但是翻看这些基础建设的公司,都处于高位,我只说一点,当时睡王也是要加大绿色能源的支出,而绿色能源处于高位,在2021Q1季度中的走势并不好受,所以对于睡王加大基础建设的事情,我翻看了这些基本建设公司的K线图,最终还是报以观望的态度吧。

思来想去,核心思维依旧延续Q1持有原油以及高股息的公司,比如之前分享的$Phillips 66 Partners LP(PSXP)$ 菲利普66合作伙伴,相信买入的朋友现在已经都是盈利的状态了吧,当然前提是不要做骚操作,不要做当冲客。

下面回顾下Q1季度个人觉得需要关注的事:

- 1、欧洲疫情有三次爆发迹象,

欧洲多国重新封锁或者延长了封锁时间,归结于疫苗接种的停滞不前和病毒出现新的变种,而导致感染率重新回归高峰,德国、英国、法国等超级大国因此都可能出现季度性经济衰退。

- 2、辉瑞&Biontech疫苗对于青少年有特效,

根据目前的消息来源,病毒主要影响的是中老年人,大多死亡年龄段也都处于在中老年的年龄段上,这点不得不提巴西这个国家,死亡年龄段正在走低,很多30来岁的壮年也开始因此死亡。

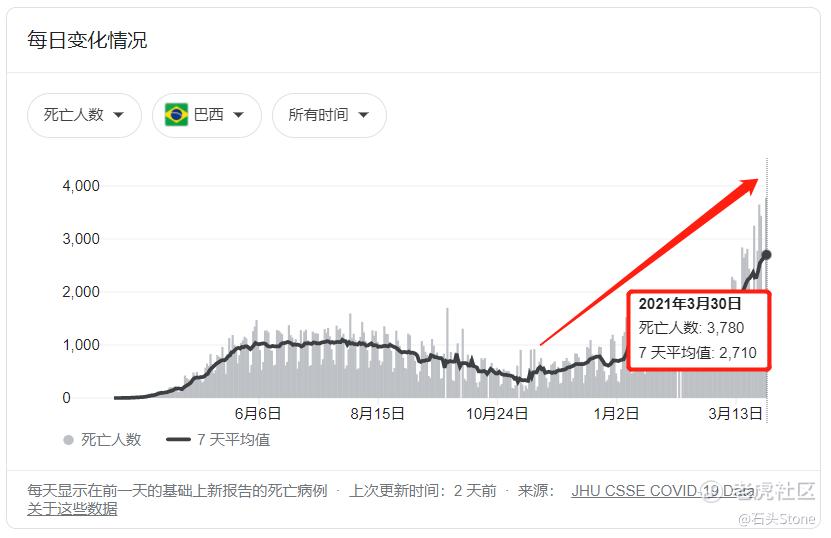

- 3、巴西死亡人数在2021年3月30日达到了3780人

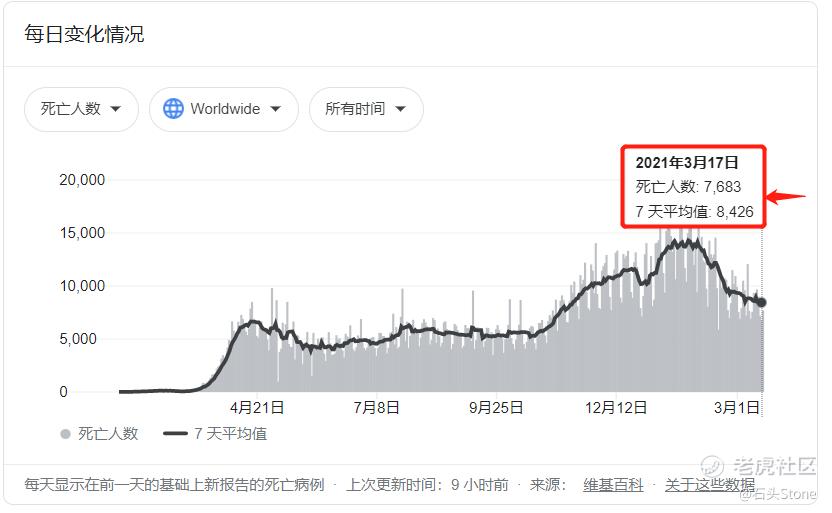

全世界死亡人数7天平均值为8426人

这个结果是在网上搜索到的,巴西的死亡人数以及感染人数都在屡创新高,而巴西这个国家是个资源国家,铁、铝、稀有金属、原油等等都很丰富,算是个出口大国,如果疫情最终导致巴西封闭,或者巴西出口的资源或者员工中有病毒携带,扩散的几率还是蛮大的,在美国疫情有好转的时候,其他国家似乎并没有从疫情的阴霾中走出来,而我们祖国控制疫情非常给力,但是我们还是要着眼于世界上的情况,随着欧洲国家接二连三的再次封锁,我个人是非常担心会有更多的国家封锁,但是更担心这类出现病毒变种的国家如果不封锁带来的更大的问题。

- 4、因此巴西事情就引出了另一个问题:接种疫苗的人和感染者生活在同一个环境中,是否会导致病毒变种?

这个还需要学生物医学的专家们来解答了,按照我对于这个的理解,以及从小学到大的物种进化论以及适者生存理论,病毒为了存活,出现变种只是时间上的问题了。

- 5、对于经济衰退的问题,另一个事情也不得不引起关注,那就是:中美关系

这个问题相信每个人都有不同的看法,在这就不多说了。

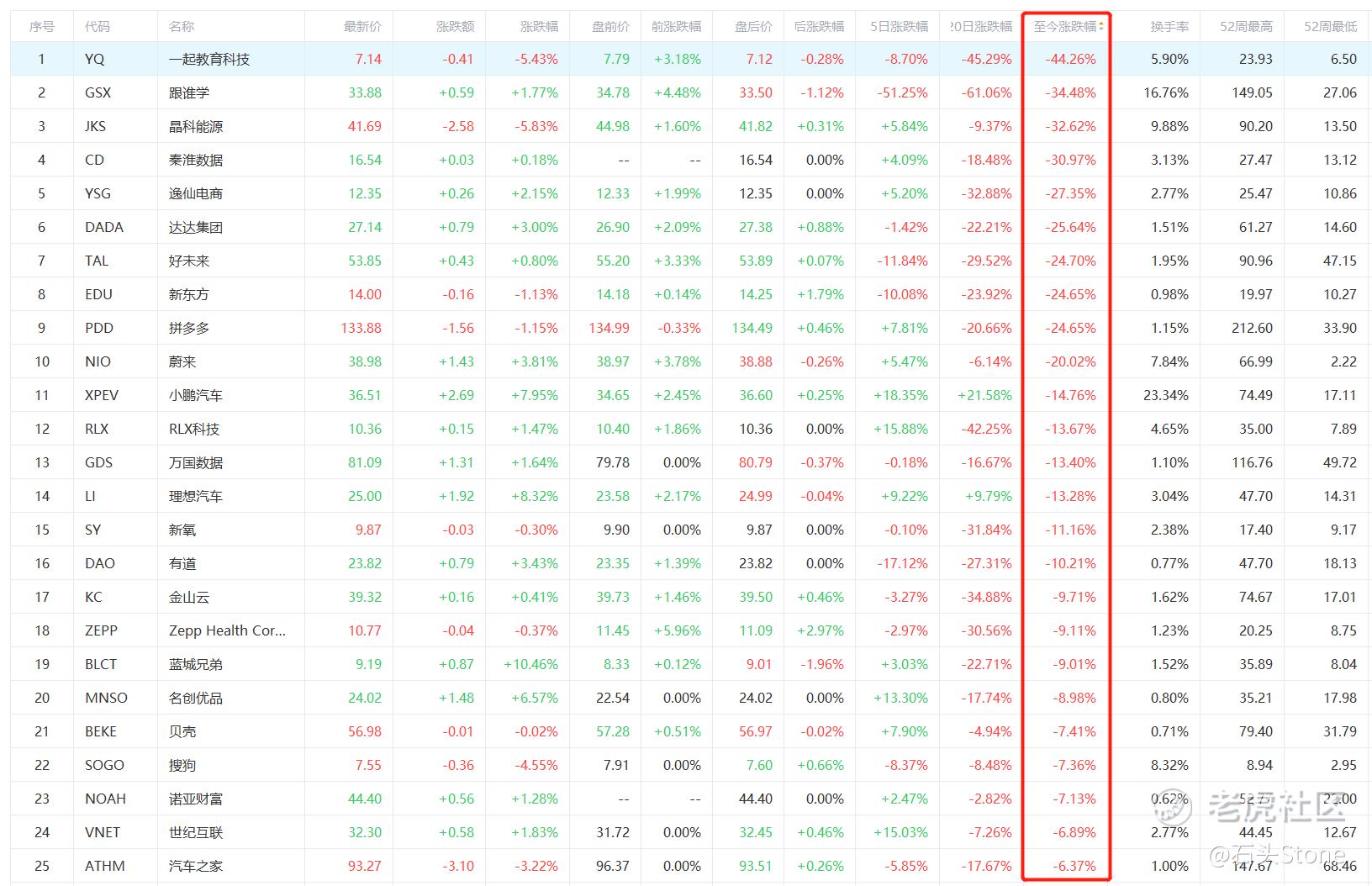

- 6、还有就是近期的中概股杀跌,无论杀跌是因为机构爆仓还是某些其他因素引起,但似乎都是投机的机会

比如之前被我清仓的$爱奇艺(IQ)$ ,或者被连续回调的电动车企业,甚至原本被收购的搜狗,甚至上市即破发的知乎,似乎有不少中概股都出现了抄底机会,这里就不多做分析了,现在的情况投机大于投资,胆子大就抄吧,胆子小还是先别动,这种行情赌的几率太大了,就算是参与,也是玩玩就好,别动太多资金。

当然还有更多需要考虑的因素存在,这里就不都一一列举了,那么纵观2021Q1季度的市场,机遇和风险并存,机会很大,风险也很大,以前是科技股飞天,现在虽然科技股有所回调,但是距离我心里价位还是偏高,与此同时传统企业价位也不低,如果浮盈不少的朋友,不如考虑下落袋一部分,然后增加持币几率,并调整好心态,千万别看到有些股反弹就冲进去了,Q2的走势还是要结合当前市场和疫情状况的,平时多些思考,多看看财报或者干脆实地调查感受下。

对于我来说,我未来会考虑下股息率比较高的公司,在这里给大家提个醒:

在美国上市的英国公司是不需要交股息的,如果你被扣了股息,赶紧去联系券商,

我是发现有些券商是真的不懂扣息规则,一棒子打死全扣10%,联系了还没回应。举个例子,$英国石油(BP)$ 这就是不需要扣除股息的,分多少拿多少。当然我已经把英国石油清仓了,这家公司的财报,发展情况都令我有点点失望,于是我选择了清仓处理,这个在之前的文章也提到过了。

同样之前提到的菲利普66合作伙伴的股息率就不错,财报也比较理想,只是发展前景吧,几乎没有,但是结合走势和股息,这种公司是我目前敢考虑的,而其他的高位股,别看题材挺好的,财报那个营收跟市值比差的有点远,我还是蛮虚的,就如炒的沸沸扬扬的电车概念,难道1年就能改变生活吗?就可以让燃油车全部退市吗?1年涨了这么多,这种涨幅简直是把未来5-10年的都涨完了,不回调到极致,我是不敢动的,买这些还不如买苹果呢。而后疫情股票也不低了,去年12月到今天2月,也是一顿涨啊,涨的就好像疫情结束了一般,买股票虽然是买预期,但是预期达不到会怎么样呢?只有一个结果是我能想到的,就是从哪来的,回到哪去。

综上所述,我最近差不多把整个美国二级市场翻了个遍,这些上市公司要么就是所在地域风险太高了,要么就是价格太高了,要么就是地域风险和价格都高。

那么归纳一下,对于2021年Q2季度,我会更加关注疫苗股、高股息的公司、地域风险高但是价格非常低的公司以及生活消费品的公司,这几类排序依次减弱,同时保持仓位,继续调仓换股,减少石油公司的持仓比例,将一些浮盈高的公司抽出来。

生活消费品插一句,比如软饮,烟酒茶糖,这些公司有些价格还算合理。

大方向是这样,具体到细节是哪个公司,我现在还没有完全筛选好,只是有不少加入到了Q2季度的重点观察名单中,如果你有更好的想法也可以私信我,咱们相互探讨。但是,但是,希望咱们探讨是有根有据的,千万别拿那种财报营收都没有1个亿,结果市值都快100个亿的公司说,毕竟……我胆小,这种公司我是不敢碰的。

好了,那么今天就先聊到这,希望这些内容和思路能对你有所帮助,抄作业不长久,独立思维才是王道。

咱们——

下次再见!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 爱发红包的虎妞·2021-04-09太厉害了!![强]1举报

- 简单就好没错·2021-04-09多大的本金啊?3举报

- 爱静的男孩·2021-04-01跟着石头哥有肉吃,昨天就开始布局一些中概股,有您的指点信心更足2举报

- Tylerouyang·2021-08-06我是psxp的坚定持仓者,从25一直过来,去年11月开始,目前赢利还不错点赞举报

- 旅行者阿Q·2021-04-11厉害👍,在动荡的一季度有这么高的收益,内功扎实呀点赞举报

- 美股总指挥·2021-04-05等爆仓股二次下跌到前低再抄底 比较稳妥,跌不到就算了 不买也不亏点赞举报

- 桐竹昌盛·2021-04-01已阅1举报