为什么很多人炒股都亏钱?(上)

这个自我介绍主要希望新朋友能够比较快速的了解我,能够感觉就像老朋友一样,这样交流的话就会比较自然、比较随意一些。我自己一直是做互联网的,曾经创办过蚂蚁网,做过育儿项目口袋育儿,社交分享项目小马推荐。再以前在天涯社区当过产品总监,在百度负责过一个事业部,之后就是创业。目前主要专注于行业分析、美股交易和培训。

我自己的特点是从业经验比较丰富,比较喜欢研究行业、研究数据,喜欢做分享和交流,所以炒美股也确实发挥了自己比较擅长的一面。

美股我其实是一边实践一边学习,我自创了一套叫做“时间套利”的美股交易系统,年化收益率可以看自我介绍里的图,基本上能接近500%,我觉得这个不重要,重要的是我在炒美股的过程中发现了自己比较擅长的点:做美股交易的培训,所以我最近有一个小目标:我炒股可能不是最好的,但我希望能做中国最好的美股交易培训师。

我做的这个分享叫做《自律的“赌徒”》,我想从一些我认为比较有意思的角度讨论一些关键的问题,我并不是鹦鹉学舌,我实践了一段时间,交易了很多单,我有一些自己的想法,我会把自己的想法融汇进去跟大家来分享。

这次分享主要谈3个问题:

第一是回答一个我认为比较有意思的问题:为什么多数人炒股都会亏?

第二是炒股亏损的最重要原因:时间框架。时间框架和我自己的“时间套利”交易体系紧密相关,这是我的交易体系的逻辑底层,是介绍的重点。

第三是我认为炒股的赢家注重的三个方面。

而这次分享不能帮助你的有两件事:

第一是我肯定不会推荐股票,荐股是一个我认为不太正确的事情,所以我不会做,待会我会解释为什么荐股并不是一件很好的事情。

第二个不能做的事情是具体策略不能讲,因为具体策略其实非常复杂,它不是一次分享能说清楚的,如果不把整体的逻辑全部梳理一遍、只是套一个框架,其实没有意义,可能反而还会误导大家,所以我今天也不会讲具体的策略。

今天的分享能把上面说的这三个问题讲清楚了,我觉得就已经很满意了。

最后说这页我为什么要引用巴菲特的这句话呢?他的意思是说你玩牌的话,如果30分钟还不知道和你打牌的谁是韭菜,那么你就是那个韭菜。我认为我们要真的去理解股市,如果你不理解股市的话,你进去就是韭菜。包括我自己,以前我也是这样的。所以我想把这句话做一个警言,我希望通过这次分享,能让大家真的从一些角度去思考一下股市到底是什么。

在正式开始之前照理说一下免责声明:本次分享不作为任何投资建议,入市有风险投资需谨慎。

我认为美股在2021年可能有深度回调,甚至转熊的可能都有。要做美股的话,确实要考虑这方面风险。今天我的介绍总的说来是认识股市,是认知这一方面,可能是我的角度看的,不一定是对的。至于后续的策略和执行,每个人根据自己的性格不同,有不同的策略和执行方式,不是照本宣科。所以我说的也不一定对。我今天聊的就是提供一个视角,让大家从一个视角去看一个问题,你觉得有道理、对你有帮助也挺好;如果你觉得是错误的话,可以讨论、可以不听我的。

在这里我为什么要引用牛顿的话?这是我炒美股以来最注意、最警醒我的一件事情。大家知道牛顿就是天才了,但是牛顿在做南海公司这个股票的时候投资失败,非常严重的惨败,这个惨败后来影响到牛顿晚年,他醉心于炼金术可能都和他在股市上亏了大本是有关系的。

其实除了牛顿,还有比较厉害的一个人:凯恩斯。他是英国相当于是中国的计委主任这样的一个角色,非常厉害,凯恩斯学派对英国、对美国、对欧洲的宏观经济的影响是非常大的。凯恩斯本人特别喜欢炒股,炒股炒得特别差,亏了很多,我看过一篇在他亏损之后写给他的LP的一封信。他写的那封信非常的卑微,你绝对想不到这种世界级的牛人会这样写信。那封信主要意思就是告诉他的股东再给我点钱,我再投进去,我这次肯定能捞回本儿……这两件事情对我有非常大的警醒。

不管做A股美股港股,首先要对股市有敬畏之心。我们不会像牛顿凯恩斯那么天才,我们比他们不论是智商情商都要差好多,但是他们都没炒好股,我们怎样才能炒好股?我们要时刻警醒自己,当你自己赚了钱稍微有点翘尾巴的时候,你就要想一想,牛顿凯恩斯都是这样,你有什么资格觉得自己牛逼呢?所以这里和大家共勉,我们对股市要有敬畏之心。

1|了解股市

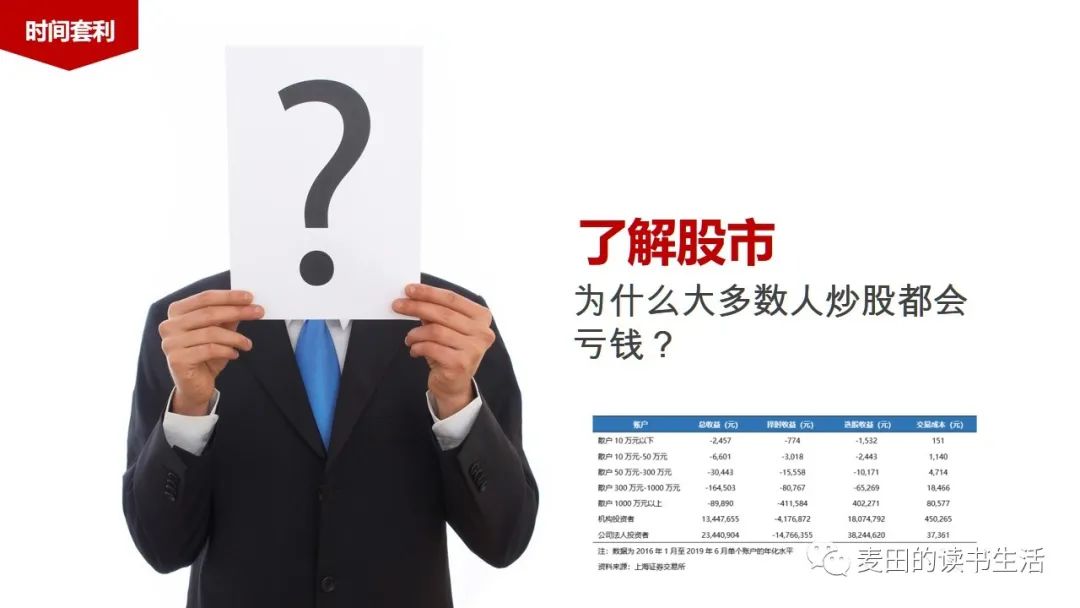

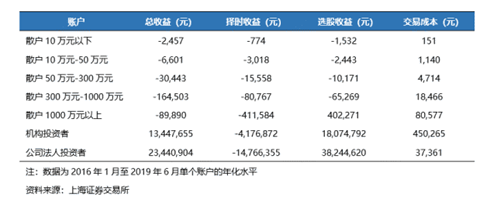

大家看那个小图。A股2016年初到2019年中差不多三年半的时间账户变化情况,可以看到所有的散户这三年半最后的收益全部都是亏损,无论你是十万元以下的小散户,还是一千万以上的这个大散户。

在中国股市上只有两类赚钱了,一类是机构投资者,比如各种做证券的投资公司;还有一类赚钱最多的就是公司法人投资者,这实际上就是上市公司本身。中国股市有一个特点,上市公司往往会和证券公司或者投资公司联手来做自己的票。所以真正赚钱的反而还是上市公司本身。

当然这几年A股的大势也不好,但是可以看出来,确确实实是大多数人炒股都会亏钱,这个事情到底是怎么造成的呢?是不是有一些根本性的问题?今天这个分享,最主要就是要回答这个问题,我觉得解决了这个问题的话,反过来,你就有可能想到怎么保持稳定的赚钱。

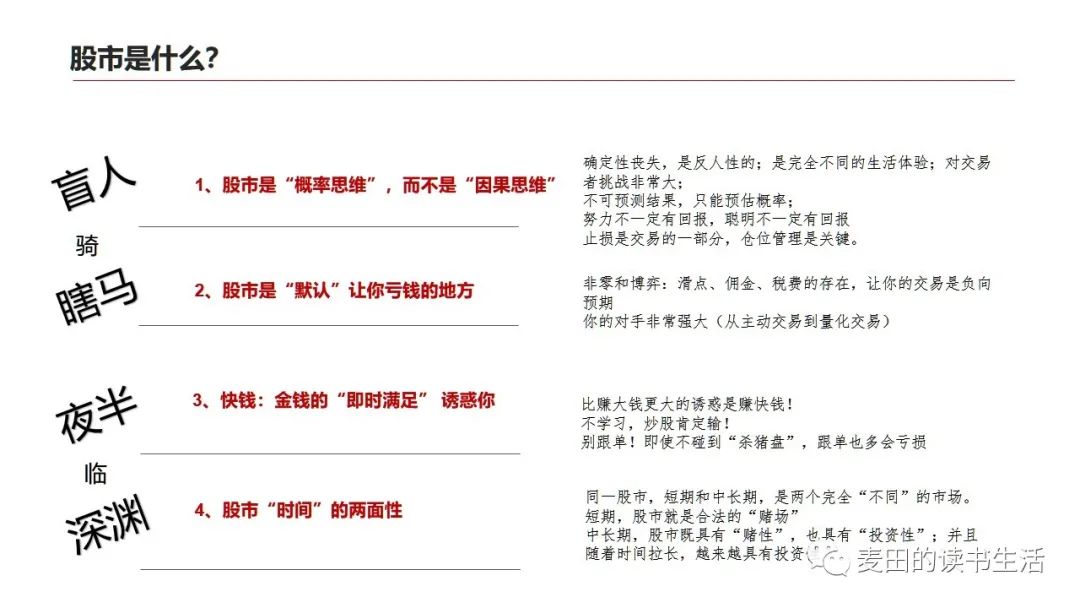

我认为多数人在股市亏钱是因为股市有几个特点。

股市第一个特点:无论是A股还是美股都是基于概率的思维,而不是因果思维。这个实际上是一个非常大的变化。

我们每个人成长过程中所受的所有教育几乎都是逻辑性的,或者说是因果导向的,比如我们学的数学题,1+1=2,不可能等于3,就是明确的,没有概率性。股市完全不同,股市完全是概率的,并不能保证你肯定赚,或者说某个股票明天肯定涨或者肯定跌,这是永远不可能保证的。我们会认为自己能接受这个不确定性,但实际上我们可能高估了自己的这种接受能力。

有很多行为其实都是由于我们对于这种概率思维的接受能力是不足的,其中一个典型的例子就是止损。为什么很多人不愿意做止损,就是不能接受失败的概率,非要等着自己的股票涨回来,完成自己的确定性。这才是根子里的问题,就是他不能够接受这个事情(概率思维)。

还有一点就是股市的概率思维真的很残酷,就是说努力不一定是有回报的,聪明也不一定是有回报的,比如我们举例了牛顿和凯恩斯。努力、看数据、分析数据,肯定是希望得到一个好的结果,但是如果做了这些还是没有好的结果,对内心的承受能力是有打击的,不断的有这些负面的影响的话,会让你越来越怀疑自己的判断能力。

所以这种概率思维一定要贯彻到底,而且心里面要有一根警弦,每个人成长过程中,并不像我们自己想象的那么强大、能去接受概率性。所以现在一些推荐的炒股专家,还有一些推荐的股市规律等等,不要特别信。一些荐股专家,其实是有套路的。比如说买100个票,那中间总有一两个会赚,他会拿这两个票来说事。还有一种就是幸存者偏差,巴菲特举过一个例子,全美国的人来抽奖,每次一半的人中奖,比如30局之后,总有人会连胜30局,那这人就会认为他自己是很有经验的,是他自己很牛逼,能够猜得中。其实不是,这是概率上的“幸存者偏差”,最后总是会有那么几个幸存者。尤其不要相信一些股神或专家推荐某个个股,说肯定会涨。这是不可能的事情,但凡你要相信某一个专家某一个人啊,当然也包括我,那我觉得你就错了,你对于概率思维就没有入门。

当你存在概率思维的时候,不用太在意自己每一支股票的得或者失,要看你整个仓位的赢或者亏。比如上面图片中的截图,这是我此时此刻美股的仓位,绿的是涨的,红的是跌的,我现在持股11个股票里面,只有4个是涨的,7个是跌的,但是其实我整个的资产大概是翻了将近三倍。

很多股市里的老人有一些经验,这些是不是靠谱?再举个例子,比如美股里很多人喜欢说的一句话:买传闻卖新闻。就是说当一个股票还处在传闻阶段,就可以买;如果新闻落实了就赶紧卖掉。这个对不对?这些道理也是概率,对一半错一半,当你真正在操作某一个股票的时候,意义并不是很大。我用辉瑞来举例,辉瑞有两个新闻点,第一次是11月9号,发布了临床三期的结果;第二次12月9号,FDA审批通过。

我在第一个新闻点的时候,并不是卖新闻,我反而是追涨了,结果其实是赚的。在第二个新闻点上,我延续我的操作,又继续买新闻,继续追涨,结果就被套了,最后就爆仓,全部损失了。所以不要特别信这些股市的定律,股市的这些规则其实都是概率,而且很多时候概率是50%对50%的概率,跟你猜硬币是一样的。

股市第二个特点:股市是“默认”让你亏欠的地方。

刚才介绍的第一点是股市一个概率的市场,简单来说它可能让你50%赚50%赔。但其实还不是,你并没有50%的胜率。因为股市其实是一个默认让你亏钱的地方,它并不是一个零和的博弈,因为存在滑点、佣金、税费。滑点就是你买1价和卖1价之间的差额。

所以股市本身来说是默认让你亏的,因为整个盘子,最后被交易商就是券商提走了一部分,那么其实总额是负的,有些人赚,有些人亏的就会更多。

我特别想强调我们现在的股市,尤其在美股(A股不是特别熟,不好乱说),你的对手其实是非常非常的强大的。美股现在的交易,每天85%并不是散户,而是机构,表面上看起来的小单其实都是机构拆散了来买的,而且美股的机构,尤其是对冲基金,发展了这么多年了,非常的强大,已经不是原来比如彼得林奇那时候的那种所谓主动投资,或者说是价值投资——现在非常的凶猛,存在着严重的高频的量化交易。

高频量化交易是什么意思呢?它实际上全部都是用计算机的算法来做,是用机器来操作,只要到达几个指标以后机器自动操作,所以现在高频量化的话,为了速度更快,很多公司都把机房搬在离证券所最近的地方,物理位置上都找最近,你都还没来得及反应的时候,别人都已经完成成交了。

现在最大的对冲基金是文艺复兴基金,它基本上不招收学经济的,招收的都是物理学和气候学的博士,因为要研究股市这种复杂系统。它全部是量化,而且全部是高频交易,所以非常非常的强悍。有时候我们在操盘的时候,尤其是大盘,SPX,突然指数直线陡涨,全都是机器交易的。

所以在这种情况下,我们作为散户要想在股市赚钱,相对来说是非常难的,我们面对的挑战是非常大的。当然我们肯定也有一些散户的优势。

股市第三个特点:金钱的“即时满足”诱惑你。

金钱的即时满足感会不断地诱惑你,比赚大钱更大的诱惑是赚快钱,赚快钱的诱惑比赚大钱诱惑力要更大。包括我自己,我不愿意晒单,但我为了做推广需要晒单,我并不会说我赚了多少钱,我会说我多快的速度赚了多少钱,比如我之前的公众号文章《15天在英特尔爆赚500%》,这就是因为赚快钱对人的诱惑更大。

很多行为就表现出想“赚快钱”。很多人炒股其实是不学习的,我以前也是,我其实炒过很多年的股了,包括美股,当然是亏得一塌糊涂。后来我想,为什么开车都要学驾照,炒股就不学习呢?炒股上亏的钱其实很大的。很多人就想着炒股就是玩一玩儿,或者随便炒炒并不当真,再就是听了朋友的一个推荐,说这个股票好就炒了,其实这些都代表着你可能要进入到亏损的行列。

现在这种社交网络比较多,尤其是很多自媒体,很多炒股的人又换了一种方式,就喜欢跟单,看到一个人觉得这人不错,就跟着他,他买啥我买啥。跟单有很大的坏处,都不说杀猪盘(网上一些骗子做出来的单子,看着好像挺好,把你套进去,让你去接盘),就说真正的,这个人不是为了要杀猪,他就是真的做的比较好,你跟单其实也会亏。

最简单的道理就是刚才说的股市是不确定的,有太多的诱惑,每一个具体的操盘的人,其实每时每刻在做股票的取舍,抛或者买,都是很犹豫的,他都有很多瞬间的、难以描绘的、难以传递的情感来帮助他做这个决定。

其实我最近做得还是不错的,但假设你要跟我的单,我就会劝你不要跟,因为有时候我都对自己手里面握着的票没有信心,你为什么要跟我呢?比如就在上周五,某一个瞬间,我突然就对我看好的几个股票一下子信心不足了,我眨眼之间就把三只股票都抛了,你如果要是跟我的单的话,瞬间的这种情绪我是不可能告诉你的,抛的对还是错也不好说。这里就是要说明,跟单是无法做到和操盘手真正同步的。

最关键的是跟单是让你没有信心,赚钱的票你是握不住的。比如我现在有一个票已经涨了200%多了,但我还没抛,因为我对它有信心,我认为它能到500%,但是你如果跟我的单你是没有信心的。跟单这个事情我建议大家真的不要做,可以去了解别人的一些单,但是千万不要去找到一个人跟单,只要是用这种套路来做的话,基本都会亏的。

我认为不学习、跟单,就是因为想赚快钱,这会诱惑你,最后让你会进入到股市的负反馈里。

股市第四个特点:股市“时间”的两面性。

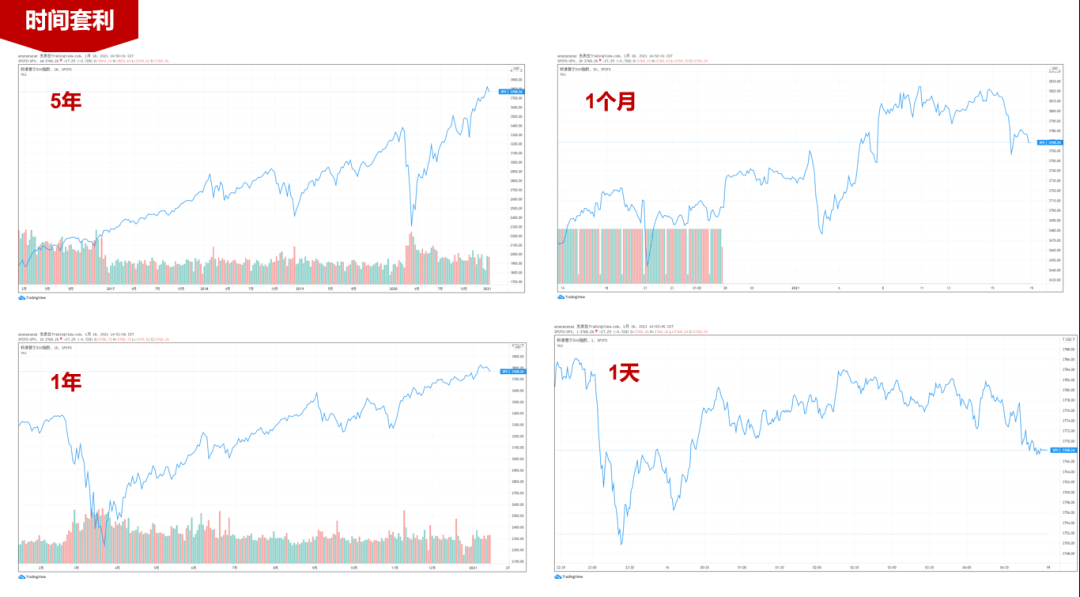

在介绍股市的第四个特点之前,先看一张图,这张图是美国SPX,就是标普500的四张不同时间的指数图,一张是五年的,一张是一年的,一张是一个月的,一张是一天的。

标普500,五年这个指数看大概涨了97.6%,一年的时间来看涨了大概14%,一个月涨了大概2.74%,一天的走势图是跌了0.33%。

同样的一个SPX,也可以理解成是一支股票,当你用不同的时间框架去看的时候,它呈现的是完全不同的。

看了这张图以后,可以再回想一下,你的朋友推荐股票的时候,比如说买电车三宝吧,肯定涨,或者说能涨多少,你想过没有,很少有人会同时告诉你这支股票一周之内或者一个月之内必须抛出。就是很少有人在推荐股票的时候给出一个时间的框架。

我今天想分享的最主要的也就是这一部分,我认为时间框架、就是股市的时间的两面性,是大家最忽视的一个问题。而正是因为这个问题,才会使大家无论是止损也好、止盈也好,都做的不合适,才会亏损。

往往我们面对股市的时候,很多人以为我们面对的是一个股市。不是,其实是两个股市,一个是短期的股市,一个是中长期的股市,这两个市场是完全不一样的。就短期来说,可以认为股市纯粹是一个赌场,它具有极强的波动性。但是中长期来说,同样的股市完全又变化了(这里说的股市也可以是一支股票),它同样具有一定的赌博性质,但是又具有一定的投资性。我如果用一个比喻来说的话,股市特别像是拴着线的风筝,这个风筝有时候飘得很高、有时候飘得很低,无所谓,但始终有一根线,你把这根线理解成“价值”也好,或者说是均值回归也好,这根线始终在拽着它,长期来说的话,它基本上能够保持平稳,但是短期它具有极强的波动性。

巴菲特的老师格雷厄姆有一个比喻的特别棒,他说股市短期来看是一台投票机,长期来看是一台称重器。就是说股市在短期来说它是对情绪的表态,但长期来说呢,是对价值的称重。

我炒股稍微有一点儿感悟的话,其实也就是在这里,我认为股市其实就是赌场,合法的赌场。短期来看的话,它是一个像美国西部片那种比较狂野的赌场;长期来看的话,是一个比较规矩的赌场。

这个观点在实践中非常重要,在理论上争论了非常久,美国整个股市始终有两大流派,一个是有效市场理论,一个是无效市场理论。芝加哥大学学派推出的有效市场,包括期权定价模型都诞生于有效市场,意思主要是每个股票的价格已经把所有信息都体现出来了,其实炒股是没有意义的,最好的做法是买一个基金,和大盘同步就行了。无效市场的意思是股市并不都是大家想的是理性的人,所以股市会有价格的波动,主动投资者是有利可图的。

无论有效市场还是无效市场,这种理论上的学派的争论也好,还是从我们实践中的体会来看,确确实实是要处理好一个短期的股市和一个中长期的股市,而且这两个市场的逻辑,尤其是后续的策略都是完全不一样的。

我们很多人炒股炒得不好,为什么?就是因为把这两个市场混在一起了,那肯定是做不好的,因为这两个市场完全是泾渭分明。

稍微说一点这两个市场为什么泾渭分明,从收益目标、期望值来说就完全不一样。用十年期国债年化3.2%,标普500年化9.12%来对比,如果你是短线的市场,时间框架1-10天的范围,比较合理的年化收益率是50%,做得比较好的真正的高手可以做到120%,这样的收益率可以做到3年10倍。但凡你做中长线,收益率就会下降,年华收益率能做到25%,10年10倍,就已经很好了,如果你特别优秀能做到50%以上。

真正的长线其实是很少的,一般是一些机构,尤其是养老基金这种机构才会做这种真正长线,合格的年化能够到15%,就是跑赢大盘就已经很牛了,如果是能够长期保持优秀的话,达到25%,这基本就是巴菲特这种水平了。所以时间框架不一样的话,预期个收益就不一样的,衍生的各种策略、仓位管理其实全部都不一样的。

仔细看能发现,短线的年化收益率反而要高。虽然波动幅度大,但我们对于短期的预测更靠谱。对于中长期来说预判反而往往是不太准的,除了一些特殊情况,比如说今年,因为有疫情这种特殊情况,可能对中长线的预测会更准一些,因为有一些“明牌”的因素了。回头会讲为什么今年是一个炒股的很好的时机。

简单的说,这个时间框架是什么呢?就是要把自己的情况评估一下,如果你的精力比较足,经验丰富,你要更偏重短线;如果你的精力、经验不多,你需要稍微拉长一点。划分尺度来看,0-10天、10天-6个月、6个月以上,这是我琢磨了很久的时间框架。推荐通过这个框架考虑。

最好的炒股的方式,如果你不是专业的交易人员的话,建议你选择一种,大多数人平时有自己的一份工作,那就锁定一种中长线的,不要去指望短线,整个仓位100%都放到中长线,别去碰短线,碰短线可能就亏,而且你的整个思维逻辑都放到中长线,不要放短线。如果你是专业的交易者,或者时间比较多,可以根据你自己的能力去安排仓位,比如说30%的仓位是短线,70%的仓位是中长线。这里面最重要的就是不要跨越,不要短线亏了就转成中长线,那就错了,短线的时候判断错了就止损。

我自己希望能做到40%是短线,60%是中长线。我自己目前仓位情况,因为中长线当时买的几个股票价位比较合理,所以现在中长线的持仓比较重,基本上占到80%了,只有20%是短线。我目前自己操盘是两个都在做,我有非常明确的框架,我在短线这边亏了好多,从来没有转到中长线,都是强制止损。

我在股市时间两面性这个特点上说得比较多,因为我认为这就是问题的关键点,我观察了很多很炒股的人,他们其实是没有这个时间框架的,所以炒得不是很好,很大的原因就在这。

最后小小的总结一下,就是我眼中的股市到底是什么?我眼中的股市就是盲人骑瞎马,夜半临深渊。这是一个充满风险地方,因为概率思维,因为它默认让你亏钱,因为他还会用即时满足诱惑你,因为你很难处理好时间的两面性,所以不要认为股市是一个能发横财的地方,多数人真的就是亏损的,你掌握好了才能赚钱。因此我希望做一些培训,让更多的交易者能够站在赢家的角度去看待股市、掌握自己的股票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 流星火海·2021-02-02说了一大堆其实什么都没有说,全是废话。还有里面讲到,为什么开车都要学习,股票不学习。学开车你跟着师傅学你能知道什么是对的什么是错的,开久了也会越开越熟练越开越好,学股票你学了半天还要去验证学的东西是不是对的或者骗人的,两个完全不同概念的东西。点赞举报

- 鲸起·2021-01-2490%人都无法做到自律,或者说是延迟满足。这也是为什么财富掌握在少数人手中的原因。点赞举报

- Sandany·2021-01-21学习了,谢谢分享2举报

- 0xyelumei·2021-01-29一句话能说明白的事情 非要凑字数1举报

- 悠然见金山·2021-01-27关键还是要有坚定执行自己的交易策略!1举报

- 耐心很重要·2021-01-25[强] [强] [强]1举报

- 顺风守纪·2022-01-13看来楼主后面一年的发帖,真的佩服点赞举报

- 修bj·2021-02-08年化500%?看到这里就没往下看了点赞举报

- 紐西蘭盧哥·2021-02-02真是了不起 分析得很精彩 謝謝🙏分享1举报

- 春暖花开A·2021-01-26做价值投资者,与时间做朋友点赞举报

- HastinLam·2021-01-25买股票基金是正道点赞举报

- lzfifa·2021-01-24写得真好,连着认真看了几遍点赞举报

- Cheneychan·2021-01-24长线要耐得住寂寞点赞举报

- 仓不嘉措·2021-01-22想賺快钱,欲速则不达点赞举报

- IK股票世界·2021-01-21为什么赌博会输钱?点赞举报

- plaispool·2021-01-21敬畏市场[得意]点赞举报

- 金水鸟·2021-01-21我读错了大a的黄金股啊点赞举报

- BruceHao·2021-01-20学到了:比赚大钱更重要的是赚快钱!点赞举报

- hleezz·2021-02-03t点赞举报

- W先生的笔记·2021-02-03阅点赞举报