谨防过早抄底!

由于微信更改了推送规则,为了避免第一时间错过文章更新,伙伴们可以将“读财报说新股”设为“星标”,我们就能第一时间相见♡在今年3月2号文章《一手好牌打得稀巴烂》我解读过蔚来当时的2022年Q4财报,总的看法就是对蔚来不看好

其中,总结部分我提到了两点,一点是蔚来将很快掉出造车新势力一线梯队,一点是股价新低后还会有新低

目前的情况是怎样呢?自从3月份蔚来的股价创了当时的新低后,然后一路持续刷新新低,目前的新低纪录在6月1号的7美元,这点已经得到印证,还有一点是蔚来掉出造车一线梯队,这点是否印证?

刚好昨晚蔚来公布了今年第一季度成绩单,我们今天就来分析下

一、公司全貌概览

1、公司简介

蔚来是一个成立于2014年11月的全球智能电动汽车品牌。其主要产品包括NIO ES6、NIO ES8、NIO EC6、NIOEVE、NIO EP9等。NIO致力于通过提供高性能智能电动汽车和终极用户体验,为用户创造快乐的生活方式。

2014年11月,NIO由李斌、刘强东、李想、腾讯、高瓴资本、顺为资本等深度了解用户的顶级互联网公司和企业家共同创立。先后获得淡马锡、百度资本、红杉、厚朴、联想集团、华平、TPG、GIC、IDG、快乐资本等数十家知名机构投资。2018年9月12日,蔚来汽车在美国纽约证券交易所成功上市。中国总部位于上海国际汽车城汽车创新港。

2、业务概览:与其他造车新势力比,主营业务占比偏低

按照收入划分,蔚来的业务占比由大到小分别为汽车销售和其他销售,其中主营的汽车销售占比为86.4%,这个卖车比例在造新势力中占比偏低,如理想的汽车收入占比97.6%、小鹏的汽车收入占比也有87.2%,蔚来其他收入占比过高,这些年弊端在不断显现,即拉高三费,从而净利率相比其他车要低!

3、股东回报分析

蔚来对股东的回报如何呢?用分红再投入的话,公司上市至今年化收益率3.3%,长期看来收益率不好,而12个月内收益率更是-59%,这两年受到中概大盘熊市的影响,尤其是像蔚来这种还在亏损的公司,在熊市中往往是先被开刀的那个!

全貌概览初步结论:初步来看,蔚来的收益率不好,这两年受到中概熊市的影响,尤其是像蔚来这种还在亏损的公司,在熊市中往往是先被开刀的那个,因此,研究蔚来一定要放在何时能盈利这个问题上!

二、整体业绩情况:再泼冷水,不及预期已是常态化!

北京时间6月9号周五,在港股盘后、美股盘前,蔚来公布了2023年第一季度业绩。

财报显示,蔚来一季度营收106.8亿元,同比增长7.7%,环比下降33.5%;调整后净亏损41.5亿元,同比增长216.9%;毛利润1.6亿元,同比下降88.8%,环比下降73.9%,毛利率1.5%;销售成本为105.142亿元,同比增长24.2%,环比下降31.9%。

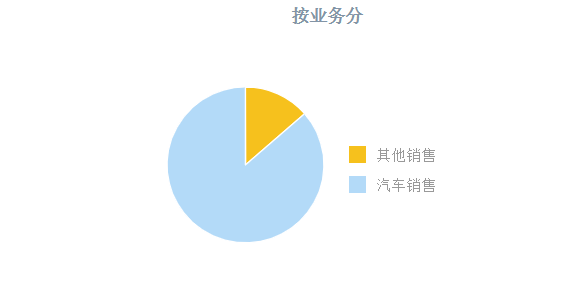

这里我们只要关注两个指标就行,一个是总收入端、一个是经调整利润端(类似国内扣非利润)

从总体收入端来看,本季度蔚来总收入106.77亿,同比仅增长7.7%,低于一致性预期的116亿元,且同比增速掉到了个位数,增速上创了新低!

而本季度经调整利润为亏损41.5亿,去年同期为亏损13.1亿,本季度不但没有减亏,反而多亏了28.4亿,亏损幅度超过了一致性预期

整体业绩评价:很明显,这次蔚来的业绩是远远不及预期的,这一个季度,我看了很多中概的财报,在已经发布解读的所有企业中,蔚来是唯一一家在收入端和利润端都不及预期的企业,就连之前我不看好的B站的财报都比蔚来要好,B站虽然收入不及预期,但是人家通过降本增效利润端是超过一致性预期的

而反观蔚来,在收入增速创下最差纪录后,利润端反而加大亏损,蔚来是目前我看到的唯一一家利润不但没有减亏,反而还在加大亏损的中概!

从我目前观察的情况来看,起码要收入和利润端双超预期的前提下,股价才能有所表现,而单单利润一端超预期,基本逃不掉要跌跌事实,而像蔚来这种收入和利润都不及预期的,结果应该好不到哪里去!

三、分业务分析:毛利率新低拖垮整体收入

分业务来看,蔚来的收入占大头是汽车收入,其次是跟汽车相关的其他收入

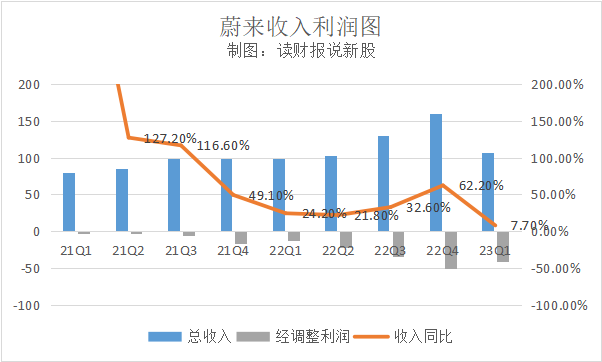

1、汽车收入:销量差、毛利率崩塌导致收入首次负增长

本季度蔚来的汽车收入92.25亿,同比下滑0.2%,首次出现负增长的情况,同时环比也下滑了37.5%

汽车收入应该是史上最差的一个季度了,根据公式收入=单价*销量,我们来看下是哪方面出了问题

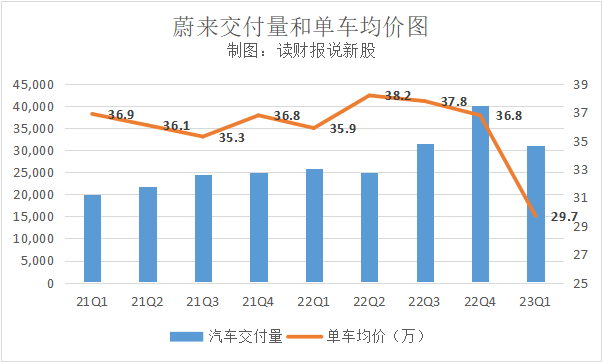

本季度,蔚来交付量为31041台,同比增长20.5%,但环比却减少22.5%,单车均价方面,首次跌破30万元大关,同比减少17.2%

因此,这次汽车收入的崩塌,主要跟单车均价崩了有关,而单车均价崩,又跟蔚来的毛利率崩了有关,蔚来整体毛利率为可怜的1.5%,创了历史新低,而汽车分部的毛利率也仅为5.1%,也是同时创了历史新低!

可见,本季度蔚来面对的情况是:销量差、毛利率崩塌引发的单车均价差,从而造成历史最差的汽车分部收入!

销量方面差可以理解,毕竟本季度蔚来处于平台换代的末段,供给端没有什么新的产品,全是老产品叠加一个过渡的ES7,不过就算如此,本季度月均一万台的交付量,也可以看出新能车太卷的缘故,老车这么快就能到被淘汰的边缘,感觉新能车的换代比燃油车还要勤,以前觉得燃油车已经够卷了,在传统燃油车巨头还没反应过来的时候,造车新势力在没有沉没成本的前提下,很快就超越了传统车企

最后没想到新能车门槛也这么低,一大批玩家相继涌进来,只要有点背景的和资本的都可以搞,连小米也搞进来了,最后造成的结果就是技术升级过快,老车出清期相比燃油车也更快

而毛利率差的原因就更复杂了,一个是由于本季度卖得多的是ET5,ET5的售价不高,从而拉低了单车毛利,同时单价高的SUV销量一般。叠加老866车型需要清库存、购车补贴减少;

一方面是电池成本相对去年同期高,同时蔚来产品又不能把电池端的压力转移给下游,这两大因素导致蔚来的毛利率直接崩塌

从毛利率中我们不难发现蔚来商业模式的缺陷:蔚来卡位竞争烈度超高的行业,业绩的可预测性非常低,因为一些小变动的不达预期便可轻易让业绩大变脸,从跟踪蔚来的这段时间来看,这些小变动包括但不限于:电池等原材料上升、新车销量不达预期、交付速度不及同行、产能利用率低下、定价上的不合理等等

由此可见,蔚来是属于高不确定性的标的!

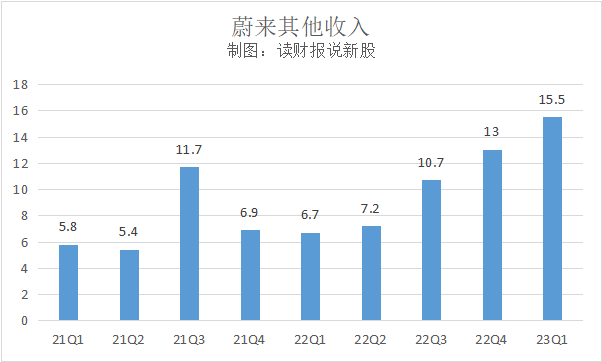

2、其他收入:“既要又要”战略的拖累

相比于新王理想而言,理想的战略非常明确,就是主要卖车的,其他收入占比仅为2.6%,而蔚来的其他收入占比却来到了13.6%

这到底好不好呢?一个数据便可观测出了,相比汽车的毛利率在5.1%的情况下,蔚来整体的毛利率却掉到了1.5%,这其中相差的5.1-1.5=3.6个百分点的毛利率,就是被其他收入给拉下来的!

蔚来的其他收入品类非常多,包括了:智驾、补能服务、售后服务、车辆附件以及用户相关等业务所产生的收入

整个非汽车业务收入的盈利模式属于规模经济,其增长和下降取决于目前汽车的市场保有量,在保有量还没起来的时候,这方面的业务基本就是亏本倒贴,从而对整体业绩是拖累项,也就是说,目前的非汽车业务,收入越多,亏损反而越大,从而对整体利润端造成的下滑更大!

本季度其他销售收入为人民币14.52亿元(合2.114亿美元),相比2022年第一季度,增长率为117.8%,与2022年第四季度相比增长了11.3%。

同比速度翻倍了,结果造成的亏损也就加大了!

其他收入占比相对同行多,说明了蔚来“既要又要”的战略下的难于兼顾,既要保持品牌调性,拒绝单电机,又要销量攀升;既要重视消费者的权益,又要消费者为产品规划失误买单;既要做好汽车,又要做好手机;既要照顾到老用户,也要吸引更多新用户;既要参与跟国内同行竞争,又要出海跟海外车企斗一斗

这看似迎合各方利益,是最安全的方式,但实际上也是最缺乏亮点的。能源和资源往往被过多的“既要又要”分散,最终结果往往是,尽管没有弱点,但优势也不长。

四、业绩指引:交付彻底掉队,至暗时刻还没来!

本季度蔚来的业绩全崩了,那是否就是最至暗的时刻?反转即将到来?

很遗憾的告诉你,Q2将比Q1更崩!!!

根据公司对下季度的业绩指引,Q2交付量为23000至25000辆,与2022年第二季度相比下降了约8.2%至0.2%,本季度虽然差,但销量还能同比两位数增长,但Q2直接同比负增长

而Q2总收入从人民币87.42亿元(12.73亿美元)到人民币93.7亿元(13.64亿美元)不等,与2022年第二季度相比下降了约15.1%至9.0%,在本季度总收入还能保持正增长的时候,下季度终于也绷不住了,出现首次单季度下滑的历史纪录!

蔚来总是在不断刷新投资者对公司的容忍度,在电话会议上,蔚来再次把公司的盈亏平衡推迟一年,在目前众多中概纷纷实现利润端转正的时候,蔚来却反其道而行之,这大概是目前蔚来最大的不确定的点了!

而且,按照蔚来一贯“出尔反尔”的习惯,我感觉蔚来的盈亏平衡点,可能还要推迟不止一年,你懂的!

同时,蔚来也已经彻底掉出造车一线梯队的队伍,今年前五个月蔚来汽车累计交付量仅为43854辆,在纯电市场中不仅落后于比亚迪、吉利、广汽埃安这些头部,伴随着腰部三强哪咤、零跑、极氪的崛起,蔚来的座次持续下滑,彻底掉队!

自此,上个季度我对蔚来的两点总结全部印证,一是股价会继续新低,二是会掉出造车新势力第一梯队!因此,有伙伴问我,蔚来值不值得去博反弹,我感觉吧,在目前其他业绩好的中概都因为大盘情绪而纷纷下跌之时,目前去博全面不及预期的蔚来,我认为是件性价比不高的事!

五、全文核心结论:

① 初步来看,蔚来的收益率不好,这两年受到中概熊市的影响,尤其是像蔚来这种还在亏损的公司,在熊市中往往是先被开刀的那个

②从本季度业绩来看:蔚来收入和利润端双双不及预期,汽车收入首次负增长、毛利率创下历史新低,在“既要又要”的战略下,蔚来是只高度不确定性标的

③ 从业绩指引来看:下季度将比本季度更难看,蔚来的至暗时刻还没来,在目前其他业绩好的中概都因为大盘情绪而纷纷下跌之时,目前去博全面不及预期的蔚来,我认为是件性价比不高的事!

今天的解读就到这啦,不知今天文章对你有没帮助?我是读财报说新股,一个爱好读财报、专职港股打新和港美A三地投资,投资风格长线为主+短线为辅的普通投资者,我们下期见!

免责声明:文中观点仅为代表个人的思考和操作,仅供参考用,不涉及荐股,更不构成任何投资建议

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。