【老虎财报季】赌财报的成败总结

#晒单有奖# #期权不归路#继上次成功操作金矿期权$(GDX)$之后,我又尝试了赌财报的期权操作。我的标的的思科$(csco)$,买的合约是5月20日到期的行权价为28刀的看涨(CALL)价外期权。

为什么我不选择跨式期权赌财报?

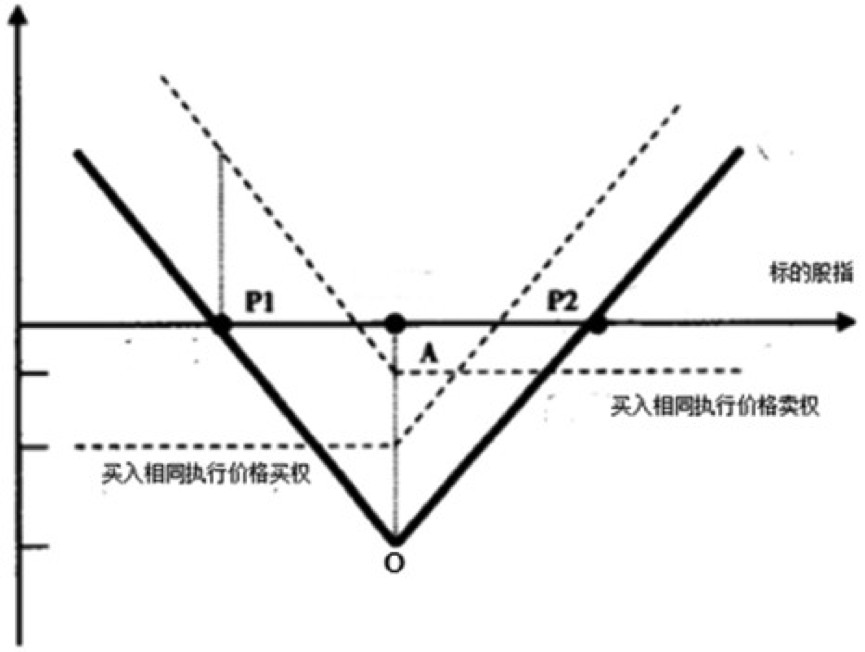

- 说到赌财报,大家最先想到的肯定是跨式期权(Straddle和straggle),非常普遍的组合期权投资策略,是指投资人同时买入CALL和PUT。

- 如图所示,当股价涨到P2或者跌到P1时,买入跨式才能进行套利,简而言之就是你确定此期权波动会很大,但是不能明确涨跌的时候适用,但是需要注意的地方就是涨跌幅能否COVER掉期权的权利金,涨跌方向是否确定。

- 我当时也考虑到了期权波动的问题,下图是历次思科财报后是否达到预期以及涨跌幅,可以看出,思科期权的波动并不是很大,由于我很担心买跨式波动较小,因此我决定买单边的期权。

为什么我看涨思科?

- 思科 $(CSCO)$是全球最大的网络设备制造商,思科控制着约63%的路由器和交换机市场,30%的网络安全市场,从业务层面毋庸赘述。

- 在思科业绩公布之前,博科通讯、瞻博网络等竞争对手公布的收益状况均不容乐观,这已经引发外界对于网络行业及企业总体科技需求的宏观经济担忧。

- 华尔街普遍不看好这只股票,在疯狂做空,股价当时处于阻力位,我当时觉得思科的业绩应该没有那么差,思科的云端服务数据中心业务一直表现强劲, 财报很大程度会好于预期。而且这只股票的价格处于低点,适合长线投资,看好思科在物联网的发展, 因此准备买入思科的看涨期权。

买入思科的末日期权

- 对比了一下末日期权和标准合约,发现末日期权的权利金会比较低,成交量和未平仓数高,较为活跃,因此选择了“万恶的”末日期权尝试一下。(现在看来真是悔得肠子都断了)。

- 买入的时间是周二(布局较晚),记得周一思科随着大盘同涨,上涨了大约1.66%,周二的时候大盘属于高开,期权行情更是被引爆了,我由于第一次操作财报,因此对买入点把握的不好,属于高位接盘,在我接盘之后,思科小跌。

- 周三盘后,思科出财报,高于预期,盘后小涨5%,但是期权不能进行盘前盘后交易,因此本宝宝静待开盘。一度涨到85%, 当时觉得涨幅好不错,正准备用限价平仓呢,结果大盘高开低走,思科正股小跌,但是期权的CALL跌幅却只能用惨烈来形容。由于当时CALL的买盘和卖盘差价很大,限价单一直没有成交,不断在修改订单。我是在中途跑的,没吃到最高的“肉”,但是也没有亏。还好跑得快,收盘后看了一下思科。尽管思科的正股最后是盈利的,但是期权却基本上跌没。

收盘后,看了下思科末日期权的期权链,发现价外的末日期权CALL和PUT是同跌。

总结一下这次操作的失败与教训

- 如果长线看好一个股票,买卖正股会比较好,为了应对财报的突发情况,可以买一个CALL或者PUT进行风险对冲,保护正股。

- 赌财报,一买就半仓甚至全仓的操作方式是非常不可取的,一旦判断错了方向,基本上会对你的仓位造成巨大损失。应注重控制仓位,约占10%左右。

- 期权风险较大,不像股票,你买了即使跌了,你拿一段时间说不定还可以再涨回来,期权跌了没有到达行权价格,到期就是废纸一张。因此判断失误或者走势相反时,应果断平仓,万不可补仓。

- 赌财报可以在财报之前提前布局(ER pre-run),价格会较为合理,等到财报前布局,往往价格会被炒的很高。

- 跨式期权(straddle 或者 straggle)策略适合波动较大的股票期权,类似$(VRX)$,$(LNKD)$, $(NFLX)$,波动小的股票期权不适合这种策略。当然财报之前IV(隐含波动率)往往都比较高,需要计算一下风险回报率,看看需要多少波动才能回本,在与历史同期相比较一下是否合适,财报后IV跌,会出现我上述的情况。

- 末日期权也就是期权即将到期的期权,时间价值消耗加快,同时隐含波动率较高。

- 隐含波动率是指权证价格波动对应正股波动的预期,如果隐含波动率IV远高于正股的历史波动率,那么权证的价格风险就会很高,下次选择期权的时候会选择标准合约,或者到期日较晚的期权。

本人期权小白,若有错误之处,希望大神能帮忙指正。财报季快结束了,不知道还能不能找到波动大的股票期权来尝试跨式期权策略?如果喜欢这篇文章的朋友,请帮忙点赞,我想要只大老虎。~

#晒单有奖# #老虎财报季#

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

51

举报

登录后可参与评论

我觉得很多套利理论里最让我搞不懂的地方,就是没想过期权费本身会几十倍的涨跌……