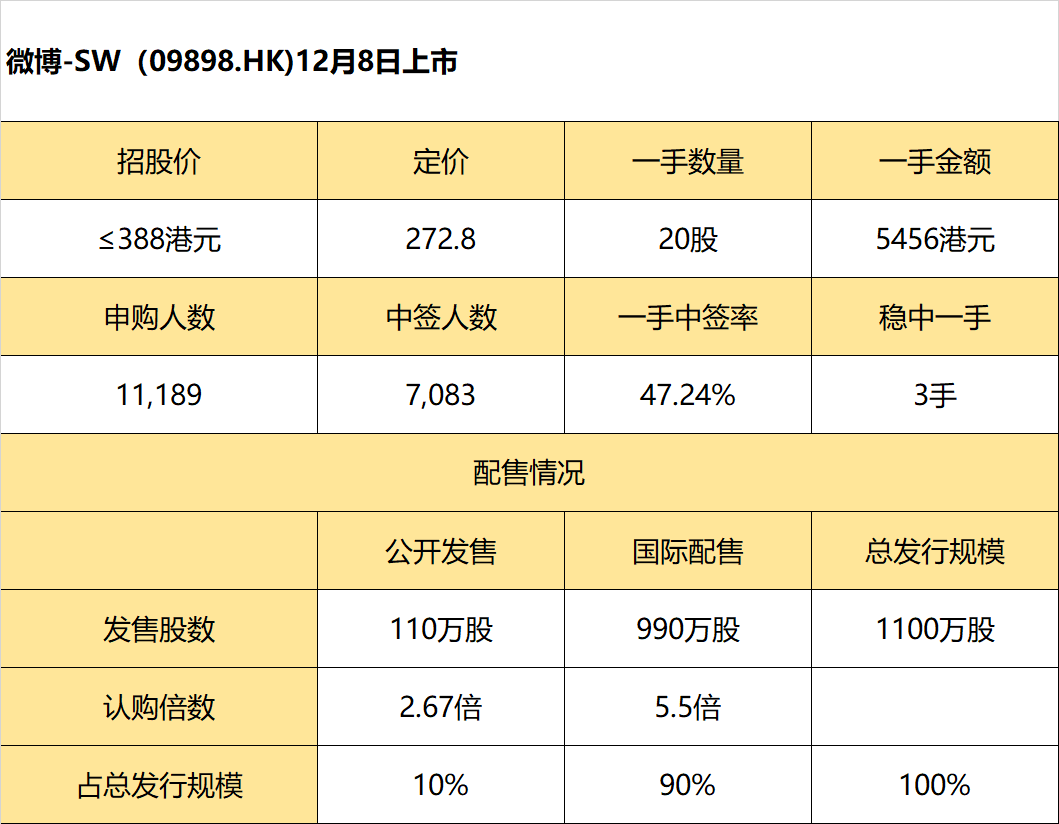

12月7日,微博-SW发布公告,公司拟全球发售1100万股股份,其中香港发售股份110万股,国际发售股份990万股,另有15%超额配股权;最终发售价均厘定为每股发售股份272.80港元,A类股份将以每手20股为单位买卖;高盛、瑞信、中信证券及中金公司为联席保荐人;预计A类普通股将于2021年12月8日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

分配结果

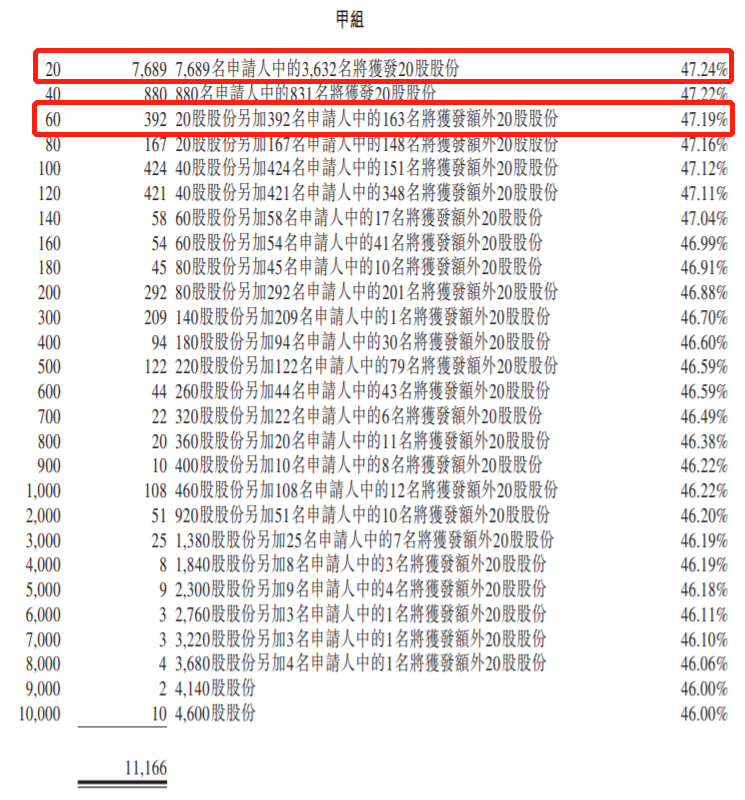

甲组每手20股,一手中签率47.24%,申购3手稳中一手。

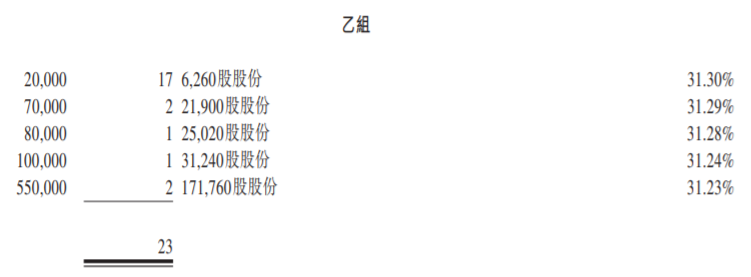

乙组头为1000手(20000股),获配313手(6260股)。

香港公开发售项下初步可供认购的香港发售股份已获超额认购。合共接获11189份有效申请,认购合共294.11万股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数110万股的约2.67倍。 香港公开发售项下的发售股份最终数目为110万股发售股份,相当于全球发售项下初步可供认购发售股份总数的约10%(假设超额配股权未获行使),其将根据香港公开发售配发及发行予申请人。

国际发售项下初步提呈发售的发售股份已获超额认购,相当于国际发售项下初步可供认购发售股份总数的约5.5倍。国际发售项下配发予148名承配人的发售股份最终数目为990万股股份,相当于全球发售项下初步可供认购发售股份总数(于任何超额配股权获行使前)的约90%。

根据每股发售股份272.80港元的发售价,假设超额配股权未获行使,将收取的全球发售所得款项净额预计为约13.834亿港元。公司拟将该等所得款项净额约45%用于持续发展公司的用户群并提高用户参与度,以及提升内容生态系统;约25%用于研发以提升公司的用户体验及变现能力;约20%用于有选择地寻求战略联盟、投资和收购;约10%将用于营运资金及一般企业用途。