曹操出行冲刺IPO,李书福的资本版图再扩大

聚合模式下,高德打车是天花板,滴滴为C2C模式的天花板,但在B2C模式下,尚未有哪一个玩家成为天花板。

©️懂财帝出品 · 作者|嘉逸

4月29日,曹操出行正式提交招股书,成为继嘀嗒出行、哈啰出行、如祺出行之后,又一家冲刺IPO的网约车平台。

曹操出行上市并不意外。早在去年,就传出了其会在今年上半年申请IPO的消息。但和同行相比,曹操出行或许是比较着急的。

曹操出行孵化自吉利集团,李书福相当重视,鞭策高管要把曹操出行做到超越滴滴,也给予了众多资源支持,目前李书福旗下Ugo Investment Limited持股83.9%。

李书福望子成龙,曹操出行却未能达到期望。以2023年的业绩计算,曹操出行营收106.68亿元,仅为滴滴的5.5%;亏损收窄至19.81亿元,滴滴首次实现了年度盈利。

迫在眉睫的是,曹操出行已连续两年没有融到外部资金,日常经营主要依赖银行借款。去年从银行贷款三笔总计7亿元,期限均为1年,最近一期的还款时点为2024年11月。

而截至2024年2月29日,曹操出行持有现金及现金等价物约9亿元,流动负债中存在借款51.76亿元,资金缺口近43亿元。

此外,曹操出行在融资过程中曾与投资者签订对赌协议,若未成功上市,或将触发股权回购。

曹操出行来到了生死边缘,背靠资本操盘高手李书福,它能率先上市吗?

01 |李书福的厚望

“我们希望以曹操专车平台为起点,结合车载人工智能,优化智能网络空间,加快推进变革,把吉利控股集团从汽车制造商向交通运输服务商、信息内容提供商转型。”在李书福的新能源汽车生态链中,曹操出行无疑是重要一环。

曹操出行成立的时机,正是网约车混战正酣之际。

2015年初,滴滴打车和快的打车的第一轮烧钱大战结束,并宣布合并,共同开启针对Uber中国的新一轮烧钱大战。

同年1月,则是网约车的重要节点。

一方面,老牌租车公司神州租车上线神州专车,数月内估值就达35.5亿美元,推动专车市场走向高潮。

另一方面,交通部在《关于全面深化交通运输改革的意见》中提出,“加强对手机召车等新型服务模式的规范管理,鼓励发展多样化约车服务”,助推专车业务市场急剧扩张。

在这个风起云涌的春夏之交,曹操专车(曹操出行2019年以前的名字)诞生,李书福派出得力老将刘金良担任董事长。刘金良是创办吉利汽车的“四君子”之一,曾担任吉利集团副总裁、汽车销售公司总经理等职务。

为避免卷入补贴大战,与滴滴短兵相接,刘金良把曹操专车对标为新能源的“神州专车”,自己提供车辆,雇佣司机,统一培训。

当时滴滴做的是撮合交易,无法对私家车统一标准,导致服务质量参差不齐,监管细则难落地。所以曹操出行想借助标准化、高合规的卖点,解决这番困局,突出重围。

背靠吉利汽车的主机厂,曹操出行在车辆采购和定制车队方面性价比更优,还可利用吉利生态系统中的换电站和维修店网络,改善司机体验。

这种打法很快见效,曹操出行不仅在滴滴眼皮底下吃到了肉,还于2018年完成1亿美元A轮融资,估值就达96亿元,跻身“全球独角兽”行列。

作为国内第一家试水网约车的传统汽车大厂, 吉利汽车也从中尝到了甜头。通过曹操出行反馈的用户体验数据,吉利能够获知改善造车能力的方向,也给去除库存车创造了新的渠道。

看到吉利验证了传统车企进入出行市场的可行性,其同行纷纷布局网约车。2018年12月,上汽集团推出“享道出行”;2019年长安、一汽、东风创立“T3出行”;2019年4月底,广汽集团上线“如祺出行”,各大车企均采用了B2C模式。

在愈发激烈的竞争中,向出行领域转型最早的吉利并没有保持先发优势,尤其是遭受T3出行的强烈攻势。

例如,截至2023年底,T3出行入驻118个城市,累计注册用户超2亿,曹操出行入驻52个,注册用户超过6000万。这意味着,至少在某个指标上,T3出行的行业排名或比曹操出行靠前。

在2018年吉利集团年会上,李书福曾对曹操出行的高管们表示,“你们要做就把这个行业做好,如果你们超越不了滴滴,就不是成功者。”

2024年,已是曹操出行成立第10年,曹操从未超越过滴滴。哪怕在滴滴下架的窗口期,曹操出行也没有捡到多少滴滴空出来的份额。

如果曹操出行能够比滴滴抢先在港交所上市,是否算不负李书福的厚望?

02 | 靠输血还是自我造血?

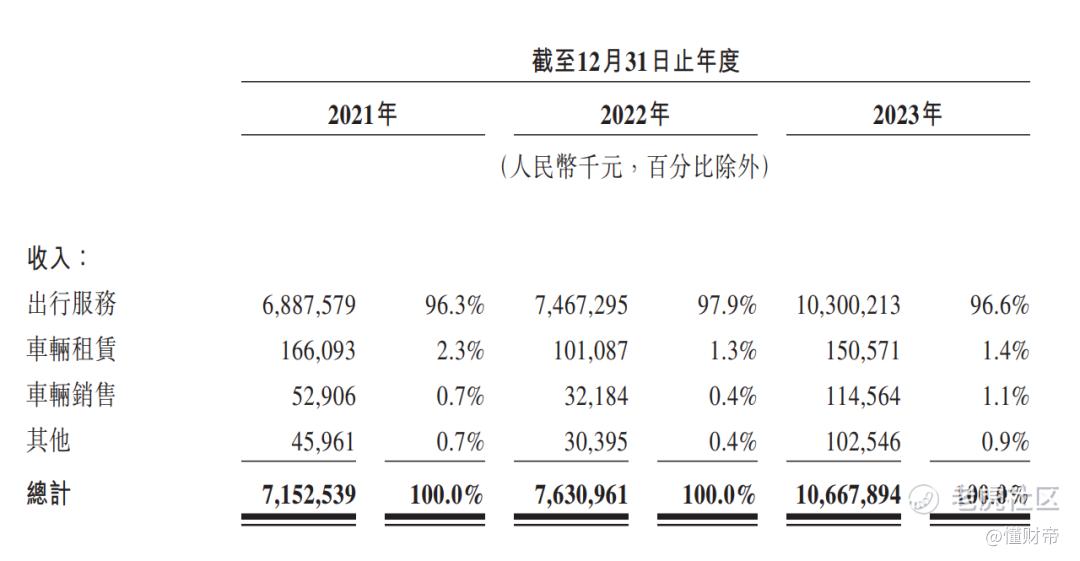

招股书显示,2021年至2023年,曹操出行分别实现71.53亿元、76.31亿元、106.68亿元的营收。

具体来看,出行服务为曹操出行的收入支柱,报告期内始终占据总营收的96%以上,近两年发展速度显著加快,由2022年同比增长8.4%,猛增至2023年的37.9%。

究其原因,是曹操出行在第三方聚合平台“砸重金”求订单。2021-2023年,公司的用户补贴、支付予第三方聚合平台的佣金以及推广、广告及客户推荐补贴等总获客成本支出分别高达4.5亿元、5.8亿元、7.8亿元。

通过聚合平台,曹操出行获得了更多高性价比流量。短短一年,聚合平台对订单的贡献就翻倍。

数据显示,报告期内公司从聚合平台收到的订单GTV(总交易额)分别为39亿元、44亿元及89亿元,分别占同期总GTV的43.8%、49.9%及73.2%。

同时,吉利也在持续给曹操出行“输血”,充当最大客户。过去三年,吉利采购量分别占采购总额的2.6%、15.5%及13.5%,三年贡献近33亿元。

就行业排名,以GTV计算,曹操出行在过去三年均位列中国网约车平台前三名。名次不差,但与老大相差悬殊。

2023年,市场前五大参与者共占90.6%的市场份额,光是滴滴就占了75.5%,曹操出行仅为12.2%。

作为对比,滴滴2023年总营收1924亿元,曹操出行的收入仅为滴滴的5.5%。滴滴净利润5.4亿元,曹操出行亏了19.81亿元。

既然撼动不了市场格局,曹操出行就选择聚焦减少亏损,早日实现盈利。公司管理层变动频繁,与盈利目标紧密相关。

曹操出行的公司主体为杭州优行科技有限公司,2021年5月,曾在滴滴专车事业部担任总经理的龚昕出任曹操出行CEO,并在年底接替刘金良成为公司的法定代表人。

2022年3月,董事长一职也发生了变动,由易到用车的创始人周航接替刘金良。这意味着,曹操出行的创始人彻底离开了公司。

周航上任后,公司裁员、业务收缩,很快便传出周航或退出公司的消息。2023年1月19日靴子落地,董事长由周航变更为杨健,后者在吉利担任董事会副主席逾11年。

据《晚点 LatePost》报道,曹操出行在2023年6月进行了新一轮组织调整,CEO龚昕直接负责网约车业务,旨在当年8月前实现全国盈利。

但曹操出行没有如期达成目标,才刚实现毛利率转正。2021年-2023年,累计亏损近70亿,毛利分别为-17.47亿、-3.39亿、6.15亿元,毛利率分别为-24.4%、-4.4%、5.8%。

尽管成绩单不算亮眼,但略胜于同样申请IPO的如祺出行。过去三年,如祺出行累计亏损超20亿元,毛利率分别为-24.2%、-10.7%、-7%。

根据招股书,目前曹操出行的董事长仍为杨健,CEO也仍是龚昕。

不难发现,在龚昕任职期间,经营计划多次变动,公司的业绩释放出好的信号。能否带领曹操出行顺利登陆港交所,对他来说是个重要的考验。

03 | 估值差异

在一众冲刺上市的选手中,滴滴估值160亿美元,嘀嗒出行100亿元,如祺出行53亿元,曹操出行则为170亿元。

背后是商业路径的较量,从估值差异来看,滴滴、嘀嗒出行为代表的C2C模式更胜一筹,B2C模式下的曹操出行、如祺出行面临的挑战不小。

即使是同一个赛道,侧重点也有所区别。如祺出行押注无人驾驶Robotaxi,这是一个诱惑力十足,却离现实较远的愿景。曹操出行相对实在,始终在强调定制化车队的差异化策略,争取高估值。

网约车行业不存在用户忠诚度,价格是非常重要的竞争因素,消费者往往倾向于最便宜的选项,而非看品牌。受益于定制化车队,曹操出行能够较好地控制成本,价格带处于行业较低水平。

截至2023年12月31日,曹操出行在24个城市拥有约3.1万辆车的定制车车队,为全国最大。截至2022年及2023年末,定制车分别占运营车队的28.6%及50.7%。

2021年开始,曹操出行专注定制车和车服解决方案,次年开始部署定制车以提供专车服务,推动降低车辆TCO(车辆总持有成本)。

据弗若斯特沙利文显示,枫叶80V及曹操60被认为是共享出行服务中最具成本效益的车型,预计其TCO分别为每公里0.53元及0.47元,较具有换电功能的典型可比纯电动汽车的车辆TCO减少32%至40%。

去年3月,曹操出行甚至直接下场造车、卖车,发布定制车品牌“曹操汽车”,销售旗下首款车型“曹操60”,售价为11.98-15.88万元。

招股书显示,曹操60较明显拉动了曹操出行的车辆销售收入,2021年至2023年,其收入分别为5290.6万、3218.4万、1.15亿,占总营收分别为0.7%、0.4%、1.1%。

但曹操60的后劲不足,除了去年5-7月销量超过3000辆,8月便暴跌至437辆,直到今年3月,才缓慢恢复至上千辆的水平。

尽管定制车缓解了车辆成本过高的问题,但难以弥补其他成本的缺口。

定制车意味着重资产投入,运力有限,司机成本也较高,影响扩张速度。截至2023年12月31日,曹操出行的服务覆盖51个城市,比困于大湾区的如祺出行要多,而T3出行已入驻118座城市。

当司机成为了平台员工,曹操出行势必要为庞大的司机队伍和管理问题买单。为减轻盈利压力,公司把自雇的附属司机,逐渐转为合作方。

过去三年,曹操出行的司机规模不断壮大,活跃司机总数达69.99万名,但附属司机逐年减少,2021年-2023年,曹操出行附属司机总数分别为6.14万名、6.02万名及5.68万名,占比分别为13.6%、10.0%及8.1%。

人数在减少,相关支出却在增加。2022年,曹操出行对出行服务的司机收入及补贴为63亿元,2023年升至81亿元,同比增长29.6%。

司机端成本高企,导致公司销售成本居高不上,进一步蚕食利润。过去三年,其销售成本分别为88.99亿元、79.70亿元、100.52亿元。

烧钱速度没有放缓,融资却跟不上。成立以来,曹操出行进行了三轮融资,最后一轮是在2021年8月拿下约38亿元,此后再无外部输血。

还没申请上市的T3出行的状况轻松得多,它在2021年10月拿下77亿元,在2023年又完成了超过10亿元融资。

为了活下去,曹操出行只好向银行借款续命。截至2021年、2022年、2023年及2024年2月29日,其短期银行借款分别约为5.6亿元、7.3亿元、10亿元及10亿元。

去年为采购车辆,公司从银行贷款三笔总计7亿元,期限均为1年,最近一期的还款时点为2024年11月。

而截至2024年2月29日,曹操出行持有现金及现金等价物约9亿元,流动负债中存在借款51.76亿元,资金压力可想而知。

在招股书中,曹操出行坦承,募集资金除了升级和推出一系列定制车、改进服务质量、提升技术及投资自动驾驶以外,还会用来偿还银行借款的本金及利息。

随着行业的合规性整体大幅提高,B2C模式的优势逐渐变成了短板,如祺出行、T3出行均已向C2C模式靠拢,更多是B2C与C2C的结合。

聚合模式下,高德打车是天花板,滴滴为C2C模式的天花板,但在B2C模式下,尚未有哪一个玩家成为天花板。

曹操出行的对手注定不是滴滴,而是如祺出行、T3出行等二梯队选手,谁也没比谁领先多少,抢先上市是当务之急。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

—END—

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。