自杀式降息

作者:Davis君

来源:Davis日记

市场上可以买到很多关于当年内战的书籍;关于我党如何运筹帷幄决定反击打赢内战。

但是当年国军失败有一个非常关键的因素,却极少出现在教科书式的解读下。

就是货币的严重超发;

当年国军的财经部部长宋子文,一个哥伦比亚大学经济学的硕士高材生,

公开大量超发货币,暴力贬值法币和中储币的汇率,直接导致了民怨横生;

最疯狂的时候,一个烧饼就能卖出一两百万的天价,

毕竟大部分的民众是现实主义者,但凡能有口安心饭,也不会闹革命。

金融的本质是什么,金融的本质是信用。

美元的信用

很多人把美元的信用基础归功于布林顿森林体系的崩塌,

其实并不尽然,因为金本位制实在属于一种落后的生产方式,只适应于相对初级的人类社会。

因为在信息不健全的年代,全球只能相信更看得见摸得着的实物作为货币的基础。

在信息传递还依赖鸽子的年代,即使强大如大不列颠帝国,也必须使用金本位制才具备主权信用。

但是在二战之后计算机科技的快速发展改变了货币的认可方式。

美国作为经济增长的火车头,通过贸易顺差的方式,帮助西欧和日本走出二战的经济困顿。

且为这些地区的地缘政治的安全提供保障。

这两个作用,增加了美元的信用。

即使没有越战耗用美国的黄金储备,也会有其他事件来刺破布林顿森林体系。

因为黄金本身的信用基础也是各国政府所赋予的,

而黄金本身,因为在现代社会里不能直接定价商品,所以在不被主权货币定义的前提下又不具备投资价值。

在人类进入到信息科技引领的现代社会后,信息变得越来越透明。

自二战后美国牵引全球走上繁荣之路,其根本原因在于:

在其现行制度下,法律体系、科技创新和金融市场的综合效应,使得经济自我修复能力提高;

能够最大程度保护居民财富积累的政府,带领居民战胜困难、走向繁荣。

这种情况下,政府不需要依托于“天然货币”的黄金,因为黄金创造不了财富。

美元的初始信用就自然而然的诞生了。

独立的美联储

如果说美元的信用建立在美国的经济和科技的繁荣;

那美联储就是繁荣是否可以持续的关键阀门;

如果说战争年代最大的权力是武器,那和平年代最大的权力就是货币的发行权。

而美元之所以能长期得保持国际的信用;

其核心的逻辑基础就是美联储具备高度的独立性;

客观地根据经济的现状进行息口的调整,如同一套高度自动化的水闸;

不以政治为导向,以实际的经营状况作为导向,决定放水和收水。

很多批评者认为,鲍威尔是个非常失败的美联储主席,因为他更像是川普的提线木偶。

但其实美联储的独立性,从金融危机开始,就已经受到了质疑。

在缓解经济危机绝望的环境下推出的QE政策是有信服力的;

但是在在后金融危机时代,尤其是到了2015年,美联储就已经开始犯错了。

从美元指数来判断,美国的经济在2015年就已经从经济危机中完全地恢复。

但是美国迟迟拖到了2016年年底才开始了第一次的加息;

但这时已经太迟了,欧洲,日本已经从之前的犹豫式宽松直接过渡到泛滥式宽松。

全球基本上都陷入了流动性的陷阱。

迟迟不能升高的通涨,和不断攀升的资产价格,不断吸血中产阶级,造成社会的不公。

无论哪个国家的年轻人,都比上一代更加迷茫。

相对于技术的精进,似乎谁掌握了流动性的镰刀,谁才能更有把握取胜。

这是一个Money makes money, while talent doesn’t 的时代。

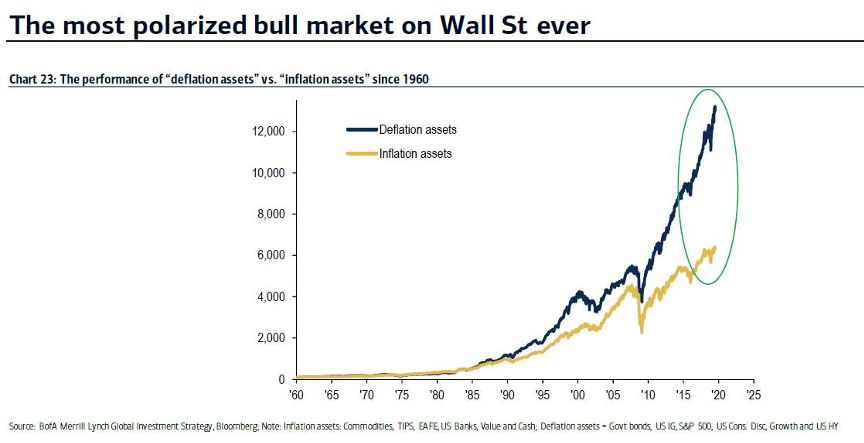

看看资产的分布,通胀类资产远远跑不赢抗通胀资产;

比如中国房地产和以美国头部互联网公司为代表的美股,高度地吸收了资金。

从2019年开始,鲍威尔在川普面前更像是个唯唯诺诺的太监;

皇帝老儿一拍桌子,曾经高高在上的联储主席只能说声“喳”。

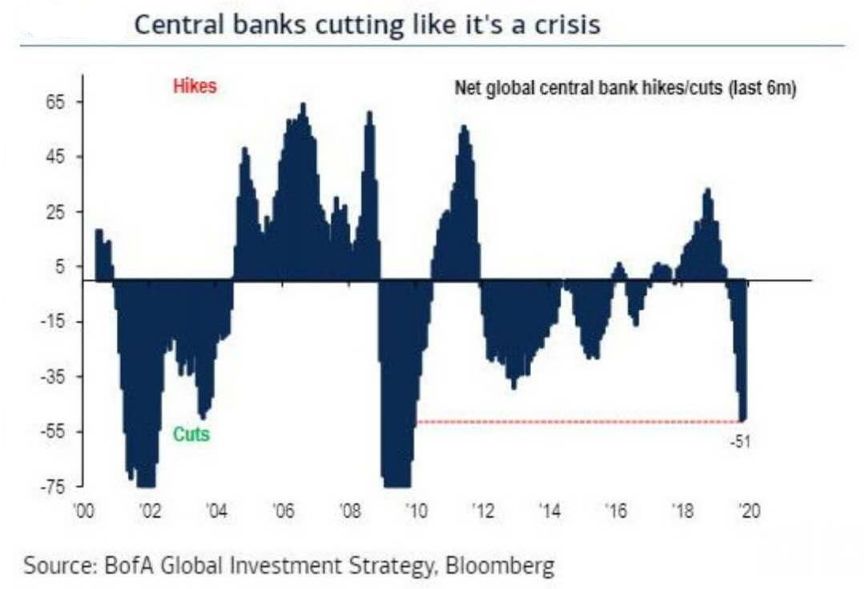

在全球没有任何经济衰退迹象的前提下,全球央行宽松得像已经爆发了一场经济危机。

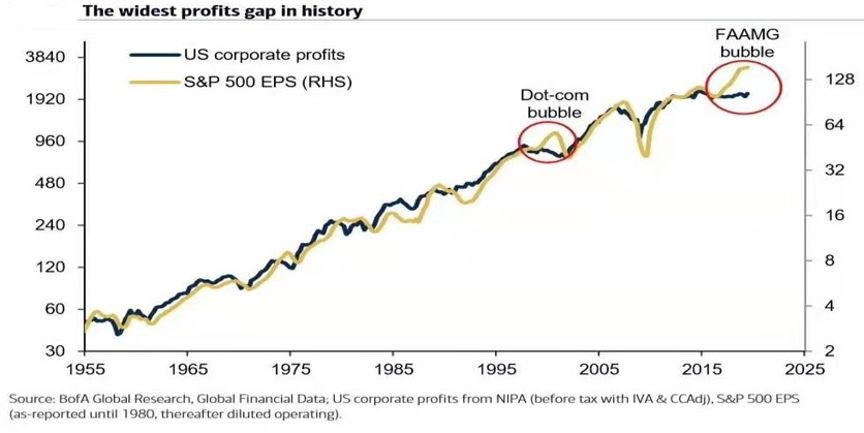

美股的泡沫靠公司的不断回购和央行的流动性不断推动,崩盘就只是时间早晚的问题。

“新冠”在美股暴跌之前确诊人数还没有甲流的零头,而当年的甲流只让美股跌了10%。

所以不是病毒导致了市场的暴跌,而是病毒碰巧碰上了泡沫。

降息之罪

既然是病毒干扰了市场,那美国的态度应该更集中于病毒。

可是特朗普对病毒的不屑,没有现代社会对人文精神最起码的尊重。

如果疫情有大规模爆发的可能,正常的逻辑应该是控制病毒,恢复信心,市场自然恢复。

但川大的做法是市场,市场,市场,还给我市场!

从拒绝承认病毒的危险程度,到美国CDC直接拒绝公布感染结果。

到近乎逼迫性地让美联储降息;

每一个决定都充满了十足的戾气。

欧美就像陷入了诡异的不可能三角:

不可能通过继续QE解决肺炎物资问题;

不可能通过生产物资赶上肺炎进度;

不可能在解决物资紧缺的问题上不QE;

但是问题是,即使降息,也有降息的艺术。

息口对于一个全球信用的货币是非常关键的,因为息口一旦用完了,就没有了防守的底线。

而且最重要的是,美联储作为全球最独立的央行,不能被市场牵着鼻子走;

而是更应该在节省子弹的前提下去牵引市场。

把胡萝卜都喂给了驴,还一次性喂两根,那它还愿不愿意拉磨主动权就在它了;

而且最关键的是,它还知道主人手上的胡萝卜不多了,于是就造成了尴尬的局面。

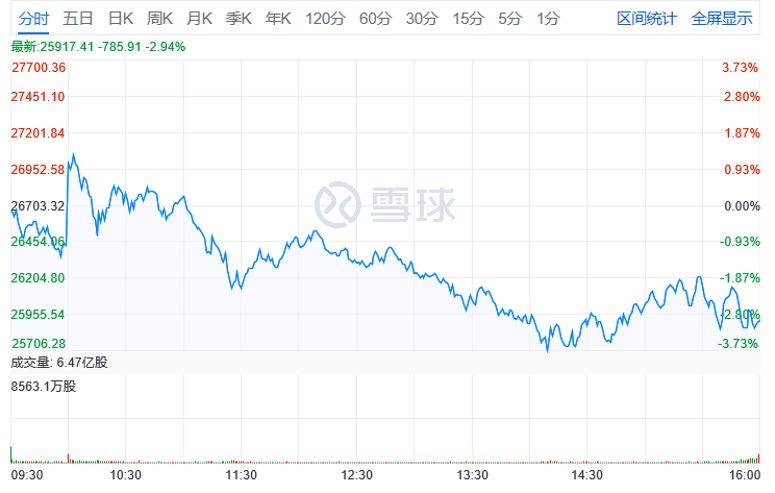

道指在降息之后只兴奋了不到10分钟,然后一路暴跌到收盘。

截止到收盘直接把周一暴涨的幅度抹去了大部分。

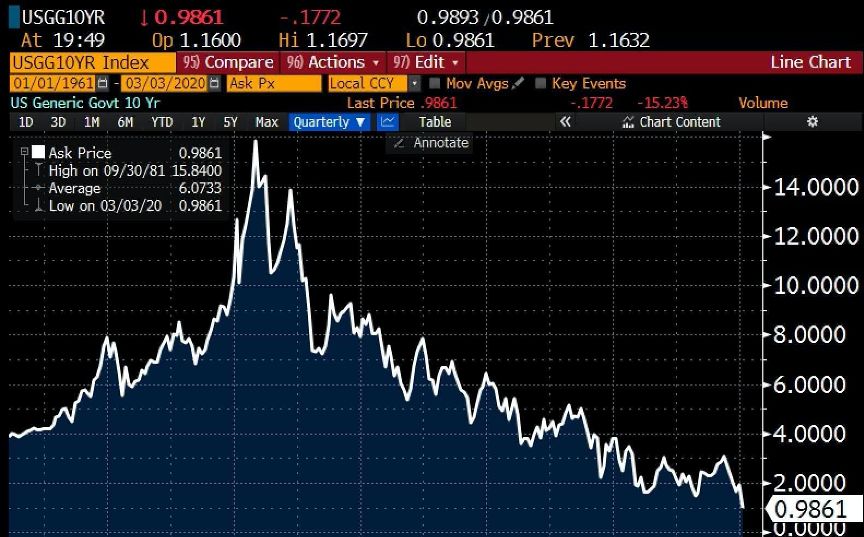

美国国债利率历史性地跌破了1%;

如果联储继续降息,贴近于0的美国国债又去哪里找买家;

有谁愿意把未来十年的收益锁定在收益率可以忽略不计的产品里呢。

印发的美元该如何来进行信用定价,当全球最有权威的央行逐渐丧失公信力,其结果是灾难的。

尾记

看着Twitter紧盯市场的“川大”,过分得紧张数字的跳动。

可是他的爷爷,正是因为1918年西班牙大流感而去世的。

病毒并不受控于人类所熟悉的权力游戏范畴,病毒有他自己导致流行的游戏规则。

如果这么多国家纷纷中弹倒下都不能得以被重视。

从现在的数据看,美国的流行概率近乎是inevitable;

市场对于3.18号美联储降息50%的概率预测已经飙升到了53%;

只有贴近0利率才能勉强满足市场的期望,就是只要降息幅度低于50%,都是低于预期的。

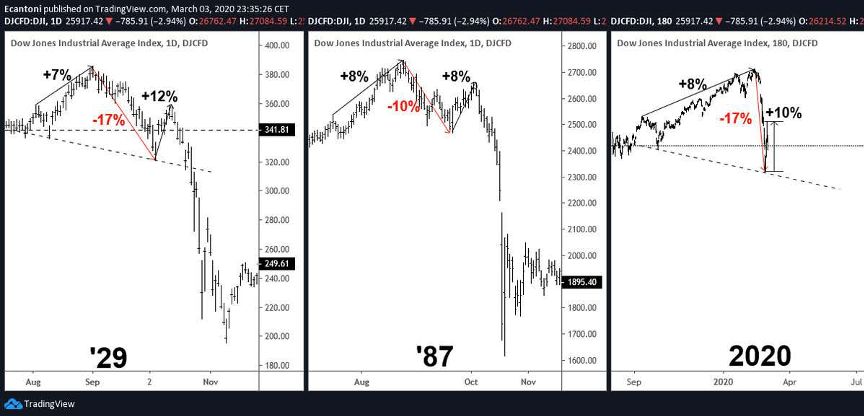

我只能说希望市场能尽快摆脱病毒,在1929年或1987年之外,找到第三个选项。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- AustinNP·2020-03-06这是最坏的可能,不是不可能,但还有其他方法,例如当年的日不落帝国点赞举报

- 明亮蓝影·2020-03-07呵呵,这个词用得好点赞举报

- Malison·2020-03-06最后一图吓出一身汗点赞举报

- Ford·2020-03-06最后一图太吓人点赞举报

- 鑫鑫洋·2020-03-06[财迷]点赞举报

- 麻绳·2020-03-06😀点赞举报