高瓴资本7块买的三生,现在10块跟不跟?

高瓴资本2020年3月18号入股三生制药,成本价7港币,可谓是做了一回精准的抄底客。那么,高瓴会因为股价低仅仅想抄个底买入吗?下面让我们一起来看看三生制药葫芦里到底买的什么药?

来源公众号:我终将富有

这是他们的官网,做的很三生。

【三生制药集团 | 我们的三生】http://www.3sbio.com/

看了下官网,整体感觉很不错,既然高瓴投了,我们就不再去查户口了。直接重点吧

先看看去年如何

业绩稳健增长三生制药 2019 年实现营收 53.18 亿元(+16.0%),EBITDA 为 15.86亿元(-16.2%),正常化 EBITDA 为 20.05 亿元(+12.5%);归母净利润为 9.74 亿元(-23.8%),正常化归母净利润为 13.92 亿元(+19.4%)。业绩实现稳健增长。

特比澳:持续强势增长2019 年特比澳销售收入为 23.23 亿元(+39%),四年复合增速达 40%,市场份额不断提升。特比澳的渗透率还有很大提升空间,加之开拓儿科及肝病的适应症。虽然 2020 年一季度受到疫情的影响,我们预计特比澳全年可以保持两位数的增长。

益赛普:价格承压,渗透率有望大幅提升虽然益赛普面临价格方面的压力,但中国类风湿性关节炎、强制性脊柱炎和银屑病三大适应症的生物制剂渗透率仍在极低的水平。益赛普的预充式水针的报产已经获得受理,预计可于明年上市,大幅提升患者用药的依从性。预计益赛普在承受一次性的冲击之后重新恢复增长。

研发投入不断加大2019年三生制药研发费用5.27亿元(+45%),研发费用率为9.9%(+2.0pp),加大研发投入为公司后续新品种的上市打下基础。公司的伊尼妥单抗(302H/抗 HER2 抗体)于 2018 年 9 月申报上市,在国产厂家中处于领先地位,预计将于今年二季度获批上市,为公司业绩提供新的增量。

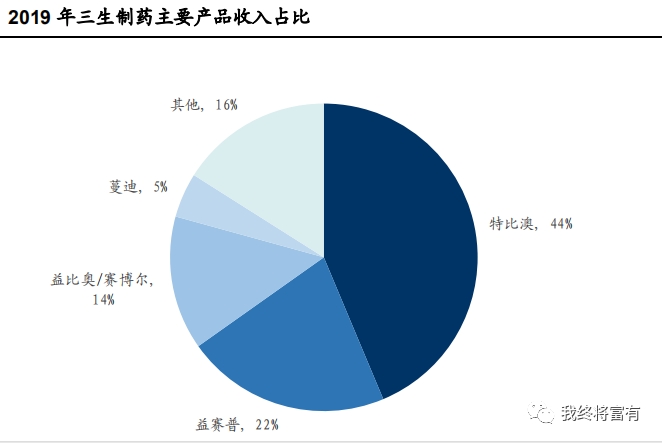

三生主要卖些什么药?

请看图:

特比澳:持续强势增长特比澳持续强势增长。2019 年特比澳销售收入为 23.23 亿元(+39%),四年复合增速达 40%。作为全球唯一商业化的重组血小板生成素,在与一系列重组白介素-11 产品的竞争中,特比澳的市场份额不断提升,根据 Wind 样本医院销售数据,特比澳 2017~2019 年的市场份额分别为 58%、72%和 78%,提升非常明显。预计全年维持两位数增长。根据 IQVIA 数据,虽然特比澳在国内治疗血小板减少症的市场份额中以销售额计占比达到 70%以上,但以销售量计的占比仅为25.8%,还有很大提升空间。另外,特比澳还在开拓儿科及肝病的适应症,以提升覆盖率。虽然 2020 年一季度受到疫情的影响,我们预计特比澳全年可以保持两位数的增长。

益赛普:价格承压,渗透率有望大幅提升竞品降价进入医保,益赛普销售承压。艾伯维的阿达木单抗修美乐在 2019 年降价至 3160 元后,通过谈判进入医保,进一步降价至 1290 元。并且,百奥泰的生物类似药获批上市后中标价为 1160 元。竞品的降价以及进入医保对公司益赛普的销售造成了较大压力:2019 年全年销售额为 11.44 亿元(+3%),四季度销售环比出现下滑。核心品种益赛普仍占市场主导地位,。益赛普19年市场份颔约为60.9%,受竟品纳入医保及疫情影响,预计20年益赛普増速略有下滑,好于悲观预期;预充式水针剂型已中请生产,有望增加患者便利性和依从性。考虑到益赛普渗透率仍有较大空间,未来有望维持温和増长。其他品种中,预计特比澳20年保持双位数増速,新拓适应症有望提供新増量促红素中标价企稳后20年有望维持双位数増长;蔓迪疗效明确、增长强劲预计于24年超10亿,;糖尿病板块随着产品逐渐扩充长期有望贡献増量。

中国抗 TNF-α生物制剂渗透率有望大幅提升。虽然益赛普面临价格方面的压力,但中国类风湿性关节炎、强制性脊柱炎和银屑病三大适应症的生物制剂渗透率仍在极低的水平。公司的益赛普销售覆盖超过 3500 家医院,包括超过 1500 家的三级医院,销售优势及学术支持在慢病用药中尤为关键。并且,益赛普的预充式水针的报产已经获得受理,预计可于明年上市,大幅提升患者用药的依从性。预计益赛普在承受一次性的冲击之后重新恢复正增长。促红素:价格企稳后有望恢复增长。重组人促红素系列(益比奥及赛博尔)2019年实现销售收入 7.49 亿元(-16%),销售出现下滑主要由于中标价下滑。我们预计,在 2019 年的中标价企稳后,促红素系列将会恢复正增长。

蔓迪:体量较小,涨势强劲。2019 年蔓迪销售额为 2.50 亿元(+97%),四年CAGR 达到 80%。中国市场广阔,药物渗透率低,虽然蔓迪目前体量较小,通过零售渠道的建设,预计将保持快速的增长,为公司的业绩增长提供增量。

小结:集采是造成去年三生不被市场看好的主要原因,老大特比澳依然可以保持增长,老二益赛普受集采影响,利润减少,但占有率变大,也就是薄利多销。老三表现一般,老四虽然增速快但是体量小。看起来真是不容乐观呀!那高瓴到底看中了三生什么呢?我们接着看。

三生有哪些值得期待?

1,加大投入,研发顺利推进32 种在研产品,侧重肿瘤领域。公司现有超过 380 人的研发团队,管线进行了广泛布局,目前共有 32 种在研产品,其中 22 种国家新药。公司的管线布局侧重在肿瘤领域,包括 302H(抗 HER2 抗体)、304R(抗 CD20 抗体)、602(抗EGFR 抗体)、609A(抗 PD1 抗体)等。

2,创新药赛普汀获批上市,有望贡献新增量。伊尼妥单抗治疗HER2阳性的转移性乳腺癌Ⅲ期临床入组341例患者,在主要疗效指标方面,试验组中位PFS为39.1周(95%C,31.9-48.1),对照组中位PFS为14.1周95%C이,8.4-20.9),显著延长患者肿瘤无进展生存期。根据国家癌症中心数据,2015年乳腺癌新发患者超30万,其中20~25%为HER2阳性患者,预期HER2单抗药物市场规模有望于2023年达到94亿元。赛普汀是公司重磅研发落地的新开始,目前该品种进度靠前,HER2单抗市场竟争相对温和,预计峰值有望接近20亿元,成为重要増量贡献。

赛普汀有望顶替老二的位置,为公司业绩增长提供新的动力!

3,三生国健科创板上市在即,在研管线不断丰富。公司旗下三生国健即将于科创板上市,拟募集32亿元加大研发活动与项目投入力度,在研产品阵容强大、梯队完善。研发进度方面:益赛普预充式注射剂有望于20年获批上市抗CD20单抗与美罗华头对头比较的期临床完成。早期品种中抗PD1单抗获FDA新药临床批件,1期入组顺利;L17获中国临床批件并开始期入组;眼用VEGF取得多个临床批件。另外,三生国健上市也有可能推动三生制药的市值。

商誉风险:2019 年三生制药的商誉为 41.46 亿元,主要由收购国健股份形成。虽然三生国健的核心产品益赛普销售承压,但国健已提交科创版上市申请,商誉减值风险可控。

总结:三生制药现售是以仿制药为主,时刻面临集采的压力。创新新药上市有望取代进口药,研发投入不断增加,三生国健即将上市。市值不贵,向下风向小,最主要的是高瓴买了,也许高瓴看到了我们所看不到的东西。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。