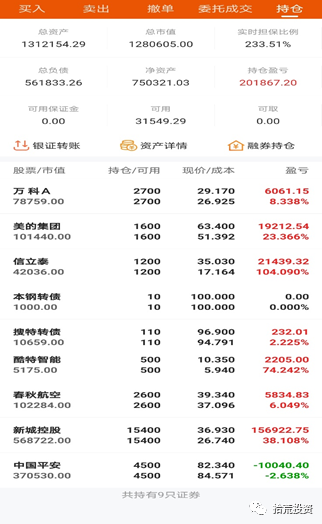

最后一次公开A股实盘组合

去年7月份,拿了一个账户做公开的A股实盘组合。1年时间,50万的本金,刚好50%的收益,由于这个账户不包含可转债和港股通,也没中什么肉签,收益一般。持仓基本和上一次公布没有太大的变化,目前更看好港股和可转债的机会,这个账户今天已经清仓了,有始有终吧,最后再贴一次。之后会多写一些港股和可转债的文章,也是未来研究的重点。

目前A股其余账户的门票股以新城控股,中国平安,科伦药业,信立泰为主。

今年疫情,金融地产股的逻辑受到了考验,美股的金融地产直接跌70% 80%。对疫情的错误判断,浪费了不少机会,一直认为疫情只是短期影响,没想到目前都7月份了,还没恢复到常态化。感觉挺可惜的,假如没有疫情,今年2000亿的新城控股几乎是明牌,目前商业地产的逻辑多多少少受点影响。

A股目前虽然很多股票都很贵,或者说有些行业研究不明白,怕“接盘”,但也有估值合理的股票,另外叠加打新收益,预期年化收益率能达到20%以上,无奈账户数量有限。不管这次是不是牛市,不想有太大的回撤,除去打新收益后,相比而言,可转债和港股有更好的机会。

(1)可转债。

目前市场有非常多的折价转债,拿这两天的浙商转债来说,周五折价5%,今天折价3%。周五买入后转股,今天卖出正股换可转债,两天赚8%的折价。即使浙商正股跌停,损失也有限;但是正股假如涨停,就是两天18%的收益。

即使不做转股套利,目前市场也有许多值得关注的可转债,转债的溢价率已经大幅降低。

(2)港股。

港股市场主要三个思路:

1.优秀公司

港股市场人们一直以来的印象就是估值非常低,但是优秀的头部公司,估值从来都没有低过。颐海国际常年100倍pe,港交所腾讯常年30pe以上,就连金融股中国平安和招商银行,常年与A股保持一样的价格。这类公司可以作为股票池的补充,近期有不少中概互联网股在港上市,比起开美股账户,港股通还是方便不少。

2.具备有反转点的公司

目前港股的逻辑被挖的非常快,只要具备反转点,股价就会快速反应。港股市场低估的股票很多,非常容易出大牛股,光靠市值的提升,进入更大型的指数,基金被动买入,就能提升不少的估值。今年已经有不少公司走出反转,微创医疗,天能动力,微盟集团,中芯国际,银城生活服务,中奥到家,天立教育等。主要集中在医疗,saas,教育,物业等行业。目前已经被市场挖的差不多了,再新找很难,暂时有几个可能不错的低位标的,未来分享一下研究成果,只做基本面分享,不做推荐,共同探讨研究一下,近期A股市场很热,港股通资金也会加速这类公司估值回归,只要是符合南下资金喜欢的。

3.低估值公司

这类公司主要以金融地产公用事业为主,还有一堆传统行业的小市值公司。由于香港市场老千股太多,这类公司已经基本按照股息率估值了,没有分红就是0价值。优秀的公司时常伴随高估值,低估值的公司更加符合低风险投资者以及险资的偏好,涨的慢正常,也不至于一路跌。虽说大部分都是垃圾公司,但是假如港股也有牛市,不也存在炒垃圾的可能?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。