“银鸽案”水落石出,已为期不远

自被惠誉租赁公开举报以来,银鸽投资的股价一路下跌。从2019年4月的4.25元跌到了截至发稿时的最低1.58元,银鸽投资市值缩水已超过100亿元。

1月22日,银鸽投资发布2019年度业绩预亏公告,2019年归属于上市公司股东的净利润预计亏损6.3亿元至6.8亿元,银鸽投资已然无法避免“被ST”的结果。

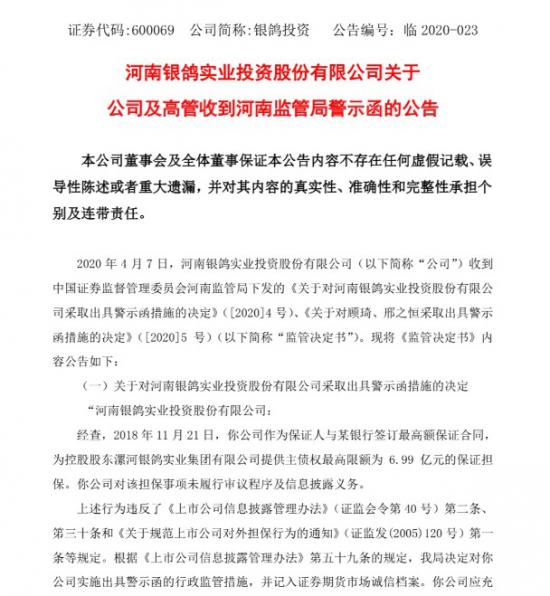

在这个至暗时刻,4月7日,河南证监局对银鸽投资及公司董事长顾琦、董秘邢之恒下发警示函,“实锤”了银鸽投资与中原银行的6.99亿元最高额保证合同。

银鸽投资收到河南证监局警示函的公告

24.3亿元违规担保《司法鉴定意见书》、6.99亿元违规担保警示函、处分决定、问询函、监管工作函、警示函……越来越多实锤证据和一道又一道监管文件指向银鸽投资。

天网恢恢,疏而不漏。惠誉租赁相信,用不了多久,孟飞、顾琦等人一手操纵的24.3亿巨额违规担保就会被监管部门逐一查实并全部公布,违法者终将付出代价。

一、屋漏偏逢连夜雨——4亿元商票需上市公司偿付

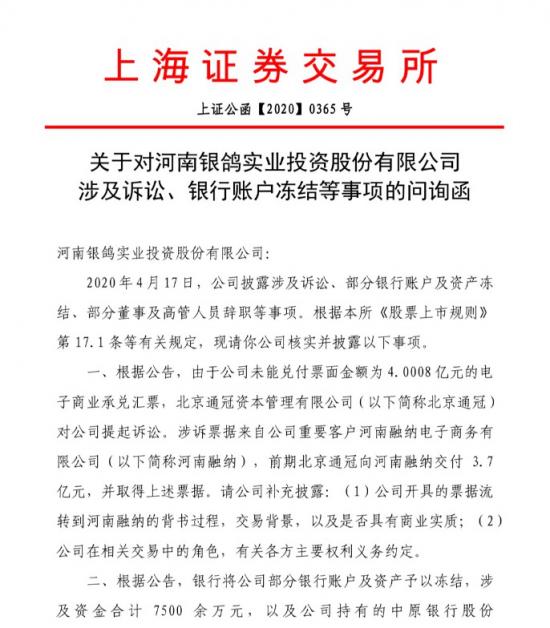

福无双至,祸不单行。4月17日,银鸽投资公告称其收到“中植系”旗下的北京通冠资本管理有限公司(以下简称“北京通冠”)起诉,要求银鸽投资向北京通冠支付一笔电子商业承兑汇票,金额为4.0008亿元(以下简称“4亿元商票”)。银鸽投资于同日收到上交所关于4亿元商票的交易背景、商业实质等问题及其他涉诉案件的问询函。

上海证券交易所问询函

诉讼公告显示:2017年8月10日,北京通冠与河南融纳电子商务有限公司(以下简称“河南融纳”)签署了《借款合同》,北京通冠向河南融纳交付款项3.7亿余元,河南融纳将其持有的、出票人为银鸽投资、票面金额为4.0008亿元的电子商业承兑汇票背书转让给了北京通冠,作为借款本金及利息的还款来源。因河南融纳未按照约定还款,北京通冠遂起诉要求银鸽投资按照票面金额付款。

在2019年7月惠誉租赁向监管部门提供的举报材料上,就已经举报了这笔4亿元商票融资。“这实质上就是孟飞通过他控制的皮包公司(指河南融纳)操纵的商票融资,银鸽投资显然要承担付款责任”,一位接近银鸽投资的知情人说。

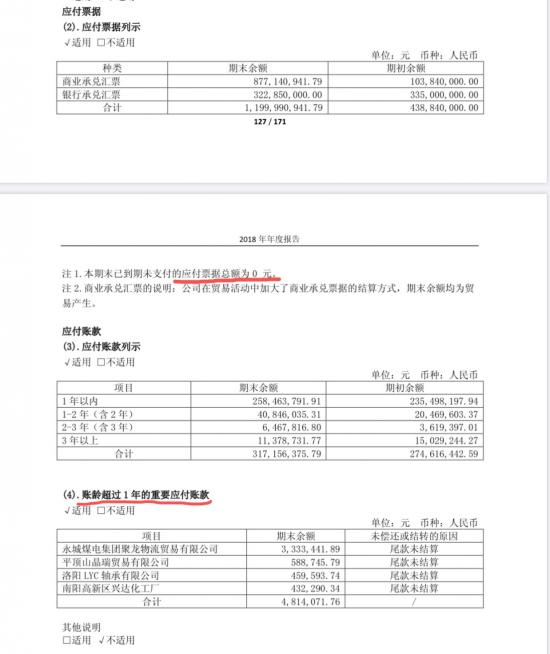

笔者注意到,根据银鸽投资诉讼公告,早在2017年8月10日之前银鸽投资就已经向河南融纳出具了这笔4亿元商票,且至今没有付款,最终导致持票人北京通冠起诉出票人银鸽投资要求付款。但是笔者在银鸽投资2018年年度报告中,并没有查询到这笔商票的任何披露信息。

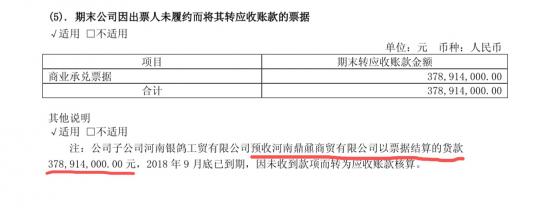

摘录自银鸽投资2018年年度报告127-128页

银鸽投资公开披露的2018年年告明确显示,到2018年期末已到期未支付的应付票据总额为0元。且“账龄超过1年的重要应付账款”明细中,并没有河南融纳或北京通冠的这笔4亿元应付票据。显然,未披露的4亿元应付商票是被人有意“隐藏”起来了。

按照常规审计流程,会计师事务所应当进入被审计上市公司的网银票据系统对各笔票据进行逐一核查后才出具审计报告。那么这笔4亿元商票未能被审查出来,是因为立信会计师事务所审计水平太差?还是与被审计对象银鸽投资达成某种“默契”,甚至某种“交易”?

二、2018年年报虚假内容远不止4亿元商票

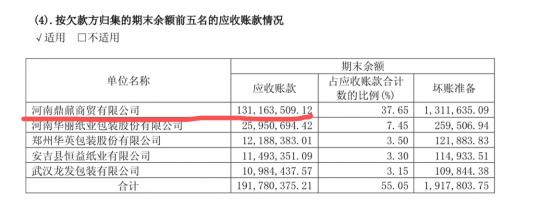

摘录自银鸽投资2018年年度报告108页

摘录自银鸽投资2018年年度报告106页

根据银鸽投资2018年年报显示,银鸽投资应收河南鼎鼐商贸有限公司(以下简称“河南鼎鼐”)的期末余额仅为1.3亿元;河南鼎鼐以票据结算的货款为3.8亿元,因实际未收到河南鼎鼐款项而转为应收账款核算。两者相加得出,银鸽投资2018年应收河南鼎鼐的期末总额为5.1亿元。

而在惠誉租赁举报材料中一份《2018年银鸽投资到期商业承兑汇票清单》中涉及河南鼎鼐的应收票据总额就已经超过6.9亿元,这还仅仅是银鸽投资2018年3-5月三个月间的虚假贸易订单。照此看来,2018年全年银鸽投资与河南鼎鼐的贸易应收总额显然超过了其年报披露的数额。

银鸽投资2018年到期商业承兑汇票清单(惠誉租赁供图)

从该《清单》中,可以清晰地看到,银鸽投资从上游普天国际贸易有限公司(以下简称“普天国际”)购买货物所出具商票金额与银鸽投资卖给下游河南鼎鼐所收到的商票金额基本属于一一对应的关系。这也直接证明了银鸽投资虚假上下游贸易,“转圈开票”,从而利用商票进行融资套现的违法行为。

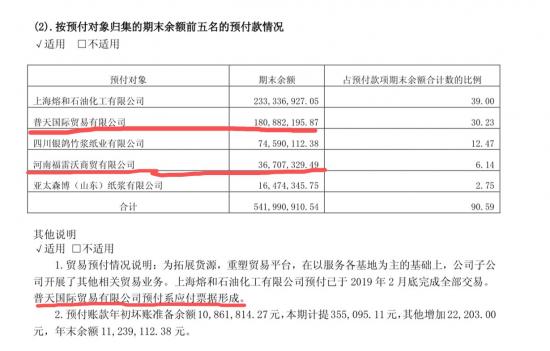

摘录自银鸽投资2018年年度报告109页

根据银鸽投资2018年年报显示,银鸽投资预付普天国际的2018年期末余额为1.8亿元,且全部“系应付票据形成”,而仅在惠誉租赁举报材料中银鸽投资对普天国际的虚假贸易应付票据总额,也已经远远超过了1.8亿元。

根据接近银鸽投资和普天国际的知情人介绍,银鸽投资与普天国际每年的乙二醇及纸浆贸易往来合计超过20亿元。目前普天国际查明的、因银鸽投资虚假贸易产生的对普天国际的往来欠款也已超过10亿元。

该知情人介绍,银鸽投资在出具财报前是通过三方签订债权协议书(即轧差协议)的方式,约定银鸽投资与上下游公司之间的应收应付账款互相抵消,从而减少银鸽投资财务报表中的应收、应付款余额。“这实质上就是赤裸裸的财务造假”,该知情人说。

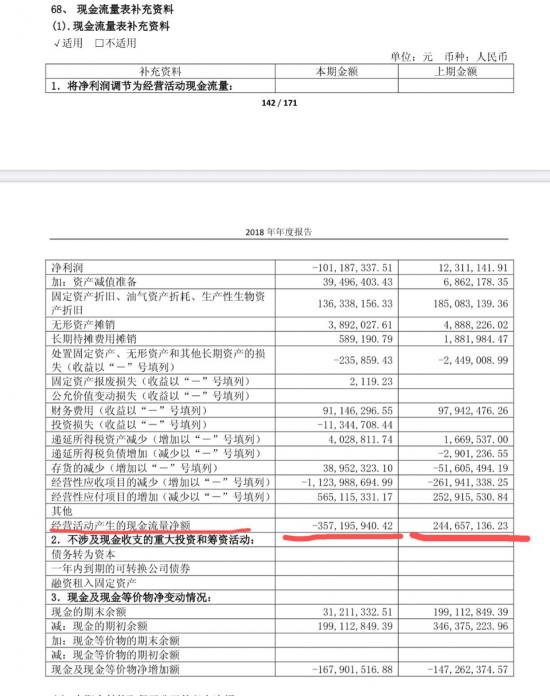

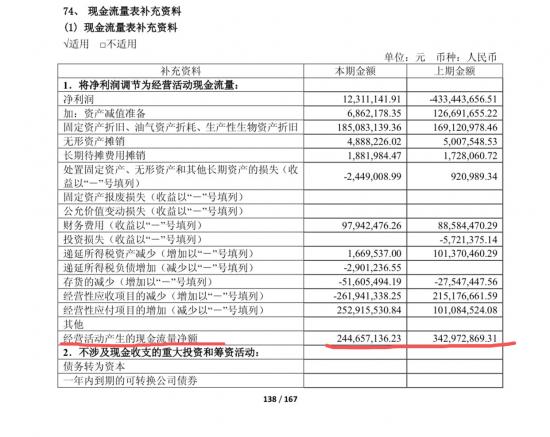

而根据银鸽投资2018年年报,其经营活动产生的现金流量净额为-3.57亿元,而银鸽投资2017年和2016年经营活动产生的现金流量净额分别为2.45亿元、3.43亿元,可以间接看出2018年度银鸽投资存在严重的通过往来挪走上市公司现金流的情况,也证实了上述知情人介绍的“银鸽投资财务造假”的说法。

摘录自银鸽投资2018年年度报告143页

摘录自银鸽投资2017年年度报告138页

年报显示为1.8亿,实际超过10亿元,连数量级都不一样。

如此明显的“财务造假”,本应对银鸽投资网银票据系统进行逐笔审计的立信会计师事务所恐怕就不能再用“审计手段有限”来搪塞了吧?这明显就是会计师事务所在审计过程中的失职失责、甚至渎职行为所造成的恶果。至于失职失责的个中原因,恐怕只有银鸽投资的管理层和立信会计师事务所的审计团队能够说得清楚。

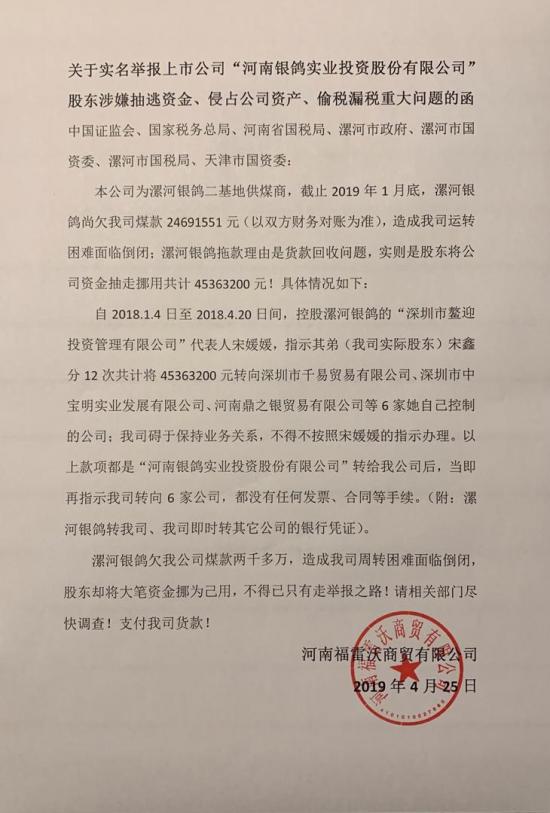

此外,2018年年报中预付款期末余额第三名的河南福雷沃商贸有限公司,在2019年4月亦曾向各级监管部门实名举报银鸽投资实控人孟平的儿媳宋媛媛(孟飞之妻)利用上市公司平台抽逃资金、侵占公司资产、偷税漏税等违法行为。

河南福雷沃商贸有限公司举报信

如此劣迹斑斑的上市公司,简直让人闻所未闻。孟飞团伙一手炮制的“银鸽”大案给众多中小股东造成的巨大损失又该如何弥补?

三、历来公然说谎,银鸽投资早已“信用破产”

前不久,河南证监局“前脚”赴中原银行查实6.99亿元违规担保并出具警示函,银鸽投资“后脚”就发布回复公告称询问了顾琦确认没签字没担保。这份公告不是银鸽投资第一次公然说谎了。

面对违规担保、造假年报、虚假公告、信披违规处罚……习惯于说谎的银鸽投资及孟飞、顾琦等人,在债权人和中小股东眼中,早已毫无信用可言,已经实质上“信用破产”了。

但是,虚假公告和漏洞百出的年报改变不了银鸽投资最终要为其数十亿虚假贸易产生的巨额应付商票及相应巨额利息“埋单”的事实,北京通冠的起诉,正是鲜明的例子,不少股民显然也已经意识到问题了。

除去24.3亿元违规担保,银鸽投资因虚假贸易产生的巨额应付商业承兑汇票也需要上市公司向持票人支付,而仅普天国际就有超过10亿元的“窟窿”正等着银鸽投资去填。

摘自东方财富股吧银鸽投资4.0008亿诉讼公告的股民评论

四、“银鸽大案”,到了水落石出的时候了!

事实胜于雄辩,时间证明一切。

4月24日,证监会高举“利剑”严厉打击上市公司财务造假。证监会在表态中严厉指出:“上市公司财务造假往往伴生未按规定披露重大信息、大股东非法占用上市公司资金等严重损害投资者利益的其他违法犯罪行为,审计评估等中介机构未能勤勉尽责职业、‘看门人’作用缺失的问题依然突出。”

与普天国际超过10亿元应付商票却只披露了1.8亿元、多次公告没有违规担保最终却被监管调查“打脸”……如此胆大妄为的银鸽投资,在财务造假的上市公司中恐怕也并不多见。孟飞、顾琦等人肆无忌惮地横行霸道于股票市场,置广大股民的知情权和利益于丝毫不顾,其违法行为给中小股民造成的损失已经无法估量。

惠誉租赁再次呼吁监管部门从维护市场公平稳定、维护中小股东利益的角度出发,尽快对银鸽投资及孟飞、顾琦等人立案调查,尽快查明虚假贸易融资的存量待偿资金数额,尽力给包括惠誉租赁在内的债权人和中小股东减少损失。

“银鸽案”,不查不足以告天下。

“银鸽案”的水落石出,看来已为期不远。

【完】

螳螂财经(微信ID:TanglangFin):

•泛财经新媒体。

•微信十万+曝文《“维密秀”被谁杀死了?》等的创作者;

•重点关注:新商业(含直播、短视频等大文娱)、新营销、新消费(含新零售)、上市公司、新金融(含金融科技)、区块链等领域。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。