管制贸易体系大循环下的实验

起步阶段 7.25~8.6

2020年1月中美签署《第一阶段贸易协定》标志着持续25年的全球自由贸易体系崩溃,管制贸易逐渐成为主流。特朗普当选美国总统后对全球贸易实施关税战是导致自由贸易体系崩盘的导火索,到新冠疫情爆发时全球供应链出现危机,管制贸易体系得以加强,

同时随着疫情持续蔓延,各国政府对跨境客流和跨境信息流加以管制,进一步摧毁自由贸易体系,形成管制大循环,我将新形势命名为“管制贸易体系大循环”。

在管制大循环中,我重点关注两个方面,一是美国债务扩张形势,二是中国对外贸易规模变化,因为两者对国际金融行情产生决定性影响。签署协议不久新冠疫情爆发了,极端形势下美联储和财政部对居民部门大规模救助,其实在过去十几年里,管理者一直在花钱救市,2008年~2013年主要救助金融部门,2014年~2019年主要救助企业部门,2020年起不得不救助居民部门,所以美国政府债务呈现指数性增长态势,到今天无以复加的规模,所有人心里都清楚有问题,最终一定无法维持下去。新冠疫情爆发对中国也产生较大影响,政府用强大的号召力和管制能力快速隔离病毒扩散并率先复工复产,同时因为其他国家“放水”救市导致需求急剧上升,中国对外贸易规模也到达巅峰,事实上中国的外贸繁荣始于2001年加入WTO,凭借积极的对外贸易政策,以及劳动人口多、劳工价格低和高效管理制度…等优秀的社会资源,历时二十年成为对外贸易的霸主,但近些年随着国外上游材料价格上涨,以及关键零部件禁运禁售和涨价等原因造成生产环节受阻,而且在销售环节中跨境电子商务被全面审查,材料、生产和销售三个环节同时出问题,加上劳工薪酬的上涨预期强烈,中国对外贸易正在接受考验。管制贸易体系不断壮大,历时一年多形成管制大循环,出乎预料的是美国债务规模和中国贸易规模并没有因此收缩,反而持续创新高,完全有悖于管制大循环,换句话来说,新冠疫情推迟美国债务收缩和中国外贸收缩进度,但所有人都知道将到达临界点,但不知道具体如何转变。由此,ZLZ基金介入管制大循环的历史发展进程。

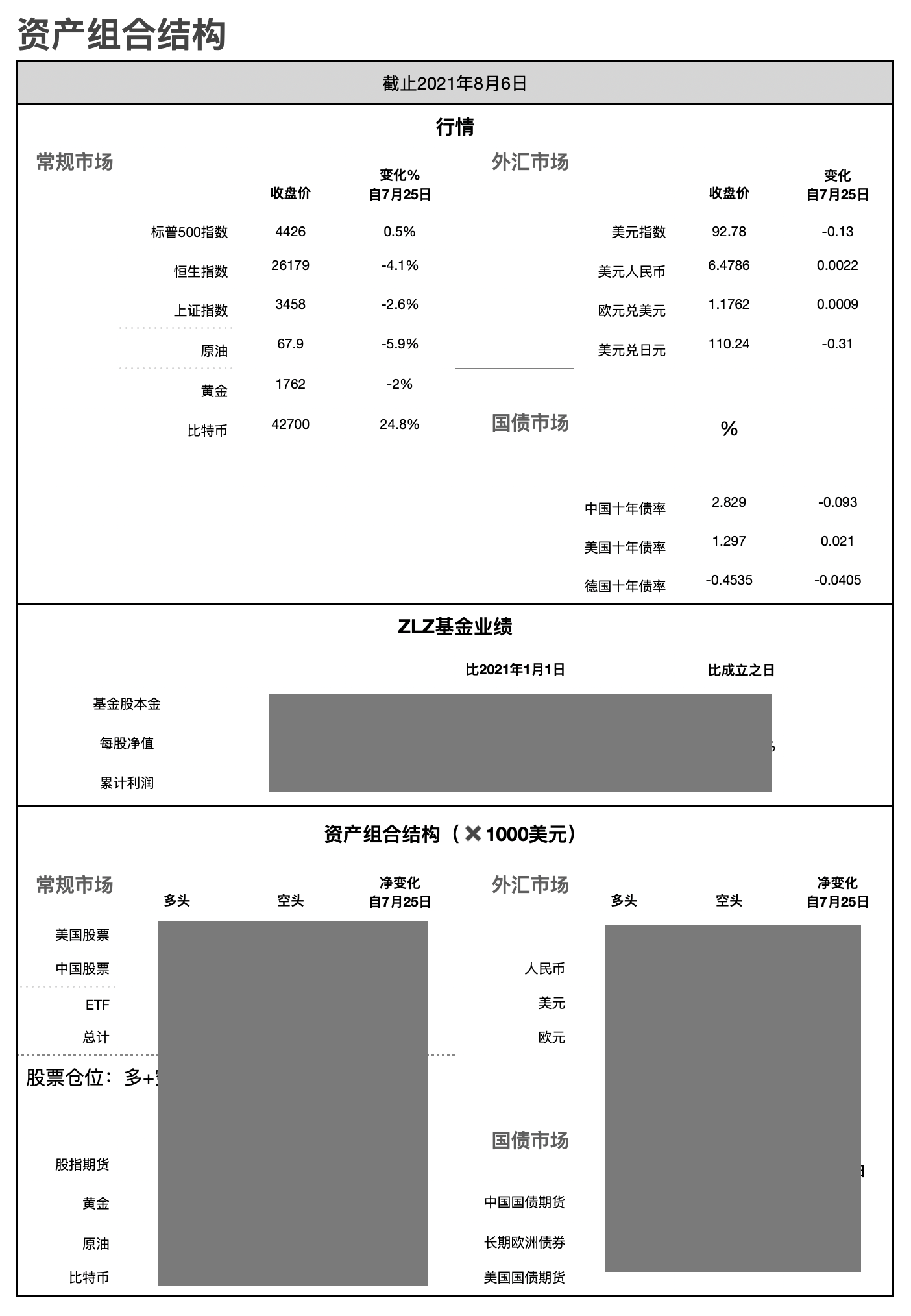

ZLZ基金是风险基金,本金投资于股票,融资投资于股指、石油、黄金、国债、外汇等宏观金融商品。股票流动性一般要比宏观商品差得多,只能用本金,如果用融资投资股票可能因流动性不足追加保证金导致灭顶之灾。投资宏观商品是为了降低股票投资的风险,事实上每个股票都包含微观因素和宏观因素,如果仅仅投资于个股,则无法规避系统性风险。基金在投资个股时还对股票类型加以区分,一种是投资已经形成稳定结构的公司股票,另一种是投资尚未形成稳定结构的概念股票,即人们常说的价值股与概念股,也会融券做空一些正在被消解价值的公司,这是价值投资的一部分,做空一些概念被证伪的公司,这是概念投资。因为资产价格波动率差异较大,资金投入的比例有限制,例如:价值股60%,概念股40%,全球股指50%,外汇260%,原油债券黄金共90%。

在保本和盈利之间划界限不是很容易的事情,ZLZ基金的起步阶段,我更关心基金的资本安全,当我的投资被证明行之有效时才放松束缚。

美股还在持续上涨,本轮大行情开始于2016年四季度美国企业部门开始复苏,但复苏时期流动性紧缺,问题直到新冠危机爆发美联储和财政部救市才得以解决,现在是美国本土上市公司最好的时刻,盈利持续增加引来更多人长期投资,股价长年上涨引来更多投机资本。我买了一些大型跨国上市公司股票,认为这些公司将在管制大循环的背景下有较大优势。因为担心债务收缩造成市场波动购入波动率etf,然而我并没有真正了解etf的核心机制,当买入1份etf,就必须通过复杂的换算才能与现实关联,这对我而言是有点困难,我将彻底清除etf持仓。

近期原油回调6%,虽然我倾向于做原油多头交易,但目前仍然按兵不动,我必须等价格不再下跌时再投入资金。

我对国债行情观点正在接受考验,因为强劲的就业数据,国债收益率在周末快速上涨,而我的观点则认为国债收益率下跌和国债价格快速上涨,因为自5月起有大量资金聚集做逆回购,变相地增加美联储的总资产,迫使美联储购入更多债券,推升债券价格快速上涨。但因为短期波动,我买入的国债etf面临困境,盈利变为亏损让人感到难过,虽然我的持仓量不大但不能掉以轻心,如果债券收益率进一步上升,我必须清仓离场。

多家内资公司股价大跌拉垮了恒生指数下跌4%,其中影响力较大的是互联网公司与房地产公司,这类公司在高速发展过程中过度榨取社会资源,同时没有承担相应的社会责任,显然不符合国家制度要求,因此管理者必须发起“抄检大观园”的自我纠察行动。这项行动始于2020年末阿里巴巴领导人的一次发言,

大意是“互联网公司需要更宽松的管制,更大的活动空间”,事实上大型互联网被资本裹挟后已经对社会产生较大的消极影响,管理者必须施加管制,于是中资互联网股票开始下跌,到今年年中管制范围开始扩大,管理制对长期损害社会资源的行业进行全面打击,而这些行业正好是最赚钱的,所以股市全面下跌。当前形势下我融券做空了港股互联网公司,认为公司收入会被削减,同时经营成本快速上涨,还因为几年间公司进行大量并购,而并购的生意估值在缩水,投资贬值消解了上市公司的价值。

股市在下跌,却没有形成规模,支撑指数的是自然资源股票和传统行业公司,能否化解危机还待观察,这也是我没有进入股指交易的原因。我尝试做空了人民币的主要原因是贸易形势可能转折,另一原因是自查自纠行动对资本不友好,但对于这把交易仍然保持谨慎,如果自查自纠行动不在持续,我的订单可能面临亏损。在过去的十天里,我并没有赚到钱,虽然比中国股市的表现好,但比美国股市差。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。