光伏巨头TCL中环与通威股份,背道而行

TCL中环缓下来,通威股份仍激进,光伏巨头成王败寇,或许一念之差

光伏行业周期似乎快要触底,但已经有人扛不住了。

近期,随着光伏各产业链价格不断降低,企业生存的内外部空间持续紧缩,行业内项目终止、转让股权、产能缩减、高管变动、密集离职等事件层出不穷。

据世纪能源网的不完全统计,2024年前八个月中已经有超40家光伏企业的近80位高管出现了人事变动。跨界光伏的麦迪科技、华东重机等公司也全面退出光伏业务。而本身就在行业内的海源复材、聆达股份、向日葵、奥维通信、山煤国际,也都纷纷公告停止扩产。

上半年,此类事件还都只是发生在二线厂商身上。但到了8月,这把火已经烧到了硅片龙头企业TCL中环身上,使其在不到一个月的时间中,相关产能政策出现180°的转向。

那么,TCL中环究竟发生了什么?为何会一改之前“卷死同行”这样激进的竞争策略?其他光伏巨头企业又在做什么呢?

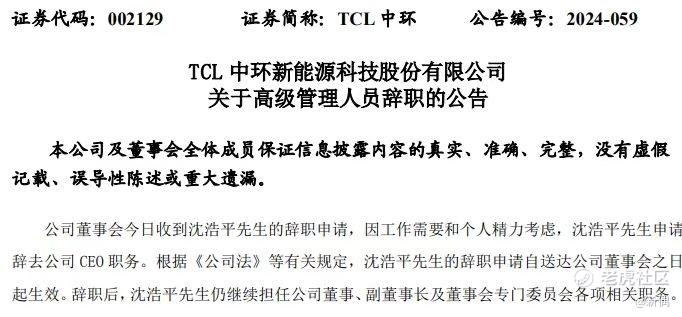

第一部分:掌舵TCL中环近二十年的沈浩平,走了

TCL中环CEO沈浩平,已于8月初卸任。

作为在中环工作四十多年的老将,沈浩平于TCL中环来说,重要性丝毫不比2019年才出资控股的TCL李东生要低。

上世纪90年代,在天津市半导体材料厂濒临破产之时,沈浩平作为顶梁柱将其支撑了下来,领导其介入硅片领域,并将中环半导体成功送进了资本市场。

而在沈浩平接下来担任CEO的17年间,作为技术和战略两个层面共同的领导者,通过“技术提升+满产满销”进而降低成本的战略,带领中环走过两次行业低谷,与隆基股份共同成为了硅片领域的两大寡头。

不过,在2024年这个光伏行业的又一个周期底部,想要“刻舟求剑”的沈浩平,似乎出人意料又不难理解地“翻车”了。

据华夏光伏报道,在硅片厂商全线亏损、“生产即赔,不产也赔”的惨淡情况下,多数厂商都心照不宣地主动减少开工率。同为硅片寡头的隆基绿能,也在一轮轮的裁员、休假中将开工率下降至了50%-60%左右。但贯彻沈浩平思路的TCL中环不仅仅维持远高于同行和几近满产的开工率,还继续为“35GW硅片项目、12.5GW电池项目”项目募资。

这样卷死同行的方法,无疑也是一把双刃剑,最终狠狠地插在了TCL中环自己身上。

8月23日,TCL中环发布了其2024年上半年财报,报告显示,2024年上半年公司营业收入为162.13亿元,同比下降53.54%;扣非净利润为-34.89亿元,同比下降191.6%。

在财报中,TCL中环指出,尽管2024年上半年全球光伏安装量上升,但产能过剩导致供需失衡,市场竞争加剧。同期,光伏产业链产品价格下跌,第二季度销售价甚至低于成本,行业普遍亏损,对公司业绩构成压力。

遥不可及的复苏与快速消失的流动性,或许正是沈浩平辞任的最直接原因。

2024年8月2日晚间,TCL中环发布公告:公司董事会今日收到沈浩平先生的辞职申请,因工作需要和个人精力考虑,沈浩平先生申请辞去公司CEO职务,将由董事长李东生先生暂代CEO职责。

而在沈浩平辞职之后,TCL中环减产的相关消息快速传出。

据IT之家报道,据其中某位供职于内蒙工厂的TCL中环员工透漏,自己已经被安排调休,上12天休24天。而接近TCL中环的人士表示,公司已要求降低硅片开工率到75%,以尽快降低库存。同时,也传出了有来自TCL的人员进入中环,同员工进行了面谈,暗示可以主动辞职的消息。

而后,又有市场传闻传出,某硅片大厂天津、宜兴基地或将停产,而业内猜测该传闻暗指TCL中环。

面对市场传闻,TCL中环表示目前未得到停产的消息,相关基地仍在正常生产运营,公司目前也没有停产或者缩减产线的计划。

不过,无论传言怎样,官方回应和坊间传闻哪个为真,但几乎可以确定的是,在TCL中环内部,以沈浩平为代表的激进派已然是过去式。TCL中环在这一轮行业下行周期“赌博式抄底”,或许该宣告失败了。

第二部分:通威并购润阳,光伏整合大战拉开序幕

虽然TCL中环停下了逆周期加速的脚步,但抱有沈浩平一样想法的光伏巨头,其实并不少。

8月13日晚间,通威股份披露公告称,公司计划通过增资及现金收购等方式,合计取得润阳股份不低于51%的股权。交易总计金额不超过50亿元,交易完成后,润阳股份将成为公司控股子公司。

通威的此次收购也被看做是光伏行业中巨头整合的开端,虽然5月份光伏行业协会就已经提出“鼓励行业兼并重组”的发展意见,但至此,光伏巨头们才刚刚开始“动手”。

而这笔交易中的润阳股份,来头其实并不小。作为同时涉足工业硅、多晶硅、硅片、组件及光伏电站业务的知名太阳能企业,润阳在2020至2022三年间电池出货排名全球第三,而2023年依然保持着出货量前五的地位。

起初,润阳股份希望通过IPO的方式登录资本市场。2022年3月润阳披露了其招股说明书,正式开启IPO之旅,并于次年6月拿到了上市批文。

不过,可惜行业周期的反转,还是快了润阳IPO节奏一步,再叠加A股IPO监管政策加强了对产能过剩行业上市的约束,使得润阳没能在批文到期之前完成IPO。

而对于本就需要大量资本投入的润阳来说,没有新的融资,或许就意味着前功尽弃。6月,有润阳内部人士向媒体透露,宣布绩效考核和去年的年终奖不再发放,还有在云南的下属企业表示自己已被通知裁员。

不过,作为一开始就选择了巨头一体化路线的润阳,已经在产业链上游形成工业硅产能5.5万吨、多晶硅产能13万吨、拉晶产能7GW、切片产能10GW;产业链中游形成高效太阳能电池片产能57GW;产业链下游形成组件产能13GW。

除了润阳的产业链一体化布局,其实通威看上更多的,可能还是润阳海外的产能。

据通威股份收购公告,“经过多年发展,润阳股份在美国、泰国、越南等部分海外市场也建设了富有竞争力的产能布局,能够满足海外市场溯源要求”。

而润阳股份在招股说明书中指出,“公司与泰国本地电池片生产商开展产线合作,后建成泰国自有生产基地, 自2019年以来陆续扩大海外电池片产能规模至超过5GW,在泰国产出的电池片面向海外市场销售,凭借较高的外销收益水平有效提升公司2020-2022年的盈利能力,深化与组件龙头厂商的合作关系,实现外销收入稳定增长,2022年公司主营业务外销收入占比达到13.18%,进一步加强了公司海外产能优势,提升盈利水平。”

这样的海外光伏产业布局,就和尚未在境外设立过光伏产品制造工厂的通威无比契合了。在各光伏巨头企业纷纷加速出海中东、欧洲、美国的背景下,通威也必须跟上全球化的脚步。

从交易对价上来讲,此前润阳计划募资40亿元,市场估值一度高达400亿元,而通威收购其的估值则是在100亿元左右,对于面临流动性风险的润阳和它背后的国资来说,委身于通威不能不算是一个体面的落地方式。而手握大把现金和交易性金融资产的通威,也在这轮周期底部拿到了自己想要的资产。这样一笔行业内交易,不可谓不是双赢结局,甚至能被称得上是近些年来最有标志性的光伏并购事件之一。

这,也彻底拉开了光伏行业的并购大幕,只不过在这场寒冬中,除了那寥寥数家巨头企业外,其他的或许都是猎物。

不过,成为能被看上的猎物,总比直接饿死掉的强。

写在最后:

在光伏已经处于底部区间的当下,很难说逆势扩产的沈浩平真的有错。回顾过去,跑出的所有龙头几乎都是在相似的时间点加速扩张,最终在下一个周期绽放。

但如果唯结果论的话,那么在周期底部大幅失血、一体化扩产落后的他,或许的确有些太过激进了。

不过,这也正是光伏行业这样的大周期、大产能、强技术行业的魅力所在。所有企业都知道在什么时候应该怎么做,但能跑出来的也只有几家巨头,而他们背后,必定“尸横遍野”。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。