又有指数创新低,配置中国成长需要中证A50指数

本周北证50指数创了历史新低,科创50指数距离历史新低只有一步之遥。

熟悉我的配置的投资者,都清楚对于创业板、科创板、北证等成长类型,我只做顺势绝不留恋。

因为无论成长优势还是市盈率,这些成长类型指数不如纳斯达克指数。而且这些成长类型指数的成分公司,极少数能跑出来,即使冲出来的成分公司,有些行业同样遭受了内卷,比如隆基绿能。

多数行业龙头比较稳定,从激烈的竞争中挺出,比如宁德时代、比亚迪。但是,成长低的行业,龙头公司的收益也不一定低,比如美的集团、格力电器、招商银行,因为分红好也能提升业绩。还记得IBM和新泽西石油的例子,长期收益前者败给了后者。

当北创50指数、科创50指数、创业板等有弹性的时候,可以顺势做下,捕捉行业繁荣。但是,长期配置的龙头公司,也包括了北创50指数、科创50指数、创业板的龙头公司,所以中证A50指数是主要配置。

(一)中证A50指数很有来头。

中证指数公司2023年12月份推出中证A50指数,2024年1月2日发布,推出来后立即成为了中证指数公司的重要指数。而且,市场紧接着推出了十只中证A50ETF,可见中证A50指数的重要性。

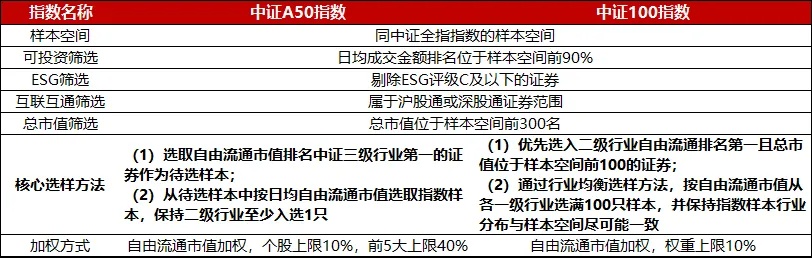

中证A50指数与中证100指数同为综合反映市场龙头的指数。

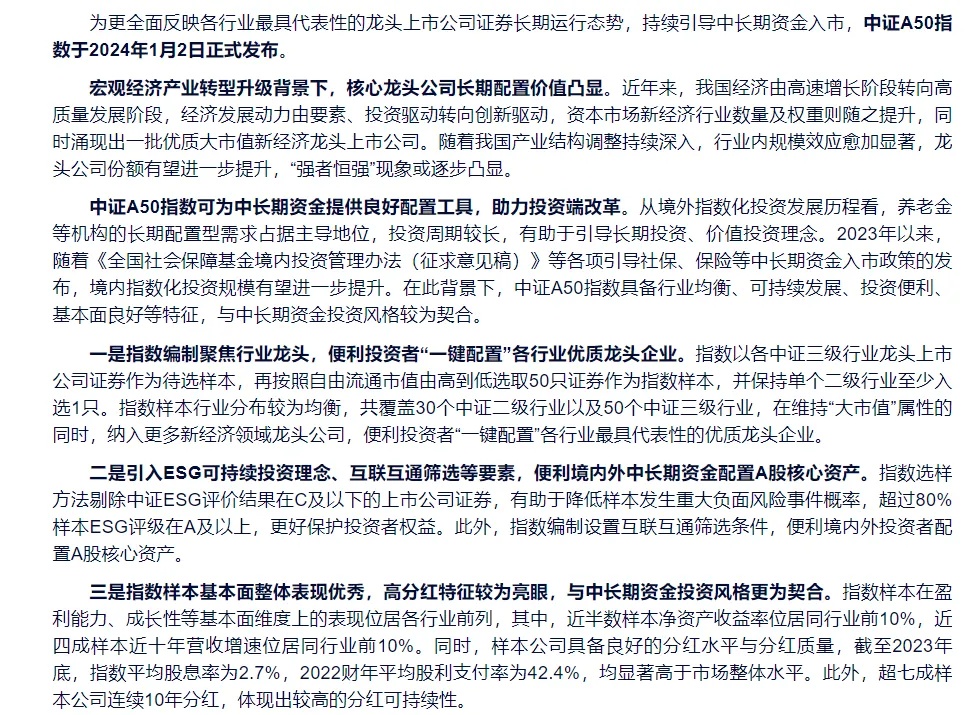

中证指数公司又出了个引导,来解释了A50指数的重要性。

聚焦行业核心龙头、引入ESG可持续投资理念和互联互通、基本面优秀的高分红特征的上市公司,符合中长期投资理念的核心资产。

中证A50指数的来头,和市场一下跌资金就抄底,是同一回事的,都是为国坚守,多出龙头公司,希望越来越多的龙头公司能够走向世界。

(二)龙头指数必须国内编制。

上面写了,龙头公司要走向世界。MSCI编制的中国A50指数,不会纳入科技行业的中芯国际、中兴通讯等,海康威视、北方华创也是禁止的。

要全行业的龙头公司,还得本土编制的中证A50指数,而且编制行业均衡。以中证三级行业为基础,保证各个中证二级行业入选数量不少于1只。所以一级行业比较均衡。

截至2024年8月22日前五行业工业(占比18.83%)、金融行业(占比16.07%)、主要消费(占比13.56%)、原材料(占比10.24%)、可选消费(占比10.22%),其余行业都占比一成以下。

比起普通沪深300指数,中证A50指数行业均衡,新质生产力和新经济发展的方向多些。

因为编制不同,各类行业龙头指数都不同。国证A50指数没有招商银行和伊利股份等龙头公司。恒生A股行业龙头指数编制较好,有中国移动等公司,但是因为是以总市值编制的,所以没有招商银行等优秀商业银行。

(三)中证A50指数的成长性和分红。

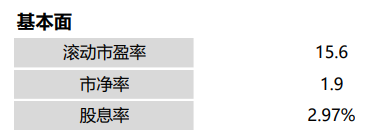

虽然成长性降低,但是随着蓝筹类型下跌了三年多,中证A50指数的股息率也有了3%了。

截至2024年7月底,中证A50指数的市盈率(TTM)15.6倍,市净率1.9倍,股息率2.97%。

聚焦行业核心龙头的中证A50指数,逐渐有了高分红的特点,核心资产都是互联互通的上市公司,而且引入ESG可持续投资理念,确保基本面的持续优秀。

最近三年多蓝筹类型下跌的同时,红利类型公司上涨得好。虽然利率越来越低,都逐步配置红利类型,但是当赛道比较拥挤了,在配置红利类型的同时,还得需要配置一些比较稳健的有成长性的龙头公司。

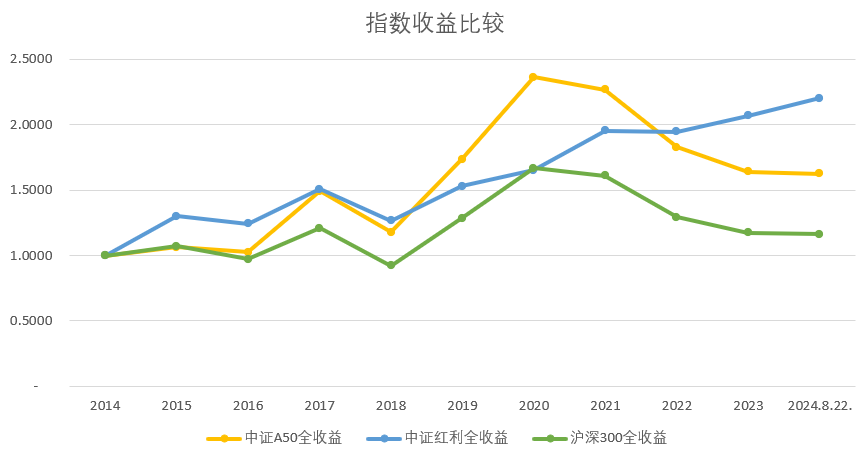

以十年的角度,中证A50指数与中证红利指数的收益相差不是很多,如果组合起来,却可以平滑组合波动。

如图,从2014年末以来至今,中证A50全收益指数上涨62.49%,中证红利全收益指数上涨120.15%,沪深300全收益指数上涨16.38%。

中证红利指数上涨得好,为什么还要平衡平滑波动?第一,前面提到当红利类型赛道拥挤了,可以寻找一些基本面优秀的有成长性的公司。长期优秀策略不是时时有效,保证了优秀策略长期有效;第二,我们不能只从后视镜看,经历来的投资者都知道,2019年和2020年是红利策略被投资者抛弃最严重的时候,包括被资深投资者抛弃,市场充斥着烟蒂没有成长性了、红利类型策略失效了等等与现在相反的声音。

怎么办?中证A50指数和中证红利指数同时配置比较好。在市场极端的环境下,稍微倾向一下低迷一些的指数。

如前面讲到中证A50指数的分红也已经3%了。

而且,国九条中提炼的五条相关的内容,其中有四条内容都对大盘有利。提升上市公司质量、强化现金分红、推动资本市场的法制化建设和长期资金入市。同时,现金分红的监管是需要现金流好的、盈利能力优秀的上市公司,2014年以来中证A50指数的自由现金流一直是远远高于全市场的。

这些都与中证A50指数的成分公司密切相关,同样也是与长期资本配置的标的相关。龙头公司的利润可以占到市场所在行业的三分之二,成长性能够穿越经济牛熊周期。当股息率上来了,也具有了一定的安全边际和价值洼地。

此外,在有了安全边际的基础上,在当前时点上,如果全球资金宽松,成长优秀的公司可能收益会好些,即可能有些弹性。

龙头指数也不是没有缺点,比如“追涨杀跌”。如果能够出现全球龙头公司,这点反而成为优势。在目前暂时不具备的情况下,分红好的公司反而成为了优势。但是,目前龙头公司也有了分红优势。

同样每年调仓两次,2015年以来的18次调仓中,沪深300指数新调入的成分公司,有16次跑输沪深300指数;中证A50指数新调入的成分公司,只有9次跑输中证A50指数。

这是行业龙头指数相对普通指数的优势,行业比普通指数做到有效分散,“追涨杀跌”很好地变成了“优胜劣汰”。

我长期配置了中证红利指数基金。

现在长期配置一些中证A50指数基金,一起组合配置。

长期做好Smart Beta组合,多种策略同时配置,取得均衡稳定收益。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。