在低利率甚至负利率时代,普通人如何打造自己的养老蓄水池?

文 | 萧田

在国有六大银行五年期挂牌利率整体进入“1时代”后,保险产品预定利率下调的“靴子”也终于落地。

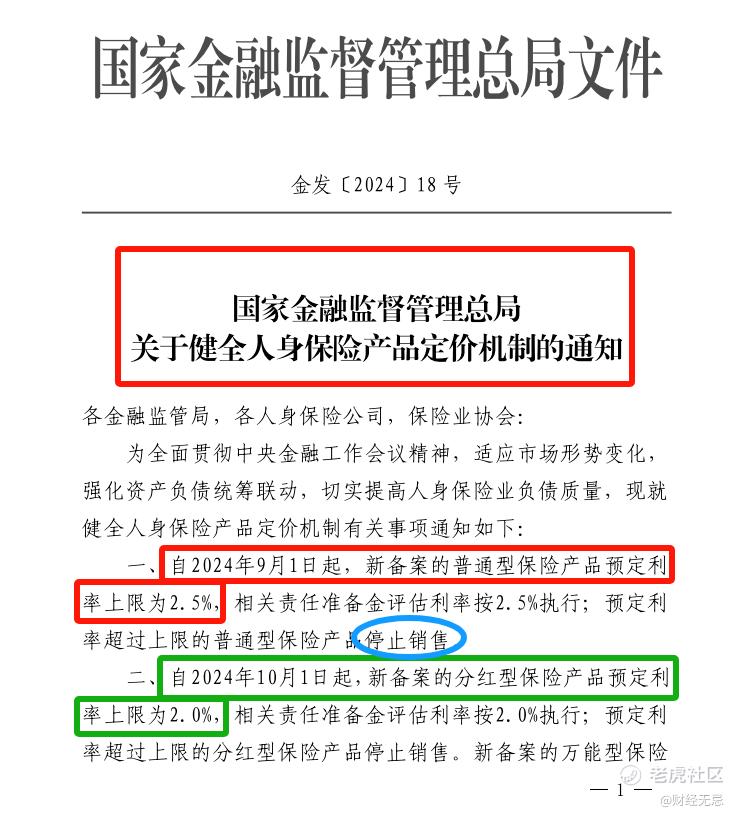

8月2日,金融监管总局向行业下发了《关于健全人身保险产品定价机制的通知》(下称《通知》),要求“9月1日起新备案的普通型保险产品预定利率上限为2.5%、预定利率超过上限的普通型保险产品停止销售”。

预定利率调整是大势所趋。过去数十年间,寿险产品预定利率随市场环境先后经过多轮调整,但上限调整至2.5%还是在1999年。

回顾来看,从1995年开始中国经济增长明显放缓,再加上1997年的亚洲金融危机,国际国内市场萧条,此后3年多里中国央行7次降息,一年期存款利率从最高的10.98%直接降至2.25%。

彼时的保险业却并未下调预定利率,从而加剧了行业利差损。于是就有了1999年的全面叫停该类产品,强制寿险公司调整。

而时隔25年,此次调整背后的逻辑不难理解。

但对普通人而言,在存款利率全面进入“1时代”。叠加金融“挤水分”、禁止“手工补息”等背景下,还未调整的传统型寿险产品是为数不多的长期高收益产品,一旦在8月31日正式下架,错过就再也买不到了。

“如何让钱生钱”也成为了我们普通人在这个低利率时代更应该思考的问题。

1、低利率时代,每个人都绕不开“养老焦虑”

有人说,战后的日本,就像一套写满答案的《5年高考3年模拟》,既有关于产业崛起、文化输出、基础科学、收入分配等方面的高分经验,也有关于地产泡沫、人口衰落、货币政策的错误教训。

对于发展路径高度重合的东亚国家来说,作为“过河”的参考对象,日本是一颗已经被摸圆了的石头,对普通人也有着镜鉴价值。

参考日本失去的30年,在经济泡沫的1990年,借款需求随之迅速萎缩。日本央行注意到经济在急剧放缓,到1995年利率已从8%的高点降至几乎为零。但是,贷款需求不仅没有恢复,甚至在当年还转为负值。

这是一个高校经济系或商学院从未想象过的世界。传统理论认为,在低利率的货币政策下,企业应当大举借款,但实际上日本公司不仅停止了借款,而且开始偿还债务,并持续了十余年。

对于中国而言,近年来经济面临多重挑战,包括全球经济放缓、内需不足、贸易摩擦等。这些因素导致消费者和企业的收入减少,消费和投资的意愿也在下降。

可以确定的是利率还会持续降低:一方面,当前的经济形势需要更低的资金利率来刺激消费和投资,银行也需要适应房地产市场调控和压降整体债务风险。

另一方面,商业银行的净息差已经处于历史低位,降低存款利率有助于缓解这一压力,保持净息差的稳定。

所以,在“1”时代的到来下,未来极可能进入0利率时代。对于爱存钱养老的中国人来说,存款利率下调意味着他们的收益将会减少,这不是一件好事。

不久前,退休政策出现新动向,很多人后脊背一凉。相比于干到老,更多人忧心忡忡的是干到老了还能拿多少,普通人到底要攒多少钱,晚年才能在养老金的补贴下体面地生活?

不同于日本这样的“先富后老”发达国家,中国是典型的“未富先老”,这意味着我们的养老金将更早承担更大的压力。

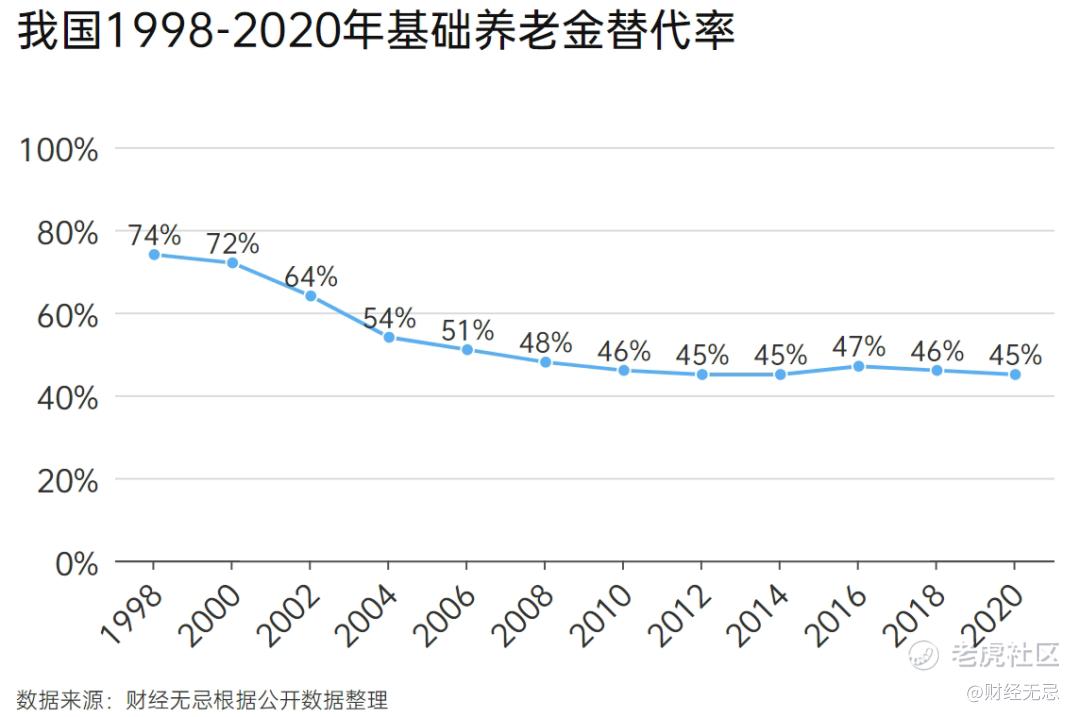

一组数据显示,国际通行的“养老金替代率”警戒线是55%,目前我国仅有40%左右,意味着大部分退休的人都很难维持退休前的生活水平。

更何况,现在部分省份已经出现了亏空,全靠中央转移支付,到“90”后甚至“00”后这一代人领取养老金时,社保池子的水有多少都会成为问题。

富达国际提出过一条“退休储蓄黄金法则”:30岁时,你应该存够年薪的1倍;40岁时,你应该存够年薪的4倍;50岁时,你应该存够年薪的6倍。到你最终退休时,你应该存够年薪的9倍。

任何人都必须清醒地意识到,无论什么时候退休,按照现行的养老金体系,我们可能无法靠“国家养”实现体面的老年生活。尤其是在低利率时代,我们需要尽早把工作时赚的钱投到能产生足够回报的地方。

毕竟,这一代打工人既要供养伴侣的父母,也在供养自己的父母,还要供养孩子,最后还得供养自己。越晚开始,压力也越大。

2、储蓄险为何成为退休人的“新宠”?

如今的存款利率,已经是建国以来的最低水平,而且还在不断下降。

根据8月3日国内主流银行的主流利率,一年期、三年期、五年期整存整取年利率分别调整至1.35%、1.75%、1.80%。

假设将100万元存款定存5年期,那么利率下调后(本次五年期利率下调20个基点)到手利息将比为未下调前减少1万元。

奇怪的是,一边是存款利率越来越低,另一边却是国人存钱的意愿大幅增长。数据显示,从2020年到现在,短短四年时间,中国人的存款就多了61.38万亿。

实际上,这背后其实是低风险理财产品的稀缺导致的。

一位业内人士表示,由于中国的普通民众买不到像样的低风险理财,便只能存款。这也是为什么中央在发行特别国债时被公众抢购一空的原因。

那么,在低利率时代,有没有低风险,保本、高流动性、收益稳定的储蓄产品?

开年以来,保本保收益和兜底未来资金保障的储蓄险产品开始进入大众视野。尤其是增额寿险成为了这代年轻人和新中产存款“搬家”的首选。

对于打工人来说,增额寿险确实能够给个人养老带来不少好处:

一方面,增额寿具备保本属性。 因为是刚兑的,跟国债、50万以下的银行存款一样,都有国家兜底,而且按照我国“新法不溯及既往”的法治原则,即使未来《保险法》有调整,过往已有保单,不会受到影响。

与此同时,增额寿把预定利率直接写进合同,投资人可以锁定长期收益。无论市场如何波动,都能保证本金和收益,并且还是“利滚利”,长期持有可以让规划中的养老金增值,晚年生活更有底气。

另一方面,增额寿存取灵活,可以中途领取,流动性强。 既可以到退休后一次性取出作为养老补充,也可以按月领取给自己发“退休工资”。甚至,未来如果遇到通胀周期,也可用保单贷款的方式,转入其他领域的投资,并不会错过风口机会。

另外,增额寿还是目前市场上为数不多能够实现本金增值的储蓄产品。

以支付宝上热销的这款安稳盈2.0(升级版)为例,假设你在30岁开始,每年交10万保费、连续交5年,总计投入50万,60岁本金有106万;80岁本金直接有将近200万,有了这笔钱就不用担心养老问题,到60时岁时可以领出百万养老金直接提前退休,过上有品质的养老生活。

约翰·邓普顿说:“绝大多数人都没有积累财富,是因为他们做不到约束自己,保持自律,每个月都把固定比例的一部分收入储蓄起来。”

养老不仅是个人话题,更是社会性的宏大议题,对大多数人而言,现在开始考虑并不晚,提前规划,早做准备,让退休养老不再是个令人恐慌的名词,而是做足了充分准备后积极应对的态度。

如果说生命的长度是固定的,那么就思考如何拓展生命的宽度。即使不考虑退休潮带来的影响,投资理财也应该是贯穿一生的课题。这也解释了为何今年以来增额寿险越来越受到推崇的原因。

3、“行业地震”来袭,“早买早受益”

每个人都有一张“人生收支曲线”,从出生到终老,人生是一个漫长的消费过程,与之相对应的是,如果不考虑退休和失业风险,以现在而言,人生赚钱的时期只有22岁至60岁之间的三十八年,年轻时的教育期、年迈时的养老期,一般没有收入或只有很少收入。

赚钱时间很短暂,消费却是一辈子,这也提示我们“低利率”这支箭已经搭上了弓弦,射中我们的眉心,只是时间问题。

实际上,2024上半年这个热度一直在走高,支付宝平台上搜索“储蓄险”的用户同比增长了1.7倍,其中增额终身寿险等储蓄险保单量比增长25%。

不过,从最新的《通知》中看,预定利率3.0%的传统型寿险产品将在8月31日正式下架,这意味着,此类保险产品将一去不复返。

好在,政策预留了不到一个月的时间给市场,之前没上车的还来得及。要知道,去年8月1日,人身险预定利率从3.5%下调到3%时,政策只给了几天时间。

不要小看此次调整,以安稳盈·增额终身寿2.0升级版为例,一位30岁男性同样一次性投入100万元,3.0%和2.5%的预定利率之间,持有20年收益相差15.5万、30年收益相差30.6万元、40年收益相差高达53.4万元。错过最后的3.0%直接损失一辆豪车。

所以,对于追求资产稳健的消费者来说,现在就是最佳的上车时机,不然错过这一次,损失的不只是当下,而是未来几十年的收益。现在购买增额寿险也非常方便,不用跑到线下,在支付宝这样的app里就能操作,未来肯定是个主流趋势。

比如支付宝上的安稳盈·增额终身寿2.0(升级版),其是经过专业精算师对比出来的“全网不怕比”产品,无论是现金价值还是IRR都位于市场同类产品的第一梯队,像增额寿这种储蓄险,就是为了在攒钱同时多一份保障,那自然是买收益越高的产品越好。

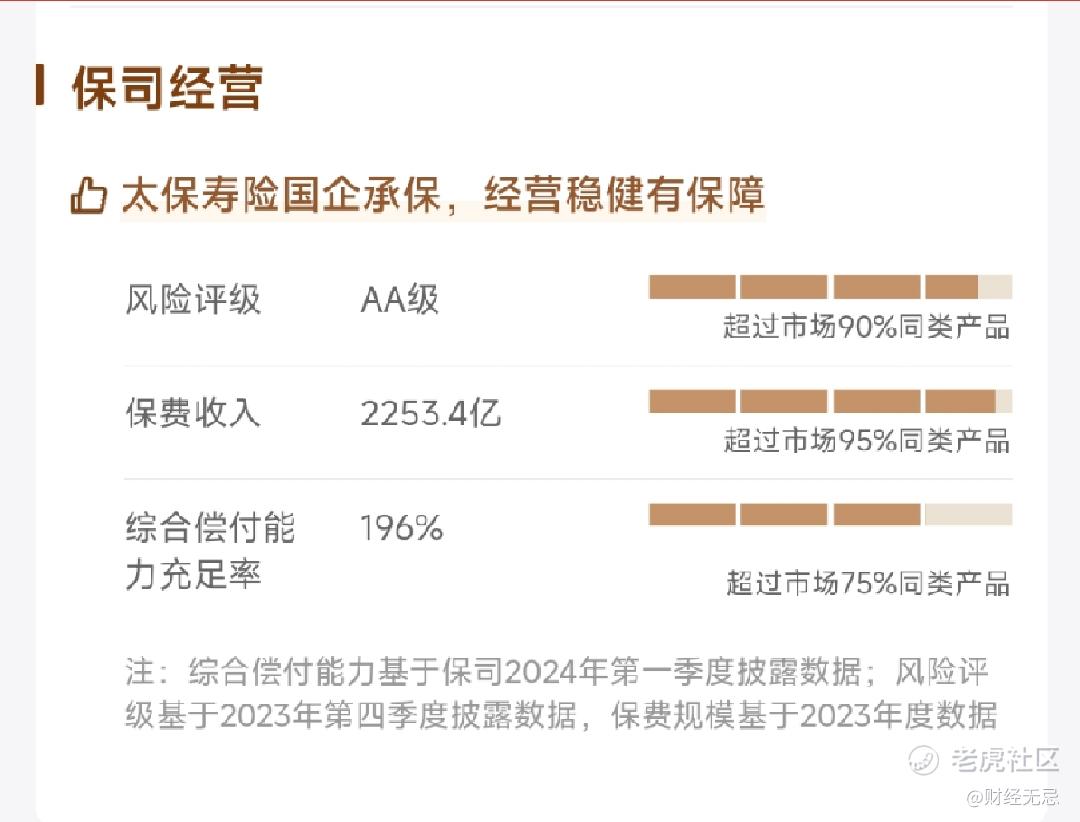

再一个就是安稳盈的承保保司是“寿险老七家”的太平洋保险,具备国企背景,是连续13年上榜《财富》世界500强,大保司无论是服务还是流程,都更加专业、规范。增额寿毕竟是一份长期保险,如果中途不退保,甚至持续终身,所以还是选一家大保司,更加靠得住,也能省去很多不必要的麻烦。

而且太保旗下还有一项特别的权益,就是同一位投保人名下买安稳盈的总应交保费达到150万,且年交交费期满5年,就可以获得太保旗下高品质养老社区的入住资格,对于50岁以上的消费者来说,无疑是一个“真香”选择。如果自己暂时用不上,还能指定父母、配偶等家人入住。

值得一提的是,支付宝上的投保方式非常灵活,如果是按月领工资的工薪阶层,就可以选择按月投保,帮自己强制储蓄,如果手头有一笔闲钱,也可以选择按年、或者一次性投入,具体操作可以在安稳盈页面上调整“投保方案”,调整好后,下方的坐标系还会将未来能有多少收益展示出来,直接就可以看到。

90年代的日本,上一秒还在搜罗全世界的奢侈品。 下一秒吃一口蔬菜水果都得三思。 低利率乃至负利率时代的日本老百姓最好的理财方法就是不理财。

截止到今天,不理财的理财观念依然是日本的主流。

这是因为,在负利率时代,投资理财真的非常难——在高收益的投资领域,市场不会有太多的优质资产可以投,或者风险非常高;在无风险的理财领域,银行存款和国债的利率旗鼓相当,在0利率之间上下浮动,老百姓基本赚不到什么钱。

“万幸”的是,我们目前还处于大降息的前夜。像安稳盈这样的储蓄险产品预定利率,至少在8月31日前还有3%。“把钱攥在手里”不如找准机会“早买早受益”。

对于普通人来说,时代的列车滚滚向前,一刻不停。今天和明天相比,站在红利线上的我们,现在就是上车的最好时机。

感兴趣的可以上支付宝搜【增额寿】,这款收益排在第一档的安稳盈直接就可以找到,8月31日这款产品就要下架了,打算买的话,最好这段时间就下手,不然下个月就买不到了。

如果暂时还下不了决心,也建议选3年期缴的方式先买上,把3.0%预定利率在最后的节点锁定下来再说,以防自己错过后悔,而且有精算师算过,3年期缴是几种期缴方式中回本最快的,每年交个几万块,3年没啥压力也能攒下十几万,还可以利用时间发挥增额寿的复利价值。

摆在我们面前的是一条陡坡,不论是国家还是个人,都不可能逃避这个事实。某种程度上,我们能做的,也只有尽早开始准备,无论多早都不算早。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。