集体去低价化:商家重新拿筹码 平台价值要重估

最近淘天和抖音都弱化了低价策略。如淘天集团 CEO 吴泳铭已在内部明确要以 GMV为第一指标、回归货架电商,转变考核重点至GMV(交易金额)与AAC(年年度活跃用户),不再单纯追求低价带来的订单量。

抖音电商总裁魏雯雯也在内部会议明确“抖音电商的价格力绝不是简单地追求绝对低价”,最新消息拼多多也开始将GMV放回第一目标(甚至可以牺牲货币化率)。

在很长一段时间,市场将“低价才是零售核心竞争力”奉为圭臬:低价优势可以带来新增用户,以此换来高速增长,市占率因此提高,实现正向循环。如今头部企业纷纷调整节奏,降低低价权重以追求GMV,这让许多朋友感到困惑,有点摸不到头脑。

这究竟是如有些观点所言“平台无计可施,不得不保利润”还是另有他因呢?带着疑问,我们撰写本文,核心观点:

其一,宏观和微观共同验证,当前零售定价权开始向商家转移,平台控价几乎不可取;

其二,在新的行业命题面前,平台方选择重新拥抱GMV,不追求低价订单是完全有必要的,同时平台方与商家的关系也要经历新的博弈;

其三,新的命题带来新的策略,行业仍然暗流涌动,行业价值也会进行重估。

行业新变化:定价权逐渐交给商家

我们首先用经济学原理简单解释此前低价策略存在的必要性:

1)过去几年我国宏观经济处于去库存周期,企业需要低价快速“起量”以改善现金流情况;

2)从微观层面,零售平台可以通过低价来拉升边际效应(即便消费已经很疲软,但价格敏感型用户还是会闻“低价”而动),这也是以百亿补贴为代表的营销手段越发主流的原因。

总而言之,无论是宏观还是微观,低价都有其存在的合理性和必要性,而果断采取低价优势的平台自然可以获得更大的市场份额(如带货直播业在过去几年的风生水起)。

那么如今为何这些企业都要改变此战略呢?

一个平台的核心竞争力最终是要以GMV来体现,这就有了如下公式:

GMV=销售数量*单价。

在前文的分析中,如果平台能够保持价格的竞争优势,那就可以吸引更多的需求(销售数量激增),最终可以撬动GMV的更大增量,低价的杠杆效应在此很是明显。

如今零售企业纷纷放弃此思维,我们本能想到了:低价优势很可能换不来更多需求了。

接下来我们来验证上述假设。

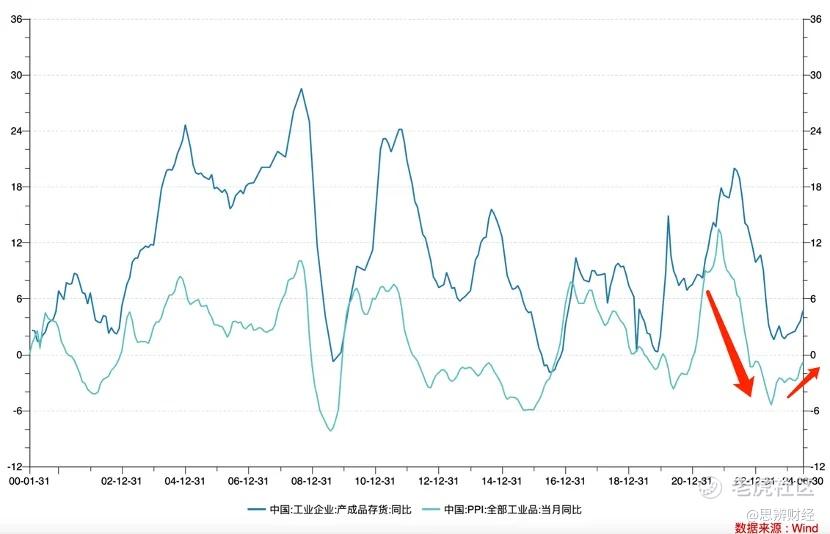

经济学界一直用工业库存变化来推演经济的周期性,且根据中国工业企业产成品存货同比增速和全部工业品PPI当月同比增速的变动趋势将库存周期划分为四个阶段:

主动补库阶段:PPI上升+存货同比上升

被动补库阶段:PPI回落+存货同比上升

主动去库阶段:PPI回落+存货同比下降

被动去库阶段:PPI上升+存货同比下降

自2021年以来,我国经历了一轮力度非常之大的去库存工作,PPI和存货同比双双下行,但2024年以来,上图中两条折线均出现了明显的筑底迹象,第二季甚至出现了双双上行的趋势。

诚然,当前国内需求仍然非常之疲弱,CPI和PPI也仍然非常之低迷,上述趋势究竟是一时现象还是长期走势,我们现在还不得而知,但从历史经验判断,再度恶化的空间应该不大了。

当宏观经济进入主动补库存阶段,意味着大多数行业完成了优势劣汰工作,留下来的企业开始重新掌握定价能力,对未来产生了一定乐观情绪后要进行补库存工作。

假若上述趋势为真,在平台与企业的博弈中,后者会越来越掌握定价能力,平台的控价能力也就越来越弱。

宏观层面降价的可操作性降低,那么微观层面呢?

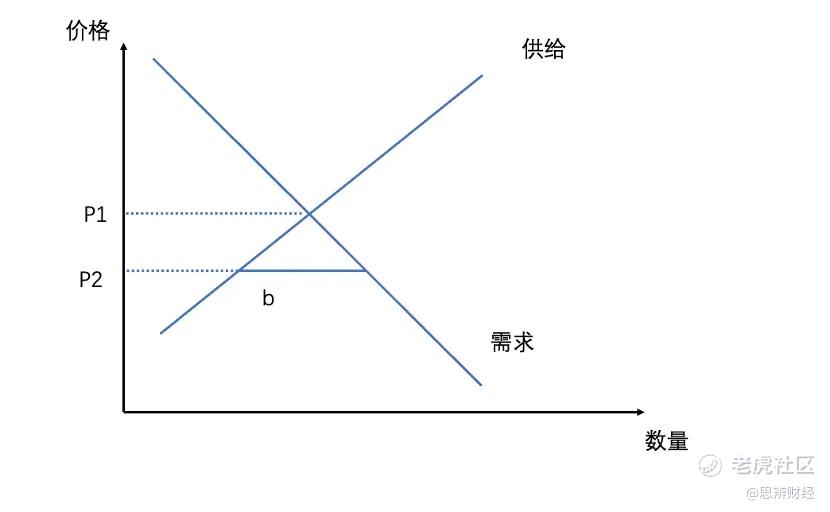

我们都知道供需关系决定价格,两种因素决定产品的公允价值为P1,如果平台强行要把价格打下来到P2,当短期内供需关系不发生大变化的背景下,低价将会导致供给减少,b段的需求无法被满足(这也是最近商家以次充好应对低价的主要原因,本质上商家在降低供给)。

如前文所言,当总需求仍旺盛之时,降价会带来总需求的膨胀,对于商家仍然可以获得规模效应,降价的成本是可以消化的,反之在总需求仍然疲惫时,降价带来了供给的减少(商家躺平不卖),反而会抑制销量。

回到公式“GMV=销售数量*单价”,当前:

1)宏观层面平台去控价越来越难,定价权越来越掌握在商家手中;

2)微观层面,单价降低不会带来数量的激增,反而会拖累GMV的成长。

无论是淘天,抖音还是拼多多,既然无法做到完全低价(即便做到代价也非常之大),不如积极拥抱新变化。

平台价值迎重估

在前文分析中我们基本解释了行业去低价化的主要原因,那么这对行业格局将有怎样的变化呢?

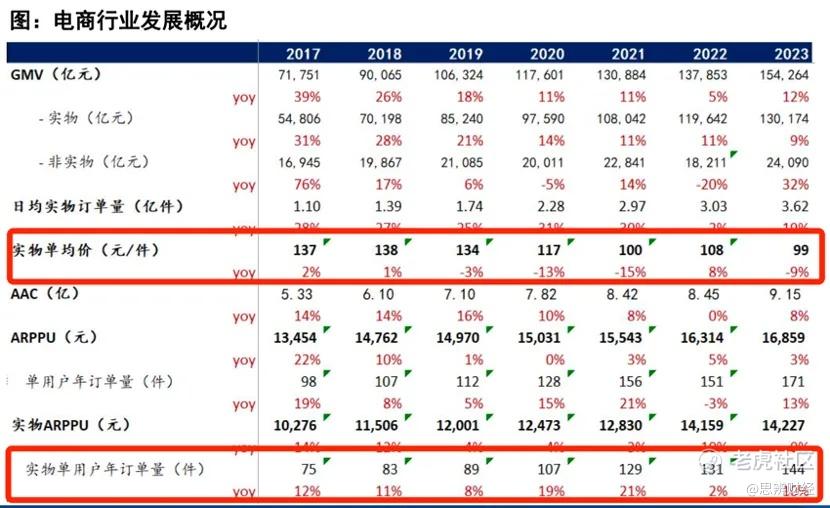

根据公开信息,国信证券梳理了我国电商发展的主要脉络,这也可以验证我们前文的逻辑。

2020年堪称为我国电商行业的分水岭,在此之前行业发展靠双轮驱动(用户年订单量和平均单价),呈现了量价齐飞的美好状态,其后用户订单仍然放大,而客单价开始大幅下跌。

这一方面确实与特殊时期内低客单价商品加速线上交易有关,但另一方面我们必须看到在彼时的经济背景下商家开始放弃定价能力,从追逐盈利向追求活下去过渡。

以2020年为界,之前最红火的企业乃是京东和淘天,其后抖音快手,拼多多成为零售之栋梁。

许多朋友就很好奇:既然外部环境已经发生逆转,行业格局是否会随之改变呢?

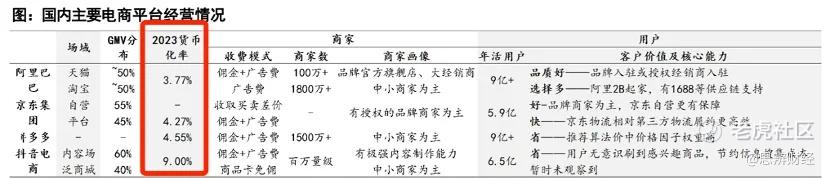

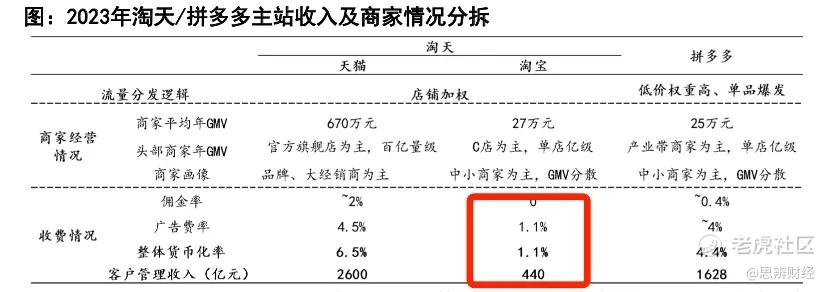

上图为国信证券统计的代表电商企业2023年的货币化率情况,很长时间以来市场中一直存在如下偏见:

低货币化率的平台最容易受到商家欢迎,反之高货币率平台商家负担最重,是不得人心的。

2023年抖音电商的货币化率飙高至9%,拼多多货币化率也超过了4.5%,但这两家平台恰好是近年增速最快的平台。用货币化率去判断平台吸引力是不够客观的,还要考虑其“成长性”,当商家急于去库存是顾不得货币化率高低的,上述两家平台的增速有目共睹,商家愿意在平台花费更多。

但当商家完成去库存工作之后,重新掌握定价能力,其对平台的筛选就要更为理性了:

1)低货币化率的平台权重将得到放大;

既然商家经营理念开始从“走量”转向“盈利”,货币化率必然成为其考量平台的最关键指标,此时淘天的低货币化率洼地是要被重新重视的。

与此同时其他平台也将会降低货币化率去保竞争优势,如最新消息拼多多有意降低货币化率来保GMV增长。

2)平台能否为商家提供溢价的空间;

当市场处于以量取胜时,高溢价平台过的是很艰难的(如京东),即便是头部商家也要放下骄傲去直播间“123上连接”,消费者也会远离价高平台。

当市场风格逆转,商家就要以追求更高溢价能力来挑选平台,京东和天猫这对聚集更多中产以上人群的平台会被重新重视,这也将会检验拼多多对品牌商家百亿补贴的成效。

联系在此之前媒体传出阿里要回归淘宝(马云意见),相当部分观点认为平台方这是要坚决走低价路线,彻底放弃消费升级。如今回看,该看法显然是有失偏颇的。

在此之前出于盈利性和迎合消费升级,天猫成为阿里电商的重中之重,淘宝作为发家平台越来越边缘化,结局就是当外部环境变化之时,阿里电商一时间失去抓手,只能匆忙上阵淘特,错过改革的黄金时间。

这也直接体现在了淘宝的货币化率上。

宽泛来说,淘宝和拼多多的店铺极为接近,但后者的货币化率乃是前者的4倍之多(再次强调商家彼时根本不在乎成本),淘宝如抱着金碗讨饭。

回归淘宝,以平等眼光对待淘宝卖家,为其提供更多的营销工具,一方面可以让淘宝卖家重新回归,活跃电商生态,另一方面也能深挖平台的盈利性,如近期淘天在内测的全站推广(商家在全站推系统中选择商品、设置每日的花费预算,其他就可以交给系统自己运行),考虑到其货币化率仍远低于同类平台,这意味着其商业化空间之大令人咋舌。

回归淘宝并不意味着天猫不再重要,相反在新的周期内,天猫价值将得到重新确认。

零售市场看似简单,其实变化万千,外部环境的变化,居民的消费习惯,产业调整等要素都会如实反馈在零售市场,这就需要我们要以动态眼光来看待行业。当前各种暗流涌动,零售业正处于新一轮变革的前夜,新的利益格局也在酝酿之中,如今各大平台已经放下昔日执念去拥抱变化,对于我们更要记住:低价不会是永久的主旋律,商家也不会是永远的被动者。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。