两万亿市值业务已外包?摩根大通某业务撤出亚太地区

据LiveReport股份溯源数据显示,摩根大通(JP Morgan)于2024年7月18日发生大量转仓行为,涉及近1400家港股公司,市值超6000亿港元,券商持股市值排名由第二跌至第四,持股市值尚余约1.36万亿港元。

来源:LiveReport 股份溯源

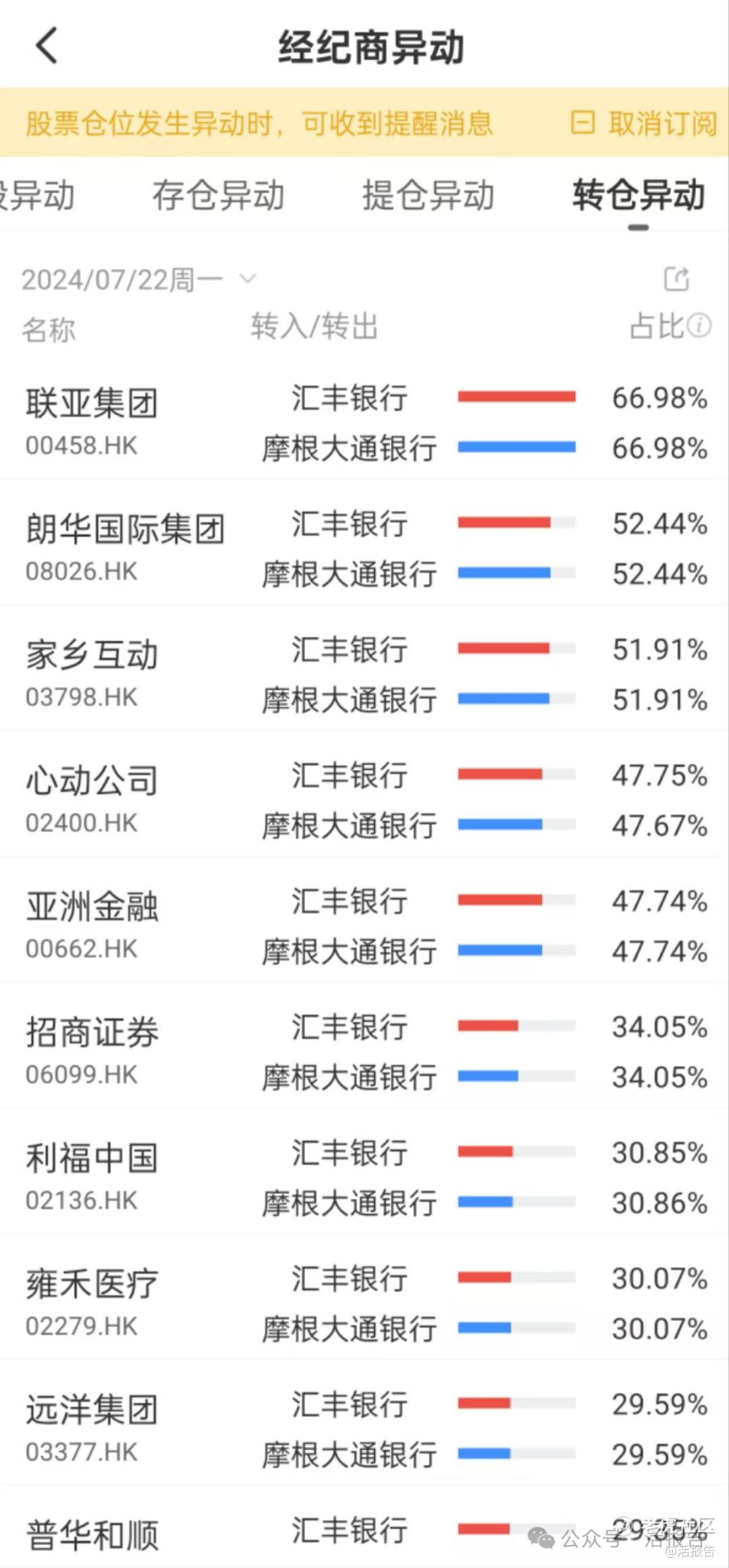

转仓目标经纪商为“汇丰银行”,腾讯转仓超1300亿市值

摩根大通本次转仓事件涉及公司之广,持股市值之多,堪称史无前例。截至7月29日,按月变动来看,涉及的公司包括工、农、中、建四大银行及远洋集团、碧桂园、腾讯、小米集团、阿里巴巴、友邦及吉利汽车等知名公司,转仓的股份数从数亿到二十多亿不等。

这次转仓中,摩根大通在腾讯的持仓从10.3%降至6.47%,持股市值减少1332亿元,阿里持仓由10.19%减至2.79%,持股市值减少428亿元。

来源:LiveReport 股份溯源

据LiveReport股份溯源数据,于异动同日,汇丰银行发生大量公司的股份转入行为,且转入股份数与摩根大通的转仓数基本一致,由此可断定摩根大通此次转仓的目标经纪商为汇丰银行。

来源:LiveReport 股份溯源

摩根大通托管业务退出亚太地区成定局,6000亿仅是开始

如此大的转仓事件显然不同寻常,据中国基金网消息,2023年底的市场消息称摩根大通计划在2024年年底前将其在中国香港和中国台湾地区的本地托管业务外包给另一家银行。

花旗集团、汇丰银行和渣打银行在积极争取这一业务,当时具体细节尚未公开,但摩根大通已明确表示,这一举措将不影响其在这两个市场继续提供全球托管服务。

本地托管业务主要涉及客户资金进入市场时的交易处理和记账服务,而全球托管业务则通过其庞大的网络来管理跨境投资并维护与客户的关系。与全球托管业务相比,本地托管业务通常被视为利润率较低的业务。

摩根大通在香港和台湾作为本地托管人管理的客户资产(AUC)价值高达约5200亿美元,这一庞大的资产规模也反映了其在该地区市场的重要性。

然而,由于近年来托管资产的下降导致利润下滑,摩根大通决定退出亚太地区的部分本地托管业务,包括香港和台湾。这一决策与摩根大通在其他亚太市场(如澳大利亚和韩国)的策略相一致,即退出利润率较低的本地托管业务,以优化资源配置和降低成本。

总的来说,摩根大通退出香港和台湾本地托管业务的决策是其业务战略调整的一部分,旨在优化资源配置、降低成本并专注于更具盈利性的全球托管业务。另外通过本次转仓事件可见汇丰银行在接管摩根大通的本地托管业务拔得头筹,但6000亿市值也仅只是开始,目前尚有1.36万亿市值尚未转交。

以上分析均基于股份溯源数据,股份溯源作为LiveReport大数据又一独特产品,其对港股上市公司而言,能精确追溯公司各类股东变动、股东行为分析、经纪商行为分析、股价异动分析,事件引发的交易波动等。

股份溯源指根据上市公司上市前投资人(Pre-IPO)、基石投资者(Cornerstone)、新股配售其他参与人、稳价人(The Stabilizing Manager)、公司查册投资人等五类投资人的持股数据进行周期性、深度的交易行为分析。

更多股份溯源相关文章阅读请戳下方链接:

东方甄选与董宇辉“分手”,近两年股价如坐过车,港股通互倒?

外资主导「赤子城科技」上涨?西牛证券折价20%贱卖

注意!「科伦博泰-B」迎来一亿股解禁,股东上周已存仓!

港股公司为什么一解禁就暴跌?

(本文首发于活报告公众号,ID:livereport)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。