广东华兴银行7000万元业务招待费难解经营困局

作者|芋圆

来源|贝多财经

2023年8月3日,证监会深圳监管局发布了一则针对深圳市赛为智能股份有限公司(以下简称“赛为智能”)的行政处罚决定书,处罚决定中提到赛为智能未及时披露及未在定期报告中披露关联交易。

其中包括,2019年12月27日,赛为智能向广东华兴银行股份有限公司(以下简称“华兴银行”)申请不超过人民币2.5亿元的保理贷款。2020年1月6日,华兴银行向赛为智能发放贷款2.5亿元。

2020年1月16-22日,周勇安排将上述贷款资金分多笔转出,用于协助华兴银行退出赛为智能非公开发行股票认购事项。上述占用贷款本金及手续费、利息合计288,548,077.53元。

截自中国证券监督管理委员会官网

换句话说,赛为智能宁可在华兴银行背上巨额贷款及利息也要帮助该行不买自己的股票。表面上看,这似乎是一桩只有华兴银行获利的交易,即增加了华兴银行的贷款余额和利息收入,又减少了该行的风险投资,不禁让人好奇,华兴银行何以如此大的魅力让一家公司如此付出?

至少从华兴银行2023年的年报数据中很难看出,倒是能看到华兴银行2023年在资本补充、盈利能力、资产质量、内控系统和股权稳定性方面正在全面承压。

一、补充资本压力大

回顾华兴银行的历史沿革可知,该行并没有过多补充资本的记录。

华兴银行是在原汕头市商业银行(以下简称“汕商行”)基础上重组复业的股份制商业银行。汕商行于1997年2月在汕头市13家城市信用合作社的基础上组建成立,注册资本4.14亿元。后因经营不善,严重资不抵债,于2001年8月10日起停业整顿,2008年10月进入重组程序。

重组时华兴银行将原汕商行的历史债务和资产全部剥离,只承接其营业执照,并于2011年重组完成,当年10月正式营业。

华兴银行于2011年重组后注册资本50亿元,总股本50亿股。其中原汕商行股东所持股份以20:1的比例缩股转为该行股份,合计2,056万股,占总股本0.41%。在此基础上,该行增资扩股49.79亿股,占股份总数的99.59%。

2017年6月,该行向深圳市栢霖资产管理有限公司等11名符合条件的特定投资者定向发行30亿新股,共募集资金48亿元,该笔资金在扣除发行费用外全部用于补充该行核心资本。此后,华兴银行便没有了增资扩股的消息,虽然也会发行债券,但多以同业存单为主,最近一次大额债券还是在2023年8月的时候发行的。

这种资本补充频率给人一种华兴银行资本充足的错觉,但据2023年报,华兴银行的资本充足率11.98%,一级资本充足率9.12%,核心一级资本充足率8.22%。

国家金融监督管理总局公布的数据显示,2023年四季度末银行业平均资本充足率15.06%,一级资本充足率12.12%,核心一级资本充足率10.54%,均与华兴银行的数据相去甚远。足以表明,华兴银行实际上面临着一定的资本补充压力。

二、营收、利润双降,偏好风投

资本充足性不够,难免会对业务发展形成制约。

据2023年报,华兴银行资产规模尚能维持扩张趋势,达到4382亿元,同比上涨6.77%。但其余经营业绩则全面下滑,该行2023年营业收入84亿元,同比下降5.51%;利润总额29亿元,同比下滑12.3%;净利润30亿元,降速8.82%。

截自华兴银行2023年报

经营业绩的全面下滑虽然与资本充足性关系重大,但是华兴银行自身营业结构的不合理也难辞其咎。从文章开头的处罚决定书中就能看出华兴银行在做股权投资,这种情况在年报中情况更为突出。

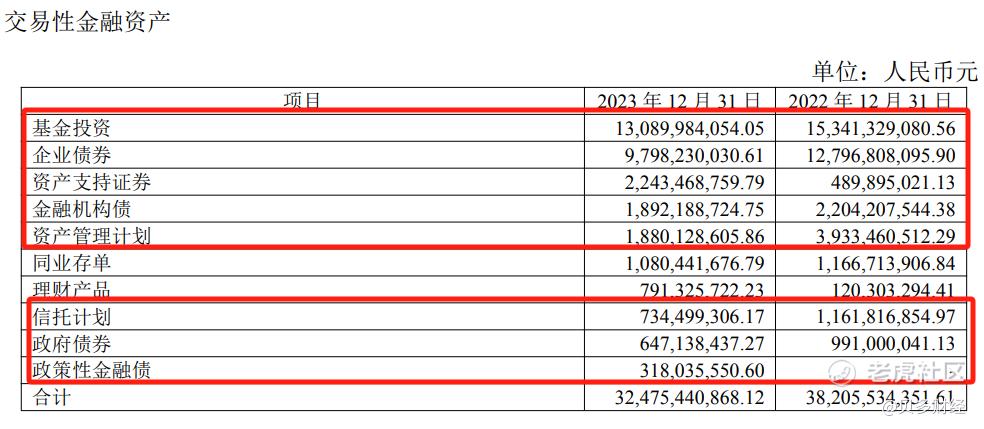

2023年报显示,华兴银行的利息净收入占营业收入69.48%,手续费及佣金净收入占比6.28%,但投资收益占比24.25%,其中,交易性金融资产占投资收益78.7%,债权投资仅占1.3%。

截自华兴银行2023年报

而交易性金融资产中,高风险的基金、企业债、证券、资管计划、信托占比合计85%,而相对稳健的金融债、政府债、政策性金融债占比仅为8.8%。

截自华兴银行2023年报

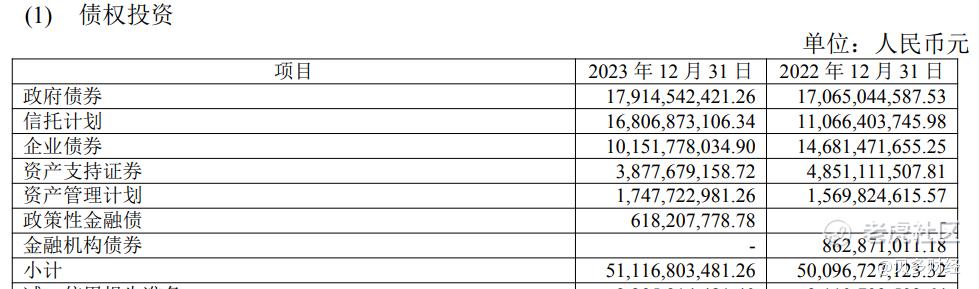

另在债权投资中,政府债、金融债占比也只有36%,信托、企业债、证券、资管计划占比却高达64%。

截自华兴银行2023年报

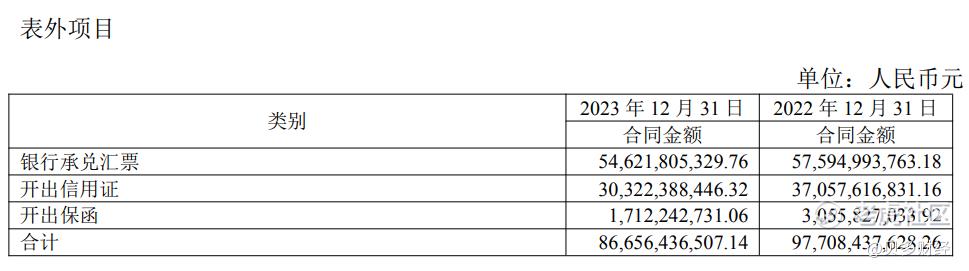

华兴银行的贷款业务与中间业务大幅缩水,表外业务规模达867亿元,而在投资收益中,冒进的风险型投资占比均远高于稳健的保守型投资,这种对风险投资的偏好不仅牺牲了银行“三性”中最重要的安全性,也使得华兴银行本身的盈利状况极度依赖市场,难以维持自身稳定的发展节奏。

截自华兴银行2023年报

三、不良贷款风险集中

被风险偏好型营业结构拖后腿的不仅有盈利状况,其对资本的消耗也让华兴银行的资产质量压力倍增。

据年报,2023年,华兴银行的不良贷款率1.57%,略低于2023年末的行业平均水平1.59%,但相比2022年上涨0.45个百分点,不良贷款余额35.66亿元,较年初增加12.2亿元。单一最大客户贷款余额占比5.56%,最大十家客户贷款余额占比43.71%,均居于高位。

截自华兴银行2023年报

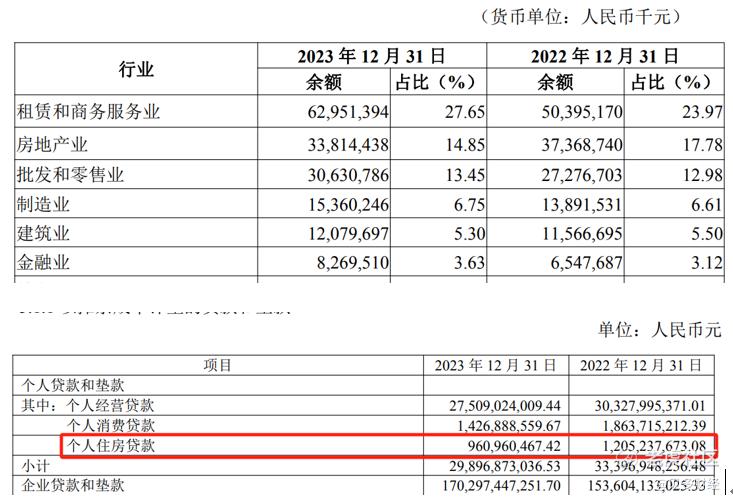

从贷款的行业投放看,华兴银行贷款投放的前五大行业除去票据融资和个人非经营性贷款,分别为:租赁和商务服务业、房地产业、批发和零售业、制造业以及建筑业,共计占贷款余额68%,其中,房地产和建筑业占比在压降之后合计仍高达20.15%,而在个人贷款中,个人住房贷款占比3.2%。

截自华兴银行2023年报

由于华兴银行的业务只在广东省内展开,如此,贷款投放在地域、客户、风险行业方面全方位的高集中度,在未公布五级贷款迁徙率的情况下,未来的不良贷款风险未知。

与不断增大得不良风险不同,华兴银行得拨备覆盖率却在被压降,2023年的拨备覆盖率仅为181.43%,相比2022年减少41.56个百分点,按照这个压降速度,明年的拨备覆盖率可能就要触及监管红线了。

此外,虽然华兴银行的贷款按担保方式以抵押贷款为主,但从阿里拍卖平台可以看到华兴银行不良贷款的抵押物以房产为主,其不良资产的处置难度又为该行的资产质量增加一重压力。

四、薪酬大涨,业务招待费用惊人

虽然华兴银行盈利下滑严重,资产质量下行压力不断加码,但其薪酬水平却逆势而上,大幅增长。

据年报,华兴银行职工薪酬除了2022年被狠狠压降一波外,均保持上涨势态。2018年、2019年、2020年、2021年的职工薪酬分别为10亿元、13亿元、19亿元、25亿元,2022年员工薪酬猛降至17亿元,但在2023年又小幅上涨至18亿元,在没有大量裁员信息,并且三年疫情让银行业举步维艰的情况下,依然保持薪资水平大幅增长,实属难得。

其中,高级管理人员的薪酬也从2019年人均195万元,涨至2023年的248万元,涨幅27%左右,相较于广东省规模更大的城商行广州银行111万元的高层人均薪酬,算是业界数一数二的水平了。

截自华兴银行2023年报

虽然薪酬水平让人望尘莫及,但华兴银行的内控系统却麻烦不断。据2023年报,华兴银行收到客户投诉共计177笔,投诉的主要业务领域包括:贷款(103笔)、银行卡(24笔)、个人金融信息(7笔)。

并且2023年华兴银行因不良贷款等原因对相关人员进行问责,共追索扣回绩效薪酬720.69万元,追索扣回386人次。

此外,华兴银行的招待费用也高得吓人。

据年报,三年疫情即2019年、2020年、2021年期间,该行的业务招待费分别为4179万元、6450万元、8313万元,日均分别为11万元、18万元、23万元,即使没有疫情隔离期,其日均招待费也让人咋舌。

在疫情过后的2022年华兴银行反而开始压降业务招待费,其2022年、2023年业务招待费分别为7224万元、7057万元。

即使经过压降,其费用总额仍是资产总额稍弱的珠海华润银行的业务招待费用的近两倍,但即使是珠海华润银行的业务招待费用也处于相当高的水平。

另据国家金融监督管理总局官网,华兴银行多位高管在2023年因各种管理问题被罚,共罚款95万元。着实与其所拿高薪难以匹配。

高薪酬,高招待费用,在经济最发达的区域,却无法让银行盈利,让人不免质疑其管理层人员的专业能力。

五、股权遇冷

此外,华兴银行的股权结构也存在一定的风险。

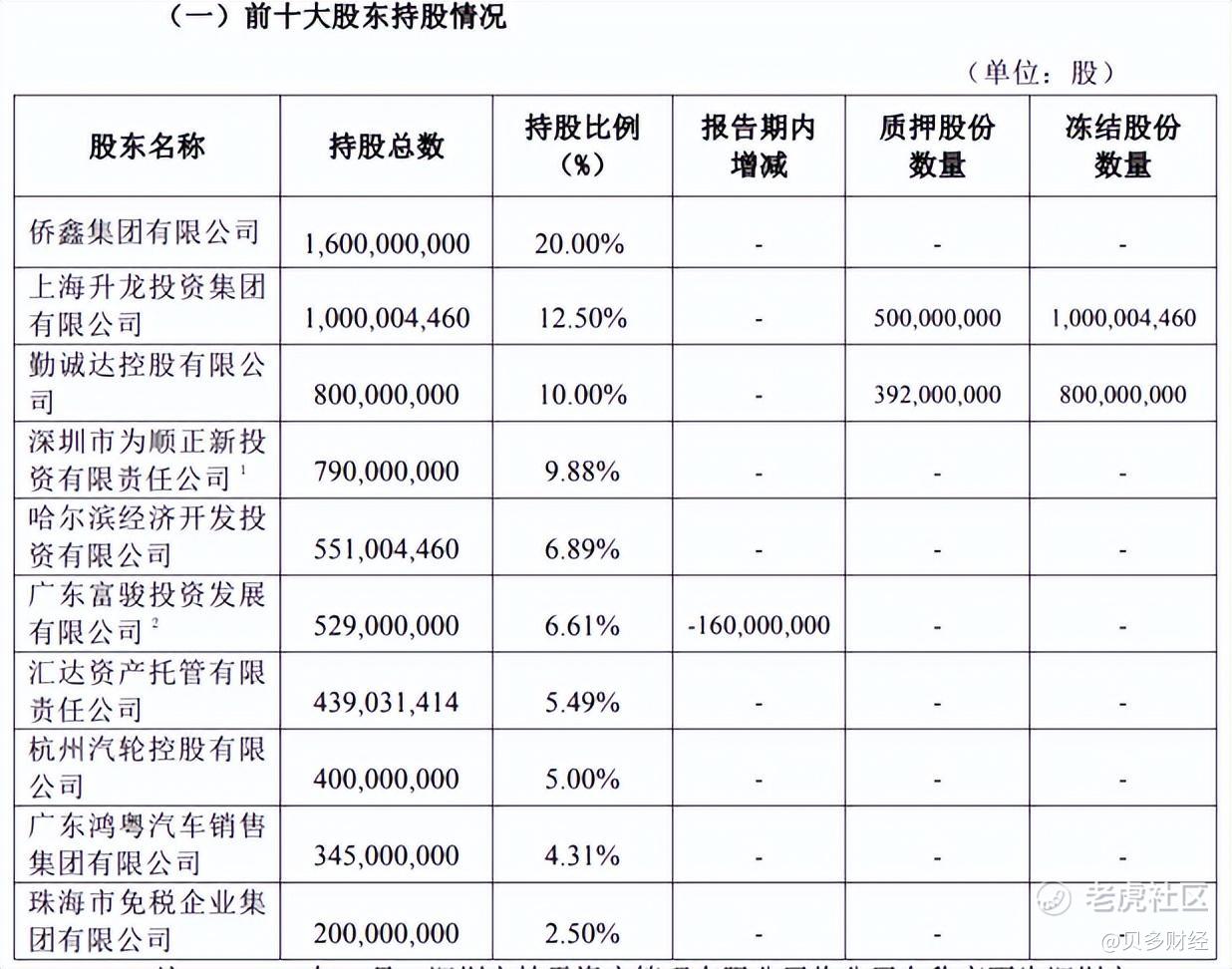

据2023年报,华兴银行的前十大股东中持股12.5%的上海升龙投资集团有限公司(以下简称“升龙集团”)目前所持华兴银行股份已全部处于冻结状态,其中,有5亿股被质押,此外,持股10%的勤诚达控股有限公司(以下简称“勤诚达控股”)有3.92亿股股权被质押,8亿股股权被冻结。其前十大股东所持股份中,质押股权合计占总股本的11.15%,冻结股权占总股股本22.5%。

截自华兴银行2023年报

另据天眼查APP,其第一大股东侨鑫集团有限公司也存在股权出质的情况,而升龙集团和勤诚达控股已分别被列入被执行人和限制高消黑名单,不知华兴银行对这两位股东是否还有存续的关联贷款,贷款余额多少。

此前,升龙集团在阿里平台拍卖华兴银行1.5亿股股权,却两次流拍,想必,这两大股东的所持股份的股权归属也将成为难题。

对此,笔者将持续关注。

截自天眼查

由此看来,华兴银行距离“力创城市精品 打造百年华兴”的愿景还有相当长的路要走。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。